Co dnes očekávat od zpráv o velkých technologiích

- Alphabet, Microsoft a Intel dnes oznámí své výsledky

- Zprávy budou zveřejněny po skončení seance na Wall Street

- Cloud, umělá inteligence a příjmy z reklamy v centru pozornosti ve výsledcích společnosti Alphabet

- Očekává se, že příjmy Microsoftu z cloudu zpomalí

- Pozornost na slévárenské aktivity ve výsledcích společnosti Intel

Dnes po skončení seance na Wall Street budou obchodníkům nabídnuty zprávy o výsledcích za 1. čtvrtletí 2024 od tří známých amerických technologických společností. Alphabet (GOOGL.US), Microsoft (MSFT.US) a Intel (INTC.US). Zprávy těchto tří společností by mohly pomoci utvářet sentiment vůči americkému technologickému sektoru. Obchodníci by však měli mít na paměti, že trhy jsou nepředvídatelné a překonání zisků nemusí znamenat růst cen akcií po zveřejnění výsledků - zklamání z výsledků společnosti Tesla poslalo akcie výrobce elektromobilů do vzduchu, zatímco společnost Meta Platforms se v předobchodní fázi propadá, přestože vykázala lepší než očekávané výsledky. Pojďme se krátce podívat na to, co trh očekává od společností Alphabet, Microsoft a Intel a na co se zaměřit.

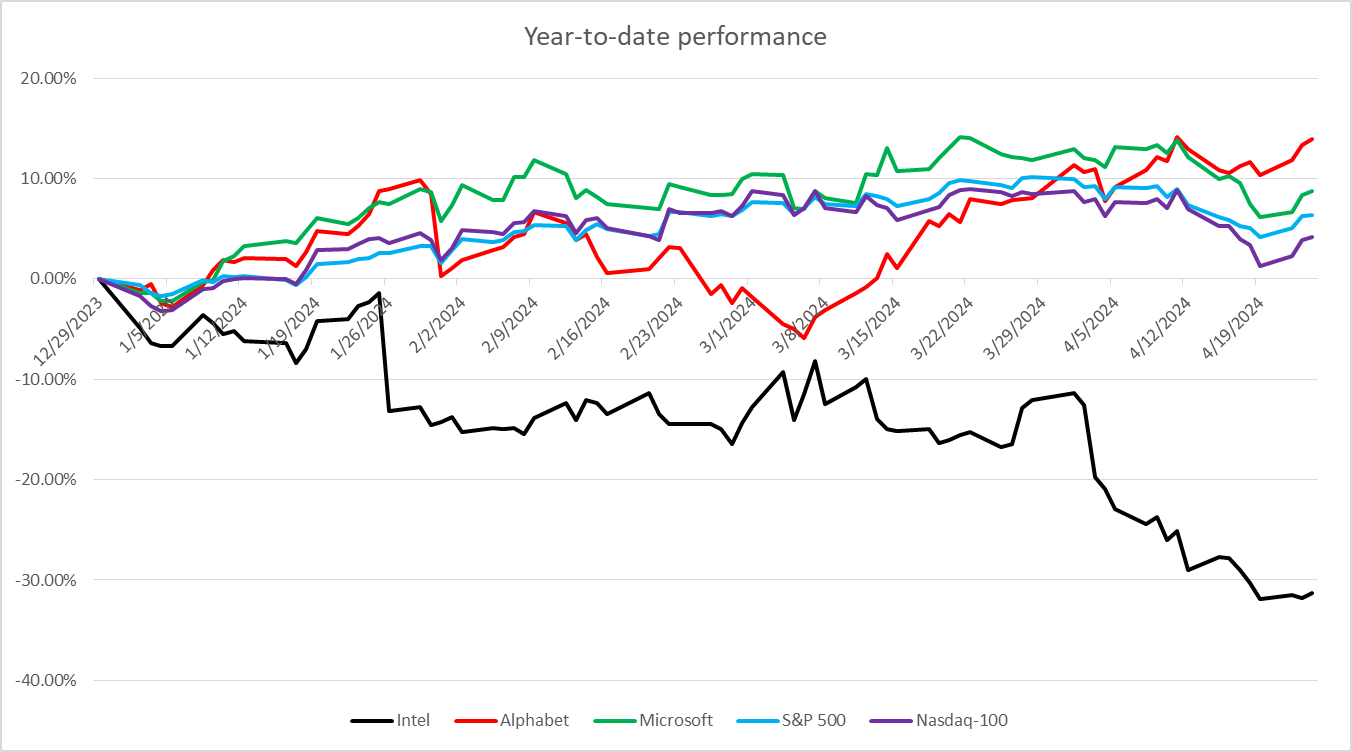

Zatímco společnosti Alphabet a Microsoft v letošním roce zatím překonaly výkonnost širšího trhu, Intelu se daří výrazně hůře. Zdroj: Bloomberg Finance LP, XTB Research

Zatímco společnosti Alphabet a Microsoft v letošním roce zatím překonaly výkonnost širšího trhu, Intelu se daří výrazně hůře. Zdroj: Bloomberg Finance LP, XTB Research

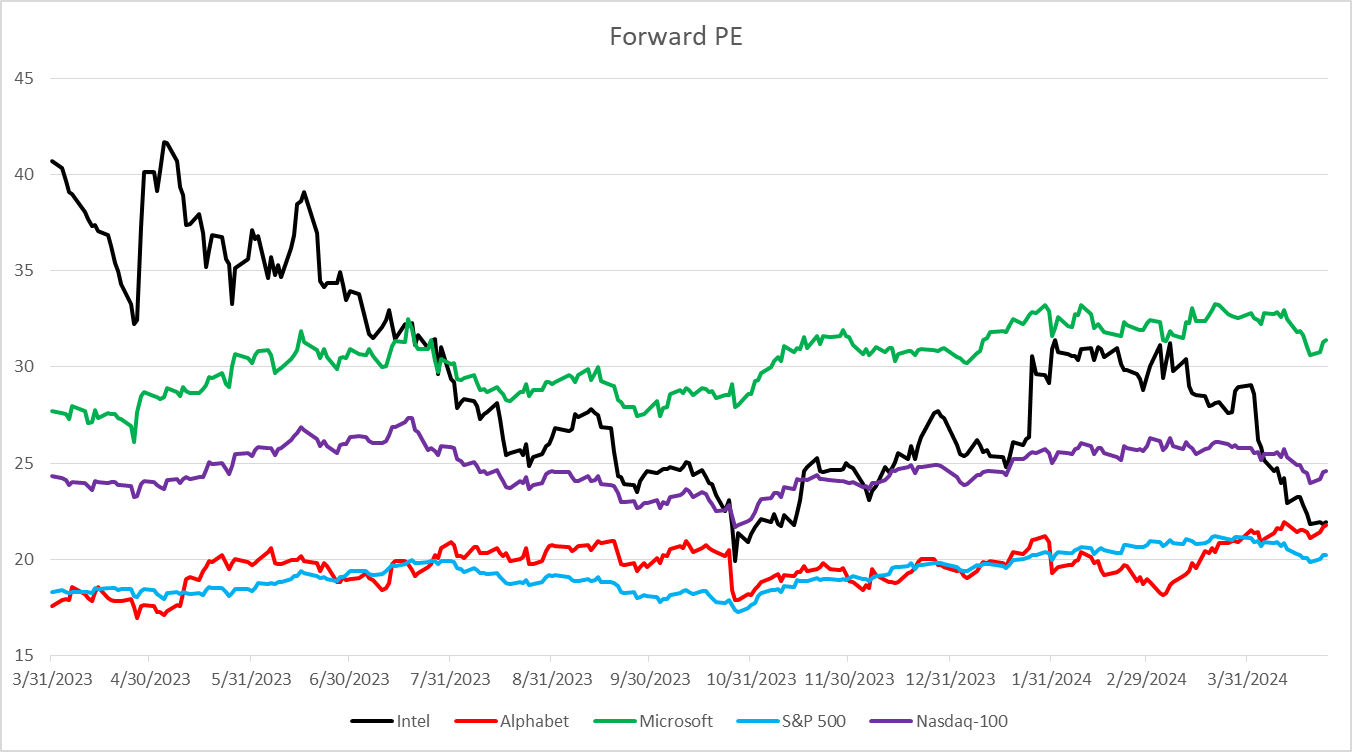

Ze tří velkých amerických technologických společností, které dnes oznamují zisk, se Microsoft jeví jako nejdražší, pokud jde o forwardový poměr P/E. Zdroj: Bloomberg Finance LP, XTB

Společnost Alphabet (GOOGL.US) letos zatím překonává výkonnost indexů S&P 500 a Nasdaq-100 a od počátku roku si připsala téměř 14 %. Pozornost ve zprávě Alphabet bude věnována především třem věcem - umělé inteligenci, cloudu a reklamě. Opční trhy naznačují 5,7% posun ceny akcií po zveřejnění výsledků.

Očekává se, že Alphabet vykáže více než 13% meziroční růst celkových tržeb za 1Q 2024. Očekává se, že růst cloudu zůstane silný. Ačkoli se růst tohoto segmentu s růstem jeho velikosti zpomalil, analytici očekávají, že meziroční růst tržeb z cloudu zůstane víceméně na stejné úrovni jako ve 4. čtvrtletí 2023, což je vyšší růst než růst zaznamenaný ve 3. čtvrtletí 2024.

Cloud bude bedlivě sledován, protože se jedná o nejrychleji rostoucí segment společnosti Alphabet, ale investoři budou věnovat pozornost také reklamě - největšímu zdroji příjmů společnosti. Očekává se, že společnost vykáže více než 10% růst příjmů z reklamy, což představuje zrychlení oproti 9,5 % vykázaným ve 4. čtvrtletí 2023. Pokud se to potvrdí, bude to znamenat páté po sobě jdoucí čtvrtletí zrychlujícího se růstu příjmů z reklamy.

V neposlední řadě budou pozorně sledovány také veškeré komentáře k umělé inteligenci. Ponoření do AI pomáhá pohánět růst Google Cloud, proto budou tyto dvě oblasti pravděpodobně analyzovány společně.

Očekávání za 1. čtvrtletí 2024

- Tržby: 79,04 miliardy USD (meziročně +13,3 %)

- Zajištění: 96 milionů USD (+14,4 % meziročně)

- Tržby bez nákladů na pořízení provozu: 66,07 miliardy USD (meziročně +13,8 %)

- Hrubý zisk: 44,72 miliardy dolarů (meziročně +14,1 %)

- Hrubá marže: 56,9 % oproti 56,1 % před rokem

- Provozní příjem: 22,39 miliardy USD (+28,6 % meziročně)

- Služby Google: 24,3 miliardy USD (+11,8 % meziročně)

- Google Cloud: 672 milionů USD (+252 % meziročně)

- Ostatní: -1,12 miliardy dolarů

- Zajištění: -1,65 miliardy dolarů

- Provozní marže: 28,6 % oproti 25 % před rokem

- Čistý příjem: 19,6 miliardy USD (+30,2 % meziročně)

- Čistá marže: 22,4 % oproti 21,6 % před rokem

- Upravený zisk na akcii: 1,53 USD oproti 1,17 USD před rokem

- Kapitálové výdaje: 10,24 miliardy USD (+62,8 % meziročně)

Společnost Alphabet (GOOGL.US) zůstává blízko historického maxima. V první polovině dubna 2024 akcie stáhly, ale od té doby se jim podařilo téměř všechny ztráty získat zpět. Akcie se obchodují kousek pod rezistenční zónou 160 USD a silná zpráva o výsledcích za 1. čtvrtletí může cenu posunout na nové rekordní úrovně. Zdroj: xStation5

Společnost Microsoft (MSFT.US) letos zatím překonává index S&P 500 a Nasdaq-100. Od začátku roku si připsala více než 8 % a navázala tak na 90% rally v roce 2023. Pokud jde o nadcházející zprávu o výsledcích hospodaření, investoři se zaměří především na cloudový byznys, který je v poslední době klíčovým motorem růstu. Opční trhy předpokládají 4,8% posun ceny akcií po zveřejnění výsledků.

Očekává se, že společnost Microsoft vykáže ve fiskálním třetím čtvrtletí 2024 (kalendářní 1. čtvrtletí 2024) více než 15% meziroční růst celkových tržeb. Očekává se, že cloud zůstane největším segmentem z hlediska tržeb a hlavním motorem růstu. Očekává se, že růst tržeb v segmentu inteligentního cloudu zpomalí na přibližně 19 % meziročně z 20,3 % meziročně ve fiskálním 2. čtvrtletí 2024 (kalendářní 4. čtvrtletí 2023). Očekává se však, že bude rychlejší než 15,9% meziroční růst zaznamenaný v období před rokem. U širší kategorie příjmů z cloudu - příjmů z komerčního cloudu - se však poprvé v historii očekává zpomalení růstu pod 20 % meziročně.

Důležitým tématem zveřejnění výsledků bude umělá inteligence. Přesněji řečeno, jak ovlivní růst v cloudu Azure. Ve fiskálním 1. čtvrtletí 2024 (kalendářní 3. čtvrtletí 2023) přispěla AI k růstu Azure 300 bazickými body a ve fiskálním 2. čtvrtletí 2024 (kalendářní 4. čtvrtletí 2023) se tento příspěvek zvýšil na 600 bazických bodů.

Fiskální 3. čtvrtletí 2024 bylo také prvním celým čtvrtletím po konsolidaci společnosti Activision do společnosti Microsoft po akvizici. Očekává se, že akvizice pomohla urychlit růst tržeb, ale zároveň byla ředící pro zisk.

Očekávání 3. fiskálního čtvrtletí 2024

- Tržby: 60,88 miliardy USD (+15,2 % meziročně)

- Produktivita a obchodní procesy: 19,54 miliardy USD (meziročně +11,6 %)

- Inteligentní cloud: 26,25 miliardy dolarů (+18,9 % meziročně)

- Více osobních počítačů: 15,07 miliardy USD (+13,6 % meziročně)

- Tržby z komerčního cloudu: 33,93 miliardy USD (meziročně +19 %)

- Hrubý zisk: 42,31 miliardy dolarů (meziročně +15,2 %)

- Hrubá marže: 69,1 % oproti 69,5 % před rokem

- Provozní příjem: 25,64 miliardy USD (meziročně +14,7 %)

- Produktivita a obchodní procesy: 9,93 miliardy USD (meziročně +15 %)

- Inteligentní cloud: 11,71 miliardy USD (+23,6 % meziročně)

- Více osobních počítačů: 4,51 miliardy USD (+6,6 % meziročně)

- Provozní marže: 43,0 % oproti 42,3 % před rokem

- Čistý příjem: 21,06 miliardy USD (meziročně +15,1 %)

- Čistá marže: 34,0 % oproti 34,6 % před rokem

- Upravený zisk na akcii: 2,83 USD oproti 2,45 USD před rokem

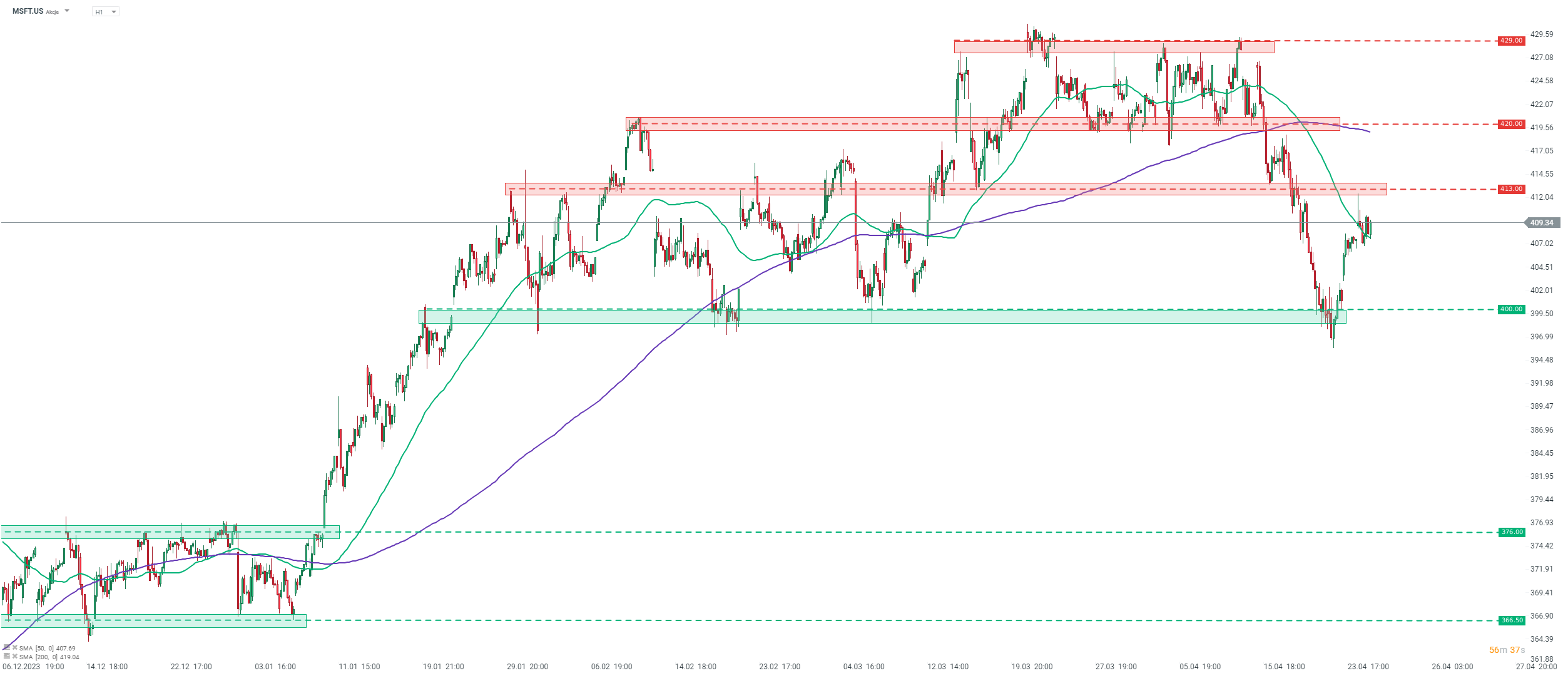

Společnost Microsoft (MSFT.US) dosáhla v druhé polovině března 2024 nových historických maxim nad 430 USD za akcii. Později se však akcie začaly potýkat s problémy a od rekordních hodnot klesly o zhruba 8 %. Pokles byl zastaven v zóně podpory pohybující se pod hranicí 400 USD a akcie se začaly zotavovat. Poskytne zveřejnění výsledků za třetí fiskální čtvrtletí palivo pro rally na nová historická maxima? Zdroj: xStation5

Intel (INTC.US) je sice menší společností a nemusí přitahovat tak velkou pozornost jako Alphabet nebo Microsoft, ale i jeho zpráva bude bedlivě sledována. Koneckonců se jedná o jednu z nejlepších amerických polovodičových akcií. Intel letos zatím výrazně zaostává za indexy S&P 500 a Nasdaq-100, když od začátku roku klesl o více než 30 %. Opční trhy naznačují 7,4% pohyb ceny akcií po zveřejnění výsledků.

Očekává se, že Intel vykáže v 1. čtvrtletí meziroční nárůst celkových tržeb o 8,5 %, přičemž největší segment Client Computing by měl zaznamenat téměř 30% nárůst a segment Datacenter & AI by měl zaznamenat téměř 20% pokles tržeb. Velká pozornost však bude věnována podnikání Intel Foundry. Intel se snaží přetvořit na globální společnost zabývající se sléváním čipů. Foundry business je výroba čipů pro třetí strany, stejně jako to dělá TSMC. Společnost Intel získala mnoho prostředků ze zákona o čipech CHIPS na rozšíření výrobní kapacity, ale růstu brání určité překážky. Jednou z největších, která jej odlišuje od TSMC, je skutečnost, že Intel navrhuje i vlastní čipy, a to omezuje potenciál růstu jeho Foundry byznysu. Proč? Některé společnosti, jako například AMD, možná nebudou chtít využívat služeb Intel Foundry, protože by musely předat Intelu, svému přímému konkurentovi, plány svých nových návrhů. Intel však může přilákat zákazníky mezi společnostmi, které nenavrhují čipy podobné třídy a použití jako Intel. Mezi ně patří například Nvidia a Apple.

Vzhledem k tomu, že Intel označuje slévárenství za další motor růstu, budou vyhlídky tohoto segmentu bedlivě sledovány. Nicméně je třeba mít na paměti, že tento segment tvoří méně než 2 % celkových příjmů společnosti Intel a jeho růst se v druhé polovině roku 2023 zpomalil, proto bude trvat nějakou dobu, než se stane pro společnost skutečně významným.

Očekávání za 1. čtvrtletí 2024

- Tržby: 12,71 miliardy USD (+8,5 % meziročně)

- Client Computing: 7,39 miliardy USD (+28,1 % meziročně)

- Datacenter & AI: 3,45 miliardy USD (-19,2 % meziročně)

- Network & Edge: 1,35 miliardy USD (-13,8 % YOY)

- Intel Foundry: 170 milionů dolarů (+44 % meziročně)

- Mobilní oko: 372 milionů $ (-18,8 % meziročně)

- Hrubý zisk: 5,70 miliardy USD (+24,8 % meziročně)

- Hrubá marže: 44,5 % oproti 38,4 %

- Provozní příjem: 562 milionů USD (-294 milionů USD před rokem)

- Provozní marže: 4,8 % oproti -2,5 % před rokem

- Čistý příjem: 580 milionů $ (-169 milionů $ před rokem)

- Čistá marže: 4,5 % oproti -1,5 % před rokem

Společnost Intel (INTC.US) v letošním roce výrazně zaostává. Akcie se stále pohybovaly níže, prolomily řadu podpůrných zón a dostaly se na nejnižší úroveň za poslední půlrok. V druhé polovině dubna se však výprodej podařilo zastavit a pozitivní překvapení ve zprávě o výsledcích za 1. čtvrtletí může pomoci nastartovat korekci směrem vzhůru. Zdroj: xStation5

Společnost Intel (INTC.US) v letošním roce výrazně zaostává. Akcie se stále pohybovaly níže, prolomily řadu podpůrných zón a dostaly se na nejnižší úroveň za poslední půlrok. V druhé polovině dubna se však výprodej podařilo zastavit a pozitivní překvapení ve zprávě o výsledcích za 1. čtvrtletí může pomoci nastartovat korekci směrem vzhůru. Zdroj: xStation5

X-Trade Brokers

X-Trade Brokers

X-Trade Brokers (XTB) je mezinárodní brokerský dům, který poskytuje profesionální podmínky pro obchodování CFD na forex, indexy, komodity, kryptoměny a pro investování do akcií a ETF. Své služby neustále zdokonaluje, o čemž svědčí řada mezinárodních ocenění a potvrzují to i tuzemská ocenění Broker roku a Forex broker roku, získaná opakovaně na Investičním summitu MoneyExpo. Pro své klienty nabízí XTB poskytuje profesionální obchodní platformy MetaTrader 4 a xStation 5 s integrovanou kalkulačkou, bezplatné vzdělávání, 24h zákaznickou podporu, bezplatné vzdělávání a denní zpravodajství z finančních trhů.

Rozdílové smlouvy jsou komplexní nástroje a v důsledku použití finanční páky jsou spojeny s vysokým rizikem rychlého vzniku finanční ztráty. U 72 % účtů retailových investorů došlo při obchodování s rozdílovými smlouvami u tohoto poskytovatele ke vzniku ztráty. Měli byste zvážit, zda rozumíte tomu, jak rozdílové smlouvy fungují, a zda si můžete dovolit vysoké riziko ztráty svých finančních prostředků.

Okomentovat na facebooku

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Prezentace

02.05.2024 SCHLIEGER loni zaznamenal čtyřnásobný nárůst...

30.04.2024 Tesla po špatných výsledcích roste, Meta po...

Okénko investora

Mgr. Timur Barotov, BHS

Diverzifikace v době koncentrovaných akciových trhů – výzkum Goldman Sachs

Miroslav Novák, AKCENTA

Michal Brothánek, AVANT IS

Petr Lajsek, Purple Trading

Olívia Lacenová, Wonderinterest Trading Ltd.

Jakub Petruška, Zlaťáky.cz

Za 1. čtvrtletí roku 2024 rozšířila ČNB „zlatý poklad“ o dalších téměř 5 tun

Ali Daylami, BITmarkets

Jiří Cimpel, Cimpel & Partneři

_w60h45_w76h50.png)