Americká ekonomika: Přísnější podmínky, avšak stále pozitivní výhled

Klíčové body

- Výhled americké ekonomiky zůstává pozitivní.

- Tahounem kondice největší ekonomiky světa bude spotřeba.

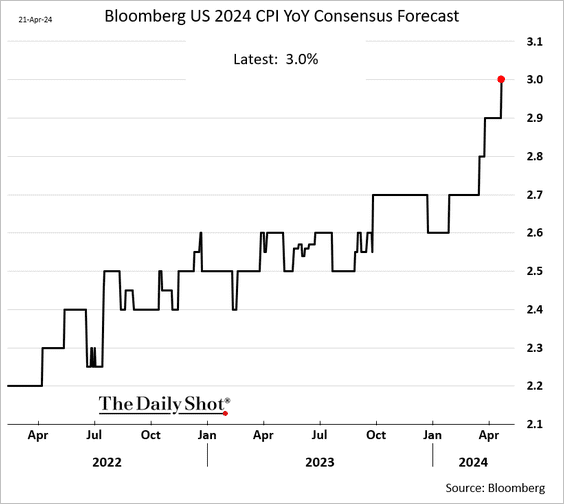

- Nad očekávání silnější ekonomika a perzistentní inflace oddaluje potřebu snížení sazeb.

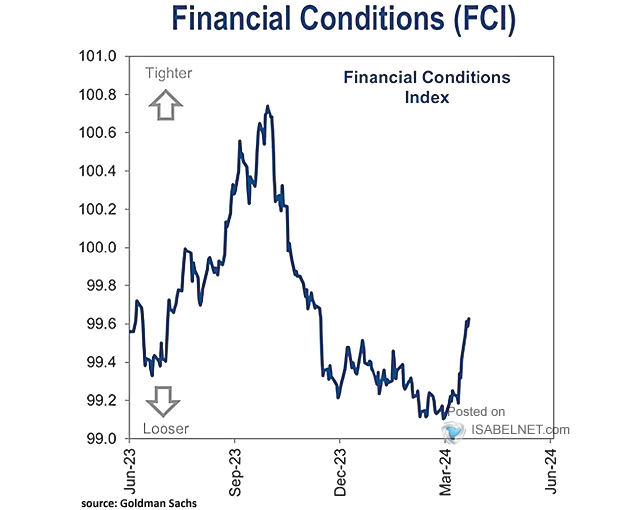

Americká ekonomika zůstává silná. Rétorika představitelů Fedu sice doručila utažení podmínek financování, výhledově však výraznější oslabení ekonomické kondice není očekáváno. Pro centrální banku to znamená jediné – potřeba nižších úroků se posouvá v čase. Trh tento scénář již zaceňuje.

Americké podmínky financování měřené indexem banky Goldman Sachs si prošly utažením. K němu přispěl nejen nárůst výnosů, ale i pokles akcií a silný dolar. Za utažením stojí i rétorika části amerických centrálních bankéřů zmiňujících, že se snížením úroků není potřeba spěchat.

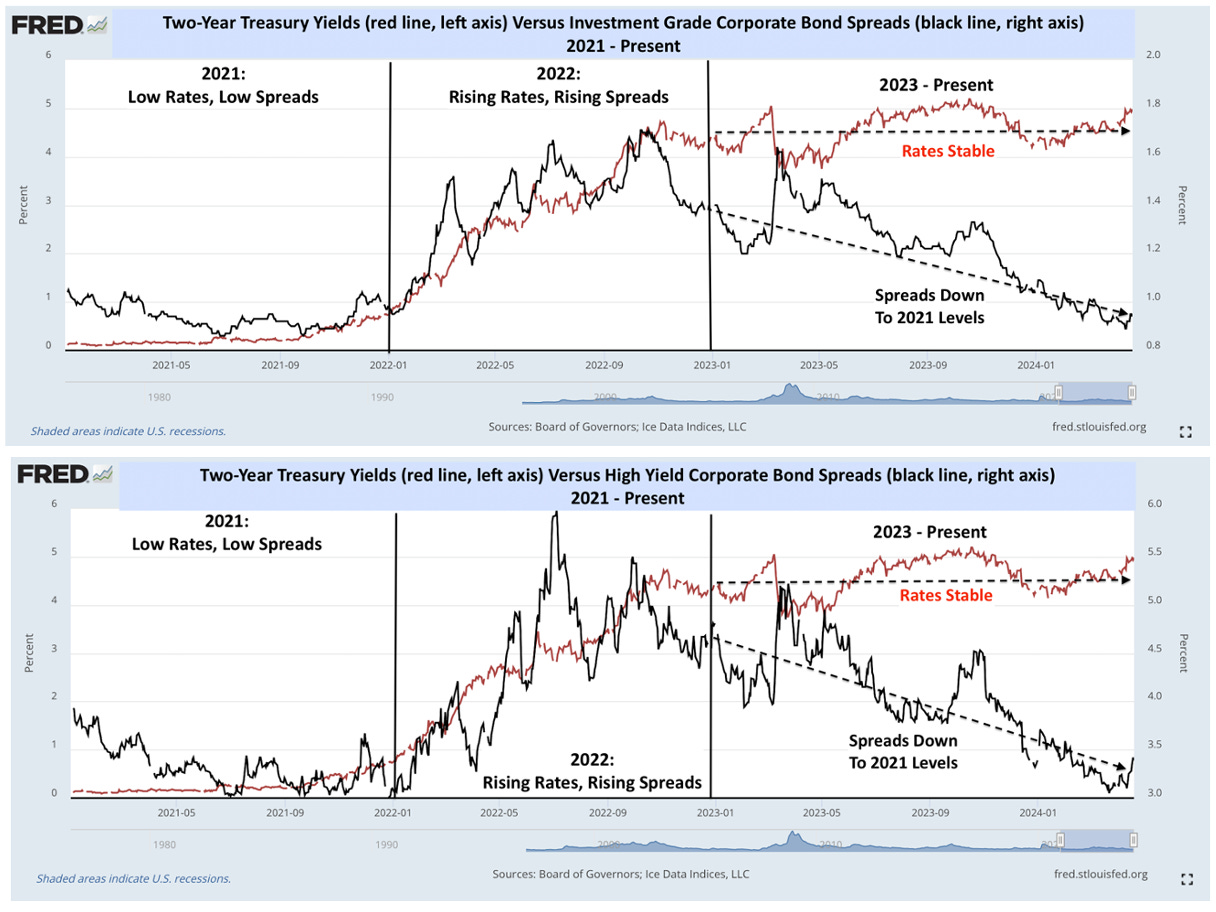

Zajímavá je situace na trhu firemních dluhopisů. Na něm pozorujeme stabilitu výnosů a pokles spreadů, a to jak u instrumentů s investičním ratingem, tak u těch s neinvestičním. Začátek roku byl na emise velmi bohatý, přičemž nad očekávání lepší výkon americké ekonomiky spolu se zajímavými výnosy podpořil silnou investorskou poptávku.

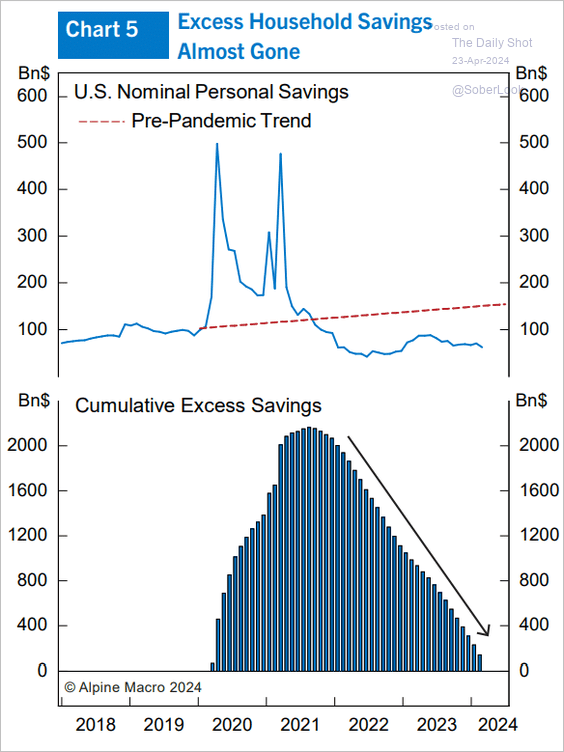

Klíčovým prvkem americké ekonomiky zůstává spotřeba. Míra úspor klesla pod předpandemický trend, kumulativně však spotřebitelé stále čerpají zbytky z nadúspor nahromaděných během covidu.

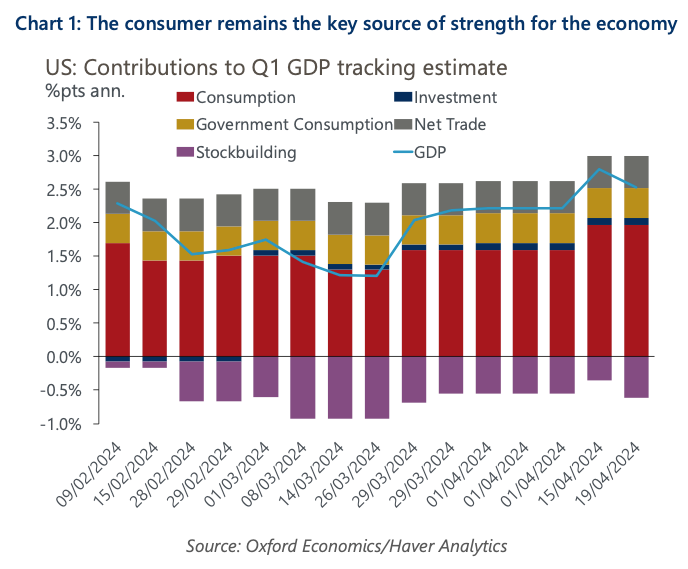

Spotřeba zůstane hlavním tahounem americké ekonomiky, což by měl potvrdit i výsledek HDP za první kvartál zveřejněný ve čtvrtek ve 14:30 našeho času. Záporně k němu přispívá jediná složka, a to zásoby.

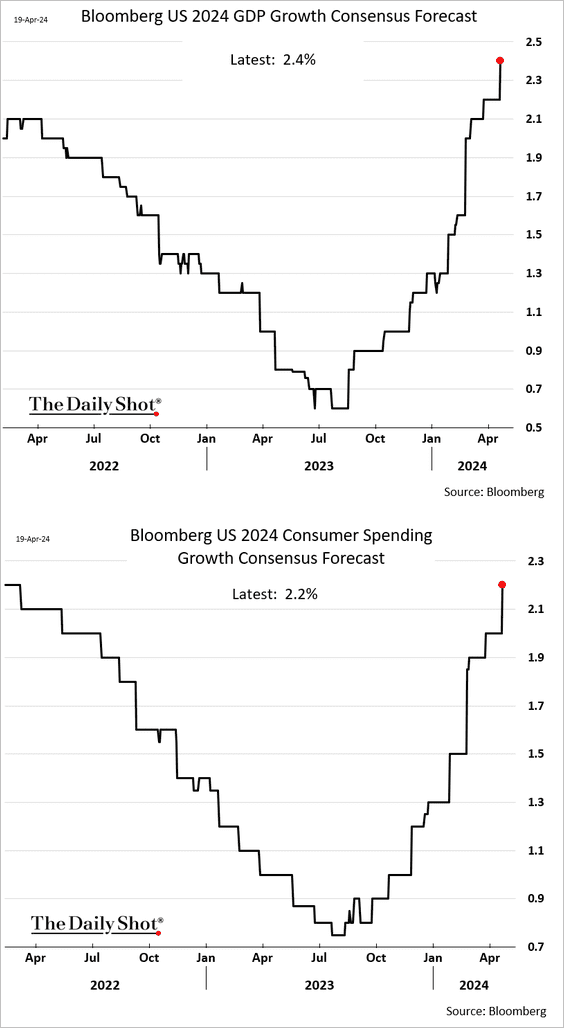

Výhled na letošní rok zůstává pozitivní. Americké HDP by mělo dle Bloombergu růst tempem 2,4 %, což jsou hodnoty převyšující výhled Fedu. Dařit by se mělo především spotřebě, u které je taktéž očekáván růst o více než 2 %.

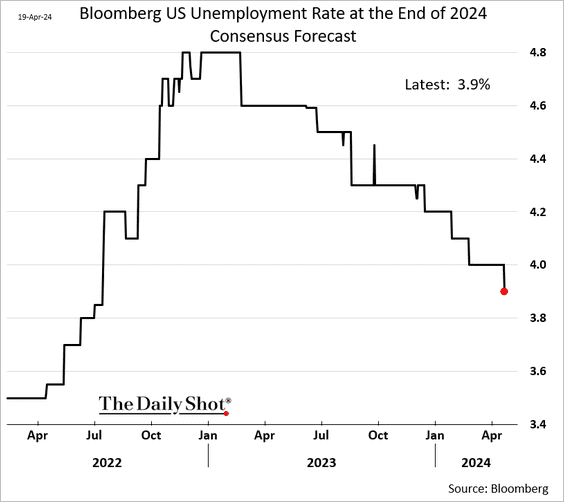

Základem silné spotřebitelské stránky je silný trh práce. V jeho případě došlo na další zlepšení letošního konsensu, který aktuálně pracuje s hodnotami 3,9 %. To je o jednu desetinu procentního bodu méně oproti prognóze centrální banky.

Pakliže se tyto hodnoty udrží a potvrdí se, že inflace zůstává perzistentní, Fed nebude se snižování sazeb nikterak spěchat.

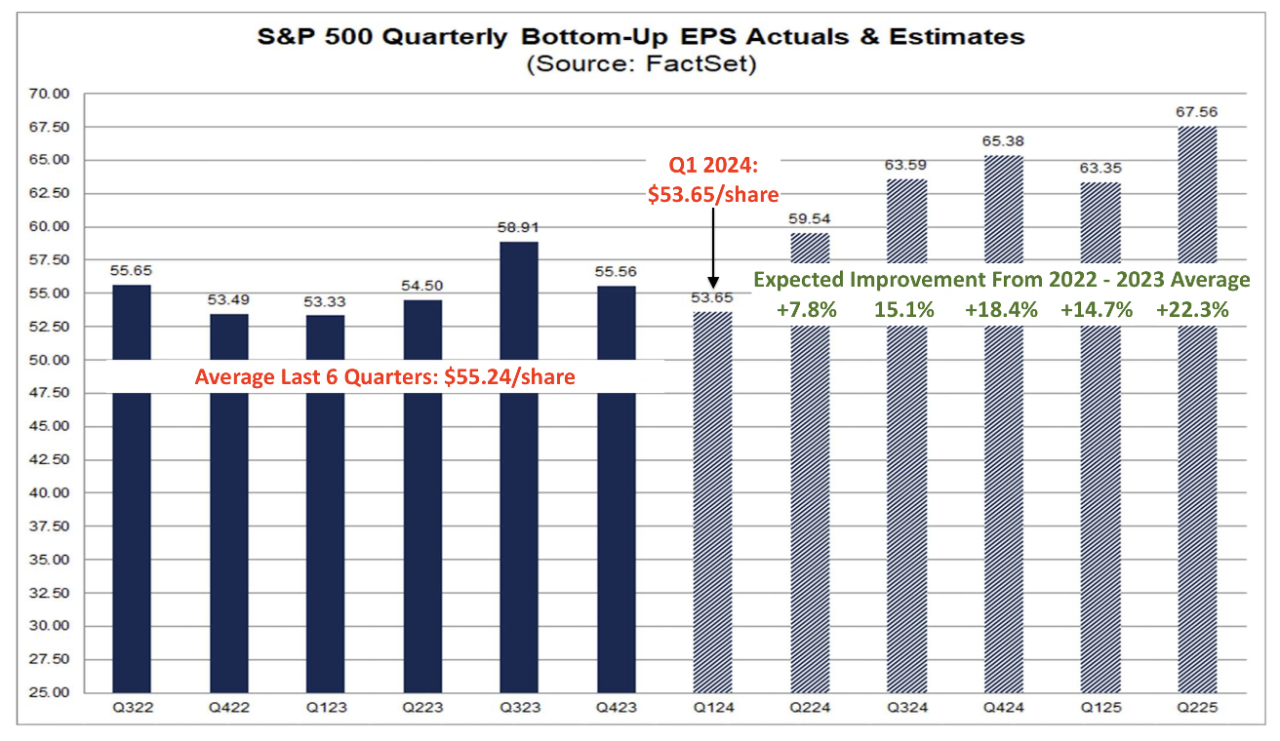

Vyšší sazby dopadají více na malé a střední podniky. Celkově však v souvislosti se scénářem tzv. no landingu zůstává výhled zisků amerických firem pozitivní.

Kombinace silného ekonomického výkonu a rizika trvajících proinflačních tlaků zůstává hlavním důvodem, proč trh očekává snížení sazeb v letošním roce o cca 40 bodů, zatímco Fed o 75. V souvislosti s tímto prostředím jsme za poslední měsíc byli svědky nárůstu reálných tržních sazeb, stejně tak i breakeven inflace. Desetiletý americký výnos vzrostl o cca 41 bodů, z toho 32 spadalo pod nárůst reálné tržní sazby a zbytek pod inflační prémii. U pětiletého jsme výše o 43 bodů, z toho si 39 bodů připsal výnos protiinflačního dluhopisu stejné splatnosti. Rostla i dlouhodobá tržní inflační očekávání, konkrétně u 5Y5Y inflačního swapu o 15 bodů na 2,4 % za poslední měsíc.

Nárůst nominálních dluhopisů podle nás přispěl k dobrému výsledku aukce dvouletého amerického dluhopisu v tomto týdnu, kde jsme viděli silnou poptávku a nižší výnos oproti předaukci. Včerejší aukce pětiletého instrumentu už tak dobrá nebyla. Je patrné, že s rostoucí splatností je zájem investorů slabší, což by se mohlo opět ukázat u dnešní aukce sedmiletého bondu.

Kurz dolaru tento týden oslabil nad hranici 1,0700 za euro. Spouštěčem pohybu byl nad očekávání horší výsledek amerických indexů PMI sektoru služeb a průmyslu. U nich však upozorňujeme, že jejich předpovídající schopnost s ohledem na tvrdá data není nikterak valná. I tak se zelené bankovky udržely nad zmíněnou hranicí, k čemuž včera přispěl výrazně vyšší nárůst evropských výnosů oproti americkým. Důvodem byla nad očekávání lepší data u německého Ifo indexu, a to jak u indexu podnikového klimatu, tak u indexu očekávání. Měny regionu oslabily. Koruna se obchoduje zpět nad 25,20 za euro.

Dnes bude zveřejněno již zmíněné americké HDP za první kvartál, kde trh očekává roční růst na úrovni 2,5 %. Dočkáme-li se nad očekávání lepšího výsledku, rizikem může být další růst amerických výnosů. Dolar bude reagovat na výsledek indexů výdajů na osobní spotřebu za první kvartál. Dubnový výsledek bude zveřejněn zítra. Kombinace oproti konsensu vyšších čísel by mohla vedle vyšších výnosů doručit i posun kurzu zpět pod 1,0700 dolaru za euro.

VÝHLED PRO DNEŠNÍ DEN

Dolar se aktuálně v online směnárně RoklenFx obchoduje vůči euru za středový kurz 1,0707 EURUSD, dolarový index se pak nachází na hodnotě 105,77 bodu. Během dne by se kurz EURUSD měl pohybovat v rozmezí od 1,0689 do 1,0724 EURUSD.

Koruna se aktuálně v online směnárně RoklenFx obchoduje vůči euru za středový kurz 25,24 EURCZK, vůči dolaru pak za středový kurz 23,57 USDCZK. Dle naší predikce by se kurz vůči euru měl držet v rozmezí 25,17 až 25,31 EURCZK, ve dvojici s dolarem od 23,46 do 23,68 USDCZK.

Průměrný nominální kurz, zveřejňovaný ECB, by měl dle použitých modelů s vysokou pravděpodobností spadat do zmíněného intervalu. Predikce měnových kurzů jsou založeny na modelu časových řad, který zohledňuje nejen předchozí hodnotu kurzu, ale i jeho minulou volatilitu. Pro přesnější určení budoucí volatility je do modelu zakomponován také faktor zveřejňování makroekonomických dat. Model je schopen určit, kdy lze očekávat zvýšenou či sníženou volatilitu směnného kurzu.

Disclaimer: Tento článek má pouze informativní charakter a neslouží jako investiční doporučení dle zákona č. 256/2004 Sb., o podnikání na kapitálovém trhu. Při zpracování tohoto článku autor vycházel z veřejně dostupných zdrojů. Za případné chyby v textu nebo v datech nenesou společnosti Roklen Holding a.s. ani Roklen360 a.s. žádnou zodpovědnost.

Zdroj: RoklenFx, Bloomberg, Reuters, Financial Times, FactSet, Oxford Economics, Alpine Macro, Fred, DataTrek, Goldman Sachs

Disclaimer: Tento článek má pouze informativní charakter a neslouží jako investiční doporučení dle zákona č. 256/2004 Sb. o podnikání na kapitálovém trhu. Při zpracování tohoto článku autor vycházel z veřejně dostupných zdrojů. Za případné chyby v textu nebo v datech nenesou společnosti Roklen Holding a.s. ani Roklen360 a.s. zodpovědnost.

Portál Roklen24.cz je exkluzivní server o ekonomice, financích a investicích, který poskytuje aktuální ekonomické zpravodajství, real-time data, grafy, analýzy, názory, videa a rozhovory.

Portál Roklen24.cz je exkluzivní server o ekonomice, financích a investicích, který poskytuje aktuální ekonomické zpravodajství, real-time data, grafy, analýzy, názory, videa a rozhovory.