Co indikuje vývoj výnosů krátkodobých obligací?

Ceny komodit rostou v případě, že v reakci na pokles sazeb americké centrální banky klesají výnosy dvouletých amerických vládních dluhopisů. Na tento vztah jsme se detailněji dívali minulý týden, dnes se vrátím k jedné jeho části – té mezi výnosy krátkodobých obligací a sazbami centrální banky. První proměnná totiž bývá někdy zmiňována jako vedoucí indikátor té druhé. Funguje tak? Pokud ano, co nyní?

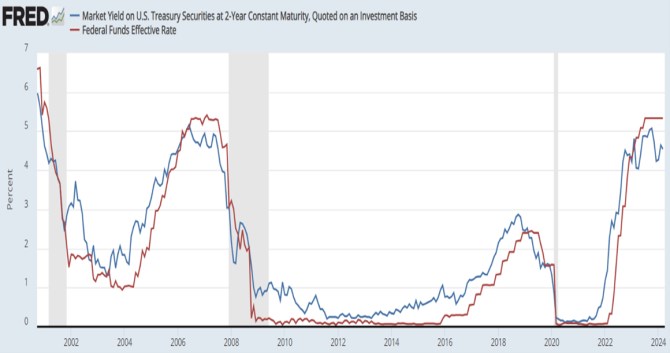

První graf ukazuje pohyb výnosů dvouletých dluhopisů a sazeb od roku 2000. V tomto období dluhopisy skutečně slouží jako slušný vedoucí indikátor – nahoru obrací dříve, než sazby Fedu a to samé platí o pohybu směrem dolů. Pohled na předchozí desetiletí už ukazuje celkově volatilnější obrázek, ale závěr by byl podobný jako u tohoto. K tomu je zřejmé, že výnosy dvouletých dluhopisů mají silnou tendenci k většímu obratu směrem dolů před recesí.

Zdroj: FRED

Výnosy dluhopisů jsou nyní už nějakou dobu pod sazbami Fedu s ohledem na výše uvedené by tak další pohyb sazeb měl být jednoznačně směrem dolů. Což je také docela silný konsenzus na trhu, spekuluje se „jen“ o tom, kolikrát by měly letos klesnout (zda vůbec). K tomu můžeme dodat, že výnosy nyní nemají jasnou tendenci k poklesu tak, aby tím indikovaly blížící se recesi. I tu jsem zmiňoval v oné úvaze o sazbách, výnosech a komoditách – jejich ceny totiž při snižování sazeb v minulosti rostly, ale pokud se při tom nedostavila recese.

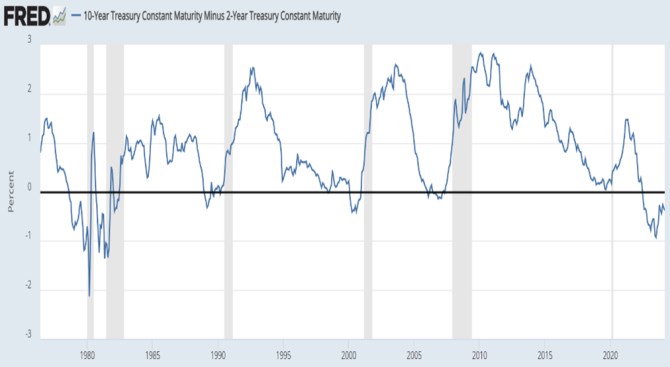

Chování výnosů dvouletých vládních dluhopisů je tak v souladu s tím, co indikuje celá výnosová křivka. Jak tu občas píšu, tak již pár desetiletí neindikuje příchod recese svou inverzí (poklesem výnos dlouhodobých dluhopisů pod ty krátkodobé), ale až deinverzí. Otestovat tuto tezi můžeme lehce následujícím grafem, který ukazuje vývoj rozdílu výnosů obligací dvouletých a desetiletých:

Zdroj: FRED

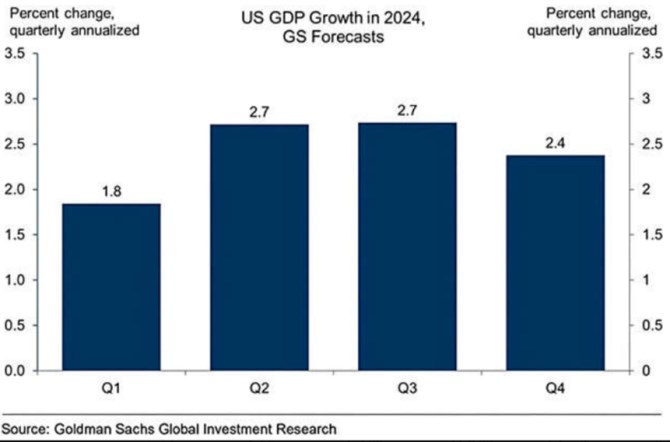

Vývoj výnosů dvouletých obligací tedy zatím výrazně neklesá, nepřispívá tím k deinverzi výnosové křivky a to dohromady naznačuje, že recese na dohled není. Tedy pokud pracujeme s oním historickým mustrem. Jak moc by ekonomika měla růst ale neříká, na rozdíl od Goldman Sachs:

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Průměrná mzda - vývoj průměrné mzdy, 2020, Vývoj výše průměrné mzdy v Kč

- HDP 2020, vývoj hdp v ČR, Vývoj HDP meziročně v %

- Zdanění dividend - daň z výnosu z akcií

- Daňová přiznání - daňový kalendář 2021, kdy a co je potřeba udělat?

- 2025 - Rok 2025. Co nového bude v roce 2025 ve financích?

- Měřítko - měřítko mapy. Co znamená měřítko na mapě a kolik kilometrů v reálu je jeden centimetr na mapě

- Elektřina - ceny a grafy elektřiny, vývoj ceny elektřiny 1 MWh - 1 rok - měna EUR

- Stříbro - ceny a grafy stříbra, vývoj ceny stříbra 1oz - 1 rok - měna USD

- Nezaměstnanost v ČR, vývoj, rok 2020, Míra nezaměstnanosti v %

- Ropa Brent - ceny a grafy ropy Brent, vývoj ceny ropy Brent 1 barel - 1 rok - měna USD

- Platina - ceny a grafy platiny, vývoj ceny platiny 1oz - 1 rok - měna USD

- Hliník - ceny a grafy hliníku, vývoj ceny hliníku 1 tuna - 1 rok - měna USD

Prezentace

12.02.2025 iPhone 16 Pro za 699 Kč! Nová služba nemá v…

29.01.2025 Xiaomi má nový bestseller. Je extrémně nadupaný a

28.01.2025 České firmy stále častěji místo banky…

Okénko investora

Ali Daylami, BITmarkets

Olívia Lacenová, Wonderinterest Trading Ltd.

Ambiciózní plány Volva: Pomohou autonomní nákladní vozy americké nákladní dopravě?

Petr Lajsek, Purple Trading

Jakub Petruška, Zlaťáky.cz

Zlatý býk je k nezastavení: Zlato překonalo hranici 2 900 USD

Štěpán Křeček, BHS

Cestovní ruch je na vzestupu. Rok 2024 výrazně překonal předpandemický rok 2019

Miroslav Novák, AKCENTA

ČNB v únoru snižuje úrokové sazby, ale s jejich dalším poklesem bude velmi opatrná

Charu Chanana, Saxo Bank

Scénář obchodní války 2.0: Co to znamená pro vaše portfolio?

Jiří Cimpel, Cimpel & Partneři