Co je malé to je levné?

Podle některých názorů jsou akcie menších firem „více naceněné na recesi“, než akcie těch velkých. Již nějakou dobu se přitom zdá, že americké hospodářství spíše směřuje k hladkému přistání, či přistání žádnému (s tím, že o volnosti těchto výrazů jsem tu psal nedávno). Projevuje se to nějak na segmentu menších firem?

Průměrné valuace vyznačené v následujícím grafu by ukazovaly, že historicky jsou poměry cen a zisků u menších firem „standardně“ stejně vysoko, jako u firem větších. Což je docela zajímavé, protože pokud bychom v souladu s učebnicemi předpokládali, že menší firmy jsou jako celek rizikovější, mělo by to samo sobě přinášet jejich systematicky nižší valuace. Pokud se valuace spíše standardně rovnají, musí to znamenat jediné – lepší růstový výhled u menších firem dlouhodobě cca vyrovnává vliv jejich vyšších rizikových prémií.

Zdroj: X

Ačkoliv americká ekonomika vykazuje stále až překvapivou sílu, relativní valuace malých firem se stále nezvedají a po mírném skoku na konci křivky naopak zase zamířily k hodnotě 0,7. Pro zajímavost, pokud bychom tento 30 % diskont nasadily na valuace indexu SPX 500, dostaneme nyní PE kolem 12 (17,7 krát 0,7). Index malých firem SPX 600 má přitom PE pod 12, takže i u této dvojky indexů je onen diskont malých nemalý. A hlavně – valuace této skupiny akcií nejsou nízko jen relativně, ale i ve srovnání se svou vlastní historií.

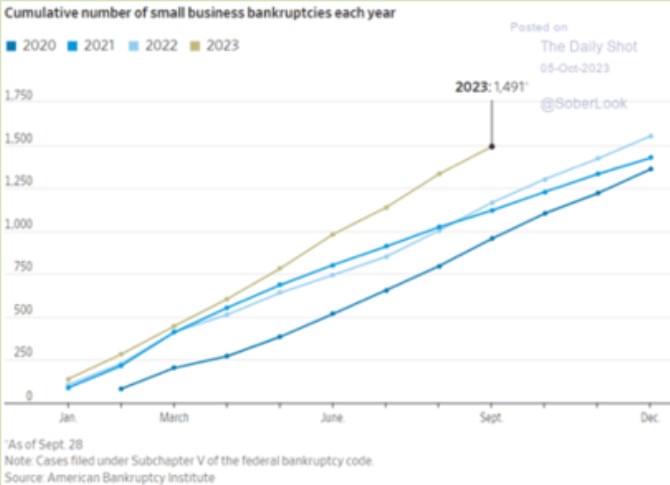

Nedávno jsem tu ukazoval atypický rozdíl mezi vývojem amerického hrubého domácího produktu a hrubých důchodů. Ty se totiž na rozdíl od první a mnohem častěji používané proměnné nachází již nějakou dobu ve znatelné recesi. Produkt si tak notuje třeba se silným trhem práce, důchody zase třeba s vývojem bankrotů. A v této souvislosti bych dnes ještě rád ukázal druhý graf, který ukazuje bankroty právě u malých firem:

Zdroj: X

Grafy podobné tomu dnešnímu druhému by tedy ukazovaly, že onen valuační diskont může mít dobrý důvod. Já bych jej ale viděl šířeji v prostředí vyšší inflace a vyšších reálných i nominálních sazeb, ve kterém se vede obecně lépe firmám s vyšší tržní silou, silnějšími rozvahami, větší schopností samofinancování atd. Z historického hlediska jsou tak nyní malé firmy stále levné, v současném ekonomickém kontextu to i přes sílu HDP platit nemusí, nebo v menším měřítku.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Daňová přiznání - daňový kalendář 2021, kdy a co je potřeba udělat?

- 2025 - Rok 2025. Co nového bude v roce 2025 ve financích?

- Měřítko - měřítko mapy. Co znamená měřítko na mapě a kolik kilometrů v reálu je jeden centimetr na mapě

- Jaký je dnes mezinárodní den?

- Stravenky a mzda 2020 - Jsou pro vás stravenky výhodnější než zvýšení mzdy?

- Výpočet důchodu - Jak vysoký budete mít důchod?

- Kalkulačka přídavků na děti 2024: 2.660 Kč měsíčně dostanou na 2 malé děti rodiče s čistým příjmem 45.000 Kč měsíčně.

- Co je malé to je levné?

- Malá kuchyně aneb co je malé to je hezké a funkční - Diskuze, názory, doporučení a hodnocení

- Jsme v tom společně, jsme v tom my všichni dohromady, jsme v tom my společně s Ukrajinou - Premiér Fiala

- Předhypoteční úvěr – co to je, jaké jsou jeho výhody a nevýhody?

- Pochoutkové Vánoce: Zdeněk Pohlreich: Kapry jsem prodával čtyři roky a je to jedna z nejtvrdších věcí, co jsem dělal

Prezentace

12.02.2025 iPhone 16 Pro za 699 Kč! Nová služba nemá v…

29.01.2025 Xiaomi má nový bestseller. Je extrémně nadupaný a

28.01.2025 České firmy stále častěji místo banky…