Cesta k býčímu trhu s dluhopisy je připravená, ale ještě nás čeká pár výzev

V posledním letošním čtvrtletí dojde na obou stranách Atlantiku k prohloubení stagflace. Recese, která začala v Německu a Nizozemsku, se rozšíří do dalších evropských zemí a i ve Spojených státech výrazně zpomalí růst. Přesto zůstane inflace po zbytek tohoto roku i počátkem toho příštího vyšší, takže budou muset být centrální banky připravené kdykoli znovu zvýšit sazby.

To však neznamená, že k dalšímu zvyšování sazeb dojde. Už dnes stoupají pomaleji a některé centrální banky jejich zvyšování dokonce na čas pozastavily. Blížíme se tedy ke konci cyklu, nebo jsme ho už dokonce dosáhli. Následovat bude ladění monetární politiky ve snaze udržet tzv. „hawkish hold“, kdy centrální banka nedělá nic, ale je připravena zvýšit sazby, pokud se bude inflace dál držet nad cílovými parametry. Na horizontu se však stahují mračna, ekonomická aktivita zpomaluje a geopolitická rizika přispějí ke vzniku býčího trhu s dluhopisy.

V tomto kontextu lze na obou stranách Atlantiku v posledním kvartále s jistotou očekávat strmější výnosovou křivku a trhy už přemýšlejí na tím, jak dlouho bude ještě možné udržovat sazby na současné hladině, než začne jejich snižování. Pokles sazeb s sebou sice nese trend růstu krátkodobých i dlouhodobých dluhopisů, ale období, které mu předchází, dlouhodobým dluhopisům vždy neprospívá. Toho jsme byli svědky i v poslední době, kdy rostly dlouhodobé úrokové sazby rychleji než ty krátkodobé (tzv. bear steepener) a desetileté americké vládní dluhopisy v srpnu dosáhly 4,36 %, nejvyšší hladiny od roku 2007.

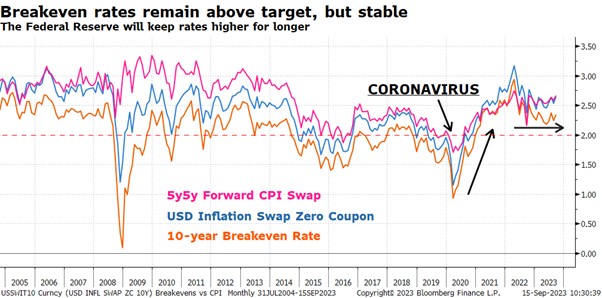

Při pohledu na rovnovážné sazby je jasné, že lze čekat „vyšší a dlouhodobější“ inflaci. Navzdory tomu, že se inflační očekávání oproti svému vrcholu z roku 2022 usadila o něco níž, pořád se stabilizovala lehce nad 2% cílem Federálních rezerv. To znamená, že centrální banka zatím asi nemá motivaci úrokové sazby dál zvyšovat, ale ani je nějak snížit.

A tak mohou dlouhodobé sazby dál stoupat, protože tlak na růst výnosů zvyšují následující faktory:

- Centrální banky se drží své mantry „vyšší a dlouhodobější inflace“. To znamená, že i když krátkodobější sazby zůstanou ukotvené, může dlouhodobější část výnosové křivky klidně dál stoupat.

- Bank of Japan se připravuje ukončit řízení výnosové křivky. Japonští investoři se začnou spolu s tím, jak budou výnosy z domácích dluhopisů stoupat, postupně vracet domů.

- Kvantitativní zpřísňování (QT). Centrální banky na všech rozvinutých trzích se snaží pomocí svých politických nástrojů zeštíhlit své nafouklé rozvahy a získané prostředky už neinvestují nebo aspoň ne všechny.

- Očekávání, že centrální banky ukončí zvyšování sazeb, motivuje investory k obchodním transakcím, které vydělávají na strmější výnosové křivce. To znamená, že se budou snažit nakupovat na předním konci výnosové křivky a prodávat na jejím vzdáleném konci, čímž vznikne další tlak na dlouhodobé výnosy.

Proto je možné, že dojde ještě k poslednímu zvýšení úrokových sazeb, než začnou znovu klesat, protože se centrální banky na jejich snižování už připravují. Právě proto vsázíme na krátkodobé státní dluhopisy a ke konci roku vidíme prostor k investování do durace.

Blíží se příhodný okamžik ke zvýšení durační expozice

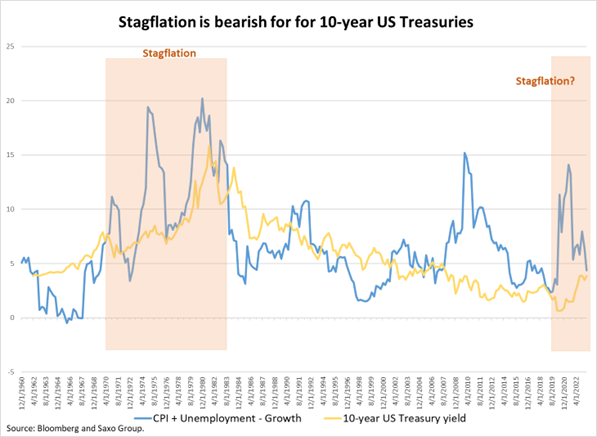

Pro investory do dluhopisů představuje inflace i nadále značné riziko. Pokud se poté, co centrální banky přestanou zvyšovat sazby, znovu zvýší, může to znamenat, že bude navzdory hluboké recesi nutné další zpřísňování. A i když bude mít toto rozhodnutí největší dopady na přední část výnosové křivky, je důležité si uvědomit, že vzrostou i dlouhodobé výnosy. To se stalo už v sedmdesátkách – s tím, jak se zhoršovala stagflace, rostly výnosy u všech dob splatnosti. Ale u dlouhodobých dluhopisů přinesou podstatně menší výkyvy výraznější ztráty.

Dvouleté americké státní dluhopisy (US91282CHV63) teď nabízejí 5% výnos a mají upravenou duraci 1,5 %, což znamená, že kdyby výnos náhle stoupl o 100 bps, přišel by investor pouze o 1,5 %. Na druhou stranu desetileté americké vládní dluhopisy (US91282CHT18) mají upravenou duraci 8 %.

A proto, vzhledem k tomu, že je inflační výhled dosud nejistý, představují ideální způsob, jak využít volné prostředky, než přijde lepší investiční prostředí, krátkodobé obligace. Dlouhodobější státní dluhopisy získají na atraktivitě, až zmizí riziko opětovného zvýšení inflace.

S prohlubující se recesí začnou obavy z inflace ustupovat. Ke konci roku se objeví lepší příležitosti, jak do portfolia doplnit duraci, protože tehdy už snad budou centrální banky nuceny ekonomiku uvolnit.

Během stagflace jsou nejlepší cenné papíry s indexací na inflaci

Inflačně indexované dluhopisy jsou příležitostí desetiletí. Dvouleté americké inflačně indexované dluhopisy (US912810FR42) nabízejí 3% výnos. Desetileté americké inflačně indexované dluhopisy (US91282CHP95) a pětileté americké inflačně indexované dluhopisy (US91282CGW55) nabízejí výnos lehce nad 2 %, což je nejvíc od roku 2008, a vytvářejí tak nejvyrovnanější podmínky od dob globální finanční krize.

Krása inflačně indexovaných dluhopisů spočívá v tom, že mají dvojí expozici na inflaci a sazby. To znamená, že pokud stoupne inflace, zvýší se nominální hodnota i příjem z kupónů. A pokud se inflace vrátí k průměru, vydělají zase na poklesu úrokových sazeb, i když se bude za kupóny i za nominál při splatnosti vyplácet méně.

Očekává se, že navzdory agresivnímu zvyšování sazeb zůstane inflace v tomto i v příštím roce zvýšená. Dosáhli jsme tedy bodu zvratu, kde jsou buď sazby příliš vysoké, nebo jsou inflační očekávání trhu nastavená příliš nízko. Inflačně indexované dluhopisy každopádně v rozumně diverzifikovaném portfoliu nabízejí vynikající výnosově-rizikový poměr v obou scénářích.

Spready rizikových dluhopisů se budou rozšiřovat. Teď vládne kvalita.

Dvouprocentní reálná úroková míra je sice příležitostí pro střadatele, ale ohrožuje vypůjčovatele a růst. Dlouhodobě se reálná úroková míra udržela nad 2 % pouze v letech 2005 až 2007, před globální finanční krizí. Bylo by naivní očekávat, že dnešní reálné sazby na historických maximech neohrozí riziková aktiva.

Stagflace se prohlubuje a centrální banky drží sazby vysoko, takže se zhorší úvěrové fundamenty společností. Podniky se musí vyrovnat s vyššími náklady financování, a zda budou schopné se jim přizpůsobit, záleží na jejich úvěrové kvalitě.

Právě teď je spread mezi rizikovými a investičními firemními dluhopisy stejně úzký před pandemií a rizikové obligace vynášejí v průměru o 270 bps víc než investiční. Proto očekáváme dekompresi a rozšíření spreadu mezi rizikovými a investičními bondy s tím, jak poroste objem nesplácených úvěrů a ukazatele úrokového krytí budou pod čím dál větším tlakem.

Zůstáváme i nadále opatrní a sázíme na kvalitu, nikoli na riziko. Investiční firemní dluhopisy jsou atraktivní a nabízejí teď v průměru 5,1% výnos, což je téměř nejvíc od roku 2008.

Althea Spinozzi, hlavní odbornice na instrumenty s pevným výnosem

Althea Spinozzi je obchodníkem v Saxo Bank a specializuje se na dluhopisy. Působí v globálním prodejním týmu.

Althea Spinozzi začala v Saxo Bank pracovat v roce 2017 jako specialistka na dluhopisy. Vytváří průzkumy dluhopisů a spolupracuje přímo s klienty, kterým pomáhá vybírat dluhopisy a obchodovat s nimi. Vzhledem k tomu, že má široké znalosti pákového dluhového efektu, zaměřuje se hlavně na dluhopisy s vysokým výnosem a na firemní dluhopisy s atraktivním poměrem rizika a výnosu. Althea má v oblasti finančních služeb sedmiletou zkušenost, zejména v oblasti dluhopisů a platforem.

Před svým nástupem do Saxo Bank pracovala v týmu Leveraged Loan v Royal Bank of Scotland a předtím s týmem Institutional Fixed Income v Mitsubishi UFJ v Londýně nebo v týmu Platform Sales v Bloomberg LP.

Althea k obchodování s dluhopisy přistupuje velmi aktivně a zaměřuje se na maximalizaci celkových výnosů. Althea má titul MSc v oblasti managementu rozvoje z London School of Economics a bakalářský titul v oblasti mezinárodního obchodu z bostonské Northeastern University. Althea má FCA certifikát CF30.

Skupina Saxo Bank (Saxo), je přední fintech specialista zaměřený na multi-asset obchodování a investice, poskytující „Bankovnictví jako službu“ ve velkém. Už více než 25 let nabízí Saxo Bank jednotlivcům i firmám přístup k profesionálnímu obchodování a investicím prostřednictvím technologií a zkušeností s cílem demokratizovat investiční a obchodní prostředí.

Plně licencovaná a regulovaná banka umožňuje soukromým investorům a institucionálním klientům snadno obchodovat s více aktivy z jediného účtu na různých elektronických zařízeních. Kromě toho poskytuje Saxo Bank svým firemním klientům, např. bankám a makléřům, přístup k multi-asset obchodům, prvotřídním makléřským službám a obchodní technologii, a podporuje tak komplexní hodnotový řetězec prostřednictvím „Bankovnictví jako služba“ (BaaS). Mnohokrát oceněné obchodovací technologické platformy jsou dostupné ve více než 20 jazycích a jsou využívány více než stovkou finančních institucí na celém světě.

Saxo Bank, která byla založena roku 1992 a svou první online obchodní platformu představila v roce 1998 a stala se tak fintech společností dříve, než tento termín vůbec vznikl. Společnost sídlí v Kodani a zaměstnává více než 1500 lidí ve finančních centrech po celém světě, včetně Londýna, Singapuru, Paříže, Curychu, Šanghaje, Hongkongu, Dubaje a Tokia. Servis pro klienty ve střední a východní Evropě zajišťuje centrála Saxo Bank v Praze.

Přečtěte si také

Poslední zprávy z rubriky Dluhopisy:

Přečtěte si také:

Příbuzné stránky

- ROHLIK FIN.10,0/26 - Dluhopis ROHLIK FIN.10,0/26 aktuálně, kurzy Burza - akcie online

- Energie - vývoj cen energií na komoditních trzích

- Předdůchod - možnost odejít dříve do důchodu, ale za vlastní

- Dlouhodobý investiční produkt - novela zákona o kapitálovém trhu

- Jaký je dnes státní svátek?

- Jaký je dnes mezinárodní den?

- Stravenky a mzda 2020 - Jsou pro vás stravenky výhodnější než zvýšení mzdy?

- Výpočet důchodu - Jak vysoký budete mít důchod?

- 2025 - Rok 2025. Co nového bude v roce 2025 ve financích?

- Měřítko - měřítko mapy. Co znamená měřítko na mapě a kolik kilometrů v reálu je jeden centimetr na mapě

- Cesta k býčímu trhu s dluhopisy je připravená, ale ještě nás čeká pár výzev

- ČNB zvýšila sazby, jak trh očekával, ale bude muset být ještě důraznější

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory