Strategie monetární brzdy a plynu

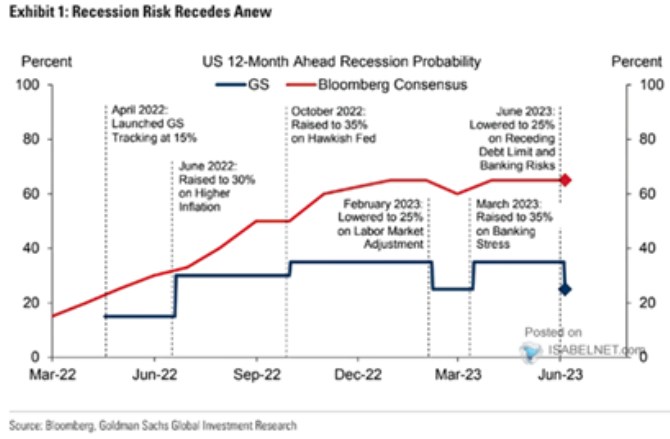

Goldman Sachs nyní vidí pravděpodobnost recese na cca 20 %. Snížil jí z více než 30 % kvůli opadávajícím tenzím v bankovním sektoru a dosažení dohody o dluhovém limitu. Možná to zní logicky, ale z určitého hlediska to moc nedává smysl. Proč? Dnes volně navážu na včerejší úvahu o nepřicházející recesi v USA právě poukázáním na pohled GS a hlavně na rozdíl mezi utahováním a utažeností monetární politiky a finančních podmínek.

1 . Cílem je inflace, míra brzdění závisí na situaci: V americké ekonomice nyní pozorujeme vyšší inflaci. S určitými předpoklady by se „modelově“ dalo říci, jak moc musí zchladnout ekonomická aktivita na to, aby inflace do určité doby klesla k 2 %. A následně jak moc musí Fed kvalitativně (sazby) a kvantitativně utáhnout svou politiku, aby tohoto ochlazení dosáhl.

Pokud se pak situace změní a třeba nastanou tenze v bankovním sektoru, změní se míra nutného utažení monetární politiky. A naopak, pokud se situace v bankovním sektoru zlepší, uvolní se finanční podmínky a pokud se nezmění nic jiného, měla by se zvýšit očekávaná terminální výše sazeb. Jinak řečeno, Fed pak musí „udělat více práce“, protože trhy jí za něj přestaly dělat, nebo jí dokonce dělají „proti“ němu.

Přirovnat to můžeme ke šlapání na brzdu s cílem zastavit na předem daném místě. Pokud do auta začne zezadu někdo tlačit, musí se na brzdu šlápnout více, než se předpokládalo. Cíl ale zůstává nezměněn a cesta k němu také. Pokud začne foukat silný protivítr, tlak na brzdu může naopak polevit. Takže pokud třeba šéf Bank of America Brian Moynihan hovoří o tom, že vyšší požadavky na kapitál by utlumily úvěrovou nabídku, znamená to v kontextu inflace a monetární politiky„jen“, že Fed by v takovém případě nemusel tolik brzdit.

2 . Alternativní logika: V GS zřejmě tímto způsobem neuvažují. V následujícím grafu totiž banka ukazuje vývoj konsenzuální pravděpodobnosti recese (fakticky o žádný konsenzus nejde, ale o medián odhadů). A ukazuje i vývoj pravděpodobnosti od ní samé. A ten se mění v závislosti na tom, jak se mění právě situace v bankovním sektoru, popřípadě na frontě dluhového limitu. Jinak řečeno, v GS nepočítají s tím, že Fed by nějak reagoval na nemonetární brzdy a šlapání na plyn a fakticky je eliminoval s tím, že konečný cíl a vzdálenost k němu se nemění. Celkově pak v GS vidí pravděpodobnost recese výrazně pod oním hypotetickým konsenzem:

Zdroj: Twitter

Končíme tak (opět) u finančních podmínek a dokončíme zítra. Na závěr jen zmíním, že přístup, kterého se drží GS, není ani zdaleka ojedinělý. Zdá se mi, že je to spíše střední proud. Jeho variací je více, jak se mi ale snad podařilo nastínit, ve svém jádru je to pohled dost nesystematický. Nejvíce záleží na tom, čeho se fakticky drží Fed. Pokud by ve svém brzdění, popř. šlapání na plyn tíhnul k logice v bodu 1, i predikce ostatních a jejich odhady pravděpodobnosti by se jí měly držet. A naopak. Přístup GS a dalších tak vlastně vypovídá o komunikaci a vnímaném strategickém rámci Fedu.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Více zpráv k tématu Plyn - LNG, CNG, LPG

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Prezentace

16.12.2024 Vybrali jsme TOP 5 dárků ze světa technologií.

12.12.2024 Český trh zaplavily extrémně zlevněné Samsungy.

05.12.2024 K nejprodávanějšímu telefonu sezony tablet zdarma.

Okénko investora

Radoslav Jusko, Ronda Invest

Inflace v listopadu 2024: Jakou investiční strategii zvolit?

Miroslav Novák, AKCENTA

Olívia Lacenová, Wonderinterest Trading Ltd.

Černý pátek skončil, spotřebitelé utráceli více přes e-shopy, tržby v kamenných obchodech klesly

Štěpán Křeček, BHS

John J. Hardy, Saxo Bank

Petr Lajsek, Purple Trading

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory