Tuzemské mzdy výrazně zrychlují, na růst cen ale stále nestačí (Týdenní zpráva z finančního trhu)

Statistiky tuzemských mezd za Q1 potvrdí zrychlující se tendenci, po zohlednění růstu cen ale opět vykáží pokles. Trh práce však zůstává silný, jak ukáže dubnový podíl nezaměstnaných osob. Dubnové maloobchodní tržby ale mohou být první vlaštovkou oživující spotřebitelské poptávky v ČR. Slabý zpracovatelský průmysl zabrání dubnovému meziměsíčnímu růstu celkové produkce, což se odrazí i na nižším přebytku zahraničního obchodu. Ze světa bude tento týden přípravou na zasedání ECB a Fedu v týdnu následujícím. Příliš zahraničních dat se ale nedozvíme. Z Německa bychom se za duben měli dočkat konečně povzbudivých dat z tamního průmyslu.

Německý průmysl vstoupil do Q2 správnou nohou

Tento týden bude posledním před zasedáními nejvýznamnějších centrálních bank – ECB a FEDu. Centrální bankéři na obou stranách Atlantiku bedlivě vyhodnocují přicházející data. Těch ale tento týden ze Spojených států moc nebude. My nepředpokládáme, že by šly na červnovém zasedání dolarové sazby výše, nicméně riziko jejich zvýšení je nemalé. U ECB se vzestupem sazeb počítáme. Z Evropy by konečně měla potěšit německá dubnová data z reálné ekonomiky. Ta za první kvartál totiž byla opravdu zklamáním a budou stát (spolu s irskými čísly) za revizí HDP eurozóny za Q1 23 směrem k nižším hodnotám (místo původně uváděných +0,1 % q/q zřejmě uvidíme -0,1 % q/q). Německu jako průmyslové a exportní ekonomice pomohlo oživení ekonomické aktivity v Číně. To se ale na německých exportech zatím projevuje relativně slabě, neboť je patrné především v čínském sektoru služeb. I tak ale jisté oživení německých exportů v dubnu zřejmě prospělo bilanci zahraničního obchodu. Zejména zahraniční poptávka by pak měla stát za prvními známkami oživení v továrních objednávkách a následně i v meziměsíčním růstu německé průmyslové produkce. Tady ale nijak velkými optimisty nejsme, když se obáváme pouze podkonsensuálního nárůstu. Pád cen energetických komodit se zatím (nejenom) v Německu propisuje do makroekonomických agregátů hodně pomalu. Výrazněji dopad ekonomického kalendáře do kurzu eura vs dolaru v tomto týdnu nepředpokládáme.

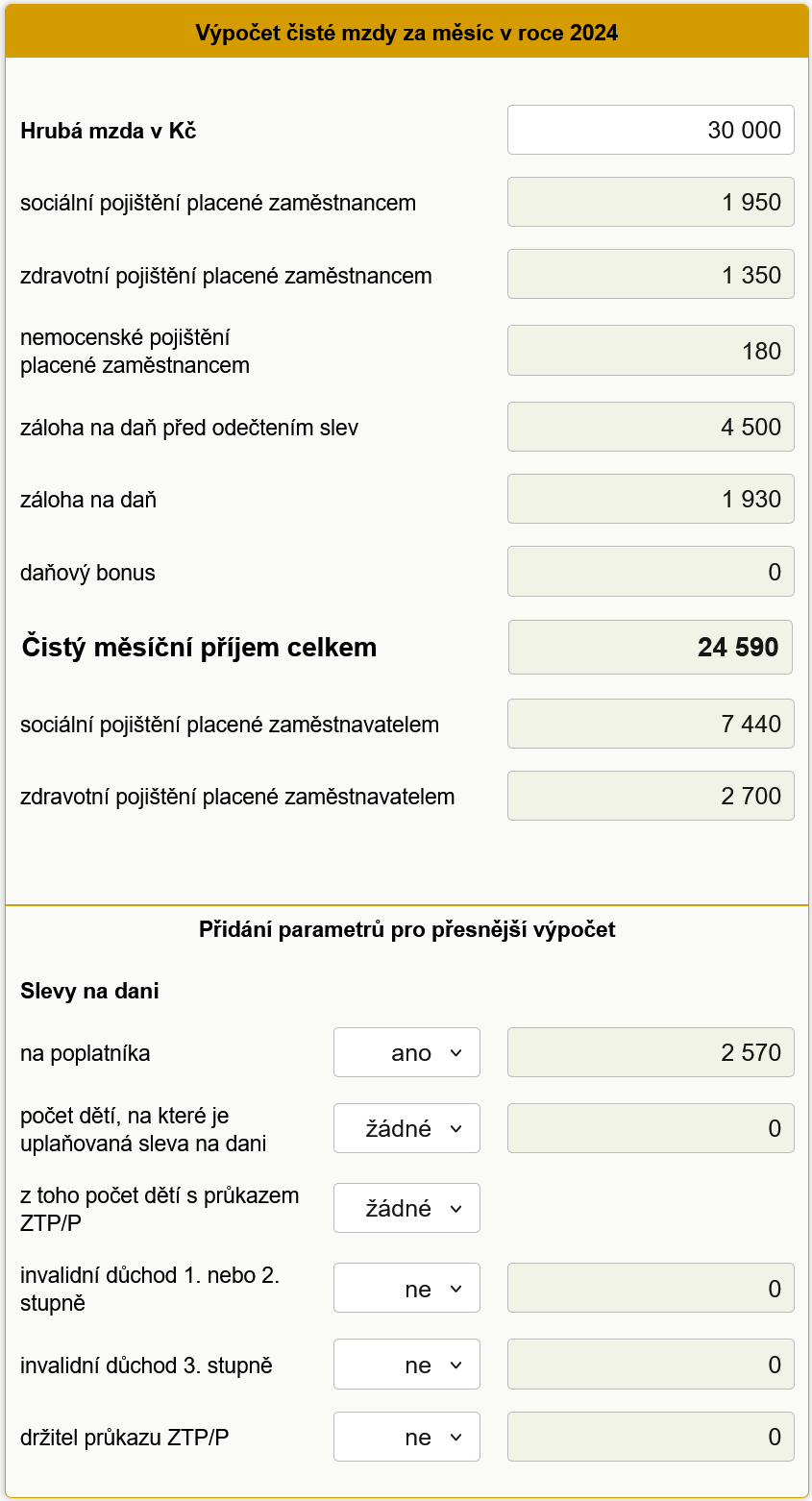

Bohatý domácí ekonomický kalendář zřejmě nepřinese z pohledu finančních trhů impulsy, které by výrazněji pohnuly očekáváními ohledně postoje ČNB k úrokovým sazbám či by měly zásadnější dopad do kurzu koruny. Růst nominálních mezd na začátku roku podle našeho odhadu viditelně zrychlil na 9,1 % y/y a 3,0 % q/q, za dynamikou cen však zaostal. Reálné mzdy tak v meziročním vyjádření byly nižší o stále výrazných 6,2 %. Náš odhad je v naprostém souladu s tím, co předpokládá ČNB. Pokles reálných mezd stál za slabou spotřebitelskou podávkou v prvních třech měsících letošního roku. Za duben již očekáváme mírný meziměsíční nárůst maloobchodních tržeb (o 0,4 % m/m, SA). Naproti tomu u dubnové průmyslové produkce se obáváme pouze meziměsíční stagnace po březnovém růstu, a to hlavně kvůli slabší dynamice ve zpracovatelském průmyslu. Podrobnější komentář ke všem klíčovým tuzemským statistikám, které budou v průběhu tohoto měsíce zveřejněny naleznete v publikaci Měsíční předpovědi – červen 2023 zde: https://bit.ly/CMF_Jun23_CZ.

Koruna v závěru minulého týdne korigovala předchozí ztráty

Po převážnou většinu minulého týdne byla na trhu cítit podpora na straně amerického dolaru na úkor eura. To bylo důsledkem zveřejňovaných ukazatelů. Ty spíše vyznívaly ve prospěch toho, že americká centrální banka by ještě nemusela mít cyklus zvyšování úrokových sazeb za sebou. Ohledně červnového zasedání, připadající na 14.6., panuje shoda, že sazby se měnit nebudou. Na červencové zasedání se ale zvyšují sázky, že americký Fed sáhne po dodatečném utažení měnové politiky. Důvodem jsou zejména ukazatele poukazující na stále robustní trh práce v USA. I přes silnou tvorbu pracovních míst (dle NFP) míra nezaměstnanosti vzrostla, ta však vychází z jiného, byť úzce spojeného, průzkumu zaměstnanosti. My ale v tuto chvíli o dalším zvýšení sazeb Fedu stále přesvědčeni nejsme. Spíše by to mělo vést k tomu, že dolů půjdou sazby až příští rok. Korekce dolarových zisků ve druhé polovině týdne šla na vrub úlevy, že se americkému prezidentovi podařilo dohodnout dočasné odložení dluhového stropu. To přineslo úlevu finančním trhům a vedlo k opadnutí rizikové averze.

Spíše silnější dolar na globálním trhu se zejména během první poloviny minulého týdne propisoval do slabších středoevropských měn včetně české koruny. Česká měna se uprostřed týdne dostala až téměř na dosah úrovně 23,80 CZK/EUR. Nicméně v jeho druhé polovině, a hlavně během páteční seance, korigovala pod 23,70 CZK/EUR. Ještě výrazněji v závěru týdne posiloval polský zlotý.

Domácí ekonomika na základě zpřesněných statistik HDP v prvním čtvrtletí mezičtvrtletně stagnovala. Oproti prvnímu odhadu ve výši +0,1 % q/q tedy došlo k mírné sestupné revizi. Stále ale platí, že pokles ekonomiky z druhé poloviny loňského roku, a tedy i technická recese, jsou minulostí. Na slabý výkon působil především pokles zásob, který však vyvažoval výrazně kladný příspěvek čistého vývozu. Nadále klesala i spotřeba domácností. Tempo jejího mezičtvrtletního poklesu se zmírnilo z -2,8 % ve Q4 22 na stále výrazných -1,2 % v Q1 23. Výdaje domácností se tak v reálném vyjádření snižovaly již šest čtvrtletí v řadě (více jsme se číslům z národního účetnictví věnovali zde: https://bit.ly/43ez3gp).

I když je tedy recese za námi, k růžovým zítřkům máme daleko. To potvrdila květnová data PMI průmyslové aktivity (https://bit.ly/43Uklvd) i výsledek hospodaření státního rozpočtu (https://bit.ly/3MKPL03). Průmyslníci trpí zejména slabší poptávkou a klesajícími objednávkami. Státní rozpočet pak ukázal na nutnost rychlé akce. Nejhorší květnový výsledek v historii znamená téměř jistotu, že pro letošní rok schválený celoroční deficit ve výši 295 mld. Kč naplněný nebude, resp. bude překonán.

Tyto zprávy pro vás vytváří Investiční bankovnictví KB.

Více zpráv k tématu Mzdy

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Průměrná mzda - vývoj průměrné mzdy, 2020, Vývoj výše průměrné mzdy v Kč

- Mzda, mzdy - Aktuální informace ke mzdám a platům

- Zprávy Kurzy.cz - ekonomika, akcie, koruna, euro, dolar, zprávy ze světa.

- Mzda za dovolenou 2020 - Kolik dostanete? Záleží na hrubé mzdě a počtu dnů dovolené.

- Energie - vývoj cen energií na komoditních trzích

- Pravidelné zprávy, informace na e-mail

- Předčíslí bankovních účtů finančních úřadů pro placení daní v roce 2020

- Stříbro - výkupní a prodejní ceny, zprávy, investiční stříbro

- Zlato - výkupní a prodejní ceny, zprávy, investiční zlato

- Předdůchod - možnost odejít dříve do důchodu, ale za vlastní

- Investice, aktuální zprávy a online data

- Dlouhodobý investiční produkt - novela zákona o kapitálovém trhu

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Okénko finanční rady

Lenka Rutteová, Bezvafinance

Spotřebitelské půjčky rostou nejrychleji na jižní Moravě, jih Čech "zaostává"

Tomáš Vrňák, Ušetřeno.cz

Levnější elektřina, dražší suroviny: Svátky se prodraží hlavně kvůli máslu

Martin Thienel, Kalkulátor.cz

Vojtěch Šanca, Delta Green

Základ flexibility: začít šetřit můžete hned teď, třeba i v bytě

Marek Pokorný, Portu

Martin Pejsar, BNP Paribas Cardif Pojišťovna

Ztráta zaměstnání vás může potkat nejen v předdůchodovém věku

Jiří Sýkora, Swiss Life Select

Aleš Rothbarth, Skupina Klik.cz

Umíme si chránit svůj majetek pojištěním? Průzkum ukazuje zajímavá čísla