Vyšší evropské sazby jsou nutnost. Inflace na cíli až v roce 2025

Klíčové body

- Výhled evropské inflace pracuje s dosažením cíle v roce 2025.

- Evropské úroky musí být dále zvýšeny, vrchol zůstává nejistý.

- Kurz eura výhled sazeb neovlivnil, v šachu ho drží silný dolar.

Evropská inflace sice klesla, její jádrová složka je však mnohem více perzistentní, než bylo očekáváno. Dynamika je největší v sektoru služeb. Sazby proto musí ještě výš. Vrchol v cyklu však zůstává nejistý. Výhledy úroků s eurem nic nedělají, působí na něj silná dolarová strana.

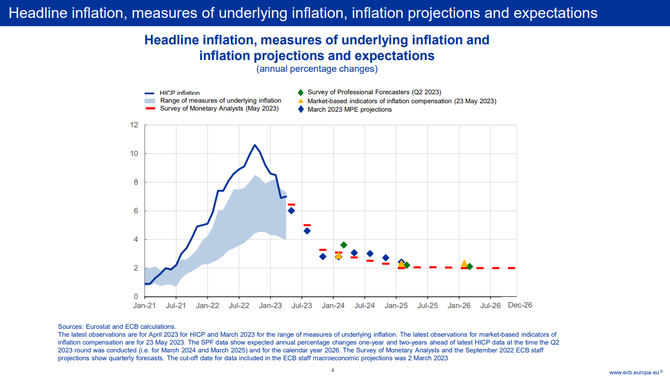

Hlavní ekonom ECB Philip Lane se ve své nedávné prezentaci zaměřil na otázku, jak rychle se inflace vrátí k 2% cíli. V podstatě všechny výhledy a očekávání, které ECB provádí a sleduje, pracují se scénářem inflace nad 2 % po celý rok 2024. Až v roce 2025 se k němu má (udržitelněji) přiblížit.

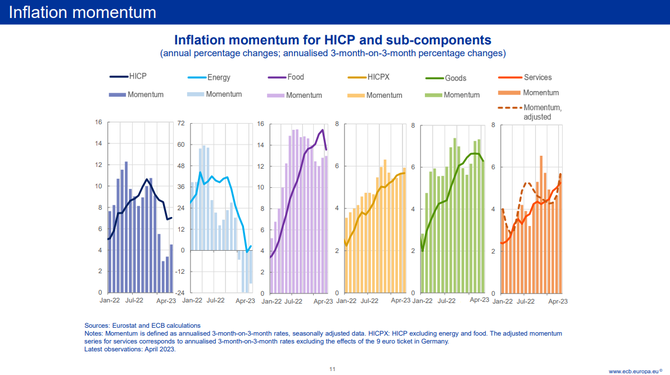

Při pohledu na aktuální dynamiku složek inflace je patrné, že nejvíce vybočuje sektor služeb (graf úplně vpravo). Jde v podstatě o stejný scénář, který už nějakou dobu vidíme i v americké ekonomice.

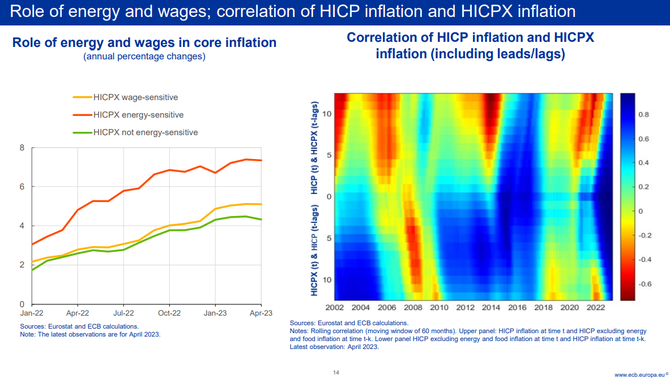

Zajímavý je graf měření složek jádrové inflace s ohledem na jejich citlivost (levý graf). Největším tahounem byly složky citlivé na ceny energií a poté na mzdy. U všech třech sledovaných položek vidíme, že se růst zastavil. To je sice dobrá zpráva, rozhodně ale nejde o důvod polevit v nastavené měnové politice. Sazby musí dál nahoru.

Lane každopádně očekává, že pokles cen energií se projeví i ve složkách jádrové inflace, které jsou na tento segment citlivé.

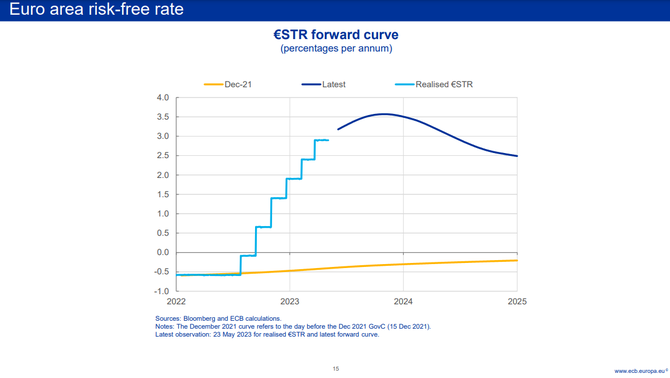

Trh s vyššími sazbami počítá, a to až nad hranici 3,5 %. Otázkou je výhled jejich poklesu. Podle posledních komentářů ostatních představitelů ECB je trh možná až příliš optimistický s predikcí poklesu sazeb už začátkem roku 2024.

Na devizových trzích trvá převaha dolaru, který byl podpořen nejen nervozitou kolem druhového stropu, který byl nakonec vyřešen o víkendu, ale rovněž růstem nominálních i reálných tržních sazeb. Minulý týden kurz několikrát atakoval hranici 1,0700 za euro, stále však chybí dostatečně silný důvod k výraznějšímu navýšení dolarových zisků.

Nestačil dokonce ani nad očekávání vyšší růst americké inflace měřené celkovým a jádrovým indexem výdajů na osobní spotřebu. Klíčové je z našeho pohledu jádrové vyjádření, které vzrostlo z 4,6 % meziročně na 4,7 %, což jen potvrzuje trvající zakořenění inflace. Podle nás však nejde o hodnoty, které by nutně znamenaly zvýšení sazeb Fedu na červnovém zasedání, byť trh v minulém týdnu téměř plně zacenil predikci hiku o 25 bodů do července.

Aktuálně od Fedu očekáváme stabilitu sazeb na červnovém zasedání. Nadále však platí, že možnost zvýšení zcela vyloučit nemůžeme. I to je jeden z faktorů, který nedovolí koruně posílit více. Kurz v závěru týdne nedokázal překonat hranici 23,60 za euro. K výraznějšímu posílení bude přitom horko těžko hledat dostatečně silné fundamenty. Více ke koruně jsme psali zde.

VÝHLED PRO DNEŠNÍ DEN

Dolar se vůči euru v online směnárně RoklenFx aktuálně obchoduje za středový kurz 1,0735 EURUSD, dolarový index se pak nachází na hodnotě 104,11 bodu. Během dne by se kurz EURUSD měl pohybovat v rozmezí od 1,0702 do 1,0798 EURUSD.**

Koruna se aktuálně vůči euru v online směnárně RoklenFx obchoduje za středový kurz 23,68 EURCZK, vůči dolaru za středový kurz 22,06 USDCZK. Dle naší predikce by se kurz vůči euru měl držet v rozmezí 23,56 ž 23,72 EURCZK, ve dvojici s dolarem od 21,85 do 22,16 USDCZK.**

**Průměrný nominální kurz, zveřejňovaný ECB, bude dle použitých modelů s vysokou pravděpodobností ve zmíněném intervalu. Predikce měnových kurzů jsou založeny na modelu časových řad, který zohledňuje předchozí hodnotu kurzu i jeho minulou volatilitu. K přesnějšímu určení budoucí volatility je do modelu navíc zakomponován faktor zveřejňování makroekonomických dat. Model je tak schopen určit, kdy lze očekávat zvýšenou či sníženou volatilitu směnného kurzu.

Disclaimer: Tento článek má pouze informativní charakter a neslouží jako investiční doporučení dle zákona č. 256/2004 Sb. o podnikání na kapitálovém trhu. Při zpracování tohoto článku autor vycházel z veřejně dostupných zdrojů. Za případné chyby v textu nebo v datech nenesou společnosti Roklen Holding a.s. ani Roklen360 a.s. zodpovědnost.

Zdroj: RoklenFx, Bloomberg, Reuters, ECB, Fed, ČNB, TradingView, CME

Portál Roklen24.cz je exkluzivní server o ekonomice, financích a investicích, který poskytuje aktuální ekonomické zpravodajství, real-time data, grafy, analýzy, názory, videa a rozhovory.

Portál Roklen24.cz je exkluzivní server o ekonomice, financích a investicích, který poskytuje aktuální ekonomické zpravodajství, real-time data, grafy, analýzy, názory, videa a rozhovory.