Rozhodnutí bankovní rady ČNB, Prohlášení bankovní rady

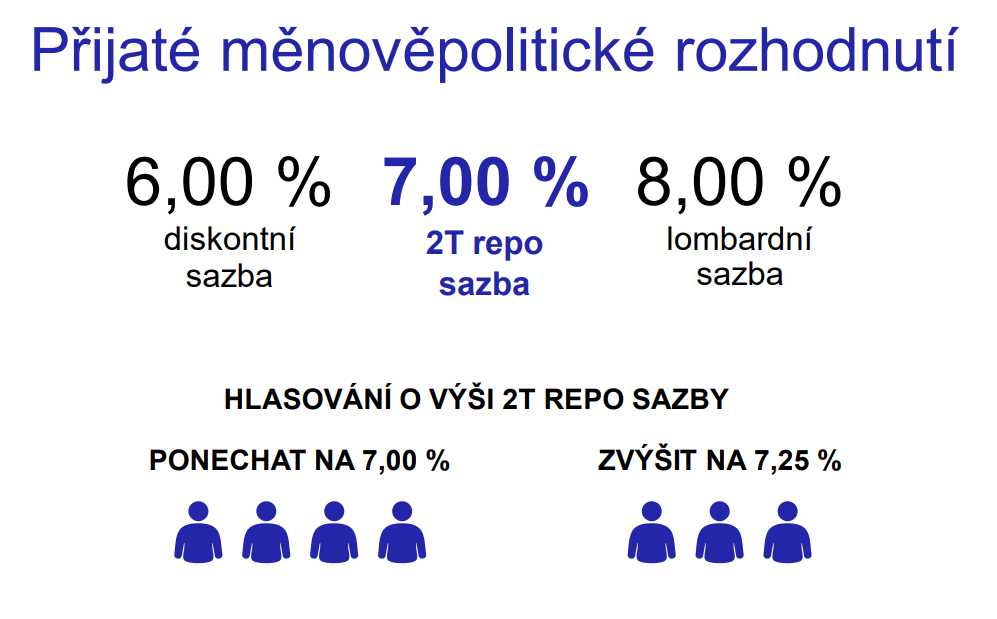

Bankovní rada ČNB ponechala úrokové sazby na stávající úrovni. Dvoutýdenní repo sazba (2T repo sazba) tak zůstává na 7 %, diskontní sazba na 6 % a lombardní sazba na 8 %. Bankovní rada současně rozhodla, že ČNB bude i nadále bránit nadměrným výkyvům kurzu koruny.

Video/Audio záznam konference ČNB

Rozhodnutí

Bankovní rada na svém dnešním jednání ponechala úrokové sazby na stávající úrovni. Dvoutýdenní repo sazba zůstává na 7 %, diskontní sazba na 6 % a lombardní sazba na 8 %. Pro toto rozhodnutí hlasovali čtyři členové bankovní rady, tři členové hlasovali pro zvýšení sazeb o čtvrt procentního bodu.

Česká národní banka bude i nadále bránit nadměrným výkyvům kurzu koruny.

Přijaté rozhodnutí se opírá o novou makroekonomickou prognózu. Základní scénář nyní implikuje stabilitu úrokových sazeb. Vedle toho bankovní rada diskutovala i dva další scénáře. První z nich předpokládá oproti základnímu scénáři stabilitu sazeb na současné úrovni po delší období. Druhý navíc uvažuje zvýšená inflační očekávání.

Úrokové sazby ČNB se nachází na úrovni, která tlumí domácí poptávkové tlaky. Brzdí růst korunových bankovních úvěrů pro domácnosti i firmy, což brzdí růst množství peněz v ekonomice. Objem čistých nových hypoték v prvních třech měsících roku oproti prvnímu čtvrtletí loňského roku klesl o 70 %. Reálné úrokové sazby se při zohlednění výhledu inflace v ročním horizontu po řadě let pohybují na zřetelně kladných úrovních. Měnové podmínky byly v posledních čtvrtletích přísné i vlivem zhodnocení koruny vůči euru. V zemi jsou tak nejpřísnější měnové podmínky za posledních 20 let.

Bankovní rada vyčká na další data, která vyhodnotí. Na příštím zasedání rozhodne, zda sazby zůstanou stabilní, nebo se zvýší. Bankovní rada je stále připravena zvýšit měnověpolitické sazby, zejména pokud vyhodnotí, že inflace dostatečně rychle neklesá k cíli ČNB. Z tohoto pohledu se nemusí naplnit očekávání trhu o tom, že sazby již dosáhly svého vrcholu. Očekávání trhu ohledně načasování prvního snížení sazeb ČNB hodnotíme jako předčasná.

Bankovní rada konstatuje, že podmínkou dlouhodobé cenové stability jsou zodpovědná rozpočtová politika a umírněný mzdový vývoj. Cesta k nižší inflaci tedy vede i přes snižování deficitu státního rozpočtu.

Celková inflace dosáhla vrcholu v září 2022, kdy byla 18 %. V souladu s našimi očekáváními začal v únoru 2023 trend postupného poklesu inflace. V březnu 2023 klesla na 15 %. Jádrová inflace zvolňuje již od října loňského roku. Celková i jádrová inflace se ale i nadále nachází na nepřijatelných hodnotách. Bankovní rada tak potvrzuje své odhodlání pokračovat v boji proti inflaci, dokud nebude plně pod kontrolou, tedy stabilizována na dvouprocentním cíli. Úrokové sazby proto zůstanou po určitou dobu na relativně vysoké úrovni.

Ekonomický vývoj

V české ekonomice doznívají silné nákladové inflační tlaky, které mají původ v externím prostředí, i poptávkové tlaky plynoucí z domácí ekonomiky. Síla zahraničních nákladových tlaků i problémy v dodavatelských řetězcích postupně polevují. Klesají i ceny elektřiny a plynu na energetických trzích, což se ale ve spotřebitelských cenách znatelněji projeví až se zpožděním.

HDP podle rychlého odhadu ČSÚ v 1. kvartále mezičtvrtletně vzrostl o 0,1 %. Tento růst přerušil mírnou recesi z druhé poloviny loňského roku. Spotřeba domácností, která je klíčová pro další vývoj poptávkové inflace, podle komentáře ČSÚ klesá již šest kvartálů v řadě. Spotřeba je tlumena vysokými cenami energií a potravin, negativním sentimentem a vyššími úrokovými sazbami.

Na druhou stranu nezaměstnanost zůstává nízká. Průmyslová produkce odolává zvýšeným nákladům a problémům v dodavatelských řetězcích.

Působení fiskální politiky vytváří proinflační rizika do budoucna.

Výhled

Očekáváme, že inflace bude i nadále klesat. Ve druhé polovině letošního roku se inflace vlivem přísných měnových podmínek a polevujících nákladových tlaků sníží pod 10 %. Prognóza dále očekává, že inflace se na horizontu měnové politiky (za 12–18 měsíců) dostane na hodnoty poblíž inflačního cíle.

Za celý letošní rok dosáhne průměrná inflace podle prognózy 11,2 %. V roce 2024 pak klesne na 2,1 % (pro srovnání, v roce 2022 byla inflace 15,1 %).

Co se týče HDP, letos ekonomika podle prognózy vzroste o 0,5 %. Domácí hospodářská aktivita bude zpočátku letošního roku ještě utlumená. Spotřeba domácností bude zasažena hlubokým poklesem reálných příjmů. Zahraniční poptávka poroste jen mírně. S odezněním nákladových tlaků se pak ekonomika postupně vrátí k růstu – v příštím roce podle prognózy HDP vzroste o 3 %.

Prognóza implikuje nejprve stabilitu tržní úrokové sazby 3M PRIBOR následovanou jejím pozvolným poklesem od třetího čtvrtletí 2023. Bankovní rada ale očekává, že úrokové sazby zůstanou na stávající či vyšší úrovni po delší dobu. To zaručí návrat inflace k hodnotám poblíž inflačního cíle v příštím roce, a to i v případě zvýšených inflačních očekávání (viz další diskutované scénáře).

Pokud jde o zahraničí, nová data potvrdila, že ekonomika eurozóny se na začátku roku vyhnula recesi. Zahraniční nákladové inflační tlaky budou v průběhu letošního roku nadále postupně polevovat. Zhoršení ekonomického sentimentu, růst životních nákladů domácností a nákladů firem spolu se zpřísňováním měnové politiky velkých centrálních bank vedou k útlumu globální ekonomické aktivity a k postupnému snížení globálních inflačních tlaků.

Rizika a nejistoty

Bankovní rada vyhodnotila rizika a nejistoty výhledu jako výrazné a jdoucí oběma směry. Proinflačně působí stále expanzivní fiskální politika. Významným rizikem ve stejném směru zůstává i hrozba ztráty ukotvenosti inflačních očekávání a související riziko mzdově-inflační spirály. Naopak protiinflačním rizikem je výraznější než prognózovaný útlum domácí spotřebitelské a investiční poptávky. Obecnými nejistotami výhledu jsou další vývoj válečného konfliktu na Ukrajině, dostupnost a ceny energií a budoucí nastavení zahraniční měnové politiky.

Zákonný mandát

Bankovní rada ujišťuje veřejnost, že kroky ČNB budou dostatečné k obnovení cenové stability v souladu se zákonným mandátem. Bankovní rada je zároveň připravena adekvátně reagovat na případné naplnění rizik prognózy.

Další zprávy o bankách

Poslední zprávy z rubriky Makroekonomika:

Přečtěte si také:

Příbuzné stránky

- Prohlášení poplatníka daně z příjmů fyzických osob ze závislé činnosti 25 5457 (vzor číslo 27)

- Dow Jones (DJI) - aktuální graf akcie Dow Jones (DJI) v bodech

- Erste Bank ve Vídni - aktuální graf v bodech krát Kč

- DAX (GDAXI) - aktuální graf akcie DAX (GDAXI) v bodech

- S&P 500 (GSPC) - aktuální graf akcie S&P 500 (GSPC) v bodech

- Dow Jones (DJI) - historický graf v bodech

- S&P 500 (GSPC) - historický graf v bodech

- Bankovní účty plátců daně z přidané hodnoty (DPH)

- Úrokové sazby - úroky z vkladů.

- Srovnání hypoték - porovnání úrokových sazeb a poplatků hypotéky

- Graf úrokových sazeb hypoték

- Předčíslí bankovních účtů finančních úřadů pro placení daní v roce 2020

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Okénko finanční rady

Lenka Rutteová, Bezvafinance

Spotřebitelské půjčky rostou nejrychleji na jižní Moravě, jih Čech "zaostává"

Tomáš Vrňák, Ušetřeno.cz

Levnější elektřina, dražší suroviny: Svátky se prodraží hlavně kvůli máslu

Martin Thienel, Kalkulátor.cz

Vojtěch Šanca, Delta Green

Základ flexibility: začít šetřit můžete hned teď, třeba i v bytě

Marek Pokorný, Portu

Martin Pejsar, BNP Paribas Cardif Pojišťovna

Ztráta zaměstnání vás může potkat nejen v předdůchodovém věku

Jiří Sýkora, Swiss Life Select

Aleš Rothbarth, Skupina Klik.cz

Umíme si chránit svůj majetek pojištěním? Průzkum ukazuje zajímavá čísla