Týdenní zprávy 20.02.2023 - 24.02.2023

Klíčové události a ukazatele

| CZ - | Souhrnná důvěra v domácí ekonomiku v únoru poklesla o 0,3 bodu m/m na hodnotu 91,7 | ||||||||||||||||

| DE - | Index podnikatelského klimatu Ifo v únoru vzrostl na 91,1 z lednových 90,1 bodu | ||||||||||||||||

| EZ - | Kompozitní index PMI v únoru předběžně vzrostl na 52,3 z lednových 50,3 bodu | ||||||||||||||||

| US - | HDP ve 4. čtvrtletí po zpřesnění vzrostl jen o 2,7 % k/k anualizovaně | ||||||||||||||||

Očekávané události a ukazatele

| CZ - | Hrubý domácí produkt (4. čtvrtletí) - zpřesněný odhad | ||||||||||||||||

| EZ - | Index spotřebitelských cen HICP (únor) - předběžný odhad | ||||||||||||||||

| PL - | Hrubý domácí produkt (4. čtvrtletí) - zpřesněný odhad | ||||||||||||||||

| US - | Index ISM v sektoru služeb (únor) | ||||||||||||||||

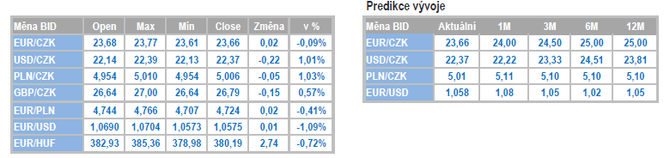

Měnové kurzy (vývoj v tomto týdnu) a Predikce vývoje

Úrokové sazby

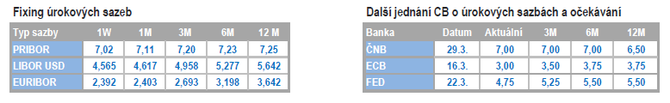

Vývoj EUR/CZK

• K vývoji koruny vůči euru v tomto týdnu je obtížné napsat něco nového. Obchodování po větší část týdne probíhalo v širším okolí hladiny 23,70 CZK/EUR a jen v závěru týdne (pátek dopoledne) se koruna podívala blíže hladině 23,60 CZK/EUR. Zajímavé je, že historicky poměrně spolehlivě fungující korelace - posilující americký dolar rovná se oslabující koruna i vůči euru, v únoru příliš nezafungovala. A to jak za únor jako celek, tak ani v průběhu tohoto týdne, když posílení dolaru pod hladinu 1,06 USD/EUR nechalo korunu v klidu. Tento týden byl navíc velmi chudý na domácí makroekonomické statistiky. Přelom února a března bude z pohledu makrostatistik zajímavější (lednová inflace v průmyslu, únorový PMI ve výrobě či zpřesněný odhad HDP za 4. čtvrtletí).

• Pokud má dojít ke korekci a k výraznějšímu oslabení koruny, tak se to podle nás neobejde bez toho, aniž by došlo k prudšímu zhoršení pozitivní nálady na finančních trzích. A to se zatím neděje, ačkoliv centrální banky v eurozóně i v USA avizují, že nás čeká období vysokých úrokových sazeb po delší dobu. Ostatně toto avizuje i domácí Česká národní banka (ČNB). Tempo růstu celkové inflace se zlomilo a kombinace vysoké statistické základny z loňského roku a poklesu cen zemního plynu nepochybně povedou v průběhu letošního roku k tomu, že inflace bude zpomalovat. To platí pro ČR, stejně jako pro eurozónu. Stále větší pozornost se tak nyní přesouvá k tzv. jádrové složce inflace, jejíž zpomalování nemusí být zdaleka tak rychlé a může trvat delší dobu, než se vrátí k inflačnímu cíli. V tuto chvíli a platí to opět pro ČR i eurozónu navíc centrální bankéři přesně nevědí, jak moc rostou mzdy (statistiky jsou zveřejnovány se zpožděním). A právě vztah vyšší růst mezd rovná se více perzistentní jádrová inflace je pro evropské centrální bankéře momentálně velkým strašákem.

• Důvěra v domácí ekonomiku v únoru poklesla o 0,3 bodu m/m na hodnotu 92,5. Zatímco důvěra mezi podnikateli o 1,3 bodu poklesla, tak důvěra mezi spotřebiteli po lednu opět silně vzrostla o 4,8 bodu. Detailnější pohled do struktury podnikatelské důvěry ukazuje, že prudce poklesla důvěra v průmyslu a to o 4,4 bodu (aktuálně je nejníže od června 2020). V průmyslu je zarážející především pokles poptávky a zhoršení výhledu na výrobní činnost v příštích třech měsících. Otázkou samozřejmě je, jak moc se do průzkumu promítlo omezení výroby v automotiv. Soustavně se zhoršující hodnocení zahraniční poptávky navíc příliš nekoresponduje se zlepšováním indexů PMI v eurozóně. Od průmyslu v letošním 1. čtvrtletí, tak žádné výraznější oživení očekávat nelze. Důvěra v dalších odvětvích (stavebnictví, vybrané služby) se v únoru zlepšila, případně jen mírně poklesla (obchod).

• Spotřebitelská důvěra v únoru naopak opět prudce vzrostla a spotřebitelé tak dále korigují přílišný pesimismus z druhé poloviny loňského roku. Podle ČSÚ většina sledovaných ukazatelů zaznamenala meziměsíční zlepšení (hospodářská i finanční situace domácností pro nejbližší rok i menší obavy z inflace). Nicméně spotřebitelský sentiment jako celek pořád zůstává hluboko pod svým dlouhodobým průměrem.

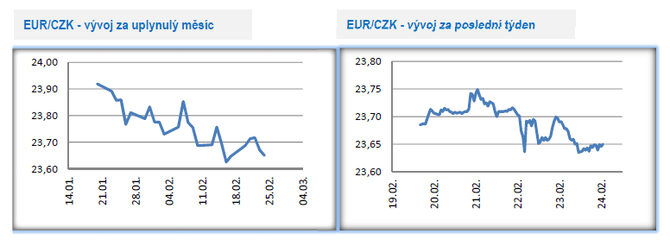

Vývoj USD/CZK

• Vůči americkému dolaru koruna v tomto týdnu mírně oslabila a obchodování ve druhé polovině týdne se odehrávalo primárně v rozmezí 22,30 – 22,40 CZK/USD. Koruna tak částečně kopírovala vývoj na eurodolaru (oslabování eura). Tyto řádky jsou psány těsně před zveřejněním americké PCE inflace (24/2 odpoledne), která ještě může v závěru týdne s kurzem dolaru zahýbat. Směrem k březnu i nadále vidíme prostor spíše pro další posílení dolaru, obzvláště pokud budou chodit silná čísla z americké ekonomiky (příští týden únorový ISM ve službách a o týden později únorová čísla z pracovního trhu NFP). Na druhé straně, s tím jak se na eurodolaru obchodování přibližuje úrovni 1,05 USD/EUR, roste i riziko korekce dolaru.

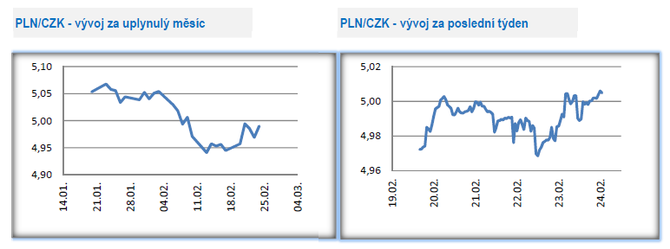

Vývoj PLN/CZK

• Koruna vůči polskému zlotému v tomto týdnu mírně oslabila a obchodování se přesunulo k hranici 5 CZK/PLN. Trend posilující koruny je tak od poloviny února přerušen.

• Makroekonomický kalendář v Polsku byl naopak napěchován důležitými statistikami. Řazeno chronologicky v pondělí byla zveřejněna lednová průmyslová produkce (2,6 % r/r), lednová inflace v průmyslu PPI (18,5 % r/r) a v neposlední řadě lednový vývoj mezd (13,5 % r/r) a zaměstnanosti (1,1 % r/r) v soukromém sektoru. V úterý byly publikovány lednové maloobchodní tržby (-0,3 % r/r), ve středu peněžní zásoba M3 za leden (6,9 % r/r) a ve čtvrtek lednová míra nezaměstnanosti (5,5 %).

• Jak čísla z průmyslu, tak i maloobchodu naznačují, že si polská ekonomika na přelomu roku procházela dnem hospodářského cyklu. Pravděpodobnost, že v 1. čtvrtletí Polsko spadlo do technické hospodářské recese (dva mezikvartální poklesy HDP v řadě), je poměrně velká. Průmysl aktuálně vykazuje známky stagnace, a ačkoliv výrobní index PMI signalizuje oživení produkce a dochází ke stabilizaci cen energií, tak kvůli vysoké statistické základně z loňského začátku roku hrozí, že průmysl bude v nejbližších měsících v lepším případě stagnovat, v horším klesat. Pod tlakem se i navzdory rychlému růstu mezd nachází kvůli vysoké inflaci polský spotřebitel, což je vidět na maloobchodních tržbách. Ostatně právě propad spotřeby domácností byl ve 4. čtvrtletí hlavní příčinou poklesu HDP. Pozitivem je, že se spotřebitelská důvěra začíná pomalu zlepšovat, inflace by měla v průběhu letošního roku zvolňovat a situaci na pracovním trhu charakterizuje stále nízká nezaměstnanost.

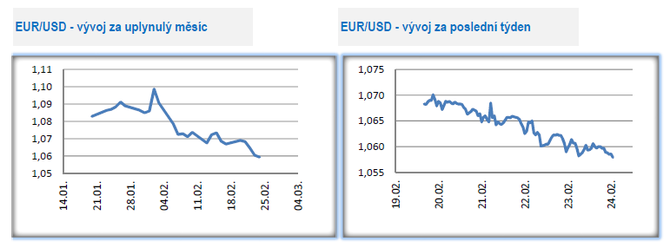

Vývoj USD/EUR

• V USA poutal pozornost záznam (tzv. minutes) z únorového zasedání FOMC (Fed). Američtí centrální bankéři většinově vyjadřovali názor, že je potřeba dále zvyšovat úrokové sazby a utahovat tak měnovou politiku, ale přeci jen pozvolnějším tempem, než během roku 2022. Výsledkem tak bylo zvýšení úrokových sazeb „jen“ o 25 bazických bodů, avšak dva členové byli pro zvýšení sazeb rovnou o 50 bodů. Proces zvyšování sazeb v USA rozhodně není stále ukončen a v březnu a ve 2. čtvrtletí očekáváme ještě kumulativní zvýšení sazeb o 50 až 75 bodů. Celková inflace v USA sice začíná zpomalovat, ale jádrová inflace zůstává stále vysoko a navíc během února chodila z USA poměrně silná čísla a to primárně z pracovního trhu. O něco slabší byl sice v tomto týdnu HDP za 4. čtvrtletí (2,7 % k/k anualizovaně oproti předběžným 2,9 %), ale to nic nemění na faktu, že poptávka v americké ekonomice zůstává silná a podporuje inflační tlaky.

Informace obsažené v tomto dokumentu jsou poskytovány společností AKCENTA CZ a.s. a slouží výhradně pro informační účely. Nejedná se o žádnou pobídku k nákupu či prodeji měn, finančních nebo kapitálových nástrojů. AKCENTA CZ a.s. poskytuje tyto informace v dobré víře ze zdrojů, které považuje za důvěryhodné. Zároveň nečiní žádné prohlášení ohledně přesnosti nebo úplnosti těchto informací a nepřebírá za obsah těchto informací žádnou právní zodpovědnost ani za případnou ztrátu nebo škodu, kterou by klient mohl utrpět. Bez předchozího souhlasu AKCENTA CZ a.s. nelze tento dokument ani jeho části kopírovat nebo dále šířit. (c) AKCENTA CZ a.s.

Informace obsažené v tomto dokumentu jsou poskytovány společností AKCENTA CZ a.s. a slouží výhradně pro informační účely. Nejedná se o žádnou pobídku k nákupu či prodeji měn, finančních nebo kapitálových nástrojů. AKCENTA CZ a.s. poskytuje tyto informace v dobré víře ze zdrojů, které považuje za důvěryhodné. Zároveň nečiní žádné prohlášení ohledně přesnosti nebo úplnosti těchto informací a nepřebírá za obsah těchto informací žádnou právní zodpovědnost ani za případnou ztrátu nebo škodu, kterou by klient mohl utrpět. Bez předchozího souhlasu AKCENTA CZ a.s. nelze tento dokument ani jeho části kopírovat nebo dále šířit. (c) AKCENTA CZ a.s.

Miroslav Novák

Vystudoval obor Finance na Vysoké škole ekonomické v Praze a Finance a finanční služby na Vysoké škole finanční a správní. Zkušenosti v oblasti bankovnictví načerpal v UniCredit Group, kde působil na oddělení Treasury. Od roku 2010 pracuje jako analytik ve společnosti AKCENTA. K oblastem jeho zájmu patří především problematika měnových kursů. Miroslav Novák není ortodoxním zastáncem žádné ekonomické školy, což mu umožňuje hodnotit objektivně nejenom dění na finančních trzích, ale i na poli globální ekonomiky. Je autorem řady odborných článků a expertních komentářů, které pravidelně využívají přední česká i polská média.

AKCENTA CZ je jedním z nejvýznamnějších obchodníků s devizami na českém trhu a ve střední Evropě s více než 20 letou tradicí. Kromě výhodných individuálních kurzů pro nákup a prodej deviz a minimálních poplatků za zahraniční platební styk, nabízí i zajištění proti kurzovým rizikům (forwardové obchody a opce). Společnost aktivně působí také v Polsku, Maďarsku, Slovensku, Rumunsku, Německu a Francii. Klientské portfolio tvoří více než 46 tisíc subjektů, převážně malých a středně velkých firem orientovaných na export nebo import. Je držitelem licence platební instituce a obchodníka s cennými papíry udělenou ČNB.

Více informací na: https://www.akcentacz.cz/

Poslední zprávy z rubriky Okénko investora:

Přečtěte si také:

Prezentace

29.04.2024 Daňové přiznání lidem provětralo peněženky....

26.04.2024 Historie a vývoj vodovodních baterií: Od...

25.04.2024 Pobřeží Egejského moře - ideální tip na všechny...

Okénko investora

Olívia Lacenová, Wonderinterest Trading Ltd.

Štěpán Křeček, BHS

Petr Lajsek, Purple Trading

Ali Daylami, BITmarkets

Michal Brothánek, AVANT IS

Miroslav Novák, AKCENTA

Spotřebitelská inflace v eurozóně odeznívá, pro služby to však úplně neplatí

Jiří Cimpel, Cimpel & Partneři

Jakub Petruška, Zlaťáky.cz

_w60h45_w76h50.png)