Padesátiletý trend v ziskovosti obchodovaných firem a současná situace na akciovém trhu

Akciový trh se od vývoje v celé ekonomice může odtrhnout z více důvodů, jedním z nich jsou zisky obchodovaných firem. Jak do sebe nyní (ne)zapadá výhled na vývoj v celé ekonomice, historický trend růstu zisků a jejich cyklický vývoj?

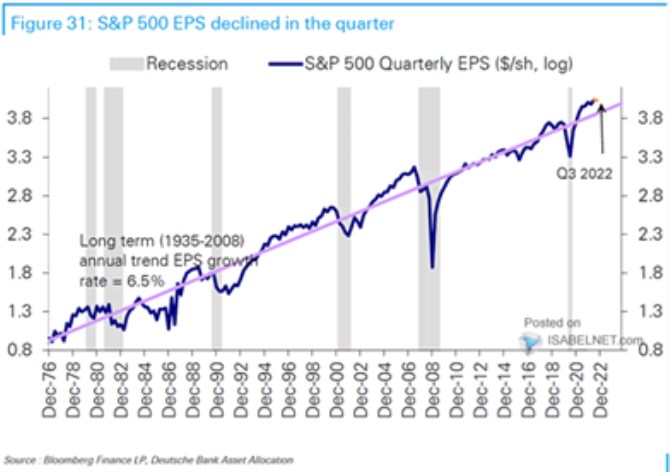

1. Růst zisků a růst ekonomiky: Graf od Deutsche Bank ukazuje dlouhodobý vývoj čtvrtletních zisků na akcii v indexu SPX. Vidíme ziskové boomy a recese a hlavně dlouhodobý trend, který na data poměrně slušně sedí. Ten ukazuje ve vztahu k současnému dění na trhu dvě podstatné věci: Za prvé, zisky jsou nyní docela dost nad tímto trendem. A za druhé, dlouhodobý růst zisků na akcii dosahuje 6,5 %.

Zdroj: Twitter

Pokud se tedy historie bude rýmovat, zisky se vrátí (klesnou) zpět na trend (či přestřelí pod něj) - trend, který třeba po řadu let po finanční krizi kopírovaly pozoruhodně přesně. Já se dnes ale chci spíše věnovat onomu číslu 6,5 %. Nominální růst americké ekonomiky od roku 1948 podle CEIC dosahoval v průměru něco málo přes 6,1 %. A pokud by se potenciál reálného produktu amerického hospodářství do budoucna pohyboval kolem 2 % a inflace se také dlouhodobě dostala k 2 %, jsme na nominálním růstu jen kolem 4 %.

2. Růst, výnosy a valuace: Občas tu prezentuji jednoduché valuační kalkulace, učiňme tak i nyní s tím nejjednodušším valuačním měřítkem, kterým jsou dividendové výnosy. Pokud by ekonomika rostla o 4 % a výnosy desetiletých vládních dluhopisů byly na stejné úrovni (4 % - viz některé z mých předchozích úvah), férový dividendový výnos na US akciích by se s rizikovými prémiemi na 5,5 % pohyboval na 3 %. Tedy v případě, že by zisky trendově rostly dál o 6,5 %. Konkrétně se férový dividendový výnos rovná rozdílu mezi požadovanou návratností (4 % + 5,5 %) a růstem zisků (6,5 %). Zde tedy šlo o scénář s celkem masivním odtržením zisků a následně akcií od celé ekonomiky*.

V takovém případě by ale se tedy dlouhodobě rozevírala mezera mezi zisky a celou ekonomikou. Jinak řečeno, rostl by podíl zisků (obchodovaných firem) na celém nominálním produktu. Jednak to matematicky nejde do nekonečna a také ani ekonomicky. Zvláště poté, co zisky již relativně dlouhou dobu svůj podíl na příjmech zvyšují. Jak jsem tu psal nedávno, pokud by zisky rostly stejně jako ekonomika (4 %), férový dividendový výnos by byl na 5 % (4 % + 5,5 % - 4 %).

Dividendový výnosy indexu SPX se nyní pohybuje kolem 2 %. Je tedy ještě nižší než v prvním z uvedených případů (a ten ani nezahrnuje to, že před 6,5 % dlouhodobým růstem by se zisky nejdříve vrátily zpět na trend). Poměr cen a dividend (obrácený výnos) v onom prvním případě dosahuje 33, nyní dosahuje 50. V uvedeném nastavení by byl férový pouze, pokud by zisky a dividendy nerostly o 6,5 %, ale až o 7,5 %.

Nejde mi o to dokazovat, že akcie jsou (stále) předražené. Nemusí být – výnosy dluhopisů se mohou opět dlouhodobě dostat pod nominální růst, ten může být tažen nahoru technologickým boomem (a být na reálné úrovni vyšší, než ona 2 %), podíl zisků na příjmech se může dál zvyšovat. Fundamentálně založenému investorovi snad ale výše uvedené ukáže pár základních vazeb a to, co je tak asi nyní zabudováno v cenách akcií. nebo možná spíš to, co tam zabudováno není.

3. Zisky a cyklus: Pro ty, kterým delší výhled a kolem něj se točící fundamentální úvahy nic neříkají, pak mám následující graf. Ukazuje růst zisků a vývoj ISM ve výrobním sektoru. Spolu s dalším vývojem zisků podle konsenzu a podle DB. Její scénář by mimochodem „pomohl“ onomu opětovnému přiblížení se na trend o kterém jsme hovořili v souvislosti s grafem prvním:

Zdroj: Twitter

*Na úrovni cen pak odtržení akcií od ekonomiky může zajisti i to, pokud se výnosy dluhopisů dostanou nad, či pod nominální růst ekonomiky. Druhou verzi tohoto případu jsme viděli po řadu let po finanční krizi.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Výsledky firem - tržby, zisk

Poslední zprávy z rubriky Akcie v ČR:

Přečtěte si také:

Příbuzné stránky

- Kalkulačka paušální daně pro OSVČ s příjmy do 800 tisíc, porovnání se současným výpočtem daně

- Energie - vývoj cen energií na komoditních trzích

- Plyn - vývoj cen zemního plynu na komoditních trzích

- Dlouhodobý investiční produkt - novela zákona o kapitálovém trhu

- Města a obce v ČR - vyhledávání firem a osob na adrese, zajímavosti - Města a obce

- DIČ - Daňové identifikační číslo, ověření DIČ firem a osob

- Padesátiletý trend v ziskovosti obchodovaných firem a současná situace na akciovém trhu

- Další vývoj ziskovosti obchodovaných firem a směr celého trhu

- Trendy a ceny na prvním místě aneb Jak současnou situaci na trzích (také) může vidět trader

- MZV: I v současné situaci nadále podporujeme expanzi českých firem na rozvojové trhy.

- Ziskovost obchodovaných firem – přijdou ještě větší extrémy, nebo obrat a doba zaměstnanecká?

- Atraktivitu určí sazby a ziskovost obchodovaných firem - Akcie v USA a Evropě

Prezentace

02.04.2025 Firmy a podnikatelé si loni půjčili 168…

14.03.2025 MacBook za polovinu. V Česku je nová služba,…

10.03.2025 Nejpopulárnější Samsung má nástupce.