Není ochlazení jako ochlazení, ideál energetických firem a akciová bezpečná útočiště - Perly týdne

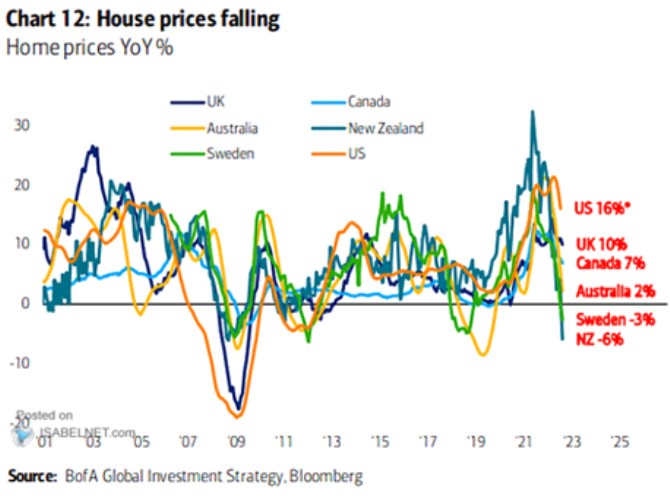

BofA ukazuje, jak ve světě (ne)dochází k ochlazování realitních trhů. V John Hancock Investments se domnívají, že s akciemi je stále třeba opatrně. A poukazují na to, že monetární politika není objednávka od Amazonu. V Tortoise Capital Advisors ale věří energetice a hovoří o ideálním rozmezí cen ropy. Přinášíme pravidelné Perly týdne.

Pochybné důvody pro rally: Rally, která se na americké akciové trhy dostavila v říjnu, je „ohromující“. Nepřišla ale „z úplně správných důvodů“. Pro Bloomberg to uvedla Emily Roland z John Hancock Investments. Podle ní totiž akciím pomohl pokles výnosů vládních dluhopisů a následně menší obavy z dalšího růstu nákladu kapitálu. Ovšem k poklesu výnosů na obligacích podle expertky došlo kvůli návalu obav z tenzí ve finančním systému. Ty zvýšily zájem o dluhopisy, který snížil jejich výnosy.

Roland radí opatrnost na straně zvyšování pozic na rizikových aktivech včetně akcií. Podle ní na to ještě není čas. Připomněla prudké zvyšování sazeb, které řada investorů během své kariéry ještě nezažila. Roland přitom míní, že růst sazeb a následné utahování finančních podmínek se ještě plně neprojevily v reálné ekonomice. A je důležité si pamatoval, že politika Fedu se projevuje se zpožděním.

Podle expertky je tedy chybou přemýšlet o politice Fedu a jejích dopadech na ekonomiku a trhy „jako o Amazonu“. Tedy jako o něčem, co si nyní objednáme a čekáme, že je nám to doručeno jen s malým zpožděním. Monetární politika se projeví se zpožděním delším a jak bylo uvedeno, podle investorky je to důvod, proč se ještě plně neotáčet k rizikovým aktivům.

Zdroj: Twitter

Ideál energetických firem: Rob Thummel z Tortoise Capital Advisors na CNBC připomněl, že když se ceny ropy držely vysoko, promítalo se to do cen pohonných hmot a americký spotřebitel reagoval omezením počtu ujetých mil. Pak ceny ropy klesly a spotřebitel opět reagoval odpovídajícím způsobem. Expert míní, že při cenách ropy mezi 80 – 90 dolary je situace z hlediska energetických firem ideální. Ceny jsou stále na vyšších úrovních, ale zároveň nedochází k destrukci poptávky a řidiči výrazně neomezují své cesty autem.

V onom ideálním prostředí by měly energetický sektor generovat vysoké dividendy. Za atraktivní považuje expert například Energy Transfer, EQT, či Cheniere. Společnosti zaměřené na LNG, jako právě Cheniere, by podle něj měly těžit z očekávaného růstu trhu, který by měl trvat po celá desetiletí. EQT těží v USA zemní plyn a měla by nabízet silnou rozvahu a vysoké dividendové výnosy.

K Cheniere Thummel ještě dodal, že doposud šlo spíše o stavební společnost, protože prováděla mohutné investice do LNG infrastruktury. Nyní se teprve mění ve společnost provozní, která bude z této vybudované infrastruktury těžit a generovat „masivní cash flow“. Daří se jí snižovat dluhy a „má hodně hotovosti na odkupy“.

Akciová bezpečná útočiště: Makroekonomický vývoj se moc nelíbí Ann Berry z Threadneedle Ventures. Na CNBC hovořila o tom, kde podle ní existují akciová bezpečná útočiště. Rok 2008 ukázal, že když se prudce snižovala spotřeba domácností, lidé se stále více obraceli k diskontním retailovým obchodům, včetně Walmartu.

Na stranu druhou ale lidé během roku 2008 stále nakupovali luxusní zboží a tím je podle investorky nyní i prémiový obsah, včetně Netflixu. U něj přitom Berry věří v úspěch platformy založené na reklamě. Vedle Walmartu je podle investorky zajímavý třeba Dollar General. Tomu mimo jiné pomáhá silný dolar, protože jde o firmu, která je téměř výhradně zaměřená na domácí trh. Její tržby jsou tedy generovány v americké měně, silný kurz přitom snižuje náklady.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Akcie v ČR:

Přečtěte si také:

Příbuzné stránky

- Akcie ČEZ - ČESKÉ ENERGETICKÉ ZÁVODY, aktuální vývoj cen, akcie-cz online

- Akcie ČEZ - ČESKÉ ENERGETICKÉ ZÁVODY, aktuální vývoj cen obchodů Burza, akcie-cz online

- Města a obce v ČR - vyhledávání firem a osob na adrese, zajímavosti - Města a obce

- DIČ - Daňové identifikační číslo, ověření DIČ firem a osob

- Firma Rivalenti s.r.o. - Diskuze, názory, doporučení a hodnocení

- Příspěvek na péči 2024 - kalkulačka: výška příspěvku na péči zůstává stejná jako v roce 2022 a díky inflaci si za příspěvek poživatelé pořídí méně slu

- Není ochlazení jako ochlazení, ideál energetických firem a akciová bezpečná útočiště - Perly týdne

- Týden jako na houpačce, v polovině týdne ochlazení, na víkend opět přechodné oteplení.

- Polské exporty zatím nebyly ochlazením evropské ekonomiky výrazně zasaženy

- Akciový výhled 26.02.- pozitivní úvod by mohlo střídat ochlazení

- Perly týdne: Přichází ochlazení realitního trhu a odklon od neziskových technologií, táhnout bude akciová kvalita

- Není galon jako galon a není pinta jako pinta...

Prezentace

12.02.2025 iPhone 16 Pro za 699 Kč! Nová služba nemá v…

29.01.2025 Xiaomi má nový bestseller. Je extrémně nadupaný a

28.01.2025 České firmy stále častěji místo banky…