Nastal čas probírat se troskami, akcie po akcii, říká Fidelity International

Obavy z pokračující války mezi Ruskem a Ukrajinou, napjaté dodavatelské řetězce, rostoucí inflační tlaky a obavy z možného zpomalení či recese, vedly k oslabení všech trhů. „Nedávný vývoj na trhu je pro správce fondů velkou výzvou. Nyní se začínají objevovat příležitosti,“ vysvětluje Jeremy Podger, portfolio manager Fidelity International.

Dramatická korekce trhu, jaká nedávno proběhla, může být pro manažery fondů hořkou zkušeností. Do 20. května 2022 klesl index NASDAQ , který je měřítkem růstových technologických akcií, o téměř 30 % ze svého maxima z listopadu loňského roku a za krátkou dobu od konce března o 20 %.

Podle některých jsou na vině rostoucí výnosy dluhopisů (a zejména rostoucí reálné výnosy), které matematicky znehodnocují výnosy v dlouhodobém období více než výnosy za krátkodobé období. "Dnešní výnos" se stává atraktivnějším ve srovnání s "výnosem zítra". Valuační spready v rámci trhu tak mají tendenci se zmenšovat, což také bylo vidět.

„Není však pochyb o tom, že masivní monetární stimuly na trzích způsobily distorze a euforii, které jsme nezažili od opojných dnů technologické bubliny v roce 2000. V USA jsme byli svědky nejen nadšené účasti drobných investorů, ale také makléřů, kteří se předháněli v ospravedlňování astronomických cen pomocí kreativních oceňovacích technik,“ vysvětluje Jeremy Podger.

Stojí za to připomenout si, co se stalo před dvaceti lety. NASDAQ dosáhl svého vrcholu v březnu 2000 a následně dosáhl absolutních i relativních minim až ve čtvrtém čtvrtletí roku 2002 (navzdory šoku z 11. září a několika záporných čtvrtletních hodnotách HDP). Celý cyklus trval přibližně pět let. Od začátku roku 1998 do konce roku 2002 měl index NASDAQ nižší výkonnost než index S&P 500, což znamenalo konec o 150 % lepší výkonnosti, která byla zaznamenávaná do března 2000. To neznamená, že by se špatně dařilo všem technologickým akciím. Podmínky způsobující bublinu však samozřejmě přivedly na trh obrovské množství společností v rané fázi vývoje, které vstoupily na růstový svět při neuvěřitelně vysokém ocenění, a jejich pády byly obecně pozoruhodné, což korekci ještě zhoršilo.

Nyní jsme svědky něčeho podobného. Index Renaissance IPO, který měří výkonnost nových emisí za poslední dva roky, se letos šokujícím způsobem snížil na polovinu2 (o cca 48 %). To nutí k zamyšlení, co si investoři mysleli, když se těchto IPO účastnili.

Graf 1: Index Renaissance IPO USA vs. Index S&P 500 přepočtený na výkonnost (1. ledna 2019–20. května 2022)

Zdroj: Fidelity International, Bloomberg, 20. května 2022. Výnosy indexu The Renaissance IPO a indexu S&P 500 v USD.

Možná to byla částečně touha napodobit úspěch, jaký v posledních letech zažilo mnoho investorů do rizikového kapitálu. Ti doufali, že ovládnou díky ranému vstupu na trh specializované mezery v odvětví. Problém byl ale v tom, že mnoho emisí bylo oceněno tak, jako by již této dominance dosáhly. Stejně jako v roce 2000 se trh rozhodl ignorovat hrozby konkurence a zastarávání (připomeňme si smutné zániky společností AOL, Nokia a mnoha dalších). Toto uvažování však nyní neplatí. Medvědí trh láme trendu kosti a na tuto cestu se ještě nějakou dobu nevrátí.

Zatímco ocenění růstových akcií obecně, a zejména technologií, se ještě nezkorigovalo na své dlouhodobé průměry, zdá se, že je čas začít hledat nové příležitosti mezi dlouhým seznamem obětí. „Poslední dva roky jsme se většinou vyhýbali vysoce růstovým akciím, protože jsme se domnívali, že jejich ocenění v příštích několika letech pravděpodobně klesne. Toto riziko sice nezmizelo, ale je nyní menší hrozbou než dříve,“ vysvětluje Jeremy Podger.

„Například minulý týden jsme se sešli s jedním z našich analytiků, abychom diskutovali o společnostech zabývajících se genomikou. Genomika je fascinující oblast lékařské technologie, která je základem detekce a terapie rakoviny a diagnostiky genetických poruch. Tato oblast nás loni zaujala, ale nedokázali jsme ji srovnat s oceněním. Z deseti společností, které jsme zkoumali, jich sedm doposud kleslo o více než 60 %. Jedná se o rychle se měnící odvětví a konkurenční prostředí se neustále vyvíjí. Větší společnosti jsou zapojeny do patentových sporů a menší společnosti se snaží přeskočit zavedené firmy lepšími a levnějšími řešeními. Rizika u jednotlivých jmen zůstávají vysoká a v žádném případě není jasné, zda se v této oblasti setkáváme se skutečně výhodnými nabídkami,“ uzavírá Jeremy Podger.

Jsou tu stále některé dlouhodobější problémy trhu. Za prvé jsou to technologie. Mnoho technologických společností zaznamenalo během pandemie obrovské zrychlení růstu a nyní se musí přizpůsobit zpomalení a v některých případech i obratu. V příštích letech se v oblasti technologií jistě objeví mnoho nových příležitostí, ale stejně důležité bude, jak netechnologické společnosti začlení technologie a využijí je ke své konkurenční výhodě.

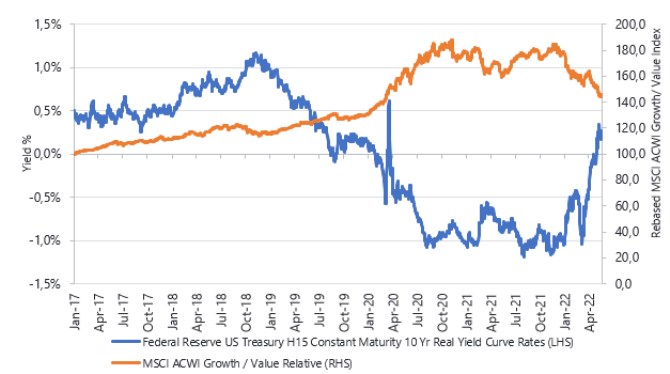

Za druhé, růst není jediná možnost. Jak bylo vidět za poslední půl rok, trest za zklamání u vysoce hodnocených růstových akcií může být mnohem větší než u levnějších hodnotových akcií. I po nedávné korekci jsou růstové akcie dražší (oproti očekávaným krátkodobým ziskům) než před pěti lety a hodnotové akcie jsou levnější, než byly. Manažery růstových fondů to letos zabolelo, ale lze pochybovat, že by některý z nich skutečně změnil svůj investiční postup. Takže zatímco se nyní rozbíhá hledání dobrých růstových akcií, které postihla tržní rutina, stále existuje mnoho hodnotových akcií, které vypadají atraktivně. Je to jeden z těch okamžiků, kdy se zdá, že je nejlepší začít hledat výjimečné příležitosti jak v růstových, tak v hodnotových táborech než se snažit schovávat uprostřed.

Graf 2: MSCI ACWI Růst/Value Index vs. 10letý reálný výnos % (TIPS) – 1. ledna 2017 až 20. května 2022

Zdroj: Fidelity International, Bloomberg, Federální rezervní systém, 20. května 2022. Federální rezervní fond US Treasury H15, konstantní splatnost 10 let. Skutečné výnosové křivky.

Zdroje a poznámky pod čárou:

1) Source: Fidelity International, Bloomberg, 20 May 2022. Returns for NASDAQ Composite Index in USD.

2) Source: Fidelity International, Bloomberg, 20 May 2022. Returns for The Renaissance IPO Index in USD. It is a diversified portfolio of US-listed newly public companies that provides exposure to securities under-represented in broad benchmark indices. IPOs that pass a formulated screening process are weighted by float, capped at 10% and removed after two years.

Zdroj: Fidelity International

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Akcie v ČR:

Přečtěte si také:

Prezentace

29.04.2024 Daňové přiznání lidem provětralo peněženky....

26.04.2024 Historie a vývoj vodovodních baterií: Od...

25.04.2024 Pobřeží Egejského moře - ideální tip na všechny...

Okénko investora

Olívia Lacenová, Wonderinterest Trading Ltd.

Štěpán Křeček, BHS

Petr Lajsek, Purple Trading

Ali Daylami, BITmarkets

Michal Brothánek, AVANT IS

Miroslav Novák, AKCENTA

Spotřebitelská inflace v eurozóně odeznívá, pro služby to však úplně neplatí

Jiří Cimpel, Cimpel & Partneři

Jakub Petruška, Zlaťáky.cz

_w60h45_w76h50.png)