Zájem o hypotéky neklesá, plánuje ji 13 % Čechů

Zájem o hypoteční úvěry ani přes vyšší úroky a rekordní ceny nemovitostí neklesá. O sjednání hypotéky uvažuje 13 % populace. Z toho 2 % lidí před pandemií covidu-19 úvěr nezvažovala, v souvislosti s jejími dopady a podmínkami na trhu s bydlením ho ale začala plánovat. Více respondentů oproti minulému roku zvažuje hypotéku s delší splatností a zároveň s kratší fixací úrokové sazby. Nejoblíbenější ale stále zůstává 5letá fixace. Vyplývá to ze společného průzkumu České bankovní asociace a výzkumné agentury Ipsos.

Význam hypotéky rok od roku stoupá. Pro pořízení bydlení by ji využilo 60 % lidí, což je o 7 procentních bodů víc než loni. Stojí za tím vyšší ceny nemovitostí, díky nimž roste potřeba financovat bydlení půjčkou. Vlastní úspory by pak lidé použili hlavně na rekonstrukce a vybavení domácností, podobně jako v loňském roce.

Téměř pětina dotazovaných přitom už hypotéku má a úspěšně ji splácí, což potvrzují i poslední čísla České národní banky o platební morálce. Podíl problematických hypoték totiž dál klesá na dlouholetá minima. Dle únorových statistik je problematických úvěrů 0,71 %, tedy nejméně za 20 let. Zároveň platí, že jde o jedno z nejnižších čísel v Evropě. Splacenou hypotéku mají nejčastěji lidé starší 66 let, a to celkově 13 %.

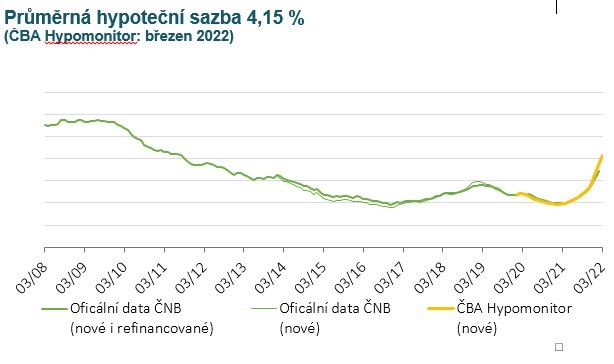

ČBA Hypomonitor: loňský rok byl naprosto výjimečný

V loňském roce poskytly banky a stavební spořitelny téměř 178 tisíc hypoték. O polovinu víc než v roce 2020. Celkově tak půjčily 541 miliard korun včetně refinancování a refixací – to je necelá desetina ročního HDP Česka. V roce 2020 šlo přitom „pouze“ o 312,5 miliard. Obdobně silný meziroční růst byl pak vidět i v případě skutečně nových hypoték (bez refinancování a refixací), a to v historicky rekordním objemu 379 miliard. Oproti roku 2020 (s objemem 224 mld. Kč) to je meziroční nárůst o 70 %.

„I když objemy poskytnutých hypoték letos meziročně klesají dvoucifernými tempy a letošní rok se tak určitě nevyrovná roku 2021, který byl do počtu i objemu hypoték zcela rekordní, přesto je letošní objem poskytnutých nových hypoték za první čtvrtletí stále poměrně silný, jelikož pokles je koncentrován zejména v refinancovaných úvěrech. Objem skutečně nových hypoték byl za první čtvrtletí 2022 meziročně nižší jen o 8,6 %, “ říká Jakub Seidler, hlavní ekonom České bankovní asociace.

ČBA Hypomonitor využívá nové souhrnné statistiky za celý bankovní trh. Data do něj poskytují všechny tuzemské banky a stavební spořitelny nabízející hypotéky.

Rozhoduje úroková sazba, dopravní dostupnost a typ nemovitosti, naopak klesá vliv finančních poradců

S rostoucími úroky se Češi o výběru poskytovatele hypotéky častěji rozhodují podle výhodné úrokové sazby nebo výše měsíční splátky. Důležité je to téměř pro polovinu z nich, zatímco loni to byla jen necelá třetina. Naopak doporučení finančních poradců je pro ně méně důležité. Na významu nabývá dopravní dostupnost a typ nemovitosti. O něco více než loni lidi zajímá i blízkost k ostatním členům rodiny nebo dojezdový čas do práce. „Česká populace vnímá změny na trhu spojené s růstem cen nemovitostí, a tudíž více než kdy jindy je citlivější na cenové nastavení hypoték, často na úkor doporučení od finančního poradce. To se týká jak klíčového parametru v podobě výše úrokové sazby, tak samotné měsíční splátky, která je pro mnohé občany zásadní v kontextu dlouhodobé stability rozpočtu domácnosti,“ doplňuje Michal Straka, specialista na finanční trh agentury Ipsos.

Většina lidí by v pořízené nemovitosti bydlela

Hypotéku si lidé nejčastěji pořizují k financování vlastního bydlení. Pro pořízení domu nebo bytu, ve kterém budou následně i bydlet, by ji využily dvě třetiny z nich. S velkým odstupem pak následují rekonstrukce domácnosti, koupě nemovitosti k pronájmu, popřípadě pořízení bydlení pro děti či rodiče. V porovnání s minulým rokem přitom méně záleží na kvalitě životního prostředí.

Průměrně si půjčujeme víc peněz než loni, výjimkou není ani víc než 6 milionů

Podle ČBA Hypomonitoru si Češi loni průměrně půjčovali 3,3 milionu korun, zatímco v roce 2020 to bylo 2,8 milionu. Platí přitom, že čím mladší žadatel, tím více peněz si plánuje půjčit. Nejvíc, a to pět až šest milionů korun, by si chtěli půjčit mladí lidé do 26 let (7 %). Kategorie do tří milionů korun se nejčastěji týká lidí mezi 27 a 35 lety (27 %). Půjčku do jednoho milionu pak zvažují hlavně lidé nad 54 let.

Roste zájem o hypotéky s delší splatností, ale také kratší fixací, nejčastější však stále zůstává pětiletá fixace

Necelá pětina Čechů má hypotéku na 15 let. Podobnou délku plánuje i třetina těch, co o hypotéce uvažují. Ve skutečnosti je ale nejvíc těch nad 25 let, a to jak skutečných, tak plánovaných. To je o čtyři procentní body víc než loni, u plánovaných dokonce o šest. 20 až 24 let dlouhou hypotéku volí nejčastěji lidé mezi 45 a 53 lety. Delší dobu, 25 – 30 let, preferují lidé mezi 27 a 44 roky.

„Pro

průměrnou výši hypotéky 3,4 mil. Kč činí rozdíl v měsíční splátce při

splatnosti 20 či 30 let zhruba

4 tisíce korun, je tak logické, že s rychlým růstem úrokových se zvyšuje

zájem domácností o prodlužování délky splatnosti hypotéky. Ta by však dle

doporučení centrální banky neměla přesahovat délku ekonomické aktivity žadatele

o hypotéku, tj. obvykle 30 let,“ doplňuje Jakub

Seidler.

Nejčastější fixace úrokové sazby je 5 let. Tu volí téměř polovina těch, kteří si hypotéku již pořídili, nebo o tom uvažují (46 %). Následuje fixace tříletá a desetiletá. V prvním případě jde o 14 ve druhém o 13 procent lidí. Desetiletou fixaci mají častěji muži než ženy (18 %). Pětiletá je častá mezi vysokoškolsky vzdělanými lidmi (59 %).

Pokud se však podíváme jen na ty respondenty, kteří hypotéku plánují, pak 5letou fixaci zvažuje „jen“ 36 % respondentů, 18 % pak preferuje fixaci tříletou a 15 % dokonce fixaci jednoletou či kratší.

Pro financování hypotéky se nejčastěji využívají vlastní úspory, čtvrtina lidí investovala veškeré naspořené peníze

K financování hypotéky využilo své úspory o něco více lidí než loni. Zatímco v roce 2021 to bylo 63 %, v roce letošním je to 67 % dotazovaných. Téměř čtvrtina z nich přitom do hypotéky vložila veškeré úspory. Necelá polovina pak pouze jejich část (43 %). Téměř třetina lidí nevyužila své úspory vůbec (30 %). V porovnání s loňským rokem tak přibývá lidí, kteří do hypotéky vlastní peníze investují.

Celá čtvrtina těch, kteří investovali vlastní prostředky, si z úspor vyhradila částku do 200 tisíc korun. S podobnou částkou přitom počítá necelá třetina lidí, kteří hypotéku teprve plánují. Více než pětina lidí dala z vlastních úspor přes půl milionu korun (21 %), což proti minulému roku značí výrazný nárůst (12 %). Více než pětina dotazovaných zároveň plánuje investovat podobnou částku, tedy více než půl milionu.

Více než pětina čistého měsíčního příjmu jde na splátky hypotéky

Víc než 20 % čistého příjmu splácí měsíčně třetina domácností a počítá s tím necelá polovina těch, kteří půjčku na bydlení plánují. Největší riziko přitom vidí v úmrtí nebo nemoci spolužadatele o úvěr. Přibližně polovina Čechů (47 %) se zároveň obává rostoucích výdajů. Naopak nejméně respondentů vidí budoucí problémy v rozchodu, nebo rozvodu s partnerem.

S pojištěním počítá naprostá většina žadatelů, podobně jako v loňském roce

Pojištění si kupuje naprostá většina lidí s hypotékou a počítá s ním i většina těch, kteří ji teprve plánují. Nejčastěji jde o pojištění nemovitosti. Přes internet by si hypotéku sjednalo 13 % populace, podobně jako v loňském roce. U lidí, kteří hypotéku plánují, je to dokonce 23 %.

Zprávy a články k hypotékám

Poslední zprávy z rubriky Hypotéky:

Přečtěte si také:

Příbuzné stránky

- Hypotéky - hypoteční kalkulačka, výpočet hypotéky

- Srovnání hypoték - porovnání úrokových sazeb a poplatků hypotéky

- Kalkulačka hypotéky - Kalkulačka pro výpočet výše splátky hypotéky

- Kalkulačka online 2021 i 2020 - čistá mzda, hypotéky a další kalkulačky

- Graf úrokových sazeb hypoték

- Hypoteční kalkulačka - Kalkulačka pro výpočet splátky hypotéky

- Úroková sazba hypotéky

- Kalkulačka pro výpočet splátky hypotéky

- Zájem o hypotéky neklesá, plánuje ji 13 % Čechů

- ČBA: Zájem o hypotéky neklesá, plánuje ji 13 % Čechů (26.4.2022)

- Zájem o hypotéky neklesá, plánuje ji 13 % Čechů (26.4.2022)

- Broker Consulting navzdory trhu: Zájem o hypotéční úvěry neklesá, průměrná hypotéka přesáhla 2 miliony korun

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Okénko finanční rady

Lenka Rutteová, Bezvafinance

Spotřebitelské půjčky rostou nejrychleji na jižní Moravě, jih Čech "zaostává"

Tomáš Vrňák, Ušetřeno.cz

Levnější elektřina, dražší suroviny: Svátky se prodraží hlavně kvůli máslu

Martin Thienel, Kalkulátor.cz

Vojtěch Šanca, Delta Green

Základ flexibility: začít šetřit můžete hned teď, třeba i v bytě

Marek Pokorný, Portu

Martin Pejsar, BNP Paribas Cardif Pojišťovna

Ztráta zaměstnání vás může potkat nejen v předdůchodovém věku

Jiří Sýkora, Swiss Life Select

Aleš Rothbarth, Skupina Klik.cz

Umíme si chránit svůj majetek pojištěním? Průzkum ukazuje zajímavá čísla