Chování akciového trhu před recesí a německá škola 2.0

O německou historickou školu v ekonomii asi zavadí jen nadšenci. Stála na předpokladu, že je třeba studovat skutečné historické dění v hospodářství a na základě něj teprve přicházet s nějakým zobecňováním a nějakými teoriemi. Opakem by tedy měl být přístup, kdy se začíná čistě od tezí a teorií, které jsou pak případně testovány „na realitě“. Zmiňuji to i kvůli tomu, jak se historicky obvykle chovají akcie před recesí.

O recesi se hovoří stále častěji zejména v případě Spojených států a zejména ve vztahu k tomu, jak moc bude možná Fed muset utáhnout monetární politiku. Poměrně často se tu tak věnuji tématům jako výnosová křivka, její inverze (jako jeden z vedoucích indikátorů) a to, jak na ni akcie obvykle reagují. Dnes tuto linku posunu o krok dál - přímo k tomu, co dělají akcie kolem začátku recese.

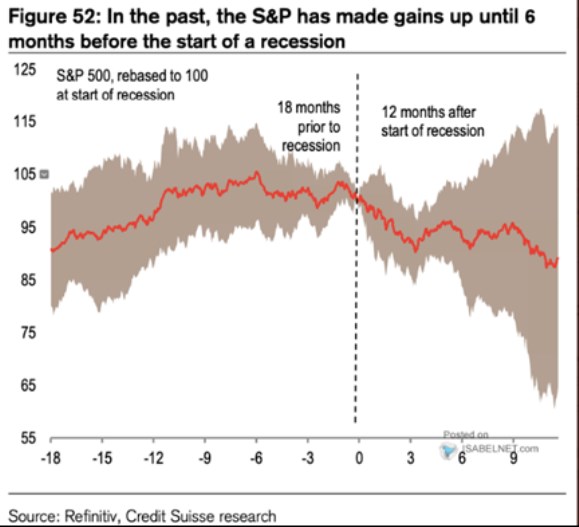

Tuto teorii nemusíme na datech moc testovat, je jasné, že svět se nám podle tohoto modelu nechová. Alternativní teorie by pak pracovala právě s cyklem – s tím, jak se před recesí a během ní horší ziskovost, ceny klesají a pak s předstihem zase rostou s tím, jak se blíží boomové světlo na konci tunelu. Jak kazuje následující graf, s touto tezí by nemuseli mít problém ani v Německu:

Zdroj: Twitter

Minulý týden jsem psal, že akcie mají po inverzi výnosové křivky tendenci stále růst, korekce případně přichází až řadu měsíců později. V podstatě se to rýmuje s dnešním grafem, podle kterého americké akcie obrací směrem dolů až cca šest měsíců před recesí (jako správný vedoucí indikátor sám o sobě). Graf pokračuje jen 12 měsícvů po začátku recese a obrat směrem nahoru v něm nenastává. A k tomu jedna „technická“: Začátek ani konec recese neznáme „online“, ale se znatelným zpožděním. Z pohledu ekonoma (ne investora) pak je dokonce lepší celou věc obrátit a věštit recesi z obratu na akciovém trhu.

Proč jsem vlastně dnes zmiňoval onu německou školu? Nekdy se může zdát, že v praxi jsme se posunuli do jakési její verze 2.0. Po desetiletích budování a odvozování různých ekonomických teorií jich totiž máme k dispozici tolik, že na jejich základě toho můžeme odvodit skutečně hodně, včetně protiřečících si scénářů (viz ony dva odstavce před grafem). Takže se při pokusech o věštbu věcí přístích obracíme zase hlavně k datům a historii. Dělám to tu i já za pomoci řady grafů, které ukazují jak se akcie chovaly při tom či při onom.

Pohled do historie může být poučný, ale někdy to poučení není tak nasnadě, jak se prvoplánově zdá. Někdy může být v tom se do minulosti už nedívat a přestat ohlodávat staré kosti. Podobné to je s teoriemi – mohou pomoci, mohou škodit. To ale není pobídka k cynismu. V konečném důsledku tu nehovoříme o ničem jiném než o tom, „co je pravda (či dokonce Pravda)“. Já sám se držím jednoduché věci: Pravda je to, co opravdu funguje. Což je jen jinak řečeno to, že „strom se pozná po ovoci“.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Akcie v ČR:

Přečtěte si také:

Příbuzné stránky

- Energie - vývoj cen energií na komoditních trzích

- Dlouhodobý investiční produkt - novela zákona o kapitálovém trhu

- Chování akciového trhu před recesí a německá škola 2.0

- Pravděpodobnost recese a chování akciového trhu

- Evropa: Včera výrazněji posilovaly akciové trhy ve Francii a Holandsku, zatímco německé akciové trhy mírně..

- Akciový výhled 30.1.: Akciové trhy před dnešním summitem EU ztrácejí, Evropa otevře v červeném

- Německé instituty varují před recesí, zhoršily výhled ekonomiky

- Akciové trhy před zítřejšími údaji z amerického trhu práce kolísají

- Výnosy dluhopisů dlouhodobě u 3 % a chování akciového trhu

- Likvidita, chování trhu a „akciová“ inflace

Prezentace

27.12.2024 Stále více lidí investuje do bitcoinu.

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

Okénko investora

Jiří Cimpel, Cimpel & Partneři

Svět se mění: 4 klíčové výzvy, na které musíte připravit své děti

Ole Hansen, Saxo Bank

Šokující předpovědi - Ceny elektřiny se zblázní a USA zdaní datová centra AI

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada