Růst klíčových sazeb Fedu a relativní atraktivita hodnotových a růstových akcií

Po většinu minulého roku získávaly růstové akcie znatelný náskok před hodnotovými. Zlomilo se to na počátku prosince a od té doby hodnota smazala znatelnou část svých předchozích (relativních ztrát). Nabízí se jednoduché vysvětlení a tím je (očekávaná) politika Fedu a pohyb jeho klíčových sazeb. Dnes bych ale chtěl poukázat na to, že tato jednoduchost může být zavádějící a nemusí úplně platit. Hovořit budeme konkrétně o tom, že růstové akcie jsou citlivější na růst sazeb a pokud se cyklus dostává do fáze, kdy sazby rostou, měl by růst z tohoto důvodu zaostávat za hodnotou. Jenže je tu jeden detail – hovoříme o sazbách dlouhodobých a ne sazbách centrální banky. A o tom, že svou roli hrají rizikové prémie, nemluvě.

1 . Cyklus, sazby, růst a hodnota: Relativní výkony růstu a hodnoty zobrazuje následující graf:

Zdroj: Twitter

Popsané chování obou skupin aktiv je alespoň na první pohled v souladu s tím, jak se posouvá cyklus a to zejména na straně sazeb (viz úvod). S takovým zdá se automatickým předpokladem, že růst sazeb centrální banky rovná se automaticky růst výnosů vládních obligací. Proč je to významné? Hodnota akcie (ať již je v kolonce růstová, či hodnotová) je dána současnou hodnotou hotovosti, kterou by titul podle očekávání měl přinášet svým akcionářům. Vedle tohoto očekávaného cash flow (třeba dividend) tedy hodnotu určuje požadovaná návratnost, kterou ony dividendy převádíme na hodnotu současnou. Požadovaná návratnost je pak dána bezrizikovou složkou (tedy povětšinou právě výnosy vládních obligací) a rizikovou prémií akcií.

2 . Likvidita od centrální banky nebo fundament: Je reálné předpokládat, že výnosy vládních obligací skutečně vzrostou s tím, jak porostou sazby centrální banky? Zde jde o náš světonázor týkající se faktorů, které ovlivňují výnosy dluhopisů. Pokud se domníváme, že rozhodující je zde likvidita od centrální banky, tak tapering a zvedání sazeb by měly jednoznačně zvedat výnosy obligací. Tudíž i požadovanou návratnost akcií a růst by měl kvůli tomuto faktoru zaostávat za hodnotou. Protože jeho cash flow (více posunuté do budoucnosti) je při diskontování (převodu na současnou hodnotu) na vyšší požadované návratnosti citlivější.

Můžeme ale spíše věřit tomu, že na trhu vládních dluhopisů rozhoduje fundament. Tedy také likvidita, ale ta celková, daná ekonomickým výhledem. Pokud pak zvedání sazeb probíhá v prostředí silného růstu a nedotkne se jej (je preventivní), dá se očekávat stejný efekt, jako ten popsaný výše – výnosy obligací porostou. Pokud ale má zvedání sazeb za cíl ekonomiku znatelně přidusit (více než se očekává), může dojít k tomu, že výnosy obligací naopak začnou klesat – na trh totiž dorazí nová likvidita ze strany soukromých investorů, která více než vyváží pokles likvidity ze strany centrální banky

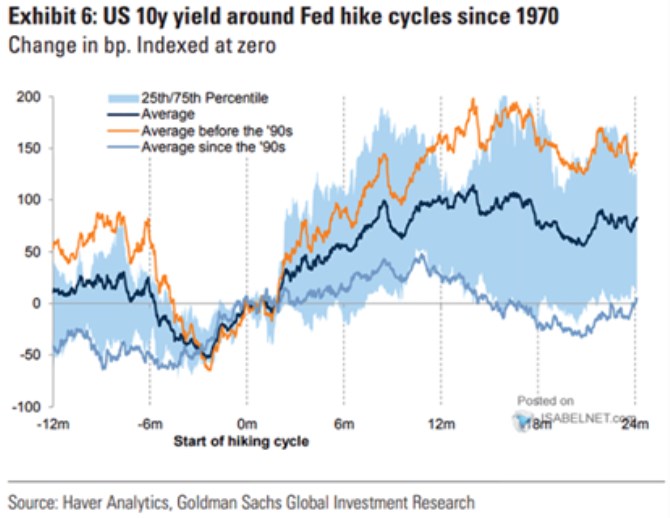

3 . Co říká historie: Detailněji jsem se tomuto tématu sazby-výnosy dluhopisů věnoval nedávno, dnes poukazuji i na to, že se týká rotace a relativní atraktivity růstu a hodnoty. Následující graf přitom ukazuje, že od devadesátých let bylo „v průměru“ běžné, že výnosy desetiletých vládních obligací po prvním zvednutí sazeb nejdříve vzrostou, ale pak se načas pohybují dokonce níže, než na výchozí úrovni. Tedy onen mustr popsaný v předchozím odstavci:

Zdroj: Twitter

Do relativní atraktivity růstových a hodnotových akcií toho může promlouvat více, než jen sazby. Zdá se ale, že ty jsou u tohoto tématu v popředí zájmu a já jsem dnes chtěl poukázat na to, že (i) u růstových akcií (a akcií obecně) nejde o sazby centrální banky, ale výnosy obligací. A že (ii) automaticky neplatí „růst sazeb centrální banky = růst výnosů dluhopisů“. Zda se bude opakovat spíše mustr v grafu vyobrazený světle modrou, či naopak oranžovou křivkou se uvidí.

4 . Nezapomínat na prémie: Zapomínat bychom nemuseli ani na výše zmíněnou rizikovou prémii. Růst sazeb totiž může zvedat volatilitu na trzích a v ekonomice a také averzi k riziku. A nakonec tak může u akcií rozhodovat právě riziková prémie. Pro představu o proporcích: Výnosy desetiletých vládních obligací v USA nyní dosahují asi 1,75 %. Pokud by se chovaly podle světlemodrého vzorce popsaného výše uvedeným grafem, tak cca za rok budou na 2,25 % a za dva roky zase na současných hodnotách. Já používám rizikovou prémii pro „standardní podmínky“ ve výši 5,5 % takže i její zvýšení o pouhých 10 % (ne 10 procentních bodů) generuje stejný efekt, jako onen růst sazeb za jeden rok.

Pravdou ale je, že rizikovou prémii nelze přímo pozorovat a snad proto jí také není ani zdaleka věnována taková pozornost, jako výnosům dluhopisů. To již ale hovoříme o tom, kde je hranice mezi „učebnicovým“ fundamentem, fundamentem dojmovým a dalšími pohledy na chování cen akcií. Samostatnou kapitolou by pak byla fundamentální a „dojmová“ relativní atraktivita růstových a hodnotových akcií v prostředí zvýšeného rizika. Jinak řečeno, co by investoři v takové situaci vnímali jako bezpečnější aktiva?

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Přečtěte si také k úrokovým sazbám

Poslední zprávy z rubriky Akcie v ČR:

Přečtěte si také:

Příbuzné stránky

- Akcie - Akcie online. Pražská burza, Německo, USA. Investice do akcií

- ČEZ - Akcie ČEZ aktuálně, kurzy Burza - akcie online

- Akcie ERSTE GROUP BANK AG - ERSTE BANK, aktuální vývoj cen obchodů Burza, akcie-cz online

- VIG - Akcie VIG aktuálně, kurzy Burza - akcie online

- Akcie KOMERČNÍ BANKA, aktuální vývoj cen, akcie-cz online

- Akcie KOMERČNÍ BANKA, aktuální vývoj cen obchodů Burza, akcie-cz online

- Akcie ČEZ - ČESKÉ ENERGETICKÉ ZÁVODY, aktuální vývoj cen, akcie-cz online

- E4U - Akcie E4U aktuálně, kurzy Burza - akcie online

- Akcie ČEZ - ČESKÉ ENERGETICKÉ ZÁVODY, aktuální vývoj cen obchodů Burza, akcie-cz online

- Akcie MONETA Money Bank, a.s., aktuální vývoj cen obchodů Burza, akcie-cz online

- CPI FIM - Akcie CPI FIM aktuálně - akcie online

- Akcie ERSTE GROUP BANK AG - ERSTE BANK, aktuální vývoj cen, akcie-cz online

Prezentace

27.12.2024 Stále více lidí investuje do bitcoinu.

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Okénko finanční rady

Lenka Rutteová, Bezvafinance

Spotřebitelské půjčky rostou nejrychleji na jižní Moravě, jih Čech "zaostává"

Tomáš Vrňák, Ušetřeno.cz

Levnější elektřina, dražší suroviny: Svátky se prodraží hlavně kvůli máslu

Martin Thienel, Kalkulátor.cz

Vojtěch Šanca, Delta Green

Základ flexibility: začít šetřit můžete hned teď, třeba i v bytě

Marek Pokorný, Portu

Martin Pejsar, BNP Paribas Cardif Pojišťovna

Ztráta zaměstnání vás může potkat nejen v předdůchodovém věku

Jiří Sýkora, Swiss Life Select

Aleš Rothbarth, Skupina Klik.cz

Umíme si chránit svůj majetek pojištěním? Průzkum ukazuje zajímavá čísla