Co udělá zvedání sazeb s nejdůležitější proměnnou na finančních trzích?

Nějaké objektivní měřítko, podle kterého by se dala hodnotit důležitost jednotlivých investičních aktiv a proměnných, neexistuje. Myslím ale, že pokud bychom za nejdůležitější považovali desetileté vládní obligace v USA, zase tolik kontroverze by to nevzbudilo. Konkurovat by mohl třeba kurz dolaru, nebo akciové indexy. I zde se ale spíše uvažuje o tom, co udělají výnosy obligací s dolarem a akciemi než naopak. A co udělá blížící se zvedání sazeb s výnosy těchto obligací (a následně tedy třeba s akciemi)?

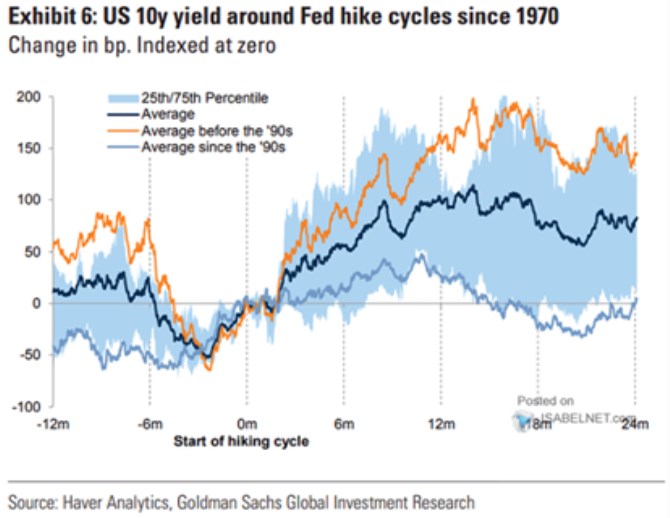

1. Výnosový výlet do historie: Tématu sazeb a kvantitativního uvolňování, či utahování na straně jedné a výnosů dlouhodobých obligací (a následně třeba chování akcií) na straně druhé se tu věnuji více než zřídka. Dnes mi impulsem k návratu k němu je následující graf od Goldman Sachs, který je výletem do historie zvedání sazeb a chování výnosů dluhopisů:

Zdroj: Twitter

Takže podle grafu mají výnosy dluhopisů tendenci šahat si na dno asi tři měsíce před prvním zvednutím sazeb a po něm rostou asi rok. S tím, že z onoho dna se v průměru zvýší asi o 1,5procentního bodu a od prvního zvýšení asi o 1procentní bod. Po onom roce pak mají tendenci ke stagnaci, či určitému poklesu. K tomu vidíme, že před devadesátými lety bývaly růsty výnosů obligací téměř dvojnásobné, měřeno od devadesátých let platí pravý opak a většina růstu je realizována ještě před prvním zvednutím sazeb. Po něm mají výnosy tendenci vracet se cca tam, kde byly.

2. Jak to funguje: Pohledů na to, co a jak táhne výnosy obligací tím, či oním směrem, je řada. Já se držím následujícího: Pokud se ekonomický výhled horší, ceny obligací rostou a výnosy klesají, protože tato aktiva jsou atraktivnější. A naopak, pokud se ekonomický výhled lepší a zvedají se inflační tlaky, ceny obligací mají tendenci jít dolů a výnosy nahoru, protože atraktivita těchto aktiv klesá. Rozhodující je pak tento mechanismus i u taperingu a dalších monetárních změn – pokud Fed třeba sníží nákupy aktiv, a to zhorší ekonomický výhled, ceny dluhopisů rostou a výnosy klesají i přesto, že z trhu se stahuje centrální banka (což by z hlediska likvidity mělo naopak poslat ceny dolů a výnosy nahoru).

To, k jakému mechanismu tíhneme, určuje i to, jak budeme interpretovat výše uvedený graf. V logice předchozího odstavce by tedy v průměru docházelo k tomu, že začátek zvedání sazeb je doprovázen spíše silnou ekonomikou, která dluhopisům nenahrává, jejich ceny jdou dolů a výnosy nahoru. Někdy po roce po prvním zvednutí sazeb se ale situace začíná měnit – vrchol cyklu je blízko, atraktivita obligací roste a s ní i jejich ceny, výnosy začnou mít tendenci k poklesu. Tento mustr je pak patrný zejména na světle modré křivce – po roce 1990.

3. Jak to bude: Druhý dnešní graf od Goldman Sachs ukazuje konkrétní projekce banky týkající se vývoje v následujících letech:

Zdroj: Twitter

Podle GS tedy bude současný cyklus z hlediska pohybu výnosů desetiletých vládních obligací atypický. Nejdříve by totiž výnosy rostly znatelně pomaleji, než by naznačovala světle modrá křivka. Ale za to by rostly soustavně – nedošlo by tedy k tomu, že by po cca dvou letech byly výnosy tam, kde se nacházely na počátku cyklu. Což v interpretaci z druhého bodu implikuje, že ekonomika by měla dál (zdravě) růst.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Přečtěte si také k úrokovým sazbám

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Okénko finanční rady

Tomáš Vrňák, Ušetřeno.cz

Levnější elektřina, dražší suroviny: Svátky se prodraží hlavně kvůli máslu

Martin Thienel, Kalkulátor.cz

Iva Grácová, Bezvafinance

10 nejlepších dárků na poslední chvíli, které skoro nic nestojí, ale mají hodnotu na celý život

Vojtěch Šanca, Delta Green

Základ flexibility: začít šetřit můžete hned teď, třeba i v bytě

Marek Pokorný, Portu

Martin Pejsar, BNP Paribas Cardif Pojišťovna

Ztráta zaměstnání vás může potkat nejen v předdůchodovém věku

Jiří Sýkora, Swiss Life Select

Aleš Rothbarth, Skupina Klik.cz

Umíme si chránit svůj majetek pojištěním? Průzkum ukazuje zajímavá čísla