Růst, sazby a nekonečná hodnota akcií

Natixis přišel s novou analýzou, kde vysvětluje „proč se ceny aktiv nedrží svého fundamentu“. Na celou věc mám trochu jiný pohled, než jaký prezentují ekonomové banky, ale rád bych se zde dnes rád věnoval několika zajímavým bodům. Včetně neodhadnutelné, či nekonečné hodnoty akcií a poměru růstu a sazeb.

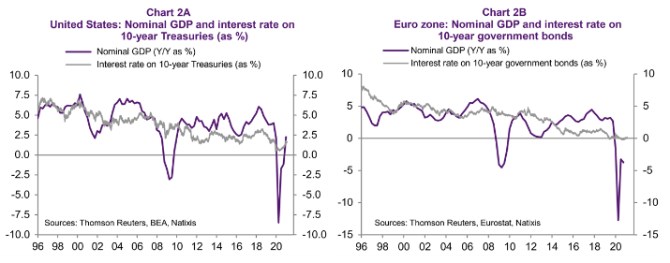

1. Přívětivá a méně přívětivá období: Obecně můžeme říci, že čím je poměr sazeb a růstu nižší, o to je prostředí přívětivější třeba ke splácení dluhů, ale i pro akcie. A naopak – pokud jsou sazby relativně k růstu vysoko, splácení dluhů je těžší a nižší je i hodnota akcií (viz níže). Natixis v této souvislosti ukazuje historický vývoj v USA a eurozóně:

Zdroj: Natixis

Po krizi roku 2008 se nominální růst v USA pohyboval nad sazbami v podstatě s jedinou výjimkou a to v roce 2020, v eurozóně tomu tak bylo až po roce 2014. Ohledně dalšího vývoje a současných vysokých valuací akcií je podle mne celkem zřejmé, že trhy počítají s tím, že prostředí bude v tomto smyslu dál hodně přívětivé. Což v podstatě znamená, že onen nominální růst se nezačne příliš vychylovat směrem k inflaci, bude tažen zejména růstem reálným. Jinak řečeno, oživující poptávka nebude soustavně narážet na produkční kapacitu ekonomiky. To nevyvolá reakci centrální banky…

2. Gordonova mechanika. Pan Myron J. Gordon z University of Toronto nám na konci padesátých let minulého století značně ulehčil práci, když poukázal na to, že hodnota některých aktiv se dá spočítat velmi jednoduše: Vezmeme to, co pro nás generují nyní, a vydělíme to rozdílem mezi požadovanou návratností a očekávaným růstem toku hotovosti. Takže pokud třeba nějaká akcie generuje dividendu ve výši 10 Kč, požadovaná návratnost u ní je 10 % a my očekáváme, že dividenda poroste o 2 %, hodnota akcie je 125 Kč (10/(10 % - 2 %). Pokud by dividenda růst neměla, hodnota akcie bude 100 Kč (10/10 %) a podobně.

V souvislosti s výše uvedeným si můžeme všimnout, že vzorec nelze použít, pokud by tempo dlouhodobého růstu bylo vyšší, než požadovaná návratnost. Pokud by se ta rovnala třeba 5 % a očekávaný růst byl 6 %, jmenovatel zlomku je v záporu a vychází neinterpretovatelné číslo. Respektive číslo, které by fakticky ukazovalo na nekonečnou hodnotu.

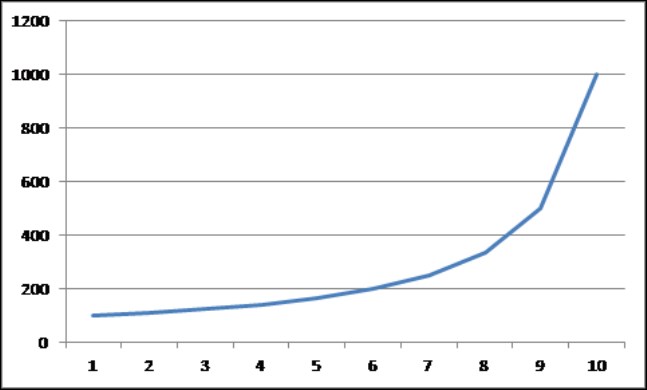

Následující graf ukazuje, jaký efekt je tu ve hře. První bod odpovídá hodnotě akcie ve výši 100 Kč (10 Kč dividenda, požadovaná návratnost 10 %, 0 % růst). Další body představují postupné zvyšování tempa růstu o 1 procentní bod:

V bodě 11 bychom již hodnotu nespočítali (dělíme nulou při 10 % růstu). Graf ukazuje, že s každým dalším přiblížením se tempa růstu k požadované návratnosti roste hodnota explozivněji. Což mimo jiné znamená, že čím více by se tyto dvě proměnné přibližovaly, neměla by nás překvapit vyšší volatilita trhu. Daná tím, že malá změna v požadované návratnosti/očekávaném růstu generuje velké změny v odhadech hodnot (pohybujeme se v pravé části grafu).

3. Nekonečné hodnoty. Jak reálné jsou nekonečné hodnoty akcií dané popsaným efektem „požadovaná návratnost menší než dlouhodobý růst“? Pokud by u akcií neexistovaly rizikové prémie, tak uvedené dva grafy by ukazovaly, že docela dost. Jenže rizikové prémie tu jsou. Takže dejme tomu, že nyní jsou na 5,5 % (číslo, se kterým pracuji já). Celková požadovaná návratnost tak je něco nad 7 %, bezrizikové sazby se totiž pohybují pod 2 %. A konkrétní otázka tak zní, zda mohou zisky, tok hotovosti a dividendy akcií růst dlouhodobě, či spíše do nekonečna o více jak 7 %.

Pokud by vodítkem byl růst celé ekonomiky a počítali bychom s inflací ve výši 2 %, pak by reálný ekonomický růst musel dosáhnout cca 5 %. Což by bylo velké překvapení. A ještě větší by bylo možná to, že sazby by se v takovém prostředí mohly dál soustavně pohybovat na cca 2 %.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Přečtěte si také k úrokovým sazbám

Poslední zprávy z rubriky Akcie v ČR:

Přečtěte si také:

Příbuzné stránky

- Akcie - Akcie online. Pražská burza, Německo, USA. Investice do akcií

- ČEZ - Akcie ČEZ aktuálně, kurzy Burza - akcie online

- Akcie ERSTE GROUP BANK AG - ERSTE BANK, aktuální vývoj cen obchodů Burza, akcie-cz online

- VIG - Akcie VIG aktuálně, kurzy Burza - akcie online

- Akcie KOMERČNÍ BANKA, aktuální vývoj cen, akcie-cz online

- Akcie KOMERČNÍ BANKA, aktuální vývoj cen obchodů Burza, akcie-cz online

- Akcie ČEZ - ČESKÉ ENERGETICKÉ ZÁVODY, aktuální vývoj cen, akcie-cz online

- E4U - Akcie E4U aktuálně, kurzy Burza - akcie online

- Akcie ČEZ - ČESKÉ ENERGETICKÉ ZÁVODY, aktuální vývoj cen obchodů Burza, akcie-cz online

- Akcie MONETA Money Bank, a.s., aktuální vývoj cen obchodů Burza, akcie-cz online

- CPI FIM - Akcie CPI FIM aktuálně - akcie online

- Akcie ERSTE GROUP BANK AG - ERSTE BANK, aktuální vývoj cen, akcie-cz online

Prezentace

27.12.2024 Stále více lidí investuje do bitcoinu.

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Okénko finanční rady

Lenka Rutteová, Bezvafinance

Spotřebitelské půjčky rostou nejrychleji na jižní Moravě, jih Čech "zaostává"

Tomáš Vrňák, Ušetřeno.cz

Levnější elektřina, dražší suroviny: Svátky se prodraží hlavně kvůli máslu

Martin Thienel, Kalkulátor.cz

Vojtěch Šanca, Delta Green

Základ flexibility: začít šetřit můžete hned teď, třeba i v bytě

Marek Pokorný, Portu

Martin Pejsar, BNP Paribas Cardif Pojišťovna

Ztráta zaměstnání vás může potkat nejen v předdůchodovém věku

Jiří Sýkora, Swiss Life Select

Aleš Rothbarth, Skupina Klik.cz

Umíme si chránit svůj majetek pojištěním? Průzkum ukazuje zajímavá čísla