Sázka na Fedem neprobádané území a možný dopad na dolar

Švýcarsko, Dánsko, eurozóna, Japonsko. V těchto oblastech se setkáváme s měnovou politikou, jejíž součástí jsou záporné úrokové sazby. Pro ostatní měnové autority, vyjma té švédské, jsou hodnoty pod nulou v podstatě neprobádanou oblastí. Patří mezi ně i americký Fed. I přesto, že vyjádření představitelů měnového výboru záporným úrokům nenahrávají, představa trhu je poněkud jiná. Otázkou je, zda je opravdu fundamentálně odůvodnitelná, nebo jde pouze o technickou záležitost.

Půjdou sazby Fedu do záporu? Jak již bylo zmíněno, v rámci FOMC se k tomuto kroku nikdo nemá. Pokud se ale zaměříme na nedávný vývoj Fed Funds futures (např. k lednu 2021) vidíme, že jejich cena překročila hranici 100 bodů, která implikuje možný posun hlavní americké sazby do záporu. Stalo se tak již v minulém týdnu, konkrétně ve čtvrtek a v pátek, kdy cena lednového kontraktu překročila zmiňovanou hranici a krátce se dotkla hodnot 100,035 bodů. To za předpokladu úrovní nad stovkou implikujících záporné úroky znamená, že trh viděl možnost poklesu sazeb Fedu na začátku příštího roku na úroveň -3,5 bazických bodů.

Podobný scénář se odehrál i u delších kontraktů roku 2021, jako je březnový a červnový. V prvním případě trh očekával pokles sazeb až na -5 bazických bodů, ve druhém pak až na -6,5 bodu (graf 1). V návaznosti na to spadly i výnosy amerických dluhopisů. Konkrétně dvouletý instrument se krátce dostal na historicky nejnižší hodnotu pod 0,11 %. Aktuálně se to samé číslo pohybuje na hranici 0,17 % (graf 2).

Důležité je najít důvody, proč se vidina negativních sazeb Fedu objevila. Často je zmiňována snaha bank zajistit se proti tomuto případnému scénáři, poté zejména uzavírání short pozic (tzv. stop out) či vytváření spekulativních pozic (to posiluje fakt, že pohyby minulého týdne nebyly vázány k žádnému vyjádření z Fedu, které by záporné sazby minimálně naznačovalo). Vše navíc v prostředí velmi nízké likvidity.

Tato spíše technická vysvětlení stojí oproti fundamentálním, která jsou obvykle založena na ekonomických proměnných jako například na strachu z deflace (break even inflace v tenoru od jednoho do dvou let je opravdu v záporu, delší časové rámce jsou již v plusu, avšak stále pod hranicí inflačního cíle Fedu). Argument techniky pak navíc potvrzuje i aktuálně pozorovaná korekce pohybů futures kontraktů, které se tak dostaly v podstatě zpět na předvídanou nulovou dolní mez.

Pokud by se však sázky na posun do záporu vrátily a ukázalo by se, že jsou opravdu založené primárně na fundamentech, nikoli na spekulaci a (technické) úpravě pozic, Fed by se ocitl v nebezpečné situaci - i když stále platí, že jeho hlavním rozhodovací proměnnou je makroprognóza, nikoli očekávání trhů.

Jestliže by Fed na predikci sazeb v záporu nereagoval, případné tržní zklamání z jejich nerealizace by mohlo trhy destabilizovat, což je z pohledu centrální banky rozhodně nežádoucí scénář spjatý s dodatečnými náklady na návrat situace do „normálu“. Jak by mohl Fed reagovat? Pomoci by mohla slovní intervence či lehké zvýšení sazeb na přebytečné rezervy (IOER), případně overnight sazby repo a reverzních repo operací (RRP).

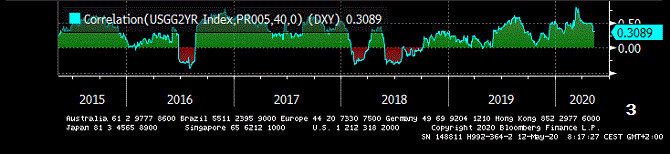

Každopádně platí, pokud by sázky na zápor sílily, a v návaznosti na to padaly výnosy amerických bondů, což by se ukázalo jako pohyb z důvodu nad očekávání horšího výhledu výkonu americké ekonomiky, pro dolar by to nebylo nic pozitivního (viz graf 3, pozitivní korelace dolarového indexu DXY s 2Y US bondem). Obzvláště by se tak stalo, jestliže by oslabila funkce dolaru jako bezpečného přístavu, což by se v případě fundamentem podložené horší makroprognózy - ve srovnání s ostatními ekonomikami - pravděpodobně stalo.

V tuto chvíli bychom ale na možnost snížení sazeb Fedu až do záporu nevsadili. Mezi zvučné argumenty proti nim patří například souvislost negativních sazeb s velikostí rozvahy centrální banky. Podle studie Evaluating Central Banks' Tool Kit: Past, Present, and Future se ukazuje, že čím vyšší bilance je, tím menší stimul úroky v záporu přináší. Výsledek dokonce ukázal, že po dosažení bilance na úrovní 38 % HDP jsou, ceteris paribus, jejich dopady mírně kontrakční, a to ve smyslu jejich působení skrze bankovní kanál (negativní dopady na bankovní sektor) převažující kanál expanzivní povahy forward guidance úroků pod nulou. Bilance Fedu aktuálně dosahuje bezmála 31 % HDP.

Powell a spol. tak před možností posunu úroků do záporu raději sáhnou na forward guidance nebo na již několikrát zmiňované cílování výnosové křivky.

Výhled pro dnešní den

Dolar se vůči euru v online směnárně RoklenFx obchoduje za středový kurz 1,0813 EURUSD, dolarový index se pak nachází na hodnotě 100,25 bodu. Během dne by se kurz EURUSD měl pohybovat v rozmezí od 1,0785 do 1,0861 EURUSD.**

Koruna se aktuálně vůči euru v online směnárně RoklenFx obchoduje za středový kurz 27,51 EURCZK. Dle naší predikce by se kurz vůči euru měl držet v rozmezí 27,45 až 27,74 EURCZK, ve dvojici s dolarem zase od 25,31 až 25,68 USDCZK.**

**Průměrný nominální kurz, zveřejňovaný ECB, bude dle použitých modelů s vysokou pravděpodobností ve zmíněném intervalu. Predikce měnových kurzů jsou založeny na modelu časových řad, který zohledňuje předchozí hodnotu kurzu i jeho minulou volatilitu. K přesnějšímu určení budoucí volatility je do modelu navíc zakomponován faktor zveřejňování makroekonomických dat. Model je tak schopen určit, kdy lze očekávat zvýšenou či sníženou volatilitu směnného kurzu.

Disclaimer: Tento článek má pouze informativní charakter a neslouží jako investiční doporučení dle zákona č. 256/2004 Sb. o podnikání na kapitálovém trhu. Při zpracování tohoto článku autor vycházel z veřejně dostupných zdrojů. Za případné chyby v textu nebo v datech nenesou společnosti Roklen Holding a.s. ani Roklen360 a.s. zodpovědnost.

Portál Roklen24.cz je exkluzivní server o ekonomice, financích a investicích, který poskytuje aktuální ekonomické zpravodajství, real-time data, grafy, analýzy, názory, videa a rozhovory.

Portál Roklen24.cz je exkluzivní server o ekonomice, financích a investicích, který poskytuje aktuální ekonomické zpravodajství, real-time data, grafy, analýzy, názory, videa a rozhovory.

Poslední zprávy z rubriky Měny-forex:

Přečtěte si také:

Příbuzné stránky

- Dolar, Americký dolar USD, kurzy měn

- Dolar, Australský dolar AUD, kurzy měn

- Dolar, Kanadský dolar CAD, kurzy měn

- Zprávy Kurzy.cz - ekonomika, akcie, koruna, euro, dolar, zprávy ze světa.

- USD, americký dolar - převod měn na CZK, českou korunu

- Sázka na Fedem neprobádané území a možný dopad na dolar

- Sázka na Fedem neprobádané území a možný dopad na dolar

- Rostou sázky na snížení sazeb Fedem a úvodní růst v Evropě. Ale také na nová cla…

- Technická analýza - Judgement day pro dolar: sázky na růst sazeb jsou vyrovnané, dolar prozatím v mírné defenzívě

- Devizová sázka pro otrlé, jejíž čas možná ještě nenastal

- Devizová sázka pro otrlé, jejíž čas možná ještě nenastal

- Souhrn 14.3. - trhy se zalekly dalšího ropného propadu, dolar před zítřejším Fedem posiluje, BCPP hledá směr

Benzín a nafta 24.12.2024

| Natural 95 35.67 Kč | Nafta 34.86 Kč |

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory