Ve čtvrtek bude reportovat Moneta a KB a zasedat rada ČNB - sazby nechá beze změny

Výhled na tento týden

Stěžejním tématem nadcházejícího týdne bude nadále situace kolem nákazy koronavirem. Vedle toho se bude sledovat i pokračující výsledková sezóna. V pondělí se po svátcích znovu otevřela čínská burza (-8,0 % d/d), kde dle očekávání proběhla výprodejní vlna. Ta se může rozšířit i na ostatní trhy. Z tohoto důvodu očekáváme, že trhy zůstanou nervózní a budeme zřejmě sledovat další vybírání zisků. Výsledková sezóna může pravděpodobně jen mírnit očekávanou nervozitu.

Z domácích zpráv se zaměříme na výsledkovou sezónu. Ve čtvrtek zveřejní svá čísla za 4Q19 Moneta. Očekáváme čistý zisk 981 mil Kč (+17 % r/r), což je zásluhou nižších provozních nákladů a nižších opravných položek. Celkově by čísla měla splnit výhled managementu. Neočekáváme, že by naplnění očekávání mělo přinést výraznější reakci trhu.

Rovněž ve čtvrtek zveřejní svá čísla Komerční banka. Zde očekáváme 8,0% r/r růst čistého zisku na 4,2 mld. Kč, za kterým však stojí především mimořádný dopad rozpouštění opravných položek. Na provozní úrovni je výsledek na podobné úrovni jako ve stejném období minulého roku (4,8 mld. Kč). I v tomto případě neočekáváme, že by zveřejněná čísla měla přinést výraznější impulz do obchodování.

Z makroekonomických zpráv se zaměříme v USA na pondělní ISM průmyslu (oček. 48,4 po 47,2 bodu m/m), úterní podnikové objednávky (oček. 0,9 po -0,7 % m/m), středeční ISM služeb (oček. 55,1 po 55 bodech m/m) a páteční měsíční data o zaměstnanosti (oček. 160 po 145 tis. nových prac. míst m/m). V Číně budeme sledovat páteční obchodní bilanci, kde by mělo poklesnout tempo růstu importu (oček. 2,0 po 16,3 % m/m) a poklesnout exporty (oček. -4,5 po +7,6 % m/m) v dolarovém vyjádření. V Německu budeme sledovat čtvrteční podnikové objednávky (oček. +0,7 po -1,3 % m/m) a páteční průmyslovou produkci (oček. -0,2 po +1,1 % m/m).

Akciový trh

Poslední lednový týden se nesl ve znamení obav z koronaviru, zasedání Fedu a výsledkové sezóny, která se naplno rozběhla na obou stranách Atlantiku. Prudký růst nakažených i obětí koronaviru znervózňuje trhy. Úřady podnikají radikální opatření jako uzavírání celých měst či zamezení cestování apod. Světová zdravotnická organizace kvůli koronaviru dokonce vyhlásila globální stav zdravotní nouze. Středeční zasedání Fedu dle očekávání změnu v sazbách nepřineslo. Fed potvrdil holubičí rétoriku a uvedl, že současnou pomoc finančnímu trhu prodlouží do dubna a pokud jej bude později utlumovat, tak jen velmi pozvolna. Výsledková sezóna je prozatím hodnocena nadále jako pozitivní, nicméně výjimkou nejsou ani jednotlivá zklamání (např. Facebook). Prudké šíření koronaviru způsobilo na akciových trzích nervozitu. Konkrétně pak index S&P 500 vykázal za týden -1,1 % t/t. Evropa prostřednictvím indexu EuroStoxx 600 propadla o 2,9 % t/t. Domácí index PX pod tíhou pádu akcií Avast zakončil týden na 1 073 bodech, tedy -6,2 % t/t.

Z pohledu celého týdne byl největším propadákem pražské burzy Avast (-22 % t/t na 128 Kč), který doposud jen posouval svá historická maxima. Akcie propadly po informacích o prodeji dat svých zákazníků prostřednictvím dceřiné společnosti. Firma přikročila k razantnímu řešení a tuto společnost plánuje uzavřít. To bude Avast stát dodatečný růstový potenciál a nejméně 1,8 Kč na akcii přímých nákladů. Společnost rovněž vydala předběžná čísla za 2019, která nenaplnila projekci trhu. Naopak jedinou růstovou akcií týdne bylo TMR (1,7 % t/t na 920 Kč). Na titulu se neobjevila žádná kurzotvorná zpráva. Vzhledem k nízkému objemu obchodování může i menší objednávka způsobit větší výkyv ceny, a proto přisuzujeme růst z minulého týdne spíše technice.

O2 CR

- Výsledky za 4Q19 překonaly očekávání trhu

- Výměna šéfa ČTÚ a odložení aukce nových kmitočtů

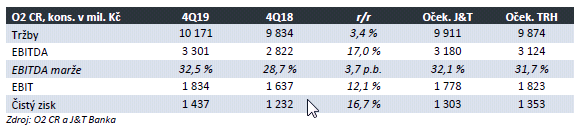

O2 CR minulé pondělí po zavření trhu zveřejnila svá čísla za 4Q19, která překonala očekávání. Tržby dosáhly 10,2 (+3,4 % r/r) vs. oček. 9,9 mld. Kč. Vůči naší projekci došlo k pozitivnímu překvapení u fixních linek s výsledkem 3,0 (+10,3 % r/r) vs. oček. 2,8 mld. Kč díky lepšímu výsledku z prodeje zařízení (267 vs. oček. 170 mil. Kč). Ostatní trendy byly zhruba v rámci naší projekce. Provozní zisk EBITDA pak rovněž překonal očekávání trhu s 3,3 (17 % r/r) vs. oček. 3,1 mld. Kč. Provozní marže EBITDA dosáhla 32,5 % vs. oček. 31,7 %, čímž společnost prokázala, že dokáže nadále držet náklady pod kontrolou. Výše uvedené pak znamenalo čistý zisk 1,44 (+16,7 % r/r) vs. oček. 1,35 mld. Kč.

Dle očekávání nebyl zveřejněn návrh na celkovou hrubou dividendu. Naše i tržní očekávání je 21 Kč (8,9% hrubý div. výnos). Výsledky překonaly očekávaní, na druhou stranu dlouhodobější náladu na titulu budou stále ovlivňovat faktory jako odložená aukce kmitočtů, což může trh vnímat mírně nepříznivě vzhledem k možnosti ostřejší konkurence, či posun situace kolem výtky EK v případě sdílení sítí s T-Mobilem.

Moneta

- Projekce výsledků za 4Q19

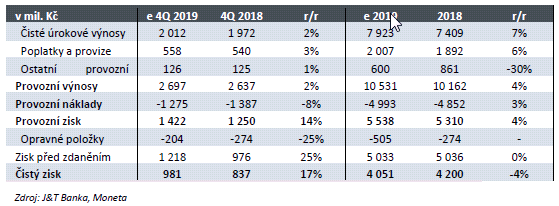

Moneta Money Bank zveřejní výsledky hospodaření za 4Q 2019 ve čtvrtek 6. února před otevřením trhu. Na úrovni čistého zisku očekáváme meziroční růst o 17 % na 981 mil. Kč, což je zásluha nižších provozních nákladů a nižších opravných položek. Za celý rok by pak čísla měla naplnit výhled managementu.

Dynamika růstu úrokových výnosů by měla dále zpomalovat, což je důsledek rostoucí srovnávací základny a pokračujícího tlaku na čistou úrokovou marži. Růst úvěrů očekáváme meziročně o 11 %, zatímco čistá úroková marže by měla klesnout na 3,6 % (3,7 % ve 3Q19). Výnosy z poplatků pak očekáváme meziročně vyšší o 3 % a měly by být taženy především poplatky z prodeje produktů třetích stran (fondy a pojištění).

Provozní výnosy by měly ve 4Q opět vykázat sezónní nárůst oproti předchozímu kvartálu, nicméně meziročně očekáváme 8% pokles. Za celý minulý rok by pak celkové provozní náklady měly být na hranici výhledu managementu, který počítal maximálně s 5 mld. Kč.

Rizikové náklady by tentokrát neměly být ovlivněny prodejem nesplácených úvěrů. Podíl nesplácených úvěrů ve 3Q po dlouhé době mírně vzrostl a další mírný růst je možný i tentokrát. Nicméně samotná úroveň nesplácených úvěrů okolo 1,9 % z hrubých úvěrů zůstává stále velmi nízká. V samotném 4Q očekáváme rizikové náklady na úrovni 53 b.b., za celý rok by pak mohly dosáhnout 34 b.b., což je v rámci výhledu managementu (30 – 40 b.b.).

Samotná čísla zřejmě nepřinesou výraznější překvapení vůči aktualizovanému výhledu managementu a potvrdí posilující pozici banky na českém bankovním trhu. Pozornost investorů se tak bude upínat především k výhledu hospodaření pro další roky, který by měl již zahrnovat akvizici aktiv od Wüstenrot.

Komerční banka

- Růst zisku ve 4Q19 podpořen rozpuštěním opr. položek

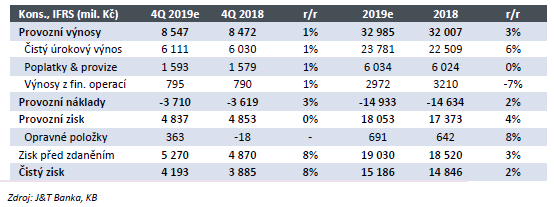

Komerční banka (KB) oznámí své výsledky hospodaření za 4. čtvrtletí tohoto roku ve čtvrtek 6. listopadu před otevřením trhu. Na úrovni čistého zisku očekáváme meziroční 8% růst na 4 193 mil. Kč, za kterým však stojí především mimořádný dopad rozpouštění opravných položek. Na provozní úrovni je výsledek na podobné úrovni jako ve stejném období minulého roku.

Růst čistých úrokových výnosů by měl již 4. kvartál v řadě výrazně zpomalovat (oček. +1,3 % r/r), což je kombinací nízkého jednociferného růstu úvěrového portfolia a klesající čisté úrokové marže. Provozní náklady očekáváme vyšší téměř o 2,5 % r/r. Růst mezd je částečně tlumen klesajícím počtem zaměstnanců (-3 % r/r), takže očekávaný růst personálních nákladů je jen relativně mírný.

V rámci prezentace výsledků za 3Q management uvedl, že ve 4Q dojde k mimořádnému rozpuštění opravných položek ve výši přibližně 500 mil. Kč. Z tohoto důvodu očekáváme ve 4Q opravné položky v kladné výši 363 mil. Kč.

Celkově by výsledky měly navázat na trendy z předchozích kvartálů, tedy zpomalující růst provozních výnosů, růst provozních nákladů na úrovni inflace a přetrvávající dobrou kvalitu úvěrového portfolia. Management by měl také tradičně zveřejnit návrh dividendy ze zisku minulého roku, kde očekáváme 52 Kč na akcii (6,6% hrubý dividendový výnos), což odpovídá výplatnímu poměru na úrovni 65 %.

Akcie KB se doposud nevzpamatovaly z výrazného propadu v průběhu léta minulého roku a od poloviny září se pohybují v širokém pásmu 737 – 835 Kč, což jsou úrovně, kde byly naposledy v roce 2013 (očištěno o stock-split). Nezájem investorů může souviset s růstem trhu jako celku, kdy investoři preferují více růstové akcie. Komerční banka sice nabízí relativně vysoký dividendový výnos, nicméně z pohledu hospodaření postrádá výraznější růstový potenciál, na čemž nadcházející výsledky asi příliš nezmění.

ČEZ

- Tržby ČEZ ESCO by měly za minulý rok vzrůst o více jak třetinu

- V březnu se čeká podpis rámcové dohody se státem o dostavbě jádra

- Stavba větrníků v Polsku

Generální ředitel Daniel Beneš na tiskové konferenci řekl, že tržby ze společnosti ČEZ ESCO, která zajišťuje energetické služby pro obce, firmy a organizace, v minulém roce vzrostly o více jak jednu třetinu na více jak 22 mld. Kč. Provozní zisk (EBITDA) by pak měl dosáhnout 1,4 mld. Kč. V tomto roce by pak tento sektor měl generovat tržby více jak 26 mld. Kč a EBITDA přes 2 mld. Kč. Na konsolidované bázi ČEZ očekává za rok 2019 EBITDA na úrovni 58 mld. Kč.

Podle generálního ředitele Daniela Beneše by stát a ČEZ měly v březnu podepsat rámcovou dohodu na výstavbu nového jaderného bloku v Dukovanech a zároveň prováděcí smlouvu na první etapu projektu. V průběhu února by pak měly probíhat schůzky zástupců státu a ČEZu s potenciálními uchazeči o stavbu, kterých je podle Beneše zhruba pět. Již dříve Beneš uvedl, že smyslem dohody se státem je ujistit minoritní akcionáře, že nebudou ze stavby nového jaderného bloku vystaveni negativním důsledkům. Podle premiéra Andreje Babiše by se nový reaktor v Dukovanech měl postavit v letech 2029-2036, přičemž tendr na stavbu nového reaktoru má být spuštěn v r. 2021 a vítěz oznámen v r. 2022. Nejedná se o žádné nové informace, investoři budou zvědaví především na další detaily dohody, které se týkají ochrany minoritních akcionářů před případnými ztrátami plynoucími z projektu.

Baltic Green, dceřiná společnost ČEZu, uspěla v aukci na výstavbu nových větrných elektráren. ČEZ by tak měl v rámci projektu Krašin postavit 16 turbín s celkovým instalovaným výkonem 35,2 MW. Společnost nicméně plánuje z dlouhodobého pohledu polská aktiva prodat, s výjimkou divize komplexních služeb ESCO.

Avast

- Diskuze v médiích o prodeji zákaznických dat

- Zpracování dat v Jumpshotu bude ukončeno, budou jednorázové náklady

- EBITDA za r. 2019 mírně pod odhady, očekávaný organický růst okolo 5 % v r. 2020

Server ihned.cz zveřejnil článek, v němž shrnuje zjištění webů Motherboard a PCmag o tom, jak Avast nakládá s daty o vyhledávání, která zjistí přes svá rozšíření vyhledávačů Google, Mozilla či Opera. Podle článku zjištěná data využívá dceřiná společnost Avastu Jumpshot, která je zpracovává a prodává třetím stranám. Toto využití dat je podle nás dobře známé a již se o něm diskutovalo v loňském roce. Avast uvedl, že informace jsou anonymizované, tj. není z nich možné identifikovat konkrétního uživatele, od kterého vzešly. Zmíněné weby toto podle ihned.cz rozporují a je podle nich možné uživatele dohledat. Avast dále uvedl, že z využití informací se uživatel mohl odhlásit, resp. později musel aktivně souhlasit s takovým využitím. Od prosince navíc Avast data z prohlížení pro Jumpshot nevyužívá.

Avast ve čtvrtek dopoledne reagoval na kritiku v médiích a oznámil, že se rozhodl zrušit dceřinou firmu Jumpshot, která zpracovává a prodává data získaná z antivirových produktů firmy. Před tím navíc Avast odkoupí zpět 35% podíl v Jumsphotu, který loni v létě prodal společnosti Ascential. Odkoupení podílu zpět by podle nás mělo stát 60,8 mil. USD, za něž loni Avast podíl prodával, a Avast bude mít dále náklady 15 – 25 mil. USD na uzavření byznysu, odpis hodnoty aktiv a propouštění zaměstnanců. Šéf firmy Ondřej Vlček uvedl, že pro společnost je priorita ochrana dat a soukromí a že činnost Jumpshotu nebyla v souladu s těmito cíli. Vlček dodal, že zrušit tento segment se rozhodl již loni po nástupu do funkce ředitele firmy a že současné mediální dění uspíšilo toto rozhodnutí. Uvedené jednorázové náklady na odkup podílu a ukončení byznysu představují cca 6 pencí či 1,8 Kč na akcii. Zrušení Jumpshotu bude dále znamenat výpadek cca 36 mil. ročních tržeb (4 % celkových) a 7 mil. USD zisku před odpisy EBITDA (cca 1,4 % celkového). Tento efekt není velký, na druhou stranu však tržby Jumpshotu poměrně rychle rostly a přidávaly loni k růstu celkových tržeb firmy cca 2 proc. body z celkových cca 9 %.

Avast rovněž předoznámil, že za uplynulý rok vykázal upravené tržby 862,8 mil. USD a upravený zisk EBITDA 483 mil. USD. EBITDA je v souladu s naším odhadem a mírně pod odhadem trhu (495 mil. usd). Pro letošní rok Avast čeká organický růst tržeb (tj. vylučující efekt zrušení Jumpshotu) „středním jednociferným tempem“, tj. okolo 5 %, a EBITDA marži na úrovni loňského roku (55,3 %). Tempo růstu očekávané trhem bylo podle nás zatím mírně vyšší, právě vzhledem k růstu generovanému Jumpshotem. Jednorázové náklady na ukončení Jumpshotu a z toho plynoucí zpomalení tempa růstu tržeb, stejně jako zisk EBITDA za r. 2019 mírně pod očekáváním trhu je pro akcie Avastu negativní.

Stock Spirits

- Akcie se obchodují již bez nároku na dividendu

- Největší akcionář nepodpoří znovuzvolení dvou členů představenstva

Akcie Stock Spirits se od minulé středy obchodují bez nároku na finální dividendu za rok 2019 ve výši 6,31 centů (2,5% hrubý dividendový výnos). V květnu již společnost vyplatila mezitímní dividendu ve výši 2,63 centů. Výplatní termín je 21. února.

Společnost Western Gate Private Investments, která drží 10% podíl ve Stock Spirits, oznámila, že během nadcházející valné hromady (6. února) nepodpoří znovuzvolení dvou členů představenstva, Davida Maloney a Johna Nicolsona. Podle Western Gate jsou upřednostňovány zájmy managementu před zájmy akcionářů a chybí věrohodná akviziční strategie. Na druhou stranu podpoří znovuzvolení současného generálního ředitele a finančního ředitele, kteří přispěli k zlepšení provozní výkonnosti Stock Spirits v poslední době.

Western Gate dále zopakoval požadavek na vyplacení mimořádné dividendy ve výši 0,1219 centů (4,8% hrubý dividendový výnos). Představenstvo již dříve doporučilo akcionářům hlasovat proti tomuto návrhu. O odvolání zmíněných dvou členů představenstva se Luis Amaral, který stojí za společností Western Gate, neúspěšně pokoušel již v roce 2018.

Rohlik.cz

- Emise dalších dluhopisů 6,6/2023

Společnost Rohlik.cz Finance, a.s. minulý pátek vydala další dluhopisy 6,6/2023, a to v objemu 222 mil. Kč. Rohlik.cz tak využil možnost navýšit původní objem 777 mil. Kč stejných dluhopisů, které byly vydány 31. 1. 2019. Dluhopisy jsou seniorní, nezajištěné a mají datum splatnosti 31. 1. 2023. Nově vydané dluhopisy budou rovněž přihlášeny k obchodování na pražské burze. Společnost chce výnos z nově vydaných dluhopisů užít na financování loňské akvizice firmy Sklizeno a na automatizaci skladu.

Sazka Group

- S&P snížila výhled ratingu

- Upsání dluhopisů za 300 mil. EUR

Agentura S&P snížila výhled ratingu Sazky Group na negativní. Tento krok agentura zdůvodňuje nárůstem zadlužení v souvislosti s akvizicí podílu v řeckém Opapu a zvýšením loterijní daně v ČR. V následujících 12 měsících tak může dojít ke snížení ratingu skupiny.

Sazka Group (SG) upsala sedmileté eurové dluhopisy s kuponem 3,875 %. Výnos by měl být použit především na refinancování stávajících dluhů, takže by nová emise neměla mít výraznější vliv na celkové zadlužení Sazky Group a plnění kovenantů stávajících emisí. Společnost využívá příznivých podmínek na trhu a snaží se optimalizovat své náklady na financování a zároveň prodloužit jejich splatnost. V listopadu minulého roku SG upsala stejný objem dluhopisů s kuponem 4,125 %

Makro

- Ve čtvrtek ČNB nechá sazby beze změny

Ve čtvrtek 6. února bude bankovní rada ČNB diskutovat o nastavení měnové politiky. Spolu s celým trhem očekáváme, že úrokové sazby opět zůstanou beze změny (2,00 %). Velmi pravděpodobně se znova objeví hlasy pro zvýšení sazeb kvůli inflačním tlakům. Ovšem bankovní rada jako celek ponechá sazby beze změny kvůli zahraničním rizikům a nejistotám. Část bankovní rady může také zmínit předchozí posílení koruny jako argument proti zvyšování sazeb. Bankovní rada také dostane k dispozici novou makroekonomickou prognózu.

J&T BANKA, privátní banka úspěšných:

Od roku 1998 se staráme o investice a finance těch nejbohatších, těch nejnáročnějších. Individuální přístup a maximální komfort je cítit ve všem, co děláme. Jsme privátní bankou, která klientům pomáhá majetek zhodnotit, ochránit a předat dalším generacím a v neposlední řadě si ho také užít. Učíme se od těch nejlepších a rosteme spolu s našimi klienty.

Vedle komplexních služeb family office a privátního bankovnictví poskytujeme specializované financování v oblasti real estate a podnikových akvizic. Do bankovního holdingu J&T patří kromě české J&T Banky její slovenská pobočka, ruská banka J&T Bank ZAO a banka J&T Bank and Trust se sídlem na Barbadosu.

Více informací na: www.jtbank.cz

Přečtěte si také k úrokovým sazbám

Poslední zprávy z rubriky Akcie v ČR:

Přečtěte si také:

Příbuzné stránky

- MONETA MONEY BANK - Akcie MONETA MONEY BANK aktuálně, kurzy Burza - akcie online

- Kurzovní lístek MONETA, Kurzovní lístky bank

- MONETA MONEY BANK - graf kurzu akcie cz v roce 2020

- Akcie MONETA Money Bank, a.s., aktuální vývoj cen obchodů Burza, akcie-cz online

- Akcie MONETA Money Bank, a.s., aktuální vývoj cen, akcie-cz online

- Akcie MONETA Money Bank - Diskuze, názory, doporučení a hodnocení

- Kurzy ČNB - Kurzovní lístek České Národní Banky

- Kurzy historie, kurzovní lístek ČNB 23.11.2020, historie kurzů měn

- Graf USD / Kč, ČNB, grafy kurzů měn

- Kurzy měn - kurzovní lístek ČNB

- Graf EUR / Kč, ČNB, grafy kurzů měn

- Graf CHF / Kč, ČNB, grafy kurzů měn

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Okénko finanční rady

Martin Thienel, Kalkulátor.cz

Iva Grácová, Bezvafinance

10 nejlepších dárků na poslední chvíli, které skoro nic nestojí, ale mají hodnotu na celý život

Vojtěch Šanca, Delta Green

Základ flexibility: začít šetřit můžete hned teď, třeba i v bytě

Marek Pokorný, Portu

Tomáš Vrňák, Ušetřeno.cz

Martin Pejsar, BNP Paribas Cardif Pojišťovna

Ztráta zaměstnání vás může potkat nejen v předdůchodovém věku

Jiří Sýkora, Swiss Life Select

Aleš Rothbarth, Skupina Klik.cz

Umíme si chránit svůj majetek pojištěním? Průzkum ukazuje zajímavá čísla