Hodnotové a růstové pasti

Hodnotové investování trpí možná řadu let kvůli tomu, že valuační násobky postupně ztrácí svou vypovídací schopnost. Pokud tak chceme hledat skutečnou hodnotu v segmentu akcií s nízkými valuacemi, musíme násobky patřičně upravit. To byl jeden z hlavních závěrů mé úvahy z minulého týdne zaměřující se na úpadek takzvaného hodnotového investování. K němu jsem dodal, že tou nejlepší metodou stejně zůstává práce s tokem hotovosti. Dnes bych se k hodnotové strategii rád vrátil s významnou pomocí úplně nové studie „Reports of Value’s Death May Be Greatly Exaggerated“.

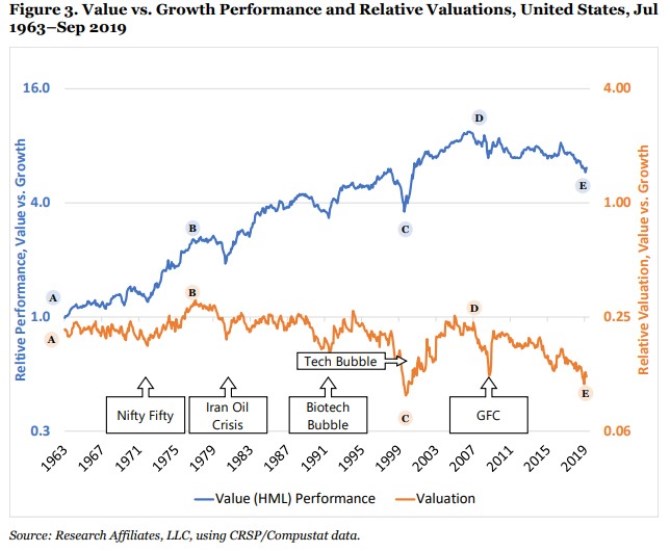

Jak napovídá název, autoři studie Robert D. Arnott z Research Affiliates a jeho team se domnívají, že hovory o konci hodnotového investování mohou být značně přehnané. Já bych z jejich analýzy rád poukázal na dva hodně vypovídající obrázky. První ukazuje modrou křivkou dlouhodobou návratnost hodnotových akcií relativně k růstovým. Druhý pak jejich relativně valuaci (tržní hodnota hodnotových akcií k jejich účetní hodnotě (PBV) relativně k tomuto poměru u akcií růstových).

Od roku 1963 jsou na tom hodnotové akcie stále výrazně lépe než růstové. Zhruba do roku 2005 přitom trendově nabíraly náskok s tím, že z něj přechodně ubíralo prasknutí bublin a krize. Po roce 2005 se ovšem zdá, že došlo ke zlomení trendu a růst začal přebírat štafetu. Takže tu máme klasický problém, co brát jako historický standard. Pokud vezmeme posledních cca 12 let, pak můžeme uvažovat o tom, že přesun k hodnotě by znamenal návrat k nějakému průměru, či standardu. Pokud ale vezmeme za bernou minci posledních 60 let, tak má růst stále co dohánět a hodnota si nemusí ještě hodně dlouho ani škrtnout.

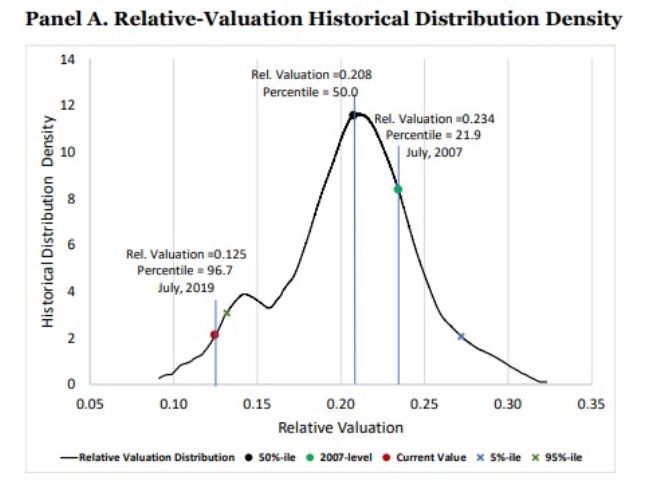

Vývoj relativní valuace pak ukazuje, že někdy od poloviny sedmdesátých let se valuace hodnoty relativně k růstu trendově snižuje. A v poslední době dosahuje téměř na historická minima. Hezky to ukazuje i následující graf s rozdělením těchto relativních valuací. Je celkem pravidelné jen s jednou malou „anomálií“. Zdaleka nejčastěji se relativní valuace pohybovaly kolem hodnoty 0,2 (valuace hodnoty byla na 20 % PBV růstu). Červený bod ukazuje, že nyní jsme na hodnotě 12,5 %:

Pokud bychom tedy vzali za bernou minci relativní valuace a spoléhali se tu na návraty k průměrům a historickým standardům, svitla by hodnotě znatelná naděje. Já se ale budu držet svého pohledu, že hodnotové investování je každé investování, které hledá akcie, jejichž hodnota je pod cenou na trhu. Je jedno, jestli jde o firmu čelící nějakým problémům, nízkému růstu a podobně (tj. kandidát na „hodnotovou“ investici v běžně používaném slova smyslu), či o firmu s vysokým očekávaným růstem.

Můžeme to považovat za hru se slovy, ale podle mne je dobré si připomínat, že nespekulujícímu investorovi jde o hodnotu vždy, i když ji hledá v odvětvích, která rychle rostou. A nejlepším ukazatelem hodnoty pak nejsou násobky, ale to, co firma skutečně vydělá – tok hotovosti po investicích, popřípadě dividendy (a jejich převod na současnou hodnotu). Jde tak „jen“ o následující:

Vezměme dvě firmy s požadovanou návratností 10 % a dividendou ve výši 10 USD. U první se čeká, že dividenda bude stabilní, u druhé její 5 % dlouhodobý růst. Hodnota první akcie je pak 100 USD (10/10 %), u druhé 200 (10/(10 % - 5 %)). Pokud se u první cena akcie pohybuje na 120 USD, jde o hodnotovou past, i když valuace (měřená třeba na základě převráceného dividendového výnosu) je mnohem níže než u druhé. Pokud se cena akcie druhé firmy pohybuje na 220 USD, jde zase o past růstovou. Pokud je na 180 USD, jde o skrytou (trhem nerozpoznanou) hodnotu, i když na růstu.

Z tohoto pohledu je také úplně jedno, jak si obě akcie vedly relativně k sobě v minulosti kratší, či delší. Čímž rozhodně nechci shazovat studie podobné té, které jsme se dnes věnovali. Možná je ale lepší je vnímat jako pouhý ukazatel toho, kde (ne)hledat a (ne)aplikovat skutečně fundamentální přístup, který už dá trochu práce.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Prezentace

02.04.2025 Firmy a podnikatelé si loni půjčili 168…

14.03.2025 MacBook za polovinu. V Česku je nová služba,…

10.03.2025 Nejpopulárnější Samsung má nástupce.