Americký trh by měl vynášet 7,2 %, Karibik, či Afrika nad 20 %

Ve včerejším příspěvku jsem tu poukazoval na hodně vysoké valuace amerického akciového trhu s tím, že je poměrně těžké je napasovat na nějaká klíčová fundamentální čísla. Zmínit jsem samozřejmě musel i takzvanou rizikovou prémii akcivého trhu (ERP, někdy MRP). Tedy rozdíl mezi návratností bezrizikových aktiv (obvykle dlouhodobých vládních obligací) a požadovanou návratností akciových investic v dané zemi. ERP může samozřejmě výrazně přispívat ke změnám cen a valuací na trhu a přitom jde možná o nejhůře uchopitelnou proměnnou ze všech, které tak činí. Jeden z těch, kteří se s ní pravidelně snaží popasovat a ještě se o výsledky své práce štědře dělí s investičním lidem, je valuační guru, profesor financí Aswath Damodaran. Ten nyní na svém blogu představil aktualizované odhady, podívejme se spolu na ně a jejich implikace.

Investice do zahraničních aktiv sebou většinou nese přímé riziko ve formě proměnlivých měnových kurzů. Jak ale podotýká pan Damodaran, do nich se promítá široká škála dalších rizik, které bych nazval třeba „podkladová“. Sem patří míra otevřenosti dané země a tudíž citlivost na vnější šoky, politická stabilita, síla a pevnost systému a institucí, vymahatelnost práva a tak dále. To se vše by pak měla odrážet v ERP. Tedy v tom, kolik investoři u akcií v dané zemi požadují nad výnosy tamních „bezrizikových“ obligací jako kompenzaci za vyšší riziko. Ony uvozovky používám proto, že v nejedné zemi lze o bezrizikovosti dluhopisů pochybovat a zmíněné faktory se v pro dluhopisy relevantní míře promítají již do jejich výnosů.

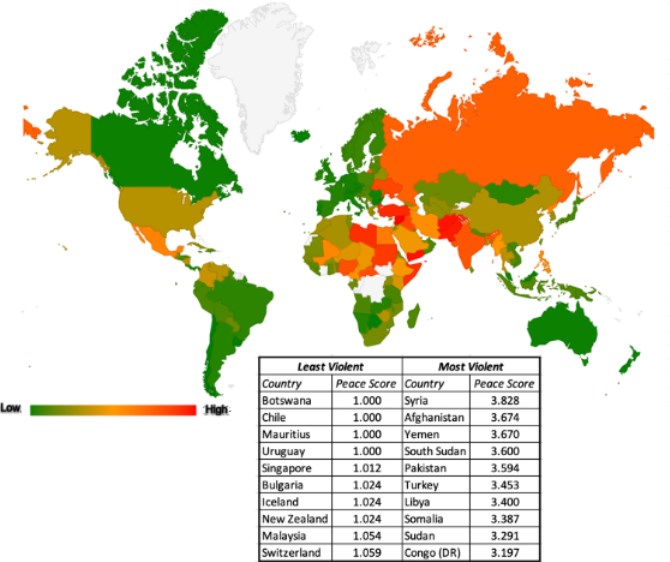

Pan Damodaran v této souvislosti ukazuje několik grafů, které poukazují na podobné skupiny rizik, zajímavý je třeba ten následující, který se zaměřuje na mírumilovnost dané země. My si podle něj užíváme života v mimořádně mírumilovném regionu, překvapivé pro mě je, že podobně je hodnocena velká část Latinské Ameriky. Spojené státy jsou na tom podobně jako Čína, v celkovém hodnocení ne moc dobře.

Zdroj: Institute of Economics and Peace

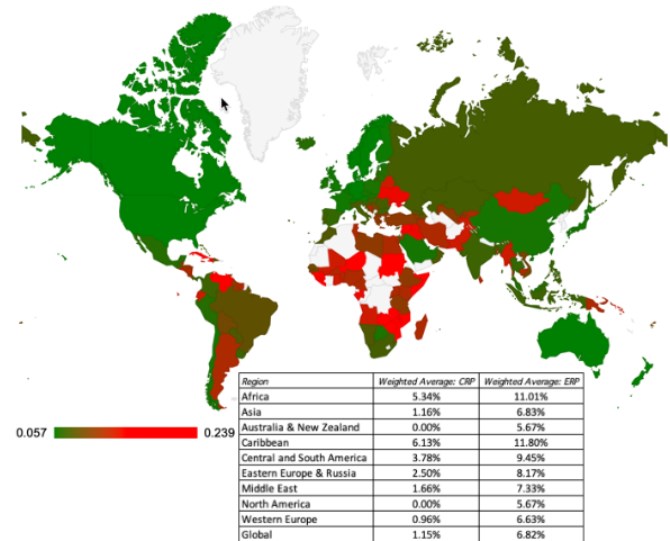

Pan profesor postupuje při odhadu ERP jednotlivých zemí tak, že nejdříve spočítá prémii pro americký trh. Ta se nyní podle něj nachází na 5,6 % (já ve svých valuacích používám dlouhodobě hodnotu 5,5 %). Stejná ERP je pak přiřazena zemím, které mají od Moodys stejný rating, jako Spojené státy. Pokud mají rating nižší, je ERP spočítána na základě CDS spreadů a relativní volatility akciového trhu v dané zemi. Pokud země rating nemá, je použito takzvané PRS skóre od PRS Group, které se snaží měřit politické riziko dané země. Výsledky výpočtů a odhadů jsou regionálně shrnuty v následující mapě a tabulce:

Zdroj: Damodaran online

Americký a australský trh by tedy měl nyní nést nejnižší rizikovou prémii (oněch 5,6 %). U amerického indexu SPX bychom tedy podle této logiky měli čekat návratnost 7,2 %, protože bezrizikové výnosy se pohybují kolem 1,6 %. Je přitom dobré si uvědomit, že všechny jiné odhady stratégů, analytiků a dalších implicitně předpokládají, že trh se ve svých valuacích mýlí – je nastaven na neférové hodnoty a návratnost tedy nebude odpovídat návratnosti požadované (nyní oněch cca 7 %).

Západní Evropa je se svou ERP o celý procentní bod výše než USA a úplně na opačném konci rizikového spektra je nepřekvapivě Afrika a Karibik s více jak 11 % prémií. Třeba výnosy dlouhodobých vládních obligací Keni se pohybují znatelně nad 10 % a u podobných afrických „frontier“ trhů tak hovoříme o vysokých požadovaných a s velkým otazníkem možná i realizovaných návratnostech.

Na závěr se vrátím k úvodní poznámce o našponovanosti valuací amerických akcií: Podle pana Damodarana nedošlo v USA k žádnému znatelnému propadu ERP, který by vysoké valuace v prostředí osekávaných růstových očekávání ospravedlnil. Zařadím se tedy do výše zmíněné skupiny lidí, kteří moc nevěří oné 7,2 % návratnosti. Tedy návratnosti založené na implicitním předpokladu, že valuace jsou nyní fundamentálně „správně“ a akcie vynesou to, co je od nich požadováno.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Prezentace

26.04.2024 Historie a vývoj vodovodních baterií: Od...

25.04.2024 Pobřeží Egejského moře - ideální tip na všechny...

24.04.2024 Výsledková sezóna: Jak se daří výrobcům čipů a...

Okénko investora

Olívia Lacenová, Wonderinterest Trading Ltd.

Dlouho očekávaná událost ze světa kryptoměn. Přinese další halving bitcoinu nová maxima?

Štěpán Křeček, BHS

Petr Lajsek, Purple Trading

Ali Daylami, BITmarkets

Michal Brothánek, AVANT IS

Miroslav Novák, AKCENTA

Spotřebitelská inflace v eurozóně odeznívá, pro služby to však úplně neplatí

Jiří Cimpel, Cimpel & Partneři

Jakub Petruška, Zlaťáky.cz