Časovaná bomba v Číně: dluh bankovního sektoru

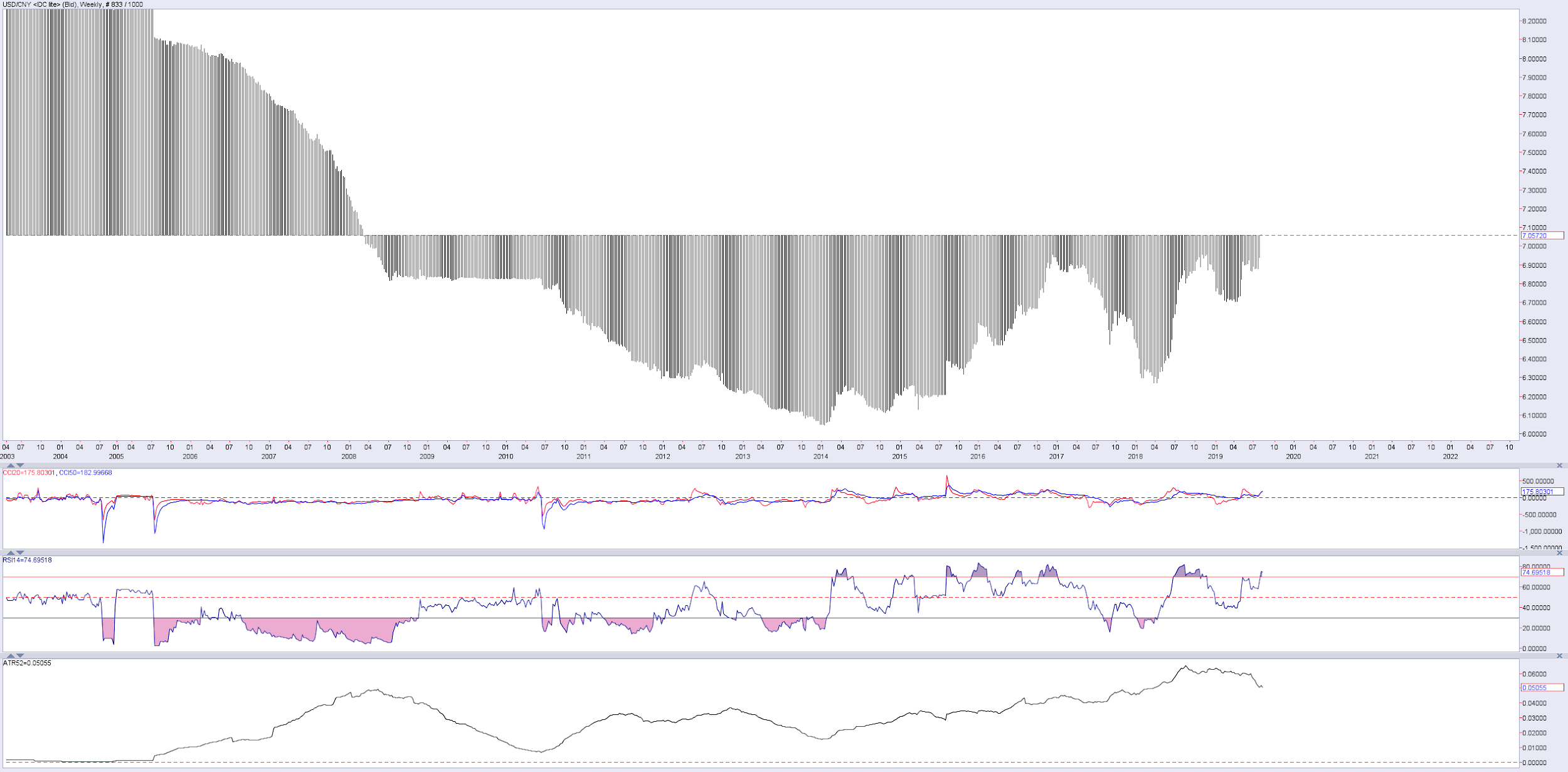

Bank of China v minulém týdnu oznámila devalvaci Yuanu na úroveň zhruba ¥

7 na $ 1. Tuto cenovou hladinu realizovala naposledy v dubnu roku 2008.

Trumpova administrativa jako protikrok nivelace deklarovaného zavedení cel na

čínský export (září 2018, úroveň 10 procent) v reakci na to označila Čínu za

manipulátora měnového kurzu. Jde však o standardní čínskou politiku, která

Washington dlouhodobě ohrožuje - on sám ale nikdy proti těmto praktikám nezasáhl.

Paradoxní přitom je, že Čína roky svou měnu uměle podporovala. Místo

toho, aby ji udržovala na nízké úrovni, tlačila ji naopak nahoru. Někteří

analytici tvrdili, že by yuan mohl klesnout o 30 až 40 procent, pokud by měl

umělý floating, jako je tomu například u USD. Jak se ale dá od politického

konfliktu očekávat, jde hodně o postavení. Obchodní válka mezi americkým

prezidentem Donaldem Trumpem a Čínskou komunistickou stranou (ČKS) stále více

eskaluje a obě stále přidávají na svém snažení. Jak Donald Trump, tak i Si

Ťin-pching hrají více o své domácí publikum, než o širší mezinárodní aspekty

sporu. Obě strany mají pro tyto mocenské “tanečky” dobrý důvod, ale oběma by

stejně tak neúspěch mohl “zlomit vaz”.

Reakce trhu na opětovnou eskalaci

napětí mezi dvěma největšími světovými ekonomikami mluví za vše. Masivní

výprodej z pondělí (5. srpna) naznačuje, že trh očekával určitou dohodu mezi

oběma zeměmi. Možná si Wall Street myslela, že Trump zoufale potřebuje

jakoukoliv dohodu, kterou by demonstroval v předvolebním boji, případně že

politické tlaky v Hongkongu zmírní postoje Pekingu. V každém případě však

koncentrovaný pohled finančních trhů upozorňuje na mnohem zásadnější problém -

trhy stále vnímají, že Trumpova obchodní politika je pro čínské hospodářství

tím největším rizikem.

Trumpovy tarify byly pro Xiho

politiku silným atakem. Nejenže ovlivnily čínský vývoz do USA (v červenci

pokles téměř o 8 procent), ale možná ještě důležitějším faktorem je skutečnost,

že odvetná cla na americké zboží (zejména zemědělské produkty, například sója a

vepřové maso), přispěla ke zvýšení inflace potravin v zemi. Tyto rostoucí

životní náklady spojené se zpomalením ekonomického růstu, který Xi nazval novým

standardem, jistě přináší komunistické straně výrazné nesnáze a tlaky. To vše

je však stále menší hrozba vzhledem k tomu, co je reálným problémem Číny - a

sice, že čínský bankovní sektor je v hluboké krizi.

Před dvěma měsíci čínská vláda

převzala Baoshang Bank, malou instituci se sídlem v Mongolsku. Za zmínku stojí

nejen kroky vlády, ale i skutečnost, že se jednalo o zcela novou situaci.

Přestože komunistická strana mohla své kroky utajit, spíše naopak podpořila

spekulace, že v minulosti došlo k podobným převzetím tím, že celou záležitost

prezentovala ve finančním tisku. Úředníci pro oznámení dokonce vybrali agenturu

Reuters, kterou tak upřednostnili před domácím zpravodajstvím.

Možné je i to, že opatření vlády

měla vyslat signál, jako by si ČKS byla vědoma větších problémů ve svých

regionálních bankách a je připravena v případě potřeby podniknout relevantní

kroky. Vláda ve skutečnosti navázala na toto převzetí zavedením nového programu

pojištění vkladů, aby pomohla finančním institucím vyrovnat se s riziky a

zavést “exit” mechanismus.

Koncem července se další banka

ocitla v krizi, tentokrát větší regionální banka Jinzhou. Ačkoliv byla čínskou

vládou navržena jiná metoda než výslovné převzetí (jako tomu bylo v případě

Baoshangu), musela znovu zasáhnout státní finanční instituce, která nakupovala

podíly v selhávající bance.

I když je možné, že Baoshang a

Jinzhou jsou izolovanými incidenty, mnoho čínských analytiků varuje, že jde jen

o první otřes nadměrně využívaného finančního systému, který začíná trpět

důsledky let umělé úvěrové expanze.

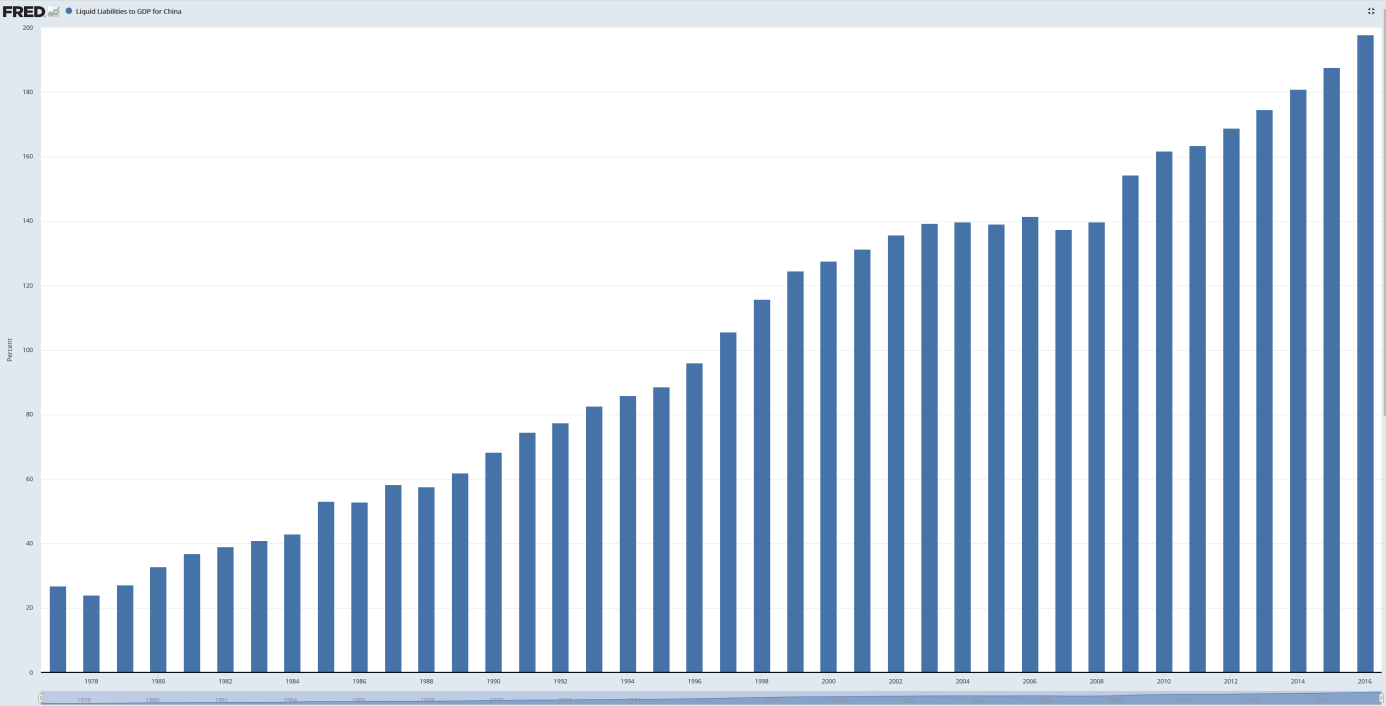

Koneckonců, země prošla v

posledním desetiletí masivním rozšiřováním úvěrů. Od roku 2008 se celkový dluh

Číny vůči HDP téměř zdvojnásobil a v roce 2019 překročil hranici 300 % k HDP.

Existuje řada důvodů, proč jsou čínské dluhy obzvláště znepokojivé.

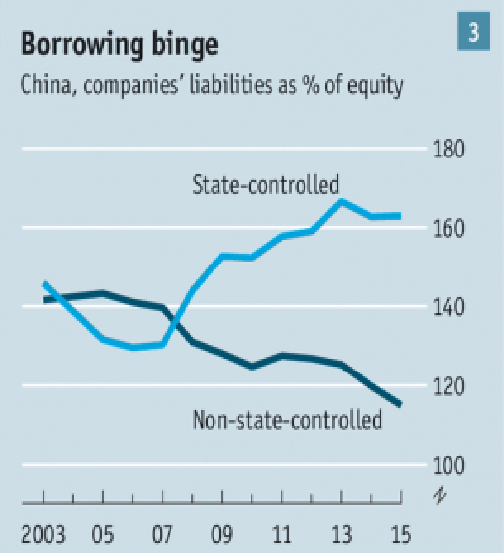

Zaprvé, největší hybnou silou

čínského dluhu je vládní agenda s výraznou převahou podnikového zadlužení.

Podle MMF činil v roce 2017 nefinanční podnikový dluh téměř 160 % HDP (pro

srovnání - americký podnikový dluh, sám

o sobě vysoký, činí 48 % HDP). Ještě znepokojivější je skutečnost, že podniky

podporované státem byly nejagresivnější v rizikovém chování - jejich podíl

představuje 85 % všech standardních půjček v zemi.

Graf 2a: likvidní závazky vůči hdp

Zdroj: FREED

Graf 2b: závazky v poměru k hdp

Zdroj: Economist.com

Podobně jako tomu bylo u

společnosti American GSE v období před finanční krizí, státní podpora poskytla

těmto firmám konkurenční výhodu v úvěrových hodnoceních a pomohla tak vytlačit

soukromé firmy z přístupu k půjčkám. Právě tyto státem podporované firmy se samozřejmě

zajímají spíše o ziskovost než o naplnění přání vůdců místní správy. Výsledkem

je, že mnoho z těchto půjček bylo použito na projekty, které nikdy nebyly

ziskové. Je to dluh, který nikdy nebude splacen.

Existují i jiné důvody, proč je

čínská zadluženost potenciálně volatilnější než v jiných zemích.

Jak poznamenal minulý rok UFM:

“Čínský dluh není ohromující kvůli objemu - více než 34 bilionů dolarů - ale

protože toto číslo se za sedm let ztrojnásobilo (2007–2014)...”. Nejen rychlost

růstu dluhu, ale také složení dluhu je alarmující. Téměř polovina z tohoto

balíku pochází z realitního sektoru a souvisejících odvětví. Nejméně dalších 30

procent je produktem zprostředkovatelů stínového bankovnictví, jejichž finanční

diskrétnost je vysoce pochybná.

Výše uvedené stínové bankovnictví

je další nepříjemností, které úředníci ČKS dlouhodobě obávají a zdá se, že ani

postup regulátora tento sektor nijak výrazně neomezil.

Stínové bankovnictví zahrnuje

finanční instituce (často tradiční banky), které nabízejí drobným zákazníkům

vyšší výnosy z přijímaných vkladů do produktů, které se nazývají „správa

majetku“. IMF nedávno kritizoval tuto situaci v čínském finančním sektoru

a doporučil regulaci rázným postupem proti pear to pear společnostem a jiným

zprostředkovatelům kompletujícím poptávku a nabídku. Většinou šlo o bázi

elektronických platforem, často i mimo dosah zákonné regulace. Tyto peníze jsou

pak svázány a půjčovány společnostem (případně i jednotlivcům), kteří nemohli

získat tradiční půjčku (cca 28 procent Číňanů má kreditní ohodnocení, které

udává jejich schopnost splácet své dluhy, u Američanů se jedná o více než 85

procent). Tyto produkty byly v zemi velmi atraktivní díky své schopnosti nést

vyšší úrok (v porovnání s tradičními bankovními účty).

Samotná povaha stínového

bankovnictví s sebou nese větší rizika než tradiční bankovní systém. Vzhledem k

dominanci tradičních úvěrových trhů ze strany státu jsou stínové banky zoufale

potřebným zdrojem úvěrů pro soukromé firmy, ale s vyššími náklady. Zatímco se

Peking v loňském roce pokusil - úspěšně - zpomalit růst tohoto sektoru, opustil

toto úsilí vzhledem k současné obchodní válce v roce 2019.

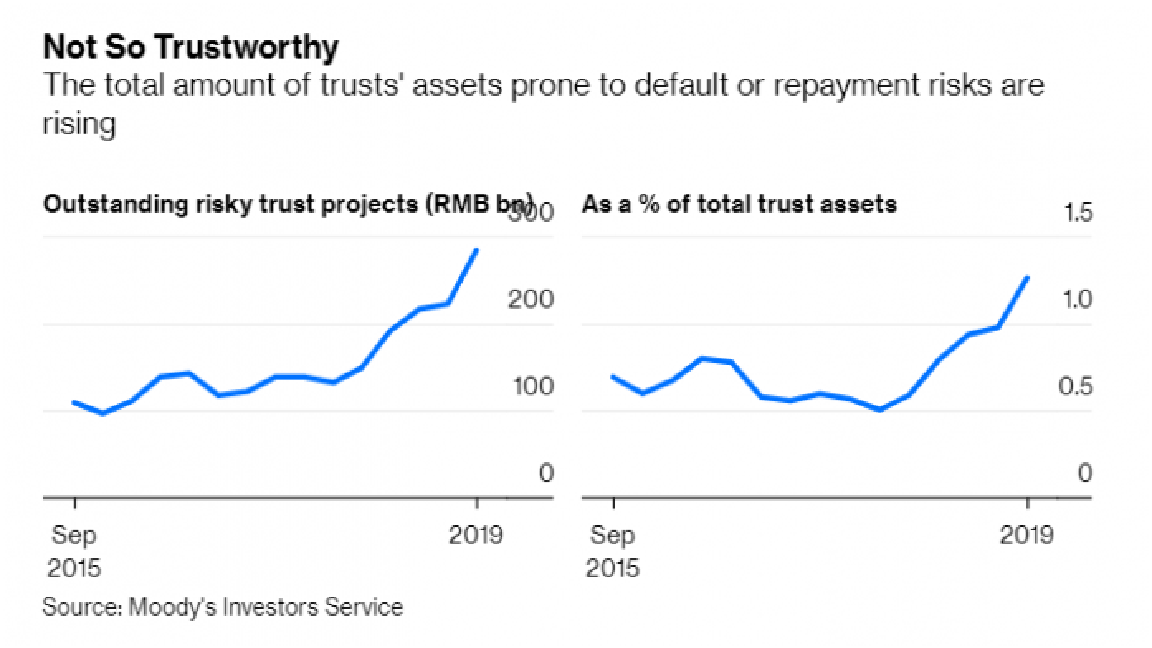

Většina odvětví stínového

bankovnictví se vyskytuje ve formě trustových projektů regionálních bank, jako

jsou například banky Baoshang a Jinzhou. V době jejich převzetí se věřilo, že

investice stínového bankovnictví tvořily 25 procent aktiv Baoshangu. Mezitím

Moody''s varuje, že v této rizikové třídě rychle roste objem denominovaných

aktiv.

Graf 3

Čínské bankovní rozvahy jsou obzvlášť

spletité. Jak poznamenal Bloomberg, komplikací vypořádání Jinzhou je

skutečnost, že „výkazy jsou natolik zmatené, že stále nebyla schopna zveřejnit

své finanční údaje za rok 2018“. Další komplikací je obecná nedůvěra v čínské

auditorské firmy a spolehlivost finančních výkazů uvnitř, jak uvádí Wall Street

Journal začátkem tohoto měsíce. Kvalita těchto půjček v tradičním i stínovém

bankovním systému je poměrně velkým otazníkem, který musí čínské regulační

orgány při vstupu do těchto institucí vypátrat.

To vše ilustruje, proč je čínský

bankovní systém znepokojivým faktorem dalšího vývoje.

Selhání zmíněných firem má další

důsledky pro jejich partnery. Bezprostředně po výpomoci Baoshangu jsme

zaznamenali dramatický nárůst úrokových sazeb na mezibankovních úvěrech a

požadavků na zajištění, protože velké banky při poskytování úvěrů podobným

institucím zvýšily svou opatrnost. Ve skutečnosti čínská „velká čtyřka“ minulý

týden zaznamenala pokles hodnot na rekordní minima. Zvýšila se totiž očekávání,

že v blízké budoucnosti budou požádáni o pomoc menším institucím. To je známkou

všeobecného očekávání, že pád bank není zdaleka u konce.

Někteří analytici (Kyle Bass a

další) uvádí, že v Číně existuje téměř 500 bank, jejichž stav je označen

samotnou vládou za “znepokojivý”. Pokud je to pravda, je možné, že ČKS brzy

bude čelit své největší finanční krizi v moderních dějinách.

Ačkoli je pro vnější stranu

obzvlášť obtížné mít solidní přehled o skutečné ekonomické síle Číny, existuje

silný důvod se domnívat, že země čelí vysoce zadluženému bankovnímu systému

plnému půjček pochybné kvality a narůstajícím selhání bank. Zatímco většina

médií zůstává zaměřena na Trumpa a obchodní jednání, největší hrozbou pro

čínskou ekonomiku může být masivní finanční bublina uvnitř bankovního systému.

Michal Dvořák

Je hlavním analytikem společnosti Tradecentrum. Od roku 2013 je rovněž výkonným ředitelem EFEKTA finance SE se specializací na Corporate finance a Supply Chain Management a Credit insurance. Od roku 2017 se podílí na tvorbě algoritmů pro vysokofrekvenční obchodování. Dříve pracoval v řízení rizik KUREG Úvěrové pojišťovny, ve Factoringu České spořitelny a v Leader Investments, kde byl dealerem na devizovém trhu.

Tradecentrum

Je licencovaným obchodníkem, který poskytuje investiční poradenství v řadě zemí světa a poskytuje globální přístup na trhy. Klienti mají možnost obchodovat širokou škálu finančních instrumentů.

To, co je dělá výjimečnými, je především profesionální a individuální přístup ke klientům, kteří jsou naší prioritou a nedílnou součástí naší společnosti.

TradeCentrum je registrovaná obchodní značka Goldenburg Group Limited, což je kyperská investiční firma (CIF) pod dohledem a regulací Kyperskou komisí pro burzy a cenné papíry (CySEC) s CIF Licencí číslo 242/14.

Více informací na: https://tradecentrum.com/cs/

Další zprávy o bankách

Poslední zprávy z rubriky Okénko investora:

Přečtěte si také:

Příbuzné stránky

- Státní dluh - Vývoj výše státního dluhu

- Bankovní účty plátců daně z přidané hodnoty (DPH)

- Předčíslí bankovních účtů finančních úřadů pro placení daní v roce 2020

- Časovaná bomba v Číně: dluh bankovního sektoru

- Čína v r.08 - papírový drak, časovaná bomba , či růstový evergreen ?

- Biden se pustil do Číny jako nikdy: je to prý „tikající časovaná bomba“, v čele má samé „lumpy“. Z jeho výroků se dělá mdlo třeba i v centrále Volkswagenu

- Vitamínová bomba pro bankovní sektor / BIG EXPERT - akcie: týden od 5. 8. 2013 (8.8.2013)

- Čína se poohlíží po soukromých investorech pro bankovní sektor

- Asijské trhy rostou již 4 dny po sobě, Čína intervenuje ve prospěch vlastního bankovního sektoru...

- Řecko: Časovaná bomba? S analytiky ČS

- Penzijní systém ve vážné krizi, časovaná bomba tiká...

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Okénko finanční rady

Lenka Rutteová, Bezvafinance

Spotřebitelské půjčky rostou nejrychleji na jižní Moravě, jih Čech "zaostává"

Tomáš Vrňák, Ušetřeno.cz

Levnější elektřina, dražší suroviny: Svátky se prodraží hlavně kvůli máslu

Martin Thienel, Kalkulátor.cz

Vojtěch Šanca, Delta Green

Základ flexibility: začít šetřit můžete hned teď, třeba i v bytě

Marek Pokorný, Portu

Martin Pejsar, BNP Paribas Cardif Pojišťovna

Ztráta zaměstnání vás může potkat nejen v předdůchodovém věku

Jiří Sýkora, Swiss Life Select

Aleš Rothbarth, Skupina Klik.cz

Umíme si chránit svůj majetek pojištěním? Průzkum ukazuje zajímavá čísla