Má nás to strašit, ale možná je ještě brzy

Na korporátní úrovni jsou média již delší dobu plná Tesly a Amazonu, na makroúrovni zase invertující výnosové křivky. O Tesle jsem psal včera, dnes se po čase opět zaměříme na výnosovou křivku. Investiční společnost Schwab totiž tvrdí, že její predikční síla není omezena jen na USA, ale i na mezinárodní trhy, což v současném kontextu vyznívá poněkud hrozivě. Jenže pokud se podíváme trochu pod povrch, můžeme dospět k celkem opačnému závěru.

Když jsem tu naposledy o křivce psal, poukazoval jsem na to, že když začala invertovat před poslední finanční krizí, Ben Bernanke tehdy tvrdil, že tentokrát nejde o signál blížící se recese. Konkrétně šlo o to, že pokles výnosů dlouhodobých vládních obligací pod krátkodobé sazby (tedy ona inverze) měl být podle Bernankeho dán nezvyklým scvrkáváním časové prémie. A tudíž inverze nebyla tím negativním signálem, kterým spolehlivě bývala dříve. Bernanke měl částečně pravdu, protože ona prémie se skutečně zmenšovala. Ani zdaleka ale nevysvětlovala celou inverzi a ta tak opět spolehlivě zafungovala jako varovný signál. Další důkaz, jak opatrně se musí s oním pověstným „tentokrát je to jinak“.

Takto myšlenkově vybaveni můžeme pohlédnout na graf od Schwabu, který světle modrou křivkou ukazuje vývoj celosvětového indexu MSCI a tmavou křivkou sklon výnosové křivky (rozdíl mezi dlouhými a krátkými výnosy; čím nižší číslo, tím plošší křivka, záporná čísla značí inverzi). Poučení tradiční: Inverze křivky je spolehlivým indikátorem recesí a korekcí na trhu a evidentně to skutečně platí i v celosvětovém měřítku. Jinak řečeno, pokud krátkodobé sazby soustavně rostou (většinou kvůli utahování monetární politiky) a dlouhodobé výnosy nerostou, stagnují, či dokonce klesají (většinou kvůli zhoršujícímu se růstovému výhledu), je třeba se mít na pozoru:

Jak z výše uvedeného vydolovat něco pozitivního? Jednoduše: Podobně plochá (tj. stále neinvertovaná) křivka byla v minulosti již několikrát bez toho, aby se dostala do inverze. Za pozornost stojí zejména druhá polovina osmdesátých a pak hlavně devadesátých let, kdy křivka několikrát zahrozila, ale do inverze se dostala až před rokem 2000 - pak nastalo to, co obvykle. Tehdejší zplošťování bez inverze pak doprovázel stále velmi dobře si vedoucí akciový trh i ekonomika. Můžeme se v podobné situaci nacházet nyní?

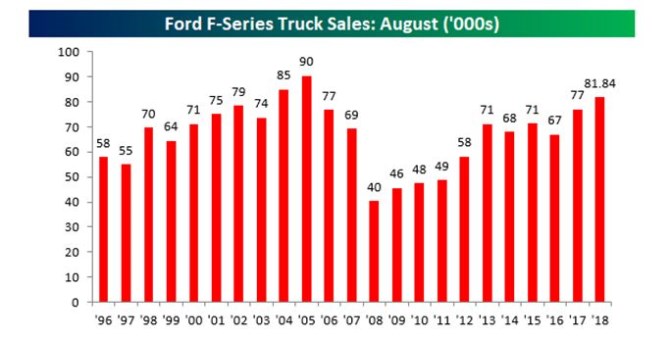

Šance rozhodně není zanedbatelná. Stačí „jen“, aby se v USA pohnula tím správným směrem nejen poptávka, ale i nabídka. Hodně se v této souvislosti hovoří s pozitivním vývojem keynesových „animal spirits“, tedy zvířecích pudů spotřebitelů a firem. Ty táhnou poptávku, ale přes investice a posun směrem k novým technologiím a inovacím i nabídku. Asi si nebudeme přát opakování devadesátých let včetně jejich bublinového konce. Bez něj by to ale bylo něco jiného a jak jsem uvedl, vyloučit se to podle mne určitě nedá. Mimochodem jedním z „hobby“ indikátorů vývoje na poptávkové i nabídkové straně americké ekonomiky jsou prodeje Fordů série F. Tedy trucků, které v podstatě jako investice do výroby a služeb houfně nakupují i řemeslníci a menší firmy. Vývoj v srpnu a srovnání s historií ukazuje graf od Bespoke:

K invertující křivce bych pak ještě rád dodal jednu technickou (kterou může čtenář příliš unavený předchozí četbou klidně opominout): Jak poukazoval například Paul Krugman, během prvních let pokrizového oživení bylo nutno interpretovat pozitivní (a tudíž pozitivně vyznívající) sklon křivky opatrně. Důvodem bylo to, že dlouhodobé výnosy se držely nad těmi krátkodobými jen díky tomu, že se začaly chovat podle principu opce.

Dlouhodobé výnosy jsou totiž dány očekávaným vývojem krátkodobých sazeb a ty byly zespoda omezeny nulovou hranicí, zatímco nahoru růst mohly. Dlouhodobé výnosy se tak držely o něco výše než téměř nulové výnosy krátkodobé, protože tu byla ona možnost budoucího růstu, byť mohla být nepravděpodobná (tj., pozitivně skloněná křivka moc optimismu vlastně neindikovala a příčinou byla nulová hranice sazeb). A pokud se nad tím zamyslíme, dnes by tento mechanismus mohl fungovat opačně s tím, jak se této hranici vzdalujeme. Tj., neměli bychom to zase přehánět s příliš negativní interpretací plošší křivky. Jenže tím se zase dostáváme k onomu nebezpečnému „tentokrát je to jinak“.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Kdo má dnes svátek?

- Podpora v nezaměstnanosti - máte nárok?

- Přídavky na děti - kdy máte nárok a kolik dostanete

- Předdůchod - možnost odejít dříve do důchodu, ale za vlastní

- Výpočet důchodu - Jak vysoký budete mít důchod?

- Jaký je dnes státní svátek?

- Jaký je dnes mezinárodní den?

- Stravenky a mzda 2020 - Jsou pro vás stravenky výhodnější než zvýšení mzdy?

- Daňová přiznání - daňový kalendář 2021, kdy a co je potřeba udělat?

- 2025 - Rok 2025. Co nového bude v roce 2025 ve financích?

- Měřítko - měřítko mapy. Co znamená měřítko na mapě a kolik kilometrů v reálu je jeden centimetr na mapě

- Má nás to strašit, ale možná je ještě brzy

| BITCOIN - cena na burzách a CFD | ||

|---|---|---|

| Bitstamp | 97,430Koupit | 97,428 Prodat |

| Coinbase | 97,385Koupit | 97,385 Prodat |

| Gemini | 97,437Koupit | 97,424 Prodat |

| Binance | 97,409Koupit | 97,409 Prodat |

| InstaForex | 97,354Koupit | 97,354 Prodat |

| XTB | 97,572Koupit | 97,275 Prodat |

Prezentace

12.02.2025 iPhone 16 Pro za 699 Kč! Nová služba nemá v…

29.01.2025 Xiaomi má nový bestseller. Je extrémně nadupaný a

28.01.2025 České firmy stále častěji místo banky…