Odkaz pre Yellenovú: môže byť už príliš neskoro...

Známy skeptik a stratég zo spoločnosti Sociele Generale, Albert Edwards, ktorý svojho času označil bývalého guvernéra Fedu Alana Greenspana za ekonomického vojnového zločinca, tentokrát vyjadril svoj kritický názor na súčasnú guvernérku Fedu Yelenovú a jej rozhodnutie o prvom zvýšení sadzieb v USA od roku 2006. Podľa Edwardsa začalo zvyšovanie US sadzieb príliš neskoro a Fed pod taktovkou Yelenovej bude čoskoro čeliť fiasku ako Fed za Greenspana v dôsledku vypuknutia finančnej krízy v roku 2008.

Menová politika Fedu podľa viacerých skeptikov smeruje k vytvoreniu ďalšej masívnej finančnej bubliny. Na rozdiel od poslednému cyklu uťahovania menovej politiky, ktorý prebiehal medzi rokmi 2004-2006, tentokrát je US trh s korporátnymi dlhopismi už teraz značne prehriaty a môže stačiť naozaj veľmi málo k tomu, aby sa úplne zrútil. Túto hypotézu odôvodňuje aj nasledujúcich 7 grafov.

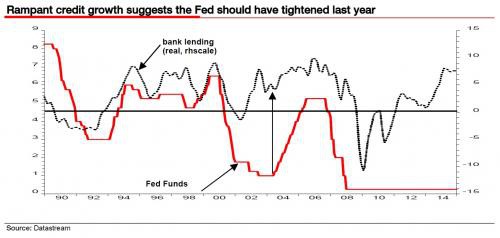

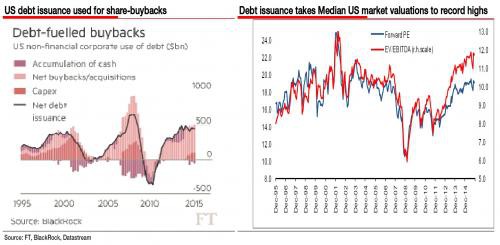

Prvý z nich demonštruje prudký rast bankových úverov v dôsledku politiky veľmi nízkych úrokových sadzieb, z ktorých prevažná väčšina išla na financovanie spätnej kúpy akcií.

Vlna recesie z roku 2001 spôsobená prasknutím Dotcom bubliny viedla Fed k tomu, že v snahe o stabilizáciu trhu udržiaval uvoľnenú menovú politiku príliš dlho. V júni 2004, kedy sa rozhodol pristúpiť k cyklu uťahovania MP, zadlženosť US domácností už rapídne rástla, čo nakoniec znamenalo kolaps celej ekonomiky. Súčasná situácia na trhu od tej predchádzajúcej príliš nelíši, nakoľko tempo rastu úverov dosiahlo historický vrchol a odkaz pre Yellenovú je teda z tohto pohľadu zrejmý je už príliš neskoro.

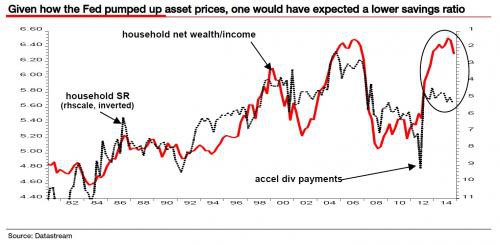

Ďalšie grafy nám napovedajú viac o tom, v akom štádiu ekonomického cyklu sa US ekonomika práve nachádza. Ten nasledujúci veľmi pekne poukazuje na zlyhanie stratégie Fedu - ukazovateľ úspory US domácností (pomer disponibilného príjmu US domácností a ich spotreby) zostáva naďalej okolo úrovne 5%, a to aj napriek tomu, že Fed docielil navýšenie čistej hodnoty aktív US domácností (household net wealth), ktorá zahŕňa aj ceny domov a to späť k úrovni historického maxima. Na margo toho by však Fed mal očakávať omnoho väčší pokles úspor na podporu rastu HDP, no ten však nenastal.

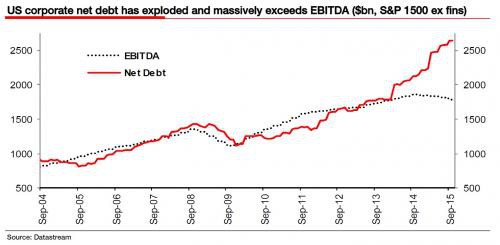

Tretí graf sa zameriava na problematiku objemu čistého dlhu US korporátneho sektora v porovnaní so ziskami spoločností z tohto sektora. Ako vidíme, korporátny dlh v súčasnosti výrazne prevyšuje celkové zisky US spoločností. A to má podľa Edwardsa so 100%-nou určitosťou na svedomí práve príliš uvoľnená menová politika Fedu. Ben Bernanke, predchodca Yellenovej na poste guvernéra Fedu, dáva ešte aj dnes túto skutočnosť za vinu globálnym a najmä čínskym nadbytočným finančným rezervám, ktoré v rokoch 2004 až 2008 spôsobili boom, ktorý zabil posledný cyklus normalizácie úročenia v USA. Bernanke tvrdí, že Fed nemohol spraviť nič čo by tomu zabránilo. Otázka teraz znie, koho bude obviňovať Yellenová?

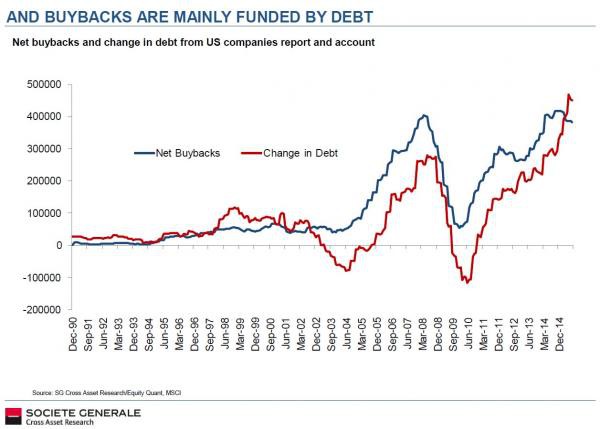

Nasledujúci graf zase veľmi jasne ilustruje, že prakticky každý výrazný nárast US korporátneho dlhu bol v priebehu posledných dvoch dekád v súvislosti so spätným odkupovaním akcií.

Hlavným problém prílišnej zadlženosti je však to, že navyšovanie dlhov US korporácií nevytvára dodatočný operačný cash flow. Pri tejto problematike je kľúčovou metrikou ukazovateľ EV/EBITDA, ktorý stanovuje hodnotu spoločností a na pre ich vzájomné porovnanie má vyššiu výpovednú hodnotu než pomer P/E (price-to-earnings). Podľa ukazovateľa EV/EBITDA môžeme vidieť, že ohodnotenie akciového trhu momentálne opäť dosahuje historické maximá. Inými slovami to teda znamená, že je v podstate náročné nájsť lacné akcie.

Ďalším varovným signálom je situácia na trhu s junk dlhopismi. Pre tých, ktorý si boli už dlhšie vedomí rizika narastajúcej bubliny US korporátneho dlhu asi nie sú súčasné problémy na dlhopisovom trhu až takým prekvapením. Existuje totižto istá hranica toho, aké zhoršenie bilancie korporácií sú dlhopisoví investori ochotní tolerovať. Následkom politiky lacných peňazí Fedu sme preto v druhej polovici minulého roka sledovali výrazné rozširovanie spreadov na junk dlhopisoch a tento nárast nebol len z dôvodu problémov v energetickom sektore ako mnohí tvrdili. Spready sa totižto značne rozširovali aj v prípadoch, ktoré energetický sektor nezahŕňajú.

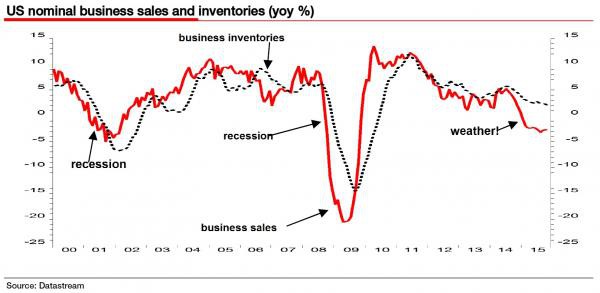

Na základe týchto skutočností teda možno konštatovať, že súčasná situácia na dlhopisovom trhu svedčí jednak o tom, že párty sa skončila a dlhopisoví investori, ktorí sú opatrnejší, si to uvedomujú a dlhopisov sa zbavujú, zatiaľ čo akcioví investori sú natoľko obalamutení, že si vôbec neuvedomili, že hudba dohrala a stále krúžia okolo tanečného parketu tak ako tomu bolo v roku 1999 alebo 2007. Druhým alarmujúcim faktom o súčasnom stave dlhopisového trhu je to, že US korporátny sektor je nadbytočne zadlžený, no príjmy ani zisky spoločností nerastú, ale práve naopak - spoločnosti sú v ziskovej recesií.

Najlepšie to dokumentuje výška medziročnej zmeny US nominálneho predaja a stavu zásob, ktoré boli počas celého roka v kontrakcií. Tento pokles mohol byť síce spočiatku podmienený počasím, no neskôr išlo o kombináciu zvyšujúcich sa nákladov na pracovnú silu a nízku cenovú elasticitu, ktorá viedla k poklesu ziskových marží spoločností.

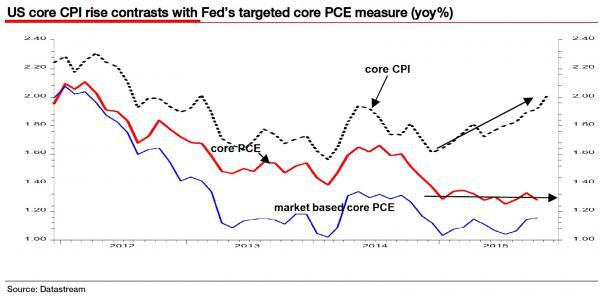

Azda najväčší otáznik visí v súvislosti s Fedom nad jeho mandátom plnej zamestnanosti a stabilných cien a tým, či by mala byť finančná stabilita v USA jeho explicitným mandátom. Niektorí z členov Fedu ako je napríklad Kocherlakota veria, že Fed by sa mal na finančnú stabilitu krajiny zameriavať len do takej miery, ktorá bude mať vplyv na jeho schopnosť dosiahnuť súčasné inflačné ciele a mieru nezamestnanosti. Namiesto toho, že krátkozraký Fed sa snaží všetkých presvedčiť, že jeho kroky vedú k udržateľnej obnove US ekonomiky, skeptici sú presvedčení o pravom opaku. Podľa nich súčasná situácia smeruje k ďalšej recesií a americká ekonomika sedí na časovanej dlhovej bombe, ktorá môže kedykoľvek vybuchnúť. V neprospech Fedu hovorí aj hlavný indikátor jadrovej inflácie, ktorý Fed sleduje (PCE deflátor). Ten zostáva v blízkosti 1%, čo je v kontraste s jadrovou infláciou CPI, ktorá v novembri dosiahla úroveň 2%.

Fed môže mať teda ozajstné problémy s dosiahnutím svojho duálneho mandátu, nevraviac o jeho nepísanom cieli finančnej stability. Yellenová spolu s celou posádkou Fedu sa tak môže veľmi ľahko ocitnúť v rovnakej situácií ako svojho času Greenspan a podľa mnohých si za to Fed bude opäť môcť sám. Pokiaľ však akciové trhy budú rásť, čo mu nie z malej časti dopomáhajú práve centrálne banky vrátane Fedu, v podstate nikto sa nebude znepokojovať a každý, kto sa odváži vztýčiť varovný prst, bude označovaný za blázna. Každý však spozornie v momente, keď Fed stratí kontrolu a nebude sa môcť ďalej opierať o svoju skrytú, no zjavnú manipuláciu cien aktív. Vtedy už ale bude neskoro.

Autor: Monika Burdanová, TRIM Broker | TRIM Broker, a.s. | Obchodovanie na burzách TRIM Broker

Poslední zprávy z rubriky Měny-forex:

Přečtěte si také:

Příbuzné stránky

- ESET Software rozvíjí PR s Relative PR

- Zprávy Objednávka PR článků - Objednávka PR článků

- PRE - Pražská energetika, a. s. - tarif PRE Komfort

- Novými agenturami pro oblast PR služeb v ČSOB se staly Bison & Rose a PR.Konektor

- PRE - Pražská energetika, a. s. - tarif PRE PLYN FIX

- PRE - Pražská energetika, a. s. - tarif PRE PROUD UNIVERSAL

- PRE - Pražská energetika, a. s. - tarif PRE KOMFORT+GARANT

- PRE - Pražská energetika, a. s. - tarif PRE ekoproud

- PRE - Pražská energetika, a. s. - tarif PRE - KOMFORT KLASIK 24

- PRE - Pražská energetika, a. s. - tarif PRE PROUD KOMFORT

- PRE - Pražská energetika, a. s. - tarif PRE Komfort + NEO 3

- PRE - Pražská energetika, a. s. - tarif PRE Komfort + NEO 2

Benzín a nafta 03.01.2025

| Natural 95 35.69 Kč | Nafta 34.94 Kč |

Prezentace

27.12.2024 Stále více lidí investuje do bitcoinu.

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

Okénko investora

Jiří Cimpel, Cimpel & Partneři

Svět se mění: 4 klíčové výzvy, na které musíte připravit své děti

Ole Hansen, Saxo Bank

Šokující předpovědi - Ceny elektřiny se zblázní a USA zdaní datová centra AI

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Okénko finanční rady

Lukáš Raška, Portu

Do důchodu v 67? Bez vlastního zajištění se tomu nevyhnete (2.1.2025)

Lenka Rutteová, Bezvafinance

Spotřebitelské půjčky rostou nejrychleji na jižní Moravě, jih Čech "zaostává"

Tomáš Vrňák, Ušetřeno.cz

Levnější elektřina, dražší suroviny: Svátky se prodraží hlavně kvůli máslu

Martin Thienel, Kalkulátor.cz

Vojtěch Šanca, Delta Green

Základ flexibility: začít šetřit můžete hned teď, třeba i v bytě

Martin Pejsar, BNP Paribas Cardif Pojišťovna

Ztráta zaměstnání vás může potkat nejen v předdůchodovém věku

Jiří Sýkora, Swiss Life Select

Aleš Rothbarth, Skupina Klik.cz

Umíme si chránit svůj majetek pojištěním? Průzkum ukazuje zajímavá čísla