Systémově významné finanční instituce v České republice z pohledu finanční stability a řešení krize bank

Libor Holub, Tomáš Kahoun (Bankovnictví 14. 3. 2025)

Systémově významné finanční instituce hrají klíčovou roli ve stabilitě českého finančního sektoru. ČNB uplatňuje kapitálové požadavky a krizové mechanismy, které minimalizují dopady případného selhání těchto institucí na ekonomiku. Libor Holub a Tomáš Kahoun v textu pro časopis Bankovnictví popisují, jaké nástroje na ochranu vkladů klientů u systémově významných finančních institucí má ČNB k dispozici.

Změny v regulaci finančního sektoru po globální finanční krizi směřovaly vedle obecného posílení finanční stability bankovního systému také ke zvýšení odolnosti a schopnosti řešit krizi jednotlivých velkých, systémově významných bank a finančních skupin.

Finanční stabilita je klíčovým faktorem pro správné fungování ekonomiky a ochranu úspor domácností i podniků. Stabilní finanční systém umožňuje efektivní alokaci kapitálu, podporuje hospodářský růst a pomáhá předcházet ekonomickým krizím. Pokud je finanční stabilita narušena, může dojít k rozsáhlým negativním dopadům na celý hospodářský systém. To platí zejména v případech, kdy bankovnímu sektoru dominují velké, složité a systémově propojené banky, jejichž likvidace běžným insolvenčním řízením by vyvolala poruchy v ekonomice a finančním systému.

Finanční systém je dynamické prostředí ovlivněné mnoha faktory, včetně ekonomických cyklů, změn v regulaci nebo externích šoků. Proto je podstatné mít vedle mikroobezřetnostního a makroobezřetnostního kapitálového rámce (CRR a CRD), posilujícího odolnost bank vůči nepříznivému vývoji, také funkční rámec krizového řízení. Ten zajišťuje, že jakékoli případné problémy bank budou řešeny způsobem minimalizujícím nepříznivé dopady na klienty a ekonomiku. Evropská unie proto v roce 2014 přijala směrnici o ozdravných postupech a řešení krize bank (BRRD), která umožňuje efektivněji zasahovat při problémech zejména systémově významných finančních institucí.

Jak ČNB vybírá systémově významné finanční instituce?

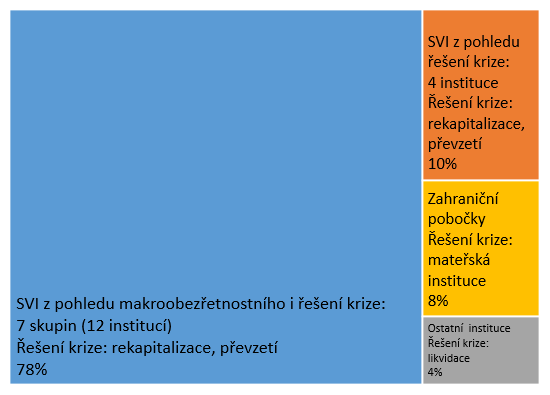

Systémová významnost finančních institucí z pohledu ČNB má dva rozměry. Historicky první byl makroobezřetnostní (od roku 2014), odrážející klíčovou roli v hladkém fungování domácího finančního systému. Jeho poruchy by mohly plošně ohrozit plynulé poskytování finančních služeb, zejména úvěrů, podnikům a domácnostem. Druhým rozměrem (od roku 2015) je systémová významnost předpokládající v případě řešení krize využití stabilizačních nástrojů místo likvidace instituce. Tyto finanční instituce poskytují individuálně kritické funkce pro ekonomiku a zahrnují tak přirozeně i všechny instituce makroobezřetnostně systémově významné (graf 1). V domácím finančním systému jsou systémově významnými institucemi banky a bankovní skupiny (dále pro ně budeme používat zástupně také pojem banka).

K určení systémové významnosti z obou hledisek využívá ČNB řadu kritérií a metod, které zveřejňuje na svých webových stránkách.

Graf 1 – Struktura bankovního sektoru z hlediska systémové významnosti institucí

(v % aktiv bankovního sektoru, která činila k 31. 12. 2024 10,6 bilionu Kč)

Zdroj: ČNB

Nástroje ČNB k posílení odolnosti systémově významných institucí

K posílení odolnosti a schopnosti řešit jejich případnou krizi stanovuje ČNB požadavky na kapitál a způsobilé závazky. Z pohledu makroobezřetnostního se jedná o kapitálovou rezervu pro jiné systémově významné instituce (rezerva J-SVI). Může dosáhnout výše až tří procent z objemu rizikově vážených aktiv příslušné instituce a aktuálně je stanovena v rozmezí od 0,5 do 2,5 procenta sedmi domácím bankám či bankovním skupinám. Rezerva omezuje riziko, že se klíčové části bankovního sektoru dostanou do stavu řešení krize. Lze ji využít k pokrytí úvěrových ztrát a poskytování úvěrů v nepříznivých ekonomických podmínkách, což napomáhá bankám i podnikům a domácnostem zvládnout obtížnou ekonomickou a finanční situaci. Z pohledu potenciálního řešení krize banky se pak jedná o požadavek na kapitál a způsobilé závazky (MREL), který může u nejvýznamnějších bank dosahovat dvojnásobku regulatorního kapitálu bez kapitálových rezerv. MREL zajišťuje, že systémově významné banky mají dostatečné prostředky na pokrytí ztrát a případnou rekapitalizaci v případě, že se dostanou do potíží (selhání). Je to tedy nástroj, který umožňuje efektivní řešení krize a minimalizaci dopadů na vkladatele, věřitele i ekonomiku jako celek, aniž by bylo nutné využít veřejné finance.

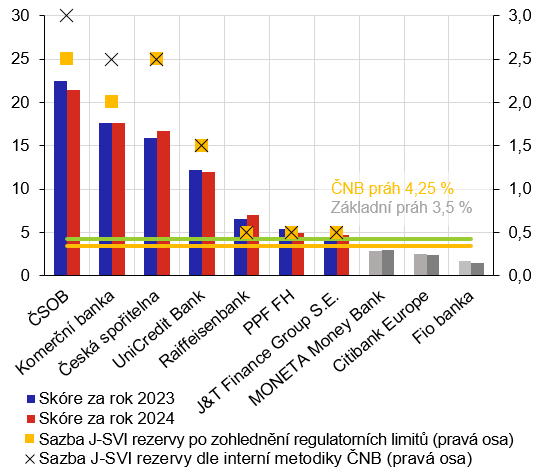

Výpočet kapitálových požadavků pro systémově významné instituce

Obecnou metodiku určení sazby rezervy J-SVI stanovuje EBA a ČNB ji přejala. Hodnotí se při ní pozice každé instituce (resp. bankovní skupiny) v českém finančním systému z hlediska čtyř charakteristik: velikosti, významu a nahraditelnosti pro hospodářství země, složitosti včetně přeshraničních aktivit a provázanosti v rámci finančního systému. Každé charakteristice je přiřazeno skóre a jejich souhrn potom určuje sazbu rezervy dané instituce (graf 2). Objem této kapitálové rezervy činil ke konci roku 2024 zhruba 46 mld. Kč z celkových přibližně 155 mld. Kč kapitálových rezerv.

Graf 2 – Skóre systémové významnosti a sazby rezervy J-SVI

(skóre v %; pravá osa: sazba v %)

Zdroj: ČNB

Pozn.: Šedě jsou označeny instituce, které nejsou pro rok 2025 zařazeny na seznam jiných systémově významných institucí. Regulatorním limitem se rozumí omezení ve výši 1 p. b. nad stanovenou sazbou J-SVI, resp. G-SVI mateřské instituce.

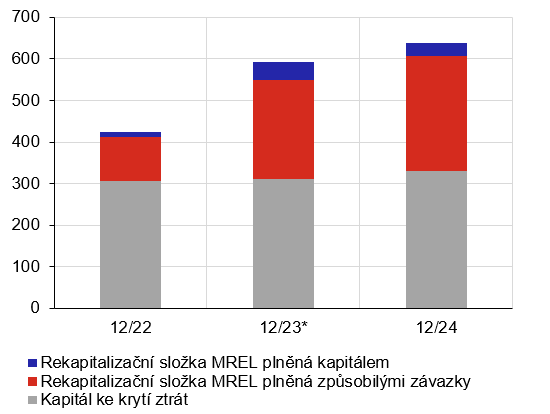

MREL se stanovuje pro každou banku, u které nelze využít běžné likvidační řízení, jako důvěryhodný a proveditelný způsob řešení jejího selhání. To znamená, že pokud by likvidace banky mohla ohrozit finanční stabilitu, přerušit poskytování kritických funkcí ekonomice nebo významně poškodit vkladatele, je pro ni určen tento minimální požadavek. U velkých, systémově významných bank odpovídá MREL zjednodušeně dvojnásobku kapitálové přiměřenosti. Výše regulatorního požadavku na MREL domácího bankovního sektoru činí zhruba 640 mld. Kč a rekapitalizační složka přesahuje 300 mld. Kč (viz graf Struktura plnění MREL). Banky všechny regulatorní požadavky na kapitál, kapitálové rezervy a MREL plní a udržují vedle toho také přebytek kapitálu nad regulatorními požadavky.

Graf 3 – Struktura plnění MREL ke krytí ztrát a rekapitalizaci

(v mld. Kč)

Zdroj: ČNB

Pozn.: Sloupec 12/23* již zohledňuje finální výši MRELu platnou k 1. lednu 2024.

Odborná veřejnost je o metodách a rozhodnutích ČNB v oblasti systémové významnosti institucí informována na webových stránkách ČNB (sekce Finanční stability, Seznam jiných systémově významných institucí, sekce Řešení krize) a pravidelně ve Zprávách o finanční stabilitě.

ČNB monitoruje instituce, které sice nejsou označeny jako systémově významné, ale pro trh jako celek mohou být důležité

Rámec pro řešení krizí, jehož hlavním cílem je minimalizovat negativní dopady případného pádu banky, sleduje několik klíčových principů (tzv. účelů řešení krize). Jedním z nich je zajištění kontinuity důležitých činností banky (kritické funkce), tak aby dopad na klienty byl co nejmenší. Představte si, že jednoho dne zjistíte, že nemůžete vybrat peníze z bankomatu, provést platbu kartou nebo odeslat peníze na účet svého dodavatele či zaměstnance. To jsou přesně ty situace, kterým se krizové řízení bank snaží zabránit.

Kritické funkce banky jsou tedy ty služby, které jsou nezbytné pro fungování ekonomiky i běžného života, například zajišťování platebního styku, přijímání vkladů, poskytování úvěrů nebo zajištění likvidity pro firmy. Pokud by došlo k náhlému kolapsu banky, mohla by být ohrožena dostupnost těchto základních služeb. Cílem krizového řízení je proto zajistit, aby i v případě problémů banky tyto klíčové služby poskytovaly dále bez přerušení. To znamená, že lidé budou mít stále přístup ke svým účtům, firmy budou moci dál platit své zaměstnance a celá ekonomika nebude ochromena. Tady je však potřeba upozornit, že toto se netýká funkcí poskytovaných všemi bankami. Důležitým kritériem pro identifikaci takových kritických funkcí je jejich (ne)nahraditelnost a rozsah, tedy počet klientů, který danou službu využívá a jejím náhlým přerušením by byl zasažen.

Plány ČNB v případě problémů významnější střední banky

ČNB má v zásadě několik možností, jak přistoupit k řešení případného selhání banky. Základním kritériem je test veřejného zájmu, který sleduje míru naplnění již zmíněných účelů řešení krize.

U menších bank či družstevních záložen bez systémového významu s omezeným počtem klientů a aktivit může navrhnout likvidaci banky v rámci běžného úpadkového řízení. V tomto scénáři vkladatelé obdrží náhradu za své pojištěné vklady prostřednictvím Garančního systému finančního trhu.

U bank a bankovních skupin střední velikosti, které sice nejsou systémově významné z makroobezřetnostního pohledu, ale plní některé kritické funkce, jako je například přijímání vkladů, poskytování úvěrů a platební styk, by se hledal soukromý investor, který by banku nebo část jejích důležitých aktivit převzal.

V případě velkých a systémově významných bank, které poskytují řadu kritických funkcí a kde jejich selhání může významným způsobem ohrozit finanční stabilitu, by se velmi pravděpodobně přistoupilo k rekapitalizaci z vnitřních zdrojů. Náklady řešení krize by nesli akcionáři a věřitelé banky, v tomto případě držitelé nástrojů MREL, které jsou v souladu s požadavkem ČNB podřízené ostatním provozním závazkům – tedy i klientským vkladům. Takový postup zjednodušeně znamená, že se kapitál banky použije na úhradu ztráty a podle potřeby dojde k transformaci některých dluhů na nový kapitál, přičemž banka zůstává v provozu, její klíčová role v ekonomice je zachována, ale změní se akcionářská struktura.

Pomocí různých nástrojů a pravomocí, které má ČNB díky evropskému rámci pro řešení krizí k dispozici, může nejenom lépe chránit vkladatele, finanční prostředky a aktiva klientů či přispět k zachování finanční stability zabráněním šíření důsledků krize jednotlivé banky, ale i chránit veřejné finanční prostředky tím, že se minimalizuje spoléhání na mimořádnou veřejnou finanční podporu. Obecně platí, že náklady řešení krize bank by v první řadě měli nést jejich akcionáři a nezajištění věřitelé.

Shrnutí

Kapitálová rezerva pro jiné systémově významné instituce a krizové řízení bank v EU, včetně českého přístupu, se snaží posilovat finanční stabilitu a zároveň zajistit bezpečnost vkladů. Přístup ČNB zohledňuje velikost a význam jednotlivých bank a volí odpovídající makroobezřetnostní a rezoluční strategii, která posiluje odolnost bankovního systému a minimalizuje negativní dopady na klienty i ekonomiku zejména pro případ nepříznivého ekonomického vývoje. Vkladatelé s pojištěnými vklady do výše 100 tisíc eur mohou být v klidu – jejich prostředky jsou chráněny i v případě bankovní krize. Návrh nové regulace krizového řízení a pojištění vkladů (CMDI) pak přináší další kroky k posílení odolnosti celého systému. Ale o tom třeba někdy příště.

Poslední zprávy z rubriky Makroekonomika:

Přečtěte si také:

Příbuzné stránky

- Kurzovní lístek Komerční banka, Kurzovní lístky bank

- Erste Bank ve Vídni - aktuální graf akcie Erste Bank ve Vídni v bodech

- Kódy bank - Banky v ČR

- Kurzovní lístek Fio banka, Kurzovní lístky bank

- KOMERČNÍ BANKA - Akcie KOMERČNÍ BANKA aktuálně, kurzy Burza - akcie online

- Akcie ERSTE GROUP BANK AG - ERSTE BANK, aktuální vývoj cen obchodů Burza, akcie-cz online

- MONETA MONEY BANK - Akcie MONETA MONEY BANK aktuálně, kurzy Burza - akcie online

- ERSTE GROUP BANK A - Akcie ERSTE GROUP BANK A aktuálně, kurzy Burza - akcie online

- DEUTSCHE BANK AG - Akcie DEUTSCHE BANK AG aktuálně, kurzy Burza - akcie online

- Dividenda KOMERČNÍ BANKA - Dividenda Burza, Dividendy KOMERČNÍ BANKA 2020

- Akcie ERSTE GROUP BANK AG - ERSTE BANK, aktuální vývoj cen, akcie-cz online

- SWIFT kódy bank - BIC kód Banky k IBAN číslu účtu

| BITCOIN - cena na burzách a CFD | ||

|---|---|---|

| Bitstamp | 82,362Koupit | 82,357 Prodat |

| Coinbase | 82,404Koupit | 82,404 Prodat |

| Gemini | 82,369Koupit | 82,358 Prodat |

| Binance | 82,419Koupit | 82,419 Prodat |

| InstaForex | 82,342Koupit | 82,342 Prodat |

Prezentace

17.03.2025 Firmy a podnikatelé si loni půjčili 168…

14.03.2025 MacBook za polovinu. V Česku je nová služba,…

10.03.2025 Nejpopulárnější Samsung má nástupce.