Jak volby v USA v roce 2024 ovlivní Forex, komodity a akciové indexy (video)

Prezidentské volby v USA v roce 2024 budou pro globální trhy jednou z nejvýznamnějších událostí. Hlavními kandidáty jsou bývalý prezident Donald Trump a současná viceprezidentka Kamala Harrisová. Oba nabízejí odlišné politické vize, které budou mít zásadní dopad na různé segmenty trhu - od forexu přes komodity až po akciové indexy.

Více informací naleznete také v analytickém reportu XTB Americké volby očima investora a živém vysílání XTB dnes v noci od 1:00.

Trumpova agenda a její dopad na hlavní trhy

Donald Trump se ve své předvolební kampani zaměřuje na návrat k politice, kterou prosazoval během svého předchozího funkčního období. Jeho hlavními body jsou snižování daní, deregulace a protekcionismus, včetně znovuzavedení cel na mezinárodní obchod, zejména ve vztahu k Číně a Evropské unii. Tato opatření mají přímý dopad na několik klíčových trhů, jako je průmysl nebo energetika.

Trh s energiemi (ropa a zemní plyn):

Trumpova politika: Podpora fosilních paliv, včetně těžby ropy a zemního plynu, zrušení environmentálních regulací zavedených během Bidenovy administrativy.

Dopad : Očekává se růst produkce ropy v USA, což by mohlo snížit globální ceny ropy. Naopak, uvolnění regulací by podpořilo průmyslová odvětví spojená s těžbou ropy a zemního plynu, což by mohlo mít pozitivní vliv na americké energetické společnosti. Ropa WTI by mohla čelit přetlaku zásob.

Průmyslové sektory:

Trumpova politika : Zavedení cel na dovoz z Číny a EU může podpořit domácí výrobu. Průmyslová odvětví, jako jsou výrobci oceli, stavebnictví nebo automobilový průmysl, by z toho mohla profitovat.

Dopad : Zavedení cel však může vést k růstu nákladů na dovážené suroviny, což by snížilo konkurenceschopnost amerických výrobců. Akcie v průmyslových sektorech, jako jsou Caterpillar nebo General Electric, mohou být volatilní v závislosti na reakcích trhů na očekávané změny v clech.

Dolár (USD):

Trumpova politika : Protekcionistická obchodní politika může posílit americký dolar, protože cla mohou omezit dovoz a zvýšit poptávku po domácí produkci. Na druhou stranu, zvýšené deficity způsobené nižšími daněmi mohou dolar oslabovat, zejména pokud porostou obavy o udržitelnost státního dluhu.

Dopad : Měnové páry EUR/USD a USD/JPY budou klíčové a budou reagovat na změny v obchodní politice a globální nejistotu.

Agenda Harrisové a její dopad na hlavní trhy

Kamala Harrisová, která pokračuje v politice Joea Bidena, prosazuje silnější environmentální politiku, větší důraz na obnovitelné zdroje energie, reformy zaměřené na snížení emisí skleníkových plynů a potenciální změny v daňové legislativě. Její agenda se soustředí na udržitelný rozvoj, což má přímé důsledky na technologie, zelenou energii a zdravotnictví.

Obnovitelné zdroje energie:

Harrisová politika : Podpora zelené energie a investice do obnovitelných zdrojů, jako je solární a větrná energie, což může znamenat posun směrem k větší regulaci v ropném a plynárenském sektoru.

Dopad : Trhy s obnovitelnou energií, jako jsou Tesla nebo NextEra Energy, mohou zaznamenat zvýšený zájem investorů. Současně by pokles poptávky po fosilních palivech mohl oslabit trhy s ropou a zemním plynem.

Technologické sektory:

Harrisová politika : Podpora výzkumu a inovací v technologiích, zejména v oblastech zaměřených na snižování uhlíkových emisí, by mohla zvýšit zájem o technologické akcie.

Dopad : Nasdaq, který se zaměřuje na technologie, může těžit z rozvoje udržitelných technologií a z vládních stimulů pro technologické firmy zaměřené na vývoj v oblasti zelené energie.

Zdravotnictví:

Harrisová politika : Podpora reforem zdravotnictví, včetně snížení nákladů na léky a zvýšení dostupnosti zdravotní péče.

Dopad : S&P 500 Healthcare může profitovat z rozšíření zdravotní péče, přičemž firmy v oblasti zdravotnických technologií a farmaceutického sektoru budou reagovat na nové regulace a vládní investice.

Růst volatility před volbami:

Krátce před volbami začíná pro index volatility – VIX – podle historických dat výprodejová tržní fáze, která může trvat až do Vánoc nebo konce roku. Během tohoto období volatilita výrazně ztrácí na dynamice. Za sledovaných devět let dokázal index S&P 500 ve 75 % případů získat v průměru více než 3 % za dané období.

Horní graf na obrázku znázorňuje průměrný pohyb indexu volatility VIX během posledních volebních let v USA a spodní graf ukazuje vývoj indexu S&P 500. Právě období voleb je historicky pro oba indexy klíčové a každý obchodník by měl s těmito informacemi při obchodování počítat.

Zdroj: Seasonax.com, S&P 500 a index VIX počas amerických prezidentských volieb

Americký dolar během prezidentských voleb

Vláda Donalda Trumpa v minulosti prosazovala vysoké vládní výdaje, které mohly stimulovat hospodářský růst. Tyto výdaje však zároveň zvyšovaly rozpočtový deficit. Trump byl kritický vůči Federálnímu rezervnímu systému (Fed) , zejména pokud šlo o snižování úrokových sazeb – sám podporoval myšlenku slabšího dolaru jako podporu americkým exportérům a jejich konkurenceschopnosti. Naopak Harrisová by mohla pokračovat v politice nižších cel a volnější obchodní politiky, což by mohlo přispět k stabilnějšímu nebo silnějšímu dolaru.

Demokratičtí prezidenti často implementují politiku, která stimuluje krátkodobý ekonomický růst a vyšší spotřebu, což může mít prorůstový vliv na americký dolar. Republikánská administrativa se však obvykle ztotožňuje s pro-podnikatelskou agendou, což může vést k slabšímu dolaru.

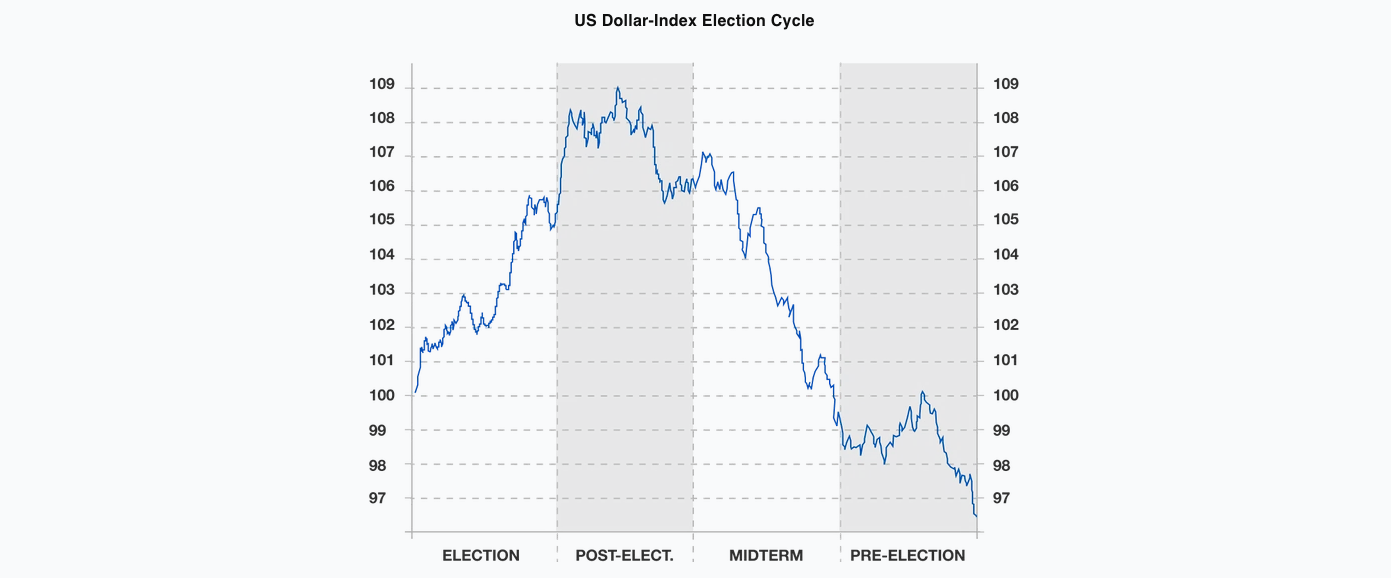

Volební cykly USD

Níže je uveden další pohled na vývoj USD, který ukazuje rozdělení výkonnosti dolaru během jednotlivých let volebního cyklu. Historicky nejlepší výkonnost dolar zaznamenal právě ve volebním roce (první kvartál v grafu – „election“), naopak v povolebním roce a ve střední části funkčního období (třetí kvartál v grafu – „midterm“) se dolaru dařilo nejhůře. To by mohlo naznačovat vývoj do let 2025-2026, bez ohledu na vítěze voleb.

Zdroj: www.seasonalcharts.com, Vývoj amerického dolára (USD) a prezidentský cyklus v rokoch

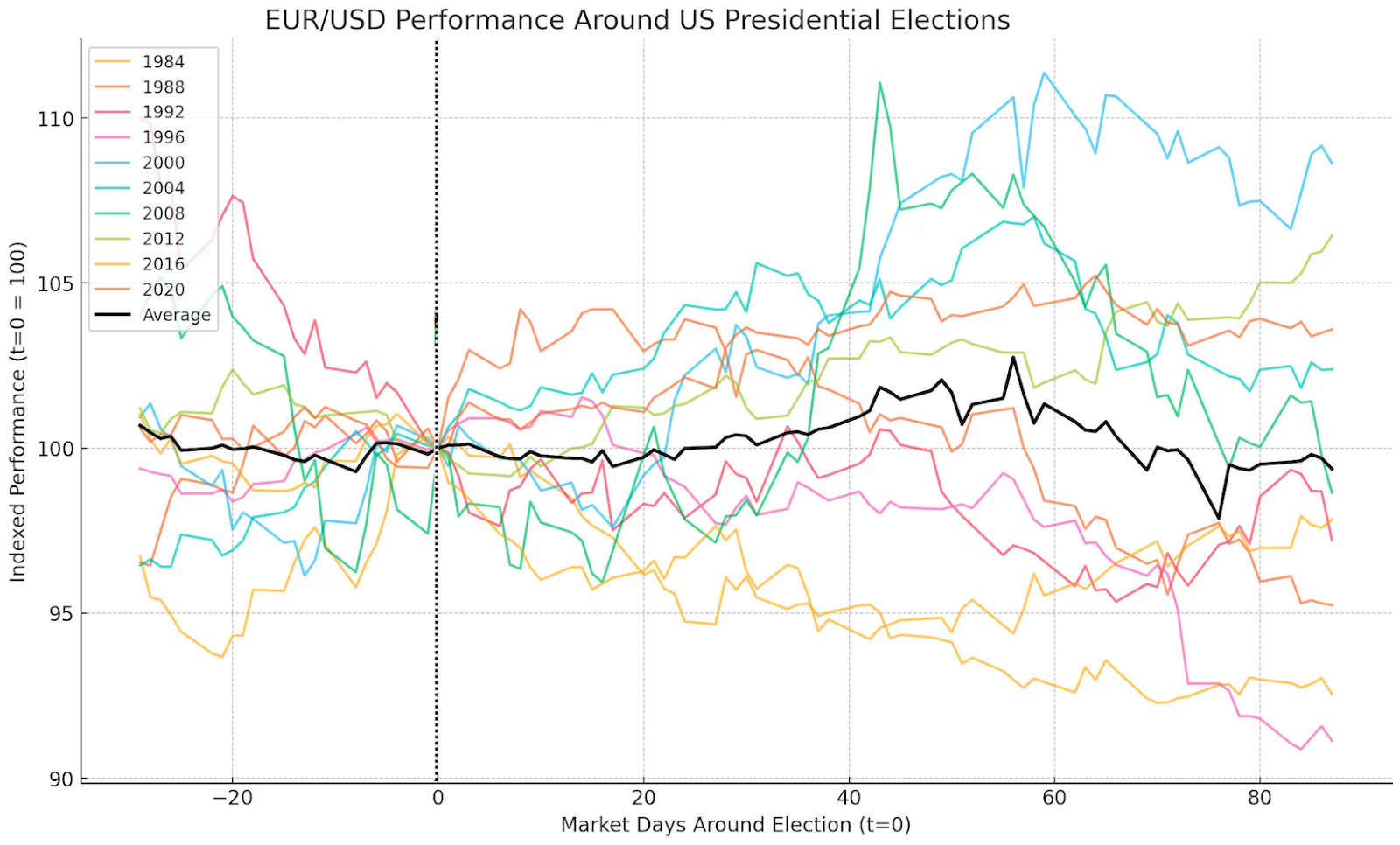

EUR/USD v období prezidentských voleb

Při pohledu na výkonnost hlavního měnového páru EUR/USD v období voleb z grafu níže nevychází žádná historická pravděpodobnost. Téměř vždy však na trhu panovala vyšší míra volatility, se kterou by obchodníci měli počítat. Zajímavý může být vývoj měnového páru po volbách v letech 2000, 2004, 2008 a 2012. V těchto předkrizových a pokrizových letech se očekávání obchodníků promítla do krátkodobého oslabení amerického dolaru.

Zdroj: Tradingview.com, Forex.com, Pár EURUSD a jeho chovanie v období prezidentských volieb

Analytici Bank of America identifikovali medvědí formaci v indexu amerického dolaru (DXY), která naznačuje potenciální pokles k úrovni 98,98, s možností dalšího oslabení až na 96,00. Technické indikátory a oscilátory podporují tento medvědí výhled, což naznačuje, že případné zisky dolaru v říjnu by měly být vnímány spíše jako příležitost k prodeji než jako signál dlouhodobé síly amerického dolaru.

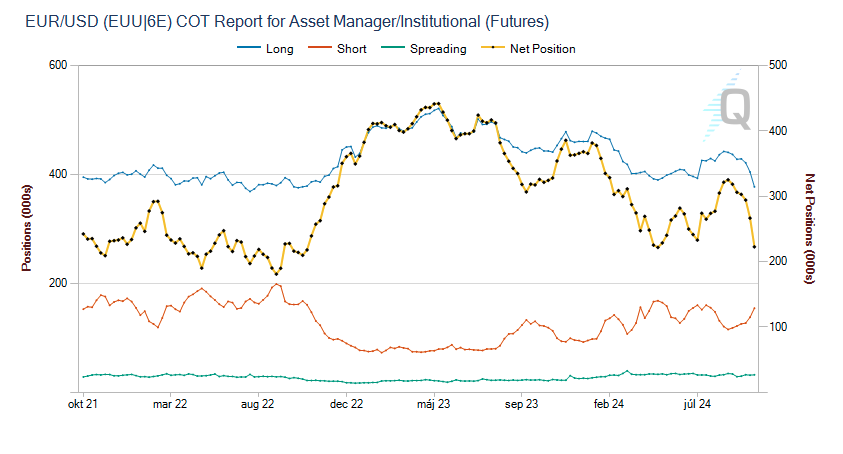

Tento názor je podpořen i aktuálním vývojem pozic obchodníků na futures trhu. Od května 2024 postupně snižují své dlouhé pozice na páru EUR/USD (v grafu modře) a současně navyšují krátké kontrakty (v grafu červeně) až na lokální maxima. Takové chování obchodníků v minulosti vedlo k vytvoření silného dna a následnému odrazu páru EUR/USD na vyšší úrovně.

Zdroj: CME.com, XTB analýza, Vývoj pozícií futures obchodníkov na EURUSD

Jen během nejistoty

USD/JPY je dalším klíčovým měnovým párem, který mohou ovlivnit volby. Japonský jen tradičně slouží jako „bezpečný přístav,“ takže pokud volby vyvolají nejistotu nebo tržní turbulence, může hodnota jenu vůči dolaru růst. Tento pár by měl být v hledáčku každého obchodníka zaměřeného na riziko a ochranu kapitálu během politické nejistoty.

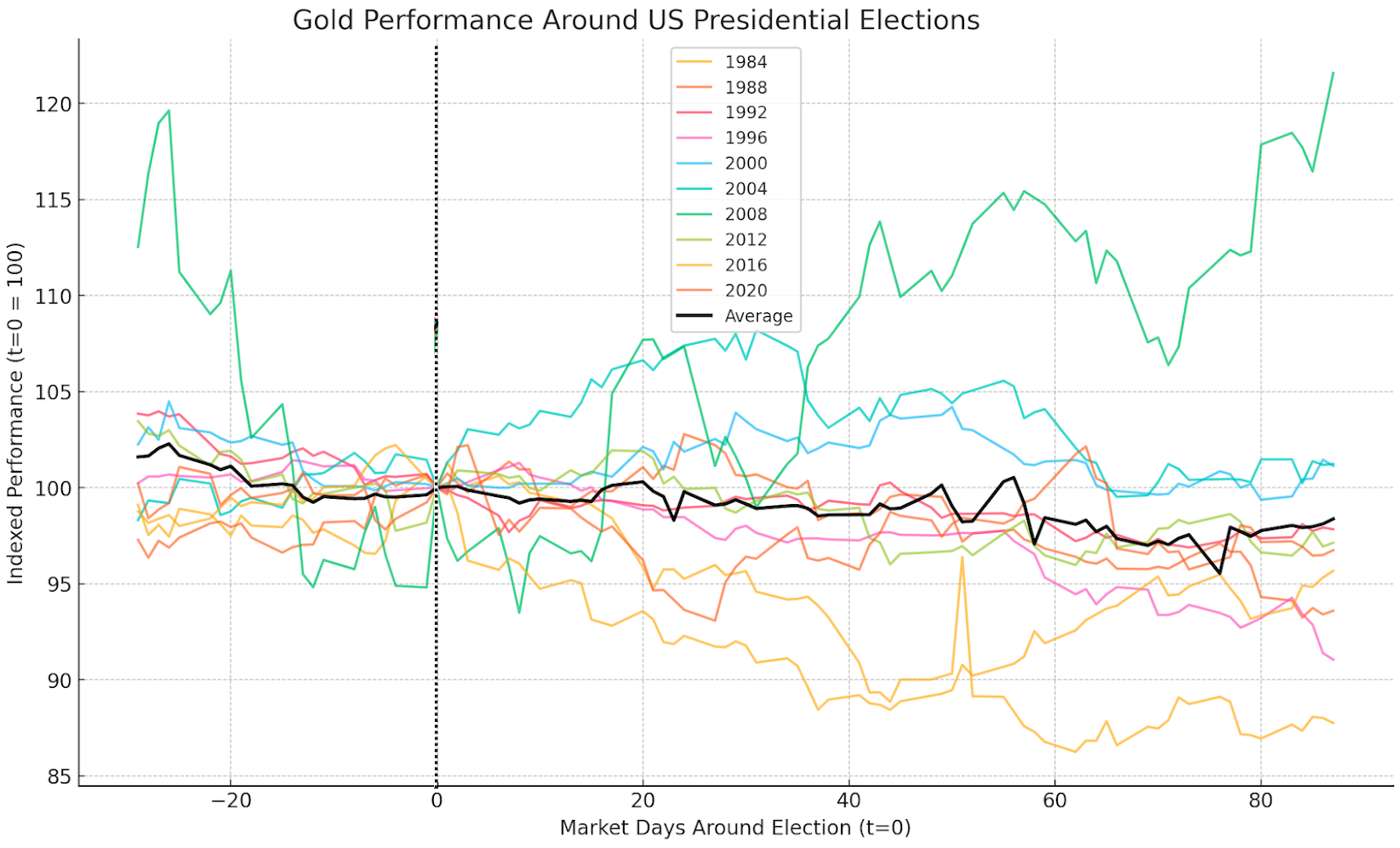

Zlato

Zlato je považováno za bezpečný přístav, a proto je pravděpodobné, že jeho cena poroste, pokud volby přinesou nejistotu nebo napětí. Trumpův protekcionismus a případné geopolitické napětí mohou zvýšit poptávku po zlatě, zatímco politika Harrisové může přinést větší stabilitu, což by mohlo cenu zlata oslabit. Tradeři by měli sledovat index volatility VIX, který odráží úroveň nejistoty mezi obchodníky na trhu, a také zlato jako klasické zabezpečení proti inflaci a tržním výkyvům.

Širší analýza Bank of America upozorňuje na možné výraznější nákupy zlata na současných cenách, které dosahují historických maxim. Analytici banky se však více zaměřují na potenciál trhu se stříbrem, které by mohlo případně těžit z ekonomického expanzivního cyklu.

Zdroj: Tradingview.com, Forex.com, Vývoj ceny zlata počas amerických prezidentských volieb

Ropa (WTI)

Bude pod tlakem v závislosti na výsledku voleb. Trumpova administrativa, která podporuje fosilní paliva, by mohla tlačit ceny ropy dolů, zejména pokud zvýší domácí produkci a zmírní environmentální regulace. Rizikem mohou být sankce na země jako Írán, což by mohlo krátkodobě zvýšit ceny ropy. Jeho politika energetické nezávislosti USA by měla ve střednědobém horizontu stabilizovat nabídku.

Naopak Harrisová by mohla přijmout přísnější opatření na podporu obnovitelných zdrojů a klimatických dohod, což by mohlo snížit globální poptávku po ropě a způsobit pokles cen. Krátkodobý tlak na ropný průmysl a těžbu by však mohl přinést vyšší ceny této komodity.

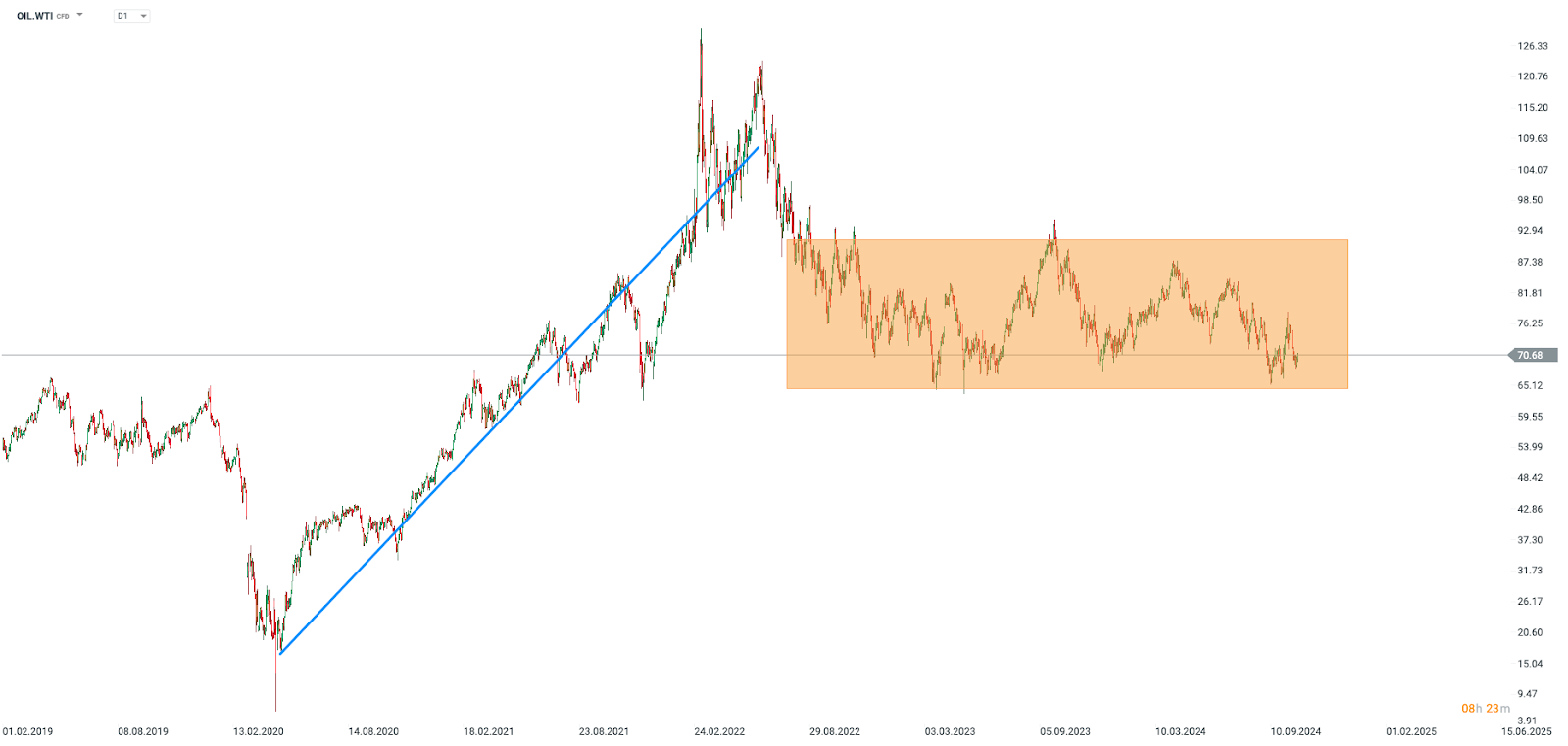

Níže je cenový graf lehké texaské ropy WTI – boom (modrá), který vrcholil přibližně v roce 2022 po Covid krizi, byl vystřídán dvouletým pohybem do strany (oranžový obdélník) bez jasného trendu. Tato klíčová průmyslová komodita čeká na ekonomické oživení nejen v USA, ale i v Číně. Právě do tohoto vztahu by mohl nový prezident výrazně zasáhnout.

Zdroj: xStation 5, Vývoj ceny ropy WTI počas Covid boomu a aktuálny pohyb do strany

S&P 500 a Nasdaq

Akciové indexy, zejména S&P 500, jsou ukazatelem celkového tržního sentimentu a jsou citlivé na výsledky voleb. Trumpovo snižování daní by mohlo přinést krátkodobé zisky, zejména pro tradiční průmyslová odvětví a energetický sektor. Harrisová by naopak mohla podpořit technologie a sektor obnovitelné energie, což by mělo pozitivní dopad na index Nasdaq.

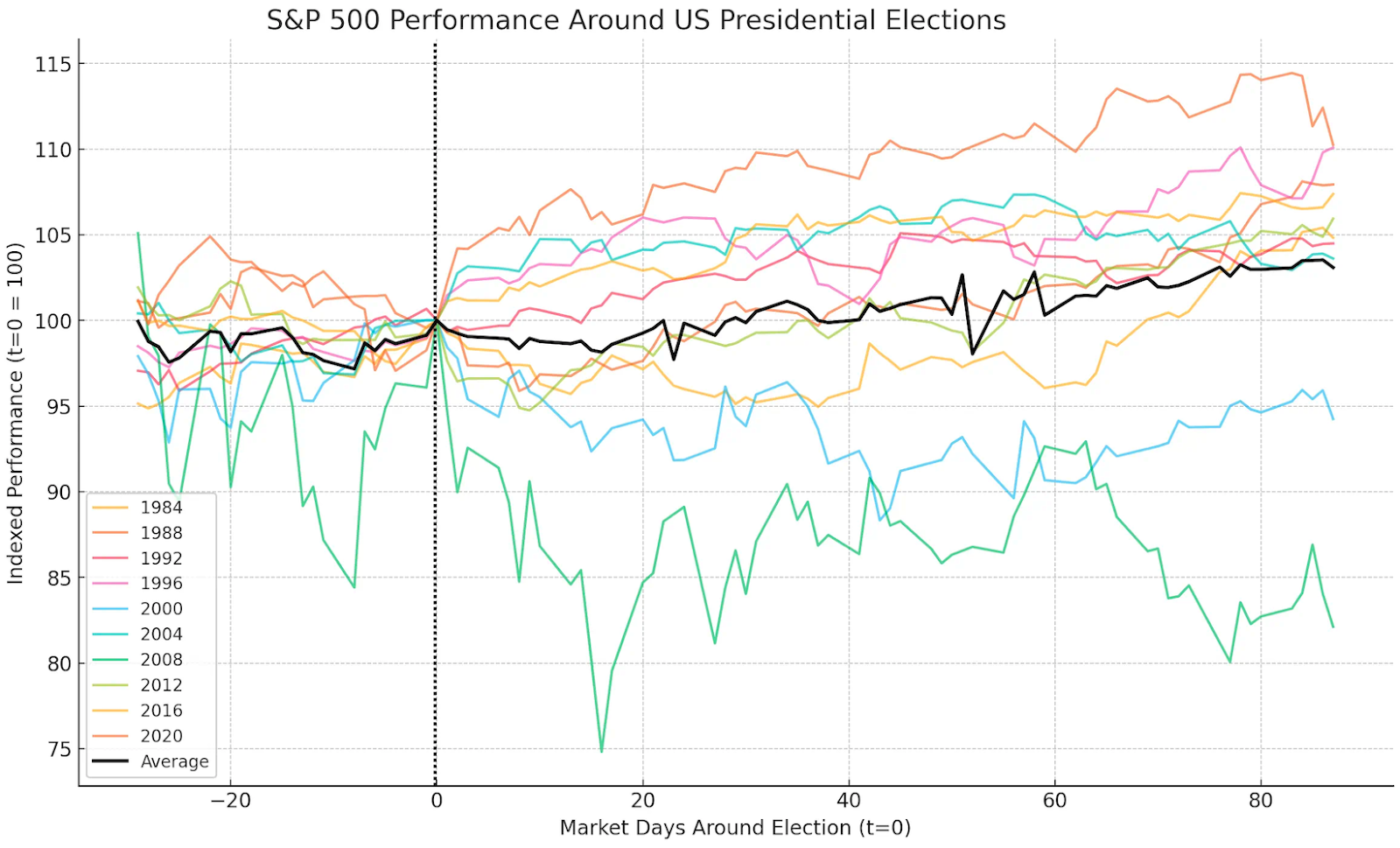

Z historických dat je zajímavé sledovat vývoj indexu po volbách v letech 2000 a 2008 (modrá a zelená linie v grafu), kdy v době blízké ekonomickým krizím index reagoval výrazně negativněji než v ostatních povolebních obdobích, kdy naopak zaznamenal růst

Zdroj: Tradingview.com, Forex.com, Vývoj indexu S&P 500 pred a po amerických prezidentských voľbách

S&P 500 má tendenci růst po jasných výsledcích, ale neočekávaný výsledek nebo dlouhé zpoždění při sčítání hlasů by mohlo způsobit výraznou nervozitu a volatilitu.

Obchodní strategie během voleb

Volební roky jsou charakterizovány nejvyšší volatilitou v porovnání s ostatními roky volebního cyklu v USA. Zejména krátce před a po volbách je třeba počítat se zvýšenou volatilitou, a proto je řízení rizika klíčové. Obchodníci mohou tuto znalost využít následujícími způsoby:

- Profitováním z inverzní korelace mezi VIX a S&P 500 : Obchodník by mohl otevřít krátkou pozici na VIX a dlouhou pozici na S&P 500, podle historické výkonnosti těchto instrumentů, zmíněné výše.

- Skalpování a krátkodobé obchodování : Využití krátkých časových rámců pro práci v proměnlivějším prostředí zvýšené volatility. V takových okamžicích představuje doba, po kterou je obchodník na trhu, vyšší riziko.

- Zajištění svého portfolia – hedging : Krátkými pozicemi se investoři mohou připravit na případné negativní překvapení v den voleb. V roce 2016, když neočekávaně zvítězil Donald Trump, DAX40 klesl v předobchodní fázi o 500 bodů, ale následně uzavřel den s nárůstem přibližně o 250 bodů.

- Sledování sentimentu : Analýza prostřednictvím indexů jako VIX nebo průzkumů sentimentu obchodníků, jako je AAII nebo Fear & Greed Index, které mohou signalizovat náladu na trhu.

Závěr

Volby v USA v roce 2024 jsou kritickým okamžikem pro globální trhy. Pro obchodníky, kteří jsou připraveni reagovat na volatilitu, nabízejí tyto volby jedinečné příležitosti. Ať už se jedná o forex, komodity nebo akciové indexy, pochopení politického a ekonomického kontextu voleb může být klíčem k úspěchu na trzích i v nadcházejících měsících a novém roce.

X-Trade Brokers

X-Trade Brokers

X-Trade Brokers (XTB) je mezinárodní brokerský dům, který poskytuje profesionální podmínky pro obchodování CFD na forex, indexy, komodity, kryptoměny a pro investování do akcií a ETF. Své služby neustále zdokonaluje, o čemž svědčí řada mezinárodních ocenění a potvrzují to i tuzemská ocenění Broker roku a Forex broker roku, získaná opakovaně na Investičním summitu MoneyExpo. Pro své klienty nabízí XTB poskytuje profesionální obchodní platformy MetaTrader 4 a xStation 5 s integrovanou kalkulačkou, bezplatné vzdělávání, 24h zákaznickou podporu, bezplatné vzdělávání a denní zpravodajství z finančních trhů.

Rozdílové smlouvy jsou komplexní nástroje a v důsledku použití finanční páky jsou spojeny s vysokým rizikem rychlého vzniku finanční ztráty. U 76 % účtů retailových investorů došlo při obchodování s rozdílovými smlouvami u tohoto poskytovatele ke vzniku ztráty. Měli byste zvážit, zda rozumíte tomu, jak rozdílové smlouvy fungují, a zda si můžete dovolit vysoké riziko ztráty svých finančních prostředků.

Přečtěte si také

Poslední zprávy z rubriky Komodity:

Přečtěte si také:

Příbuzné stránky

- Komodity a deriváty - kurzy komodit, potravin, obilnin, surovin, kovů a energii

- Zemědělské komodity, agro komodity - cena pšenice, kukuřice, kakaa

- Státní svátky 2024

- Kalendář jmen 2024 - svátky

- Prázdniny 2024/2025 nezveřejněny

- Státní svátky Prosinec 2024

- Kalendář jmen Listopad 2024 - svátky

- Kalendář jmen Prosinec 2024 - svátky

- Kalkulačka OSVČ 2024 (za rok 2023) - výpočet daně, sociálního a zdravotního pojištění

- Zvýšení důchodu 2024 - kalkulačka: důchod 18.000 Kč se od června 2023 zvýší o 722 Kč.

- Ošetřovné 2024 - kalkulačka: celkem 6.399 Kč za 9 dnů ošetřovného při příjmu 40.000 Kč. O 27 Kč více než vloni.

- Nemocenská 2024 - kalkulačka: lidé s příjmy nad 41.000 Kč si na nemocenské letos mírně polepší.