Končící zisková recese a měnící se příběh kolem umělé inteligence (Perly týdne)

Dan Niles z Niles Investment Management míní, že se mění investiční příběh kolem umělé inteligence a projevuje se to po celé délce technologické vertikály.

Konec ziskové recese: Dan Suzuki ze společnosti Richard Bernstein na CNBC uvedl, že pro trh je nyní pravděpodobně nejdůležitější likvidita a zisky obchodovaných firem. A na obou rovinách podle něj vypadá situace dobře. Dosavadní zveřejněná čísla ze strany finančních institucí jsou slušná a to samé platí mimo tento sektor. Nemalá část firem v indexu S&P 500 „je stále v ziskové recesi, ale z ní se již dostávají.“

Poté, co Fed snížil sazby o 50 bazických bodů, přišly z ekonomiky dobré zprávy, k tomu pomáhá stimulace v Číně. Celkově je pak podle stratéga nyní pravděpodobnější, že vývoj zisků předčí současná očekávání namísto toho, aby na ně nedosáhl. Rizikem jsou zejména nejdražší a nejoblíbenější společnosti na trhu. Nejhorším scénářem by pak podle experta bylo pokračující slábnutí faktorů, které doposud stály za silnou spotřebou.

Niles hovořil o tom, že velké investice technologických firem budou muset generovat odpovídající návratnost. Pokud se pravděpodobnost takového scénáře ale bude snižovat, projeví se to na dalších investicích, a tudíž u jejich dodavatelů. NVIDIA si podle investora povede po zbytek roku dobře. Ovšem v první polovině roku příštího může přijít změna i zde. A to v případě, že společnosti jako Microsoft, Amazon či Google „nepřijdou s nějakou novou aplikací, kterou budou všichni najednou potřebovat a která bude generovat obrovské příjmy.“

Pokud tedy ze strany velkých technologických firem nepřijde nějaký průlom v používání umělé inteligence, může to být podle experta období, kdy se bude výrazně přehodnocovat potenciál a návratnost investic do této technologie. A to by se mohlo dotknout i akcií společnosti NVIDIA, i když poptávka po jejích čipech a produktech je nyní stále extrémně silná. Následující graf ukazuje výkony tohoto titulu v letošním roce a porovnává je s výkony 25 výrobců polovodičů z amerického trhu:

Zdroj: CNBC

Změna v příběhu kolem AI je podle experta znatelná jak na posledních výsledcích některých velkých technologických společností, tak na zmíněné ASML, přesněji řečeno na vývoji jejích objednávek. Varovným signálem u akcií společnosti NVIDIA by byly negativní změny ve výsledcích Microsoftu, Amazonu a Googlu. I když „NVIDIA bude poslední, kdo na ně bude reagovat.“

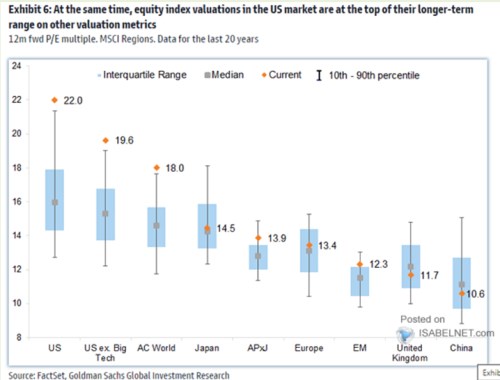

Valuace na světových trzích: Goldman Sachs v následujícím grafu ukazuje valuace hlavních světových trhů a porovnává je s historickým standardem. Vysoko nad ním se nacházejí trhy americké, a to i bez velkých technologických společností. Pak totiž jejich poměr cen k ziskům dosahuje 19,8, zatímco medián se nachází u 15. Japonské a evropské trhy se se svými valuacemi nachází mírně nad mediánem, pod ním je naopak PE britského a čínského trhu:

Zdroj: X

Ideální nepřistání: Mohamed El-Erian hovořil na CNBC o scénáři „žádného přistání“. V něm by růst americké ekonomiky zůstal silný, ale inflace by se stále držela nad 2 %. Tedy mezi 2,5 až 3 % a americká centrální banka by takový stav tolerovala. Podle ekonoma ale existuje ještě jedna verze „žádného přistání“. V ní by přišel pozitivní nabídkový šok a americká ekonomika by tak mohla silně růst a zároveň by nedocházelo k jejímu přehřívání. Takovému vývoji dává nyní expert asi 15% pravděpodobnost.

El-Erian míní, že nejpravděpodobnější je nyní hladké přistání, vývoj v americké ekonomice podle něj bude mimo jiné ovlivněn cenami ropy a také stavem čínského hospodářství. K tomu ekonom zopakoval, že Fed „je příliš závislý na datech“. O tom hovořil už dříve s tím, že centrální banka by svou politiku měla méně zakládat na aktuálních datech a více se spoléhat na „strategii“. Nyní například současná data ukazují, že sazby v září neměly jít dolů o 50 bazických bodů, ale jen o 25.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Výsledky firem - tržby, zisk

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Svátky tento týden - kalendář jmen

- Největší vzestupy a poklesy kurzu kryptoměn za týden

- Perly týdne: Zisková recese 2019, FAANG jako Cisco a Česko s 7,4 milionu obyvatel

- Perly týdne: Umělá inteligence na 80 % dovedností nových analytiků, ChatGPT ztratil na popularitě

- Umělá inteligence a bublina v Hollywoodu (Perly týdne)

- Akcie v počáteční fázi býčího trhu, valuace technologií plně odrážejí příběh umělé inteligence - Edward Jones (video)

- Auta od umělé inteligence a v ekonomice návrat ke starému normálu (Perly týdne)

- Trhliny v příběhu umělé inteligence, hodnotové akcie jsou atraktivní (Research Affiliates) (video)

- Čína v exportu aut předhání Německo a velké technologické firmy požadují po vládě regulaci umělé inteligence (Perly týdne)

- Umělá inteligence, demokratizace znalostí a ojedinělý příběh OpenAI - Víkendář (video)

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory