Je trh drahý? Stačí „jen“ odhadnout pět čísel

Pokud bychom chtěli jít za pouhé „kecací“ úvahy o tom, zda je trh příliš vysoko (či nízko), tak v nejjednodušší verzi potřebujeme pět základních čísel. Jedním z nich jsou zisky očekávané pro následující rok a další čtyři se odráží v PE. Tedy „férovém“ poměru cen k těmto ziskům. Jak to s touto čtyřkou nimi vypadá dnes? Dnes se zaměříme zejména na nejvíce opomíjenou proměnnou související s tokem hotovosti, dividendami a zisky.

Nejjednodušší z oné zbylé čtyřky jsou výnosy desetiletých vládních dluhopisů, tedy bezrizikové sazby. Ty nemusíme nijak odhadovat, nyní dosahují 3,6 %. Ale u zbylých třech proměnných se už dostáváme do oblasti odhadů. Konkrétně hovoříme o poměru dividend k ziskům POR, o rizikové prémii akciového trhu (do budoucna) a o očekávaném dlouhodobém růstu zisků.

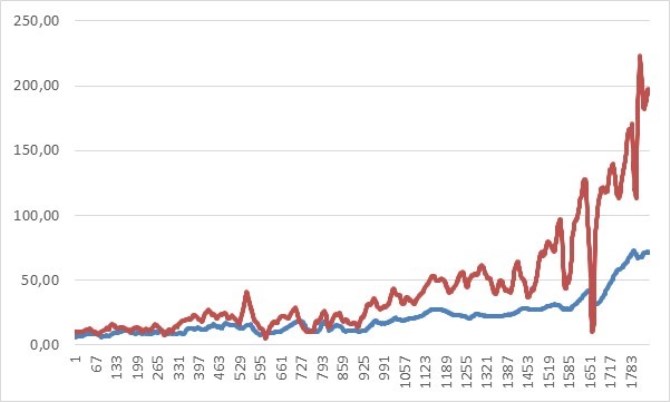

O prémiích jsem tu psal nedávno v souvislosti s odhady Goldman Sachs. Podle nich by nyní měly prémie na americkém trhu dosahovat 3 – 3,2 %, což jsou podobné úrovně, jako v letech 2002 – 2007. Po roce 2008 ale bylo standardem spíše 5 – 6 %. POR je poměrně málo zmiňovanou proměnnou, ale je stejně důležité, jako všechny ostatní. A souvisí i s přetrvávající mezerou mezi PE a P/FCF, na kterou tu občas upozorňuji. POR přitom svým způsobem ukazuje, jak „výživné“ z hlediska hotovosti zisky obchodovaných firem jsou a kolik se toho z nich dá udržitelně vyplácet na dividendách.

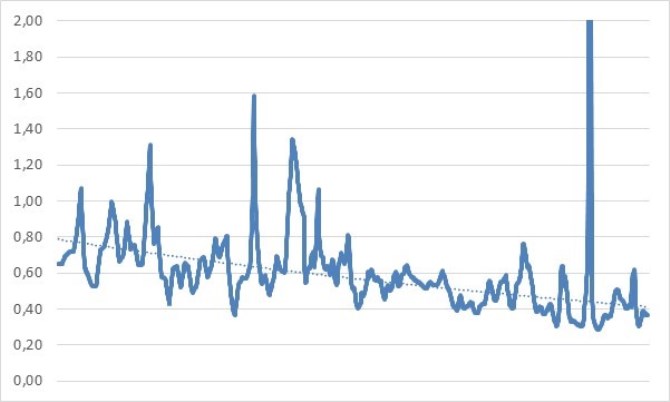

Druhý graf už ukazuje konkrétně zmíněné POR, tedy poměr dividend a zisků. Vidíme u něj jasnou cykličnost danou právě tím, že se potkává cykličnost zisků na straně jedné a snaha udržet dividendy na trendu na straně druhé. A z grafu také vidíme jasně klesající dlouhodobý trend POR:

Před 150 lety tedy firmy vyplácely „standardně“ asi 80 % svých zisků, nyní je to asi polovina. Jak jsem přitom psal, pro nějaké konkrétnější odhady férovosti současných cen a valuací bychom potřebovali také odhad toho, jak bude POR vypadat v budoucnu. Pokud by v minulosti byl tento poměr stabilní, bylo by to jednoduché. Ale co nyní – stabilizuje se POR, bude dál klesat, nebo se dokonce zase otočí nahoru?

Více se tématu budeme věnovat zítra, ale dnes ještě malý konkrétní příklad: Dlouhodobá očekávání růstu zisků jsou nyní podle dat Yardeni Research nastavena na 16,5 %. To ale není skutečně dlouhodobě udržitelná míra růstu, vezměme proto jako standard 6,5 %, což je historický průměr (více viz zítra). Požadovaná návratnost by s výše uvedenými čísly dosahovala 6,6 % (3,6 % plus 3 % prémie). Kdyby POR mělo v budoucnu stagnovat na 40 %, férové PE trhu je nyní s těmito předpoklady: 40 % děleno 6,6 % mínus 6,5 %. Konkrétně vychází 400.

Toto číslo je nejen z hlediska historických zkušeností absurdní, z hlediska matematiky ale ne. A je dáno tím, že růst zisků (6,5 %) by byl velmi dlouhodobě hodně vysoko nad bezrizikovými sazbami (3,6 %). K tomu se přidávají dost nízké prémie. Pokud by výnosy dluhopisů mnohem více odpovídaly růstu zisků (6,5 %), férové PE už vychází na 13,3. Dostáváme se tak k tomu, že proměnné jsou v této kalkulaci ekonomicky vzájemně propojené. Více zítra.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Jen, Japonský jen JPY, kurzy měn

- Drahé kovy - ceny zlata, stříbra, platiny a palladia

- Čísla účtů pro placení daní v roce 2020

- Vyhledání plátců DPH podle jejich identifikačního čísla (IČO)

- DIČ - Daňové identifikační číslo, ověření DIČ firem a osob

- Vyhledání daňového identifikační čísla (DIČ) fyzické osoby

- Ověření daňového identifikační čísla (DIČ)

- SWIFT kódy bank - BIC kód Banky k IBAN číslu účtu

- Přiznání k dani z příjmů fyzických osob 25 5405 (vzor číslo 28)

- Přiznání k dani z nemovitých věcí 25 5450 (vzor číslo 19)

- Pokyny k vyplnění přiznání k dani z nemovitých věcí 25 5450/1 (vzor číslo 24)

- Prohlášení poplatníka daně z příjmů fyzických osob ze závislé činnosti 25 5457 (vzor číslo 27)

Prezentace

10.03.2025 Nejpopulárnější Samsung má nástupce.

03.03.2025 Xiaomi má úžasný fotomobil. Ti nejrychlejší…

27.02.2025 Ferratum: Banka budoucnosti v tvém mobilu?

Okénko investora

Štěpán Křeček, BHS

Ali Daylami, BITmarkets

Petr Lajsek, Purple Trading

Miroslav Novák, AKCENTA

Tomáš Volf, Citfin

Olívia Lacenová, Wonderinterest Trading Ltd.

Přirozená korekce, nebo obrat na trhu? Ceny pomerančového džusu na burze klesly o 37 procent

Jakub Petruška, Zlaťáky.cz

Zlatý býk je k nezastavení: Zlato překonalo hranici 2 900 USD

Jiří Cimpel, Cimpel & Partneři