Výkonnost odvětví - Vývoj ekonomiky České republiky - 2. čtvrtletí

3 . Výkonnost odvětví

Mezikvartální pokles HPH se ve 2. čtvrtletí zastavil. Dařilo se službám, které těžily ze silnější tuzemské poptávky. Slabá zahraniční poptávka naopak nadále udržovala průmysl v recesi.

Souhrnný výkon odvětví národního hospodářství zachycený pomocí vytvořené hrubé přidané hodnoty (HPH) [1] se na počátku letošního roku dále mírně mezikvartálně snižoval a navázal tak na nepříznivý loňský vývoj. Teprve ve 2. čtvrtletí 2024 došlo k lehkému oživení (+0,5 % [2] ), k němuž ovšem přispěl jen sektor služeb [3] . Ten profitoval z vyšších spotřebních výdajů domácností i vládních institucí či z pokračujícího rozvoje příjezdového cestovního ruchu. Za celé 1. pololetí se HPH meziročně snížila o 0,3 % (poslední pololetní pokles přitom nastal v roce 2020). Odvětvový profil vývoje je opět podobný – k nižšímu výkonu přispěl nejvíce průmysl (−0,7 p. b.), kde recese pokračovala v jeho zpracovatelské části a v úhrnu také v těžbě a energetice. Opačně působilo (shodně jako po většinu loňského roku) váhově dominantní uskupení služeb – obchod, doprava, ubytování a pohostinství (+0,4 p. b.).

Očekávaná letošní sklizeň základních obilovin i řepky je v meziročním, ale i dlouhodobém srovnání nižší. Významný vliv měl pokles osevních ploch i prudké výkyvy počasí na počátku jara.

Výše uvedený souhrnný pohled dále rozvádějí podstatně detailnější podnikové statistiky. Dle 3. letošního odhadu sklizní (k 15. 8.) se očekává úroda základních obilovin ve výši 6 835 tis. tun a řepky 940 tis. tun. Odhad úrody obilovin je meziročně o 8,6 % nižší a za průměrem z posledního pětiletí zaostává o 6,6 % ( jedná se o druhou nejnižší sklizeň v posledním desetiletí) . Úroda řepky je meziročně nižší o 28,3 % a o pětinu zaostává za posledním pětiletím ( sklizeň je nejnižší od roku 2006) . V obou případech hrají klíčovou roli slabší letošní hektarové výnosy, nezanedbatelný vliv měl ale i pokles osevní plochy. Meziročně slabší je sklizeň pšenice, žita a ječmene ozimého . Naopak díky dostatku srážek po celé vegetační období je očekávána vyšší úroda u jarních obilovin ( ječmene jarního, ovsa a triticale) . Z dalších plodin by se mělo meziročně více sklidit i kukuřice na zrno (+15,3 %), brambor (+11,1 %, hlavně díky rozšíření osevní plochy), sóji (+10,9 %), řepy cukrové (+13,5 %) a kukuřice na zeleno (+16,4 %). Naproti tomu pokles se očekává např. u slunečnice na semeno (−10,7 %) či vojtěšky (−7,7 %). Na letošní úrodu měly obecně významný vliv dubnové mrazy. Ty kromě řepky citelně poznamenaly také úrodu ovoce a některých druhů zeleniny.

Hrubá tuzemská produkce masa se meziročně zvýšila především vlivem oživení výroby vepřového.

Spotřeba všech hlavních druhů masa rostla, a to i díky posílení dovozu.

Dva roky trvající meziroční pokles fyzického objemu výroby masa na jatkách v ČR se loni ve 4. čtvrtletí zastavil a tento obrat potvrdil i dosavadní letošní průběh. Ve 2. čtvrtletí tak pokračoval mírný růst výroby (+1,9 %). Táhlo ho (stejně jako na počátku roku) oživení váhově dominantního segmentu vepřového masa (+5,6 %, ale proti roku 2021 byla výroba skoro o 4 % nižší). K poklesu došlo však u hovězího (−4,6 % [4] ) a jeho dosavadní letošní výroba je na sedmiletém minimu. Výroba drůbežího stagnovala, v dlouhodobějším pohledu se však zvyšuje. Ještě zřetelnější růstový trend je patrný v mlékárenství. Přímý nákup mléka od tuzemských producentů se meziročně zvýšil o 3,7 %, rostl dvakrát rychleji než ve stejném období loni. Po započítání bilance dovozu a vývozu masa se předběžně kalkulovaná spotřeba masa v ČR ve 2. čtvrtletí meziročně zvýšila u všech tří druhů: u hovězího (+2,5 %), vepřového (+2,0 %) i drůbežího (+5,2 %). Ovlivnil ji i o více než desetinu vyšší dovoz – jak hovězího, tak drůbežího. Na spotřebu masa působí také dlouhodobé preference tuzemských konzumentů i krátkodobější výkyvy dané např. reakcí domácností na vývoj spotřebitelských cen tohoto zboží.

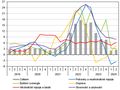

Průmyslová produkce letos mezikvartálně klesala. Projevuje se slabá poptávka i doznívající efekt zvýšených výrobních nákladů z období energetické krize.

Tuzemský průmysl se v 1. pololetí 2024 nacházel v recesi, když ho srážela především přetrvávající slabá zahraniční poptávka. Ekonomiky klíčových obchodních partnerů Česka v eurozóně (zejména Německo, Francie, Itálie, Nizozemsko či Rakousko) čelily cyklickým i strukturálním problémům. Ty se projevují také v tuzemsku. Většina energeticky náročných oborů stále pociťuje dopady zvýšených cen vstupů. Negativní vliv má i omezení celkové investiční aktivity související s pokračující oslabenou podnikatelskou i spotřebitelskou důvěrou v ekonomiku či se ztíženými možnostmi úvěrového financování investic. Po krátkodobém oživení na sklonku roku 2023, za nímž stála primárně výroba dopravních prostředků, se průmyslová produkce [5] v Česku v 1. čtvrtletí 2024 mezikvartálně snížila o 0,7 %. V následujícím období se její pokles prohloubil (na −1,0 %), neboť útlum postihl klíčové investičně zaměřené obory (strojírenství, výroba motorových vozidel) i část oblastí zaměřených na výrobu meziproduktů (elektrotechnika, hutnictví a slévárenství). Výše uvedené vlivy vedly k tomu, že produkce celého průmyslu letos ve 2. čtvrtletí za svým v rcholem z období předpandemické konjunktury (2. čtvrtletí 2019) mírně zaostala (o 2,7 %) [6] .

Za meziročním poklesem průmyslu stálo hlavně strojírenství, kde se prohluboval problém se slabou poptávkou.

Vysoké tempo výroby z předchozích let neudržel automobilový průmysl, což mělo dopad i na nejbližší subdodavatelské obory.

Průmyslová produkce se meziročně mírně snižovala již od poloviny loňského roku. V 1. pololetí 2024 tak klesla o 1,6 % [7] . Stál za tím především prohlubující se pokles výkonu významného odvětví strojírenství (pokles produkce o 12,9 %, příspěvek k vývoji celého průmyslu −1,1 p. b.) v důsledku slabé poptávky, zejména ze zahraničí. Útlum se zde týká např. výroby čerpadel, zemědělských nebo kovoobráběcích strojů, nižší produkci lze však vystopovat v zásadě napříč celým odvětvím. Na recesi celého průmyslu měla letos nezanedbatelný vliv i výroba motorových vozidel (příspěvek −0,3 p. b., pokles odvětví o 1,6 %). Ta již neudržela velmi vysoké tempo výroby z předchozích dvou let, jež zčásti pramenilo z finalizace většího objemu zakázek nahromaděných z období ovlivněného narušením dodavatelských řetězců. To se letos odrazilo i v nevýrazných výsledcích nejbližších navazujících oborů – zejména výroby elektrických zařízení (−0,9 %). Využití výrobních kapacit v samotném automobilovém průmyslu kleslo na počátku 3. čtvrtletí 2024 pod 90 % (nejníže za posledních jeden a půl roku). Ve srovnání s většinou průmyslových oborů bylo ovšem stále relativně vysoké [8] . Výrobci aut nadále profitovali ze solidního růstu domácí i zahraniční poptávky [9] . V dobré kondici se navzdory aktuálnímu poklesu výkonu nacházela i výroba ostatních (především kolejových) vozidel. Vlivem vysoké srovnávací základny zde sice produkce letos meziročně klesla (−4,6 %), ta má zde ovšem tradičně dost kolísavý charakter. Dobré vyhlídky tohoto oboru se opírají o silnou domácí poptávku spojenou s rozvojem dopravní infrastruktury i modernizací armády.

V hutnictví pokračoval hluboký pokles produkce. Problémy přetrvávaly i ve většině dalších energeticky náročných oborů. K pozitivnímu obratu však došlo v chemickém průmyslu, a to díky oživení domácí poptávky.

Slabé poptávce i stále zvýšeným výrobním nákladům (ve vztahu k roku 2020 i 2021) čelila i na počátku letošního roku většina energeticky náročných oborů. V základní kovovýrobě, hutnictví a slévárenství se produkce meziročně snížila třetí rok v řadě, když v 1. pololetí 2024 klesla o 8,5 % [10] . Ani z vývoje zakázek v tomto oboru není zatím patrný náznak pozitivního obratu. Firmám chybí nejvíce zahraniční poptávka, což souvisí s nepříznivým vývojem hutnictví v celé EU [11] . Dlouhodobě se projevuje pokles poptávky po oceli, zejména ze stavebnictví, automobilového průmyslu či strojírenství. Přetrvávající, ale řádově menší útlum produkce zasáhl i kovodělný průmysl a výrobu stavebních hmot. V obou případech se na něm aktuálně podílí hlavně slabší tuzemská poptávka. Naopak v energeticky náročném chemickém průmyslu produkce po loňském propadu v 1. pololetí 2024 díky oživení na domácím trhu meziročně posílila o 3,7 % a spolu s potravinářstvím tlumila pokles výkonu celého průmyslu ze všech jeho oborů nejvíce (oba obory v součtu +0,4 p. b.).

Potravinářství i výroba nápojů profitovaly z oživené spotřeby domácností. U některých položek ale lidé stále spíš odkládali spotřebu, což se podepsalo na výkonech v nábytkářství.

Většina menších zpracovatelských oborů po loňském útlumu letos ožila. O téměř 8 % posílila produkce papírenství, podobného růstu dosáhl také různorodý obor ostatního zpracovatelského průmyslu [12] . Zotavení spotřeby tuzemských domácností i rozvoj příjezdového cestovního ruchu vyústily ve vyšší produkci potravinářství (+4,6 %) i nápojového průmyslu (+6,0 %). K růstu v oděvnictví (+5,3 %) přispěla sílící zahraniční poptávka. Naopak díky rozvoji domácího trhu pokračoval letos dlouhodobější růst obuvnictví a farmacie. Stále se však nedařilo textilnímu průmyslu ( − 2,0 %) i nábytkářství ( − 3,9 %), v nichž meziroční pokles produkce přetrvává již osmý kvartál v řadě. Tyto obory sužuje slabá tuzemská poptávka – v případě textilní výroby zejména ze strany navazujícího stavebnictví (technické textilie), v nábytkářství pak přetrvávající nižší ochota domácností k nákupům zbytného zboží.

Graf č. 4 Příspěvky dílčích odvětví k meziroční změně průmyslové produkce v ČR (očištěno o kalendářní vlivy, reálně, v p. b.) a produkce v celém průmyslu v ČR, Německu a EU27 (sezónně očištěno, úroveň roku 2021=100, pravá osa)

Poznámka: Tržby jsou uvedeny v běžných cenách.

*Příspěvek zbývajícího zpracovatelského průmyslu zahrnuje i vliv celkové metodické diskrepance pramenící ze změny vah.

Zdroj: ČSÚ, Eurostat

Pokračující pokles poptávky v energetice souvisel především s velmi teplou zimou, v menší míře také s úspornými opatřeními domácností i firem a též se slabší ekonomickou aktivitou v průmyslu i stavebnictví.

Pokračoval pokles těžby uhlí i stavebních materiálů.

Podobně jako po celý loňský rok, i v 1. pololetí 2024 výkon průmyslu významně brzdila jeho nezpracovatelská odvětví (−0,4 p. b.). Produkce v energetice se letos meziročně snížila o 3,1 % (za celý loňský rok propadla o rekordních 11,1 %). Za nižší výrobou elektřiny stály letos všechny klíčové zdroje [13] . Pokračoval rovněž pokles spotřeby elektřiny [14] i zemního plynu [15] , na rozdíl od minulosti ale primárně díky teplejšímu počasí během topné sezóny [16] . Projevilo se i to, že domácnosti a firmy pokračovaly v úsporných opatřeních. K nižší spotřebě přispěl i pokles ekonomické aktivity v průmyslu a stavebnictví. S vývojem v energetice souvisí také pokračující řízený útlum v těžebním průmyslu. Hluboký pokles produkce zde pokračoval druhý rok v řadě, za 1. pololetí 2024 činil meziročních 9,6 %. Negativně se projevuje hlavně pokles ve stále méně rentabilní těžbě uhlí (−14,7 %), slabá domácí poptávka však stále již více než dva roky limituje rovněž výkon v těžbě stavebních materiálů (−4,0 %).

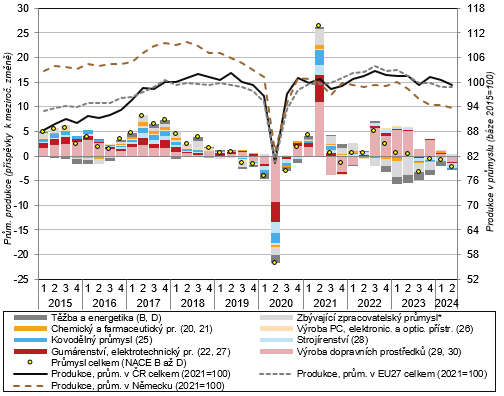

Hodnota zakázek ve výrobě dopravních prostředků svižně rostla.

V hutnictví, strojírenství a kovodělném průmyslu však slabá poptávka přetrvávala.

Dynamika nových průmyslových zakázek zatím potvrzovala letošní mírné oživení. Zatímco po většinu loňského roku se nominální hodnota zakázek ve sledovaných průmyslových oborech [17] meziročně snižovala, v 1. pololetí 2024 vzrostla o 3,4 % (podobně se zvyšovala v obou letošních kvartálech). To lze s ohledem na stagnaci cen průmyslových výrobců považovat za náznak budoucího mírného hospodářského oživení celého odvětví. Růst signalizovaly jak objednávky z tuzemska (+2,6 %), tak ze zahraničí (+3,8 %). Ve směru růstu celkových zakázek působila (stejně jako po celý loňský rok) nejvíce vyšší poptávka po motorových vozidlech (+10 %), dařilo se i návazné výrobě elektrických zařízení (+5 %). Pozitivní vyhlídky byly díky tuzemské poptávce patrné i u ostatních dopravních prostředků či v elektronickém průmyslu. Další oživení některých menších oborů předznamenávají vyšší nasmlouvané objednávky v oděvnictví i papírenství. Řada nosných zpracovatelských oborů byla ovšem stále limitovaná slabou poptávkou. Ta v hutnictví propadla meziročně o 15 %, ve strojírenství o 6 % a v kovodělném průmyslu vlivem stále slabé tuzemské poptávky výše celkových zakázek pouze stagnovala.

Důvěra podniků v průmyslu byla nadále nízká. Přibývá firem, jež trápí nedostatečná poptávka. Aktuální i očekávaný vývoj zaměstnanosti zůstává nepříznivý.

V očekáváních v oblasti výroby i vlastní ekonomické situace přetrvával v srpnu opatrný optimismus.

Důvěra podnikatelů v průmyslu zůstávala již bezmála dva roky v negativním pásmu. Letos v únoru sestoupila takřka nejníže od protipandemických uzávěr výroby (na jaře 2020). Následně sice došlo k mírnému zotavení, avšak i v srpnu setrvávala důvěra výrazně pod svým dlouhodobým průměrem (o 8,5 p. b.) a v meziročním pohledu se prakticky nezměnila. Byť u nákladových tlaků došlo ke stabilizaci (již pouze šestina podniků v krátkodobém horizontu plánuje zvýšit ceny své produkce) a do normálu se vrátil i objem naskladněných zásob, podniky napříč většinou odvětví stále limituje nedostatečná poptávka. Její role jako klíčové růstové bariéry od poloviny minulého roku roste (aktuálně omezuje již 52 % firem [18] ). Naopak nedostatek zaměstnanců sužoval osminu podniků (nejméně za poslední čtyři roky) [19] . Firmy navíc plánují v nejbližším kvartálu lidi spíše propouštět (16 %) než přijímat (6 %), což koresponduje i s reálným vývojem v posledních měsících (evidenční počet zaměstnanců v průmyslu se v 1. pololetí 2024 meziročně snížil o 2 %). Nicméně v krátkodobých očekáváních výroby i celkové vlastní ekonomické situace zavládl v srpnu (na rozdíl od počátku roku) mezi podniky velmi mírný optimismus.

Graf č. 5 Nové zakázky v průmyslu (nominálně, meziročně, v %) , využití výrobních kapacit v průmyslu, vybrané bariéry růstu* (v %, pravá osa) a saldo důvěry podnikatelů v průmyslu* (v p. b., pravá osa)

* Využití průmyslových kapacit i bariéry růstu vyjadřují stav v prvním měsíci daného čtvrtletí, saldo důvěry podnikatelů je vztaženo ke druhému měsíci čtvrtletí. Zakázky jsou očištěny o kalendářní vlivy, ostatní ukazatele jsou sezónně očištěny. Podniky mohly uvést více hlavních růstových bariér současně. Zdroj: ČSÚ, Eurostat

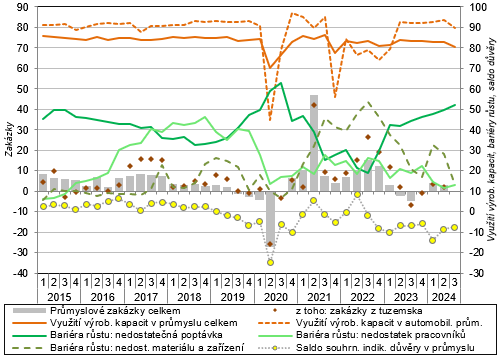

Výkon stavebnictví stále ovlivňovaly významné nákladové tlaky i slabší soukromá investiční aktivita.

Na stavebnictví na počátku letošního roku působily slabá poptávka i přetrvávající cenové tlaky. Ačkoliv ceny stavebních materiálů začaly po tříletém zvyšování od loňského podzimu meziročně mírně klesat, snižování realizovaných i očekávaných cen stavební výroby [20] bránil svižný růst nákladů práce ovlivněný chronickým nedostatkem především kvalifikované pracovní síly. Stále se projevovala i utlumená investiční aktivita v soukromé sféře související se slabší důvěrou podniků i domácností v ekonomiku a se ztíženými možnostmi úvěrového financování investic. K tomu se přidal i očekávaný pokles veřejných investic související s přechodem na nové programové období EU [21] .

Meziroční pokles stavební produkce se letos prohluboval. Největší pokles postihl specializované stavební činnosti.

Stavební produkce [22] na počátku roku 2024 mezikvartálně vzrostla o 0,8 % a zastavila tak svůj pokles, jenž vyplnil většinu loňského roku. K tomuto oživení zásadně přispělo nebývale teplé zimní období, jež vedlo zejména v únoru k razantnímu posílení v inženýrském stavitelství (a v menší míře i v ostatních segmentech celého odvětví). Během 2. čtvrtletí se ovšem výkon stavebnictví snížil o 3,3 %, když k citelnému poklesu došlo se srovnatelnou intenzitou ve všech jeho hlavních segmentech. Ve 2. čtvrtletí 2024 tak zaostával výkon celého odvětví za vrcholem z období poslední konjunktury (3. čtvrtletí 2019) o 8,4 %. Meziroční pokles produkce se letos prohluboval a za celé pololetí dosáhl 5,3 %. K tomu nejvíce přispěly výstavba budov a také specializované stavební činnosti (v nichž výkon propadl nejvíce – o 8,1 %). Tyto činnosti zahrnují např. kompletační, dokončovací elektroinstalační či instalatérské práce a jsou spíše doménou menších stavebních firem. Mírnější pokles postihl inženýrské stavitelství (−1,1 %).

Počet zahájených bytů dále klesal, objem výstavby byl nejnižší za posledních šest let. K dílčímu oživení došlo v kategorii bytových domů.

Ve výkonech pozemního stavitelství se v 1. pololetí 2024 stejně jako po celý loňský rok negativně promítala utlumená bytová výstavba. Počet zahájených bytů se meziročně snížil o 4,9 %, když činil jen 17,2 tis. bytů (nejméně za 1. pololetí v posledních šesti letech). K letošnímu poklesu přispěly hlavně byty vzniklé úpravou ve stávajících bytových domech a také byty v rodinných domech. Významně ovšem zejména na jaře ožila výstavba bytových domů, jichž bylo za celé pololetí zahájeno meziročně skoro o čtvrtinu více. Objem celkové výstavby klesl ve většině regionů, absolutně nejvíce v kraji Jihomoravském, rostl naopak zejména v Praze a v Plzeňském kraji. Snižoval se i počet všech dokončených bytů v Česku. Vzhledem k vyšší rozestavěnosti z předchozích let byl však pokles ve srovnání se zahajovanou výstavbou zatím relativně nevýznamný ( − 1,9 %).

Růst hodnoty povolených staveb se ve 2. čtvrtletí zastavil. K poklesu došlo u dopravních staveb. Pokračoval naopak růst nových stavebních zakázek, a to napříč hlavními segmenty celého odvětví.

Meziroční růst nominální hodnoty povolených staveb, trvající pět kvartálů v řadě, se letos ve 2. čtvrtletí zastavil, když ubylo hlavně velkých staveb (nad 1 mld. korun). Za celé 1. pololetí 2024 klesla tato celková hodnota o 2,5 %, primárně kvůli dopravně-inženýrským stavbám (nové výstavbě i rekonstrukcím). Naopak k mírnému oživení došlo u povolených staveb nové bytové výstavby. Příznivý byl stále vývoj tuzemských stavebních zakázek (u firem nad 50 zaměstnanců). Ty meziročně svižně rostly čtvrtý kvartál v řadě – ve 2. čtvrtletí 2024 byly nominálně vyšší o 25 %, vyšší poptávku signalizovalo jak pozemní (+27 %), tak inženýrské stavitelství (+22 %). Rovněž celková zásoba práce (stav dosud nerealizovaných zakázek) byla na konci 2. čtvrtletí meziročně výrazně vyšší (o 21 %). Po dvou letech zde k růstu významně přispěly i domácí soukromé zakázky (ty se na celkové zásobě práce středních

a větších stavebních firem aktuálně podílely celou třetinou). Naopak nepřetržitý pokles u zahraničních zakázek trvá již bezmála tři roky.

Graf č. 6 Příspěvky odvětví k meziroční změně stavební produkce (reálně, v p. b.),

nové stavební zakázky ( nominálně, meziročně, v %) , saldo důvěry podnikatelů ve stavebnictví* (v p. b., pravá osa) a vybrané bariéry růstu* (v %, pravá osa)

Poznámka: Údaje o stavební produkci jsou očištěny o kalendářní vlivy.

* Saldo důvěry podnikatelů i bariéry růstu jsou sezónně očištěny a vyjadřují stav ve druhém měsíci daného čtvrtletí . Podniky mohly uvést více hlavních bariér současně. Zdroj: ČSÚ, Eurostat

Pesimismus podnikatelů ve stavebnictví přetrvává. Promítá se i do oblasti zaměstnanosti.

Důvěra podnikatelů ve stavebnictví setrvávala vyjma krátkého oživení na počátku letošního roku již jeden a půl roku bez výraznějších změn v negativním pásmu (avšak současně lehce nad svým dlouhodobým průměrem). Stabilně zhruba čtvrtina firem hodnotí aktuální poptávku jako nedostatečnou, krátkodobé výhledy v oblasti stavební činnosti, zaměstnanosti i vlastní ekonomické situace podniků zůstaly i letos v srpnu mírně negativní. Evidenční počet zaměstnanců (ve stavebních firmách s 50 a více pracovníky) v 1. pololetí meziročně klesl o 1,5 %. I přes mírný pokles váhy od počátku letošního roku zůstává klíčovou růstovou bariérou nedostatek (kvalifikovaných) zaměstnanců, což trvá s drobnými přerušeními již zhruba šest let.

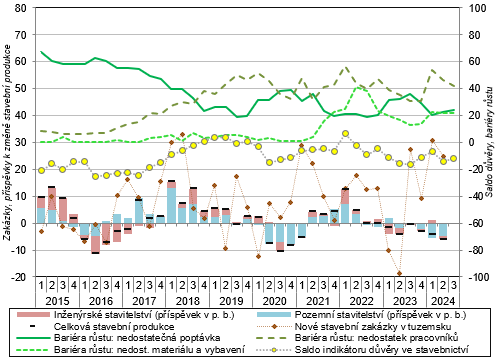

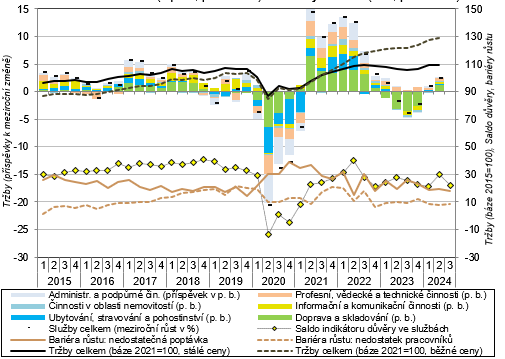

Mezikvartální pokles tržeb ve službách se na přelomu let 2023 a 2024 zastavil. Oživení poptávky nastalo letos téměř ve všech hlavních odvětvích služeb.

Poptávka po službách letos i díky zlepšené kondici tuzemské ekonomiky postupně ožívala. Stabilizace hladiny spotřebitelských cen pomohla po delším období nastartovat růst reálných mezd zaměstnanců, což se odrazilo v příznivější finanční situaci domácností. Na služby působila letos pozitivně i mírně rostoucí podniková poptávka, jež byla po většinu loňského roku ještě dost utlumená. Tržby ve službách [23] v poslední čtvrtině loňského roku mezikvartálně vzrostly o 0,6 % a zaznamenaly tak první posílení od 3. čtvrtletí 2022. V 1. čtvrtletí 2024 růst tržeb citelně akceleroval (na 2,4 %) a oživení s menší intenzitou pokračovalo i v dalším kvartálu (+0,3 %). Letošní zotavení služeb probíhalo vesměs napříč všemi hlavními odvětvími, klíčovou roli však mělo oživení v dopravě a skladování. Celkové tržby ve službách se letos ve 2. kvartálu nacházely lehce nad úrovní z vrcholu poslední konjunktury v předpandemickém období (oproti 2. čtvrtletí 2019 byly vyšší o 3,3 % [24] ).

Růst tržeb v ubytování, stravování a pohostinství byl podpořen zotavující se spotřebou tuzemských domácností i rozvíjejícím se příjezdovým cestovním ruchem. V něm se projevilo výrazné oživení poptávky hostů z asijských států.

Růst počtu přenocování hostů z Německa se po bezmála třech letech zastavil.

Pozitivní obrat v poptávce po službách je patrný i v meziročním pohledu. Tržby zde po loňské recesi opět mírně vzrostly (v 1. pololetí o 1,8 %), oživení se projevilo napříč všemi hlavními odvětvími. Nejvíce se zvýšily v ubytování, stravování a pohostinství (+2,9 %). Růst poptávky zde byl tažen takřka výhradně stravováním a pohostinstvím. To vedle postupně se zotavující spotřeby tuzemských domácností profitovalo také ze svižně se rozvíjejícího příjezdového cestovního ruchu. V samotném 2. čtvrtletí 2024 se zvýšil celkový počet příjezdů hostů do hromadných ubytovacích zařízení v Česku meziročně o 3,3 % a jejich přenocování přibylo o 0,9 % [25] . Růst příjezdového cestovního ruchu pokračoval čtvrtý rok v řadě, dynamika však byla (u příjezdů i přenocování) nejslabší od uvolnění protipandemických restrikcí (jaro 2021). Růst podpořili jen nerezidenti [26] , neboť domácích hostů meziročně ubylo o 1,4 % (počet jejich přenocování klesl o 3,5 %). U zahraničních hostů se projevilo výrazné oživení návštěvnosti z Číny [27] (v menší míře i dalších asijských zemí), pozitivní dopad mělo dále pořádání významných sportovních akcí v Česku (zejména MS hokeji v Praze a Ostravě) [28] . Naopak počet přenocování hostů z Německa se snížil o 2,7 % (šlo o první pokles za posledních 11 kvartálů). Ti i tak ve 2. čtvrtletí tvořili v Česku více než čtvrtinu ubytovací poptávky ze strany všech nerezidentů.

Alespoň mírný růst tržeb letos zaznamenala všechna dílčí odvětví dopravy a skladování.

Ve váhově nejvýznamnějším odvětví dopravy a skladování vzrostly v 1. pololetí 2024 tržby o 2,8 % a přispěly k meziročnímu růstu celého sektoru služeb ze všech hlavních odvětví nejvíce (+0,7 p. b.). Díky rozvoji cestovního ruchu svižně rostly zejména tržby leteckým dopravcům (+20,6 %), za maximální úrovní z období konjunktury v letech 2015 až 2019 však stále zaostávaly. To platí i o vodní dopravě, jež letos zaznamenala také svižný růst poptávky (+8,8 %). V pozemní dopravě vzrostly tržby skromněji (+2,2 %), když byl hlubší pokles v železniční dopravě kompenzován vyššími výkony v silniční, nákladní i osobní dopravě. Podobným tempem se zvýšily tržby i ve skladování (vč. vedlejších činností v dopravě) a v poštovních a kurýrních činnostech, což patrně souviselo zejména s rozvojem obchodu. Oproti 1. pololetí 2019 byly přitom v obou případech více než o desetinu vyšší.

Poptávku po sofistikovanějších podnikových službách táhly zejména architektonické

a inženýrské činnosti.

Poptávka po pronájmu

a operativním leasingu letos ožila, pokračoval však dlouhodobější pokles tržeb pracovních agentur.

V profesních, vědeckých a technických činnostech, soustřeďujících typicky sofistikovanější služby pro podniky, meziroční růst tržeb za 1. pololetí letos oproti loňsku zvolnil na polovinu (+2,0 %), současně však přetrvával více než tři roky. Navzdory potížím ve stavebnictví přispěly letos k růstu celého odvětví nejvíce architektonické a inženýrské činnosti (kde se tržby zvýšily o 4,9 %). Přetrvával dlouhodobější růst poptávky po činnostech vedení podniků i právních a účetnických činnostech. V odvětví administrativní a podpůrné činnosti překonaly letos tržby úroveň z 1. pololetí 2023 o 1,6 %. Dále se zde dařilo hlavně cestovním agenturám a kancelářím, kde tržby již těsně převýšily úroveň z roku 2019. Naopak třetí rok v řadě lze pozorovat nepřetržitý zřetelný pokles poptávky po činnostech agentur zprostředkujících zaměstnání (meziročně se zde letos tržby snížily o 10,9 % [29] .). Tlak na snižování nákladů i rozvoj digitalizace vyústily v pokračující mírný pokles poptávky po bezpečnostních a pátracích činnostech. Naopak tržby v procyklicky se vyvíjecí oblasti pronájmu a operativního leasingu letos ožily (+5,2 %), vyšší poptávka se projevila ve všech segmentech mimo pronájem osobních automobilů a jiných lehkých motorových vozidel.

Graf č. 7 Příspěvky dílčích odvětví k meziroční změně tržeb ve službách*

(reálně, v p. b), celkové tržby ve službách* (báze 2021=100, pravá osa), saldo důvěry podnikatelů ve službách** (v p. b., pravá osa) a bariéry růstu** (v %, pravá osa)

Poznámka: všechny údaje jsou sezónně očištěny, pouze příspěvky dílčích odvětví k růstu tržeb jsou očištěny jen o kalendářní vlivy.

*Bez odvětví obchodu, peněžnictví, pojišťovnictví, vědy, výzkumu a veřejných služeb.

.** Zahrnuje i finanční sektor. Saldo důvěry podnikatelů i bariéry růstu vyjadřují stav v prvním (bariéry růstu), resp. ve druhém měsíci daného čtvrtletí (saldo důvěry). Podniky mohly uvést více hlavních bariér současně. Zdroj: ČSÚ, Eurostat

Poptávka po programování nadále rostla, k poklesu tržeb však došlo ve filmovém a hudebním průmyslu a také

v informačních činnostech.

V tradičně dynamickém odvětví informační a komunikační činnosti vzrostly tržby v 1. pololetí meziročně jen velmi mírně (+1,1 %) a navázaly tak na nevýrazné loňské výsledky . Nejvíce se zde zvýšila poptávka v tvorbě rozhlasových a televizních programů a vysílání (+8,2 %), k růstu celého odvětví ale přispěly hlavně vyšší tržby v klíčovém dlouhodobě se rozvíjejícím segmentu činností v oblasti IT (+4,8 %, zahrnujících např. programování či správu počítačového vybavení). Opačně působil především propad tržeb tzv. filmového a hudebního průmyslu ( − 35,4 %) [30] . Ten dosáhl srovnatelné hloubky jako v roce 2020 a letos souvisel primárně s nepravidelnou fakturací [31] . S nižší poptávkou se vyrovnávaly také informační činnosti [32] , tržby zde klesly sedmý kvartál v řadě (za celé 1. pololetí o 2,6 %) .

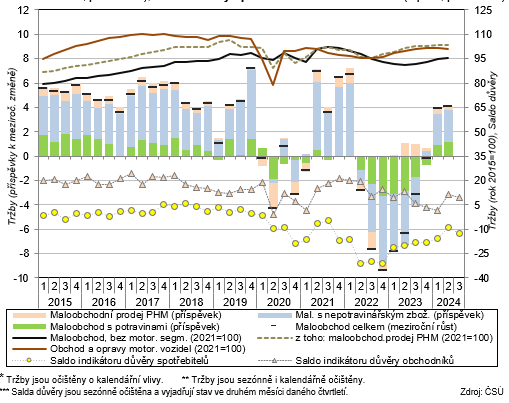

Cenová stabilizace v ekonomice vedla k rychlému zlepšení spotřebitelské důvěry. Posílila i důvěra obchodníků.

Maloobchodní tržby mezikvartálně vzrostly počtvrté v řadě, úrovně z roku 2019 ale zatím nedosáhly.

Také maloobchod zažil v posledních čtvrtletích pozitivní obrat. Jeho předpokladem byl návrat spotřebitelských cen do běžných růstových pásem spojený navíc s patrně dočasným, avšak relativně významným poklesem cen potravin. To spolu s dobrou kondicí trhu práce rychle nastartovalo růst kupní síly domácností a zlepšilo jejich celkovou důvěru v ekonomiku. Ta proto vystoupala letos v dubnu nejvýše za poslední dva a půl roku. Následně sice došlo k mírnému zhoršení, i tak však byl v srpnu pesimismus spotřebitelů nižší než v kterýkoli měsíc z období let 2022 až 2023. Lidé ovšem stále deklarují vyšší úmysl spořit a zároveň stále nepovažují aktuální dobu za příliš vhodnou k velkým nákupům (investic či zboží dlouhodobé spotřeby). Tento fakt do určité míry působí proti rychlejšímu oživení poptávky po určitých sortimentních skupinách nepotravinářského zboží. Souběžně s tím ale také posiloval optimismus obchodníků, úroveň jejich důvěry v ekonomiku vystoupala letos v červenci nejvýše za posledních čtrnáct měsíců. K oživení maloobchodu přispěl rovněž rozvoj příjezdového cestovního ruchu. Tržby v maloobchodu [33] po sedmi čtvrtletích nepříznivého vývoje vykázaly již ve 3. čtvrtletí 2023 mírný mezikvartální růst (+0,5 %), jenž následně posiloval a na počátku letošního roku dosáhl rovných 2 % (ve 2. čtvrtletí potom zmírnil na 0,6 %). Přesto aktuální úroveň tržeb za svým předkrizovým maximem (ze 4. čtvrtletí 2019) o 3,4 % zaostávala [34] .

Meziroční růst tržeb maloobchodu byl z poloviny tažen razantním oživením internetového prodeje.

V rámci specializovaných prodejen se nejvíce zvyšoval zájem o kosmetické a toaletní výrobky.

Růst tržeb za potraviny byl soustředěn do velkých maloobchodních řetězců.

V 1. čtvrtletí 2024 se maloobchodní tržby meziročně zvýšily o 3,9 % a zastavily tak pokles trvající téměř dva roky. Za celé 1. pololetí tržby vzrostly o rovná 4 %. K růstu přispěly veškeré významné segmenty maloobchodu. Klíčovou roli sehrál vyšší prodej nepotravinářského zboží (+5,3 %, příspěvek +2,6 p. b.) tažený v první řadě razantním oživením internetového a zásilkového prodeje (+16,9 %). Ten patrně absorbuje i část poptávky specializovaných kamenných prodejen (např. tržby za obchod s počítačovým a komunikačním zařízením v těchto prodejnách se v 1. pololetí snížily o 2,2 %). Ještě nepatrně hlouběji klesly také tržby za výrobky převážně pro domácnosti [35] . Mírný pokles poptávky registrovaly i prodejny s výrobky pro kulturu, sport a rekreaci a také s oděvy, obuví a koženým zbožím [36] . Nejvíce v rámci specializovaných prodejen [37] rostly tržby za kosmetické a toaletní výrobky (+18,3 %) a dále za farmaceutické a zdravotnické zboží (+6,5 %), což jsou v obou případech produkty, u nichž se poptávka významně nesnížila ani během pandemického období. Tržby za potraviny narostly skromněji (+2,7 %, příspěvek k růstu celého maloobchodu činil +1,0 p. b.), i tak šlo o nejvyšší tempo od 2. pololetí 2017. Růst poptávky byl zde koncentrován do velkých řetězců, neboť tržby menších specializovaných prodejen s potravinami (z nichž váhově nejvýznamnější sortimentní skupinu představují tabákové výrobky) se snížily o 2,2 % a klesaly nepřetržitě od jara 2022. Naproti tomu po loňském oživení, zčásti stimulovaném příznivější spotřebitelskou cenou, pokračoval růst poptávky po pohonných hmotách (PHM – v 1. pololetí 2024 zde tržby posílily o 3,1 % a k růstu celého maloobchodu přispěly +0,4 p. b.).

Graf č. 8 Příspěvky dílčích odvětví k meziroční změně tržeb v maloobchodu* (reálně, v p. b.), tržby v maloobchodu a v motoristickém segmentu obchodu** (reálně, úroveň roku 2021=100, pravá osa), saldo důvěry spotřebitelů i obchodníků*** (v p. b., pravá osa)

* Tržby jsou očištěny o kalendářní vlivy. ** Tržby jsou sezónně i kalendářně očištěny.

*** Salda důvěry jsou sezónně očištěna a vyjadřují stav ve druhém měsíci daného čtvrtletí. Zdroj: ČSÚ

Mírný růst tržeb nastal ve všech částech motoristického segmentu obchodu, vyjma prodeje dílů a příslušenství.

Tržby v motoristickém segmentu (obchod, opravy a údržba motorových vozidel) obchodu se v 1. pololetí meziročně zvýšily o 1,7 % a obdobně jako PHM navázaly na své loňské oživení. Mírný růst poptávky se letos projevoval ve všech částech tohoto segmentu, vyjma prodeje dílů a příslušenství. Oproti 4. čtvrtletí 2017, kdy byl tento segment obchodu na svém vrcholu, byly jeho tržby letos ve 2. čtvrtletí o 8,5 % nižší.

[1] Údaje o HPH jsou vyjádřeny ve stálých cenách a v očištění o sezónní a kalendářní vlivy.

[2] HPH v celé EU se zvyšovala mezikvartálně pomaleji (+0,2 %), avšak na rozdíl od Česka zde přetrvával slabý růst i po celý loňský rok. Meziročně se 1. pololetí 2024 HPH v Unii zvýšila o 0,9 %. Oproti Česku zde plošný růst výkonu služeb stačil kompenzovat pokles v průmyslu i ve stavebnictví (který v EU navíc nebyl tak hluboký jako v tuzemsku či Německu). Celková HPH vzrostla nejvíce na Kypru (+3,5 %) a v Chorvatsku (+3,3 %), z větších ekonomik pak v Polsku (+3,1 %), Španělsku (+2,8 %), Rumunsku (2,0 %) a Francii (+1,5 %). Poklesl HPH nastal jen v šesti státech – největší byl v Irsku ( − 4,7 %, zejména kvůli průmyslu a finančnictví) a Estonsku ( − 2,6 %). V rámci středoevropského regionu se HPH snížila jen v Rakousku ( − 1,1 %) a Česku ( − 0,3 %), v Německu rostla o 0,4 %, na Slovensku o 2,4 %.

[3] HPH v celé ekonomice se tak aktuálně nacházela o 1 % nad úrovní z vrcholu z období poslední konjunktury (4 čtvrtletí 2019), z toho výkon sektoru služeb byl v tomto srovnání dokonce o 7 % vyšší – přesně opačně na tom byl průmysl a ještě hlubší odstup měly stavebnictví (−18 %) a primární sektor ekonomiky (−12 %).

[4] Hrubá tuzemská produkce odpovídající celkovým dodávkám z českých chovů na jatka (v tuzemsku i zahraničí) však klesla u hovězího masa jen nepatrně (-0,2 %), neboť se projevil zvýšený vývoz zvířat k porážce (za hranice putovala k porážkám čtvrtina v tuzemsku vykrmeného skotu). Obdobný jev se projevil i u vepřového masa (vývoz byl meziročně o třetinu vyšší), díky tomu vzrostla jeho domácí produkce o 7,4 %.

[5] Zahrnuje odvětví těžby a dobývání, zpracovatelského průmyslu a také energetiky (zde pojímané jako odvětví výroby a rozvodu elektřiny, plynu, tepla a klimatizovaného vzduchu). Všechna meziroční tempa produkce jsou očištěna o kalendářní vlivy, mezičtvrtletní tempa i o vliv sezónnosti.

[6] Za svým vrcholem z období let 2015 až 2019 letos ve 2. čtvrtletí zaostávalo 17 z 25 hlavních průmyslových oborů – nejvíce těžba uhlí ( o 53 %), výroba základních kovů, hutní zpracování a slévárenství (−33 %), kožedělný průmysl (−22 %), textilní průmysl (−21 %), energetika a těžba stavebních materiálů (shodně −20 %). Z větších oborů dále strojírenství (−14 %), chemie (−13 %), výroba stavebních hmot (−12 %), gumárenství a plastikářství (−7 %) a kovodělný průmysl (−5 %). Naopak nad předkrizovou úrovní produkce se aktuálně nacházela zejména výroba ostatních dopravních prostředků (+25 %), farmacie (22 %), papírenský průmysl a výroba motorových vozidel (shodně +13 %), ostatní zpracovatelský průmysl (+12 %), elektrotechnický průmysl (+9 %) a dále např. potravinářství (+4 %).

[7] Průmysl je od loňského jara v útlumu také v EU. V 1. pololetí 2024 se jeho produkce v Unii snížila o 3,4 % (z toho v Německu o 5,3 %). Nejvíce klesl výkon odvětví zaměřených na produkci investičních produktů (o 5,7 %) a produktů dlouhodobé spotřeby (o 4,6 %).

[8] O stále dobré aktuální kondici celého odvětví svědčí i údaje Sdružení automobilového průmyslu ČR. Dle nich bylo letos za celé pololetí v tuzemsku vyrobeno 774 tis. osobních automobilů (meziročně o 5 % více a současně 2 % více než v rekordním roce 2018). Na rozdíl od předchozích let se výroba vyznačovala nebývalou rovnoměrností (ve všech měsících výroba překročila 120 tis. vozů), což naznačuje výrazné zklidnění v oblasti dodavatelských řetězců. K meziročnímu poklesu naopak došlo ve výrobě elektrických vozidel (vč. vozů s hybridním pohonem), které se zatím letos na celkové produkci osobních automobilů podílely rovnými 8 % (o rok dříve 12,4 %). Oproti tomu posílila letos výrobu většina producentů ostatních druhů silničních motorových vozidel.

[9] Dle Evropského sdružení výrobců automobilů vzrostly za 1. pololetí 2024 počty registrací nových osobních aut v EU meziročně o 4,5 % (na 5,7 mil.). Růst trhu táhla hlavně hybridní elektrická vozidla, která se na celkovém prodeji podílela již skoro 30 %. Kromě zemí Beneluxu a Skandinávie se celková poptávka zvyšovala ve všech významnějších státech. Ačkoliv počty registrací meziročně narůstají fakticky již skoro dva roky v řadě, za vrcholem z předpandemického období v 1. pololetí 2024 stále zhruba o pětinu zaostávaly.

[10] Oproti 1. pololetí 2021 byla letošní produkce v tomto oboru o více než čtvrtinu nižší.

[11] Produkce v tomto oboru klesá ve státech EU meziročně již dva a půl roku v řadě (letos v 1. pololetí o 2 %).

[12] Ten zahrnuje zejména výrobu lékařských nástrojů a potřeb, ale také např. výrobu her, hraček, sportovních potřeb či klenotů a bižuterie.

[13] Dle údajů Energetického regulačního úřadu dosáhla v 1. pololetí 2024 v Česku hrubá výroba elektřiny 36,1 TWh (meziročně o 5,6 % méně). K poklesu přispěly hlavně tepelné elektrárny (s produkcí nižší o 10,8 %) a jaderné zdroje ( − 4,6 %). Celkový pokles produkce naopak tlumily především rozvíjející se obnovitelné zdroje – fotovoltaické elektrárny vyrobily o 28 % více (z drtivé části vlivem svižného růstu instalovaného výkonu nejmenších zdrojů – do 10 kW), větrné elektrárny (+9 %), více elektřiny dodaly i přečerpávací zdroje (+15 %).

[14] V 1. pololetí 2024 činila hrubá tuzemská spotřeba elektřiny 34,0 TWh, meziročně o 2,1 % méně. Z klíčových skupin odběratelů přispěly k poklesu nejvíce domácnosti (jejich spotřeba se snížila o 2,3 %), v menší míře i podnikatelé a většina podniků. Mírně rostla jen spotřeba největších podniků v rámci skupiny velkoodběratelů (+1,8 %). Oproti 1. pololetí 2019 byla letos nejníže spotřeba velkoodběratelů (−8,3 %)

a podnikatelů z řad maloodběratelů (−7,7 %), u domácností činil pokles i vlivem rozšíření práce z domova pouze 0,8 %.

[15] Ten za 1. pololetí 2024 činil meziročně 7,9 %. Obdobně jako u elektřiny uspořily plyn nejvíce domácnosti ( − 12,6 %) a nejméně velkoodběratelé ( − 4,9 %). Po přepočtu na teplotní normál však celková spotřeba klesla meziročně jen o 0,7 %, za tři roky ale o 25 % (skutečná spotřeba dokonce o 35 %).

[16] Průměrná teplota ovzduší v ČR činila dle Českého hydrometeorologického úřadu letos v 1. pololetí 9,3 stupně Celsia (byla o 2,5 stupně vyšší než dlouhodobý průměr z období let 1991–2020), loni ve stejnou dobu „jen“ 7,6 stupně. Nadnormální teplota se dosud letos vyskytla ve všech měsících – zejména v únoru (s odchylkou +6,0 stupně) a březnu (+3,7).

[17] Zjišťování zakázek probíhá jen ve dvanácti zpracovatelských odvětvích vyrábějících převážně na zakázku, s dlouhodobějším výrobním cyklem a s většími zásobami zakázek. Meziroční tempa zakázek jsou očištěna o kalendářní vlivy, mezikvartální tempa také o vliv sezónnosti.

[18] Podniky mohou uvést více růstových bariér současně. Vyjma krátkého období na počátku období šíření pandemie covidu-19 je aktuální naléhavost nedostatečné poptávky v průmyslu nejvyšší za posledních 10 let.

[19] V některých, zejména menších oborech se však stále jednalo o významnou bariéru (potravinářský, nápojový a kožedělný průmysl), výjimečně i dominantní růstové omezení (výroba ostatních dopravních prostředků, oprava a instalace strojů a zařízení).

[20] Dle konjunkturálních průzkumů ze srpna 2024 očekávala růst cen vlastní produkce (v horizontu tří měsíců) stále skoro třetina tuzemských stavebních podniků. Šlo jednoznačně o nejvyšší podíl mezi všemi hlavními odvětvími. Zatímco v jiných odvětvích inflační tlaky již z velké části vyprchaly, ve stavebnictví se vlivem delšího výrobního cyklu projevuje vyšší setrvačnost.

[21] Tento efekt nicméně není zdaleka tak výrazný jako v roce 2016. V 1. pololetí 2024 klesly kapitálové výdaje státního rozpočtu ČR meziročně o 3,3 %. Státní fond dopravní infrastruktury počítá na celý letošní rok (při pokračování modelu vícezdrojového financování) s celkovými výdaji ve výši 150 mld. korun, což je jen nepatrně méně než v rekordním loňském roce (151 mld.). Stavebnictví by mělo perspektivně stále více těžit také z prostředků z Národního plánu obnovy určených např. na snižování energetické náročnosti budov.

[22] Údaje o stavební produkci jsou ve stálých cenách, meziroční tempa jsou očištěna o kalendářní vlivy, mezičtvrtletní též o vliv sezónnosti.

[23] Bez obchodu, peněžnictví, pojišťovnictví, vědy, výzkumu a veřejných služeb. Všechny údaje za tržby ve službách jsou ve stálých cenách, meziroční data jsou očištěna o kalendářní vlivy, mezičtvrtletní jsou očištěna o sezónní vlivy (včetně vlivu počtu pracovních dnů).

[24] Z hlavních odvětví za úrovní ze 2. čtvrtletí 2019 zaostávaly letos tržby nejvíce v ubytování, stravování a pohostinství ( − 10,7 %)

a v administrativních a podpůrných činnostech ( − 6,4 %). Oproti tomu tuto úroveň překonaly zejména informační a komunikační činnosti (+12,4 %) a činnosti v oblasti nemovitostí (+6,6 %).

[25] Zatímco počet hostů byl ve srovnání se 2. čtvrtletím 2019 vyšší o 3,1 %, počet přenocování stále ještě mírně zaostával (o 0,8 %).

[26] Meziročně přibylo příjezdů zahraničních hostů do ČR ve 2. čtvrtletí o 9,3 %, jejich přenocování o 6,6 %. Větší poptávku zaznamenaly všechny kategorie ubytovacích zařízení a současně i veškeré kraje vyjma Ústeckého.

[27] V Česku se jich ve 2. čtvrtletí ubytovalo meziročně o 126 % více a počet jejich přenocování vzrostl o 77 % (v obou případech jde

o maxima mezi všemi bezmála 60 sledovanými skupinami cizinců). Vysoký růst je způsoben velmi nízkou srovnávací základnou. Navíc 25. června 2024 byl znovuobnoven přímý letecký spoj Praha-Peking s cílem podpory vzájemných obchodních vztahů (o rok dříve došlo k obdobnému kroku v případě Soulu).

[28] Např. v Moravskoslezském kraji se počet přenocování nerezidentů ve 2. čtvrtletí 2024 meziročně zvýšil o 29,5 %. Významně také přibylo ubytovaných hostů z většiny států, které byly účastníky hokejového mistrovství.

[29] K poklesu tržeb zde došlo i při vysokém růstu počtu pracujících cizinců v Česku. Na něm se v posledních dvou letech významně podíleli uprchlíci z Ukrajiny. Vzhledem ke statusu dočasné ochrany, který byl těmto osobám přiznán, je jejich zaměstnávání v tuzemsku administrativně jednodušší (oproti ostatním skupinám migrantů z tzv. třetích zemí) a ti tak mohou snáze nalézt práci „napřímo“ (bez zprostředkovatele). Kromě výše uvedeného se na poklesu tržeb může podílet i snížená poptávka pracovních agentur ze strany klíčových výrobních odvětví procházejících recesí (průmysl a stavebnictví).

[30] Lépe si vedl segment filmové distribuce. Dle údajů Unie filmových distributorů klesly letos od ledna do července hrubé nominální tržby provozovatelů tuzemských kin meziročně o 4,3 %. Celková návštěvnost se analogicky snížila o 7,5 %, naopak počet odehraných představení narostl o 3,3 %. Velmi slabou poptávku v jarním období zčásti kompenzovala červencová návštěvnost (1,64 mil, rekordní ve srovnatelném období po roce 2000). Oproti prvním sedmi měsícům rekordního roku 2019 ovšem letos stále scházela bezmála třetina diváků a skoro šestina tržeb.

[31] Letošní vývoj v Česku mohl být ovlivněn také nepřímými dopady delší stávky v Hollywoodu na konci loňského roku.

[32] Zahrnují zejména činnosti webových portálů, zpravodajských tiskových kanceláří a agentur či zpracování dat a hosting.

[33] Všechna meziroční tempa tržeb za maloobchod jsou uvedena ve stálých cenách a očištěna o kalendářní vlivy, mezičtvrtletní tempa jsou očištěna o sezónní vlivy (včetně vlivu počtu pracovních dnů). Maloobchod zahrnuje odvětví CZ-NACE 47.

[34] To souvisí primárně s propadem tržeb za potraviny ( − 9,3 %), naopak aktuální poptávka po nepotravinářském zboží se nachází mírně nad úrovní z konce roku 2019 (+0,3 %), a to hlavně díky internetovému prodeji (+38,8 %). Na úrovni různých specializovaných prodejen byl vývoj dost odlišný, např. výrobky pro domácnost ( − 14 %) vs. kosmetické a toaletní výrobky (+26 %).

[35] Ty zahrnují železářské zboží, stavebniny, barvy, sklo, potřeby pro kutily, elektrospotřebiče, elektroniku, nábytek, svítidla, koberce či bytový textil.

[36] Poptávku v obou těchto kategoriích specializovaných prodejen silně poznamenaly restrikce během pandemického období. Ve srovnání s počátkem roku 2019 byly např. aktuální tržby za oděvy, obuv a kožené zboží stále skoro o čtvrtinu nižší.

[37] Mimo specializované prodejny již třetí rok v řadě (vyjma krátkodobého poklesu loni ve 2. čtvrtletí) svižně rostly tržby v malém segmentu ostatního maloobchodu s převahou nepotravinářského zboží (letos o šestinu). Ten zahrnuje typicky menší provozovny orientované na prodej různorodého drobného zboží, zpravidla ve slevových akcích.

Vývoj ekonomiky České republiky - 2. čtvrtletí 2024

Poslední zprávy z rubriky Makroekonomika:

Přečtěte si také:

Příbuzné stránky

- Průměrná mzda - vývoj průměrné mzdy, 2020, Vývoj výše průměrné mzdy v Kč

- HDP 2020, vývoj hdp v ČR, Vývoj HDP meziročně v %

- Zprávy Kurzy.cz - ekonomika, akcie, koruna, euro, dolar, zprávy ze světa.

- Ekonomika - Makroekonomika ČR 2020, data, novinky

- Podnikání v České republice

- innogy Česká republika a. s. - cena plynu, ceník plynu 2020

- Koronavirus Česko - koronavirus v České republice

- Elektřina - ceny a grafy elektřiny, vývoj ceny elektřiny 1 MWh - 1 rok - měna EUR

- Stříbro - ceny a grafy stříbra, vývoj ceny stříbra 1oz - 1 rok - měna USD

- Nezaměstnanost v ČR, vývoj, rok 2020, Míra nezaměstnanosti v %

- Ropa Brent - ceny a grafy ropy Brent, vývoj ceny ropy Brent 1 barel - 1 rok - měna USD

- Platina - ceny a grafy platiny, vývoj ceny platiny 1oz - 1 rok - měna USD

Prezentace

12.02.2025 iPhone 16 Pro za 699 Kč! Nová služba nemá v…

29.01.2025 Xiaomi má nový bestseller. Je extrémně nadupaný a

28.01.2025 České firmy stále častěji místo banky…

Okénko investora

Petr Lajsek, Purple Trading

Jakub Petruška, Zlaťáky.cz

Zlatý býk je k nezastavení: Zlato překonalo hranici 2 900 USD

Olívia Lacenová, Wonderinterest Trading Ltd.

Kávová horečka: ceny lámou rekordy, zásoby docházejí a Trump přilévá olej do ohně

Štěpán Křeček, BHS

Cestovní ruch je na vzestupu. Rok 2024 výrazně překonal předpandemický rok 2019

Miroslav Novák, AKCENTA

ČNB v únoru snižuje úrokové sazby, ale s jejich dalším poklesem bude velmi opatrná

Charu Chanana, Saxo Bank

Scénář obchodní války 2.0: Co to znamená pro vaše portfolio?

Jiří Cimpel, Cimpel & Partneři

Ali Daylami, BITmarkets

_w120h90.png)