Může zároveň probíhat kvantitativní utahování i uvolňování?

Ekonom Michal Kalecki prý jednou řekl, že našel podstatu ekonomie: „Jde o vědu, která zaměňuje zásobu a tok“. Já bych to tahle neřekl, ale tento citát ukazuje, že téma toku a zásoby tady už je hodně dlouho. Nedávno jsem v této souvislosti poukazoval na nejednoznačnost toho, jak je nyní vlastně nastavena kvantitativní rovina monetární politiky. Dnes trochu více k tokům a zásobám – u inflace a QE, respektive QT.

1 . Příběh inflační: Místo tématu tok/zásoba se obecněji dá hovořit o tom, že je dobré rozlišovat úrovně od jejich změn. Jasně patrné je to například na inflaci. Ta je změnou cenové hladiny. Pokud tedy ekonomika prošla obdobím vysoké inflace, cenová úroveň se znatelně zvedla. Opětovný pokles inflace přitom naznamená, že ceny klesnou na předchozí úrovně. Pouze už nyní budou růst opět tempem, které je v souladu s cílem centrálních bank. Ekonom tedy může být potěšen poklesem inflace, ale v ochodu jej vyšší ceny stále nepotěší.

Můžeme také zavzpomínat na dobu před rokem 2020, kdy se docela často hovořilo o takzvané symetričnosti inflačního cíle. Šlo o období, kdy inflace často podstřelovala cíl. Aby se z toho nestal zvyk a inflační očekávání se neposunula níže, centrální banky někdy začaly hovořit o tom, že období inflace pod cílem by mělo být v delším období vyváženo obdobím inflace nad cílem. Tak aby v průměru inflace dosahovala 2 % a/nebo aby byl zachován trend – „zásoba“ se dostala na něj. Téma to bylo zejména u ECB, která měla cíl i oficiálně zadefinovaný jako asymetrický – inflace u, ale ne převyšující 2 %.

2 . Příběh kvantitativního uvolňování a utahování: Běžně se pracuje s tím, že pokud centrální banka nakupuje aktiva a zvyšuje objem rezerv v bankovním systému, jde o kvantitativní uvolňování. Opačný proces by měl pak logicky být kvantitativním utahováním. Co ale vlastně v této oblasti působí na trhy a tudíž co vlastně ekonomiku stimuluje/brzdí. Jsou to nákupy a prodeje aktiv (tedy tok), nebo celková výše rozvahy centrální banky (zásoba)?

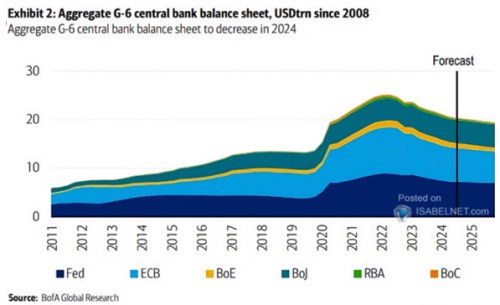

Pokud by byl rozhodující tok, situace je celkem přehledná a jasná. Pokud by ale rozhodovala rozvaha, dostáváme se do zajímavé situace ve chvíli, kdy centrální banka aktiva prodává (snižuje objem rezerv v systému). Ale její rozvaha je stále znatelně nad historickým standardem, či trendem. Tokově totiž dochází k utahování politiky (QT – kvantitativní utahování), ale zásoba stále stimuluje. Jak jsem přitom poukazoval před časem, toto je přesně situace, ve které se nyní nachází nejen Fed a ECB - viz následující graf:

Zdroj: X

Pokud by pravda byla třeba někde uprostřed (na kvantitativní rovině monetární politiky by hrála roli jak zásoba, tak tok), tak nyní probíhá jak kvantitativní utahování, tak kvantitativní uvolňování. V prvním případě proto, že centrální banky aktiva prodávají a jejich rozvaha se zmenšuje. V druhém případě proto, že její velikost je stále na úrovních historicky hodně vysokých. Nedávno jsem přitom poukazoval na dvě studie, z nichž jedna hovoří pro zásobu, druhá pro tok (přesněji řečeno ještě pro změnu jeho razance).

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Kdy můžete do předčasného důchodu a o kolik peněz přijdete?

- Sleva na poplatníka 2023 - 30.840. Kč. Slevu může uplatnit zaměstnanec i OSVČ. Sleva zůstává stejná jako v roce 2022.

- Sleva na manželku 2023 - 24.840 Kč. Slevu na manžela nebo manželku můžete uplatnit, pokud manželka / manžel nemá příjmy vyšší než 68.000 Kč.

- Rozbřesk: Rok, kdy se kvantitativní uvolňování změní v utahování

- FOMC: k ukončení kvantitativního utahování by mohlo dojít ještě letos

- WSJ: Fed může zkrátit proces kvantitativního utahování

- Kvantitativní uvolňování jako deštík, slejvák a povodeň: Závislost trhu a hospodářství na uvolněné měnové politice může stát na začátku další krize

- ECB by již mohla zmínit termín konce kvantitativního uvolňování (Ranní zpráva z finančního trhu)

- Akcie začíná ohrožovat nečekané kvantitativní utahování

- Fed oznámí začátek kvantitativního utahování “relativně brzo”

- Fed flirtuje s koncem kvantitativního utahování

Prezentace

02.04.2025 Firmy a podnikatelé si loni půjčili 168…

14.03.2025 MacBook za polovinu. V Česku je nová služba,…

10.03.2025 Nejpopulárnější Samsung má nástupce.