Sazby ve světě v příštím roce – BoJ nahoru, v USA dolů, ale po roce stále mírná restrikce?

Sazbám americké centrální banky je podle mne na akciovém trhu věnována příliš velká pozornost. Do požadované návratnosti akcií se promítají jen nepřímo a do ekonomického růstu a tudíž i růstu zisků také. Mnohem větší roli tu mohou hrát třeba finanční podmínky. S touto připomínkou se dnes podíváme, jak vidí vývoj na úrovni sazeb ve světě Goldman Sachs.

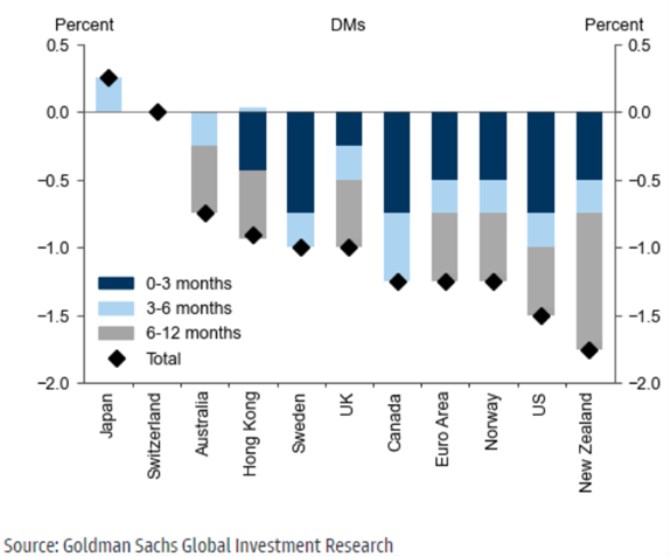

V dnešním prvním grafu vidíme predikce Goldman Sachs pro další vývoj sazeb ve vybraných vyspělých zemích. V investičních diskusích je pozornost zaměřena v naprosté většině případů na USA, v jejich případě GS čeká podle grafu do půl roku pokles sazeb o jeden procentní bod. A do roka o 1,5 procentního bodu. Spojené státy by v takovém scénáři trumfnul jen Nový Zéland, ale až v ročním časovém horizontu:

Zdroj: X

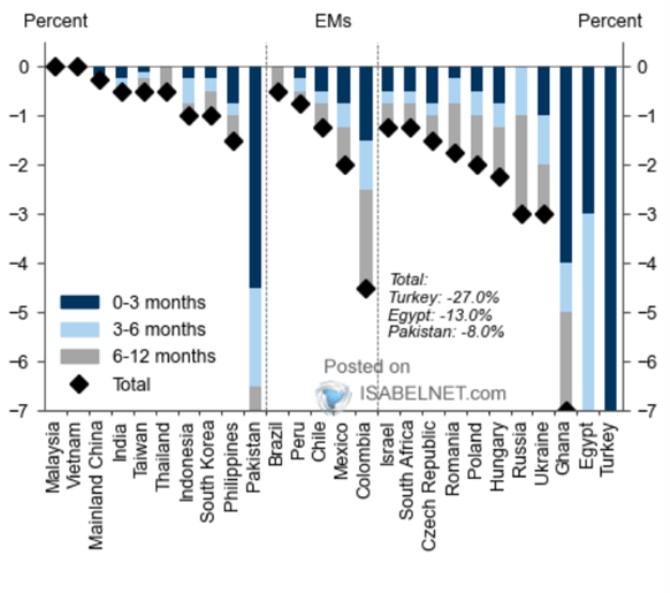

Druhý graf ukazuje predikce pro rozvíjející se ekonomiky, kam GS řadí i tu naší. Zde to banka vidí na roční pokles sazeb o 1,5 procentního bodu, v Polsku a Maďarsku o něco více. Ve srovnání se zeměmi jako Turecko, Egypt, či Ghana s Pákistánem to jsou v absolutní vyjádření změny minimální. Pouze v Malajsii a Vietnamu by sazby měly zůstat beze změny, nahoru podle predikcí nezamíří nikam.

Zdroj: X

Monetární politika, přesněji řečeno její kvalitativní – sazbová část, by tedy měla být v příštím roce ve světě znatelně uvolňována. Což ale nutně neznamená, že se stane uvolněnou. Sundávání nohy z brzdy totiž automaticky neznamená sešlapávání plynu. Na posouzení míry uvolňování, popřípadě uvolněnosti bychom museli srovnávat výsledné sazby se sazbami neutrálními. Tedy s odhady toho, jaké sazby ekonomiku ani nebrzdí, ani nestimulují.

Neutrální sazby jsou přitom podobně jako třeba riziková prémie akciového trhu konceptem logickým , ale v praxi číselně těžko uchopitelným. Například Bank of Canada v dubnu letošního roku odhadovala neutrální sazby u ní doma i v USA na 2,25 – 3,25 %. V prvním grafu uvedený pokles by tak americké sazby do roka dostal na úrovně nacházející se stále nad sazbami neutrálními. Tedy mírná brzda.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Přečtěte si také k úrokovým sazbám

Poslední zprávy z rubriky Makroekonomika:

Přečtěte si také:

Příbuzné stránky

- Výpočet čisté mzdy v roce 2021 i v předchozích letech, změny v roce 2021

- Kalkulačka DPH - výpočet DPH pro rok 2019 i pro roky 1993-2018

- 2025 - Rok 2025. Co nového bude v roce 2025 ve financích?

- Zprávy Kurzy.cz - ekonomika, akcie, koruna, euro, dolar, zprávy ze světa.

- Úrokové sazby - úroky z vkladů.

- Srovnání hypoték - porovnání úrokových sazeb a poplatků hypotéky

- Graf úrokových sazeb hypoték

- Akcie ve světě - hodnoty indexů

- Úroková sazba hypotéky

- Srovnání půjček - sazby, podmínky, poplatky

- Sazba D57d, tarif D57d - elektřina

- Akcie ve světě

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Okénko finanční rady

Lenka Rutteová, Bezvafinance

Spotřebitelské půjčky rostou nejrychleji na jižní Moravě, jih Čech "zaostává"

Tomáš Vrňák, Ušetřeno.cz

Levnější elektřina, dražší suroviny: Svátky se prodraží hlavně kvůli máslu

Martin Thienel, Kalkulátor.cz

Vojtěch Šanca, Delta Green

Základ flexibility: začít šetřit můžete hned teď, třeba i v bytě

Marek Pokorný, Portu

Martin Pejsar, BNP Paribas Cardif Pojišťovna

Ztráta zaměstnání vás může potkat nejen v předdůchodovém věku

Jiří Sýkora, Swiss Life Select

Aleš Rothbarth, Skupina Klik.cz

Umíme si chránit svůj majetek pojištěním? Průzkum ukazuje zajímavá čísla