Důvody k otestování přemrštěných sázek na snížení amerických sazeb

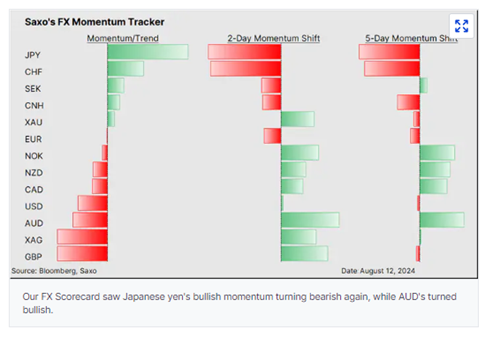

- USD: Riziko recese sice klesá, ale znovu se mohou objevit obavy ze stagflace.

- JPY: Určujícím faktorem zůstává americká makroekonomická situace.

- GBP: Růst inflace může přesvědčit BOE, aby s dalším snižováním sazeb počkala.

- AUD: Údaje o zaměstnanosti mohou zpochybnit jestřábí postoj RBA.

- NZD: Pokles sazeb RBNZ se ještě plně neodrazil na kurzu.

- CNH: Ekonomická aktivita bude nejspíš i nadále oslabená.

USD: Vyšší CPI může zmírnit obavy z recese, ale vrací se hrozba stagflace

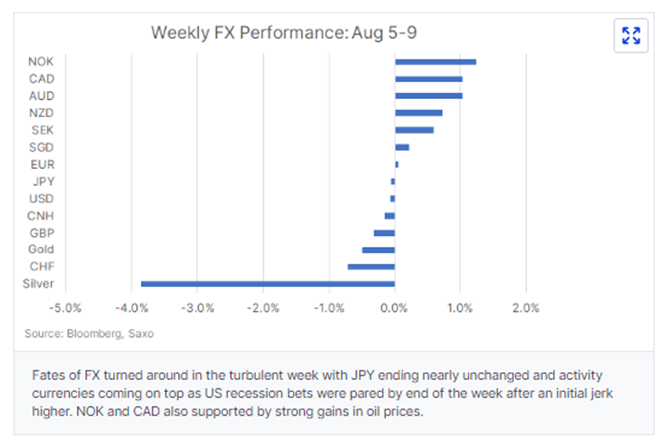

Minulý týden byly trhy jako na houpačce a ani teď není jasné, jestli americká ekonomika zamíří do recese, jak naznačuje růst nezaměstnanosti, nebo navzdory ní zvládne měkké přistání. Této situaci jsme se věnovali už minulý týden v článku „US Economy: Soft Landing Hopes vs. Hard Landing Fears“ (Americká ekonomika: Naděje na měkké přistání vs. obavy z tvrdého dopadu, https://social.saxo/jq3ddpm?uuid=qfO6k3T). Tento týden bude otestován aktuální narativ, protože nás čeká zveřejnění celé řady klíčových ekonomických údajů – v úterý PPI, ve středu CPI a ve čtvrtek maloobchodní tržby.

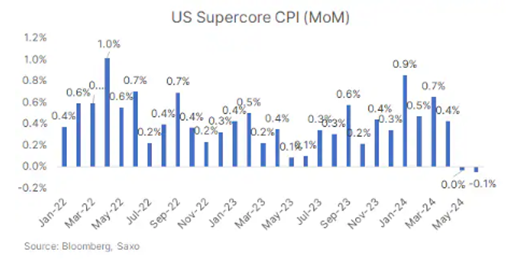

Celkový CPI vykázal v červnu meziměsíční pokles a jádrový stoupl meziměsíčně nejméně od srpna 2021, konkrétně o 0,1 %. Pro červenec se všeobecně očekává meziměsíční vzestup celkového i jádrového indexu o 0,2 %. Může však překvapit vyššími hodnotami, i kdyby dezinflační trend nadále pokračoval. V takovém případě by pak trhy musely nejspíš počítat s menší pravděpodobností americké recese a s tím, že Fed na své příští schůzce patrně nesníží sazby o nyní očekávaných 38 bps. Ovšem kdyby byl CPI až příliš vysoký, mohou se obavy z možné recese rychle zvrtnout ve strach ze stagflace.

Aby však bylo možné odhadnout, jaké hodnoty mohou tento měsíc dosáhnout jádrové výdaje na osobní spotřebu (PCE), což je Fedem preferovaný ukazatel inflace, je nezbytné zhodnotit data o velkoobchodní i spotřebitelské inflaci jako celek.

Jedním z klíčových faktorů, který nám pomůže pochopit, jak rychle může ekonomika zpomalit, jsou data o spotřebitelských výdajích. Proto je třeba sledovat čtvrteční údaje o maloobchodních tržbách, spolu se zisky ze spotřebního zboží takových podniků jako Home Depot (úterý) a Walmart (čtvrtek). Na trhu práce pak bude důležitý čtvrteční počet žádostí o podporu v nezaměstnanosti.

GBP: Růst inflace vs. pokles mzdových tlaků

Britská libra se od počátku roku pyšnila značnou odolností, ale když Bank of England snížila úrokové sazby a v Evropě se zmírnily politické obavy, ocitla se pod tlakem. K jejímu ústupu z někdejšího maxima přispěl i značný objem dlouhých pozic a korelace s globálním postojem vůči riziku. V tomto týdnu překypujícím novými údaji však mohou libru opět podpořit úrokové diferenciály.

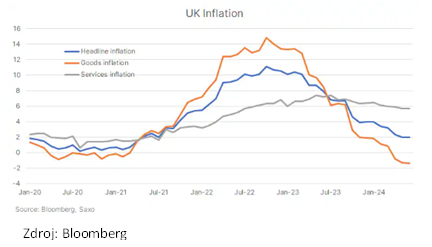

Britská ekonomika pravděpodobně vykáže za 2. čtvrtletí robustní růst HDP. Očekává se, že inflace, zveřejněná ve středu, bude vyšší, protože se z loňského základu odečítají dopady účtů za energie. Důležité ale bude, zda zpomalí inflace v oblasti služeb, a může se projevit také jednorázový dopad „Swiftonomiky“. Všeobecně se v červenci očekává celková meziroční inflace 2,3 % (v červnu 2,0 %) a inflace v oblasti služeb má ochladnout z červnových meziročních 5,7 % na 5,5 %.

V úterý zveřejněná data o zaměstnanosti nejspíš ukážou, že mzdové tlaky ustupují a nezaměstnanost může dál stoupat. Spolu s nižší inflací v oblasti služeb to může zvýšit šance na další pokles sazeb. V současnosti trh odhaduje pravděpodobnost, že BOE v září sazby sníží, na necelých 40 %.

Na obecnější postoj k riziku, a tím i na GBP, mohou mít vliv i údaje ze Spojených států. Případný propad amerického indexu CPI nebo maloobchodních tržeb může vyvolat opětovné obavy z recese, což by mohlo GBP prospět.

NZD: Odklad snižování sazeb RBNZ může být problém

Mezi 1. a 2. čtvrtletím vzrostla míra nezaměstnanosti na Novém Zélandu ze 4,3 % na 4,6 %. I když to není tak hrozné jako 4,7 %, která očekávali ekonomové, je vidět, že se trh práce ochlazuje, a nezaměstnanost je nejvyšší za poslední tři roky. Spolu s ustupující inflací a poklesem ekonomické aktivity ve 2. čtvrtletí tak vzbuzuje obavy ohledně možné kontrakce.

Reserve Bank of New Zealand (RBNZ) má před sebou zásadní rozhodnutí: Buď začne tento týden snižovat sazby, nebo riskuje, že bude vypadat, že „zaostává“. 10. července zaujala na schůzce svých představitelů holubičí postoj a vzhledem k tomu, jak se od té doby množí volání po výraznějším snížení sazeb Fedu, je možné, že si RBNZ dokáže pokles sazeb zdůvodnit. A i když existuje jistá šance, že je sníží o 50 bps, pravděpodobnější je pokles o 25 bps. Trhy už se srpnovým snížením novozélandských sazeb počítají zhruba na 70 %, což může přinést tlak na propad NZD, zejména pokud to bude doprovázeno holubičí rétorikou.

Charu Chanana, tržní stratéžka Saxo Bank

Charu Chanana je singapurská odbornice SaxoMarkets na tržní strategie. S finančními trhy má více než 10 let zkušeností a dříve pracovala na pozici Lead Asia Economist ve společnosti Continuum Economics, kde se zabývala mimo jiné makroekonomickou analýzou asijských rozvojových zemí se zvláštním zaměřením na Indii a jihovýchodní Asii. Její specializací jsou analýzy a monitorování dopadů domácích i zahraničních makroekonomických šoků na daný region. Charu se umístila vysoko v žebříčku agentury Bloomberg a média pravidelně publikují její názory na různé trhy a ekonomiky. Často je citována v novinových článcích a nezřídka se objevuje nejen na CNBC, Bloomberg TV a ChannelNewsAsia, ale i na singapurských rozhlasových stanicích zaměřených na byznys.

Dánská banka pro investory a tradery

Saxo Bank je důvěryhodná dánská banka pro investory a tradery, kterým poskytuje již více než 30 let prvotřídní obchodní platformu se všemi třídami aktiv a více než 71 000 instrumenty. Kromě investičních nástrojů můžete využít službu půjčování cenných papírů nebo úročení volné hotovosti v 18 různých světových měnách.

Více informací na:www.saxobank.cz/cs-cz

Přečtěte si také k úrokovým sazbám

Poslední zprávy z rubriky Měny-forex:

Přečtěte si také:

Příbuzné stránky

- Nezabavitelná částka 2024 - kalkulačka: snížení normativních nákladů

- Dolar, Americký dolar USD, kurzy měn

- Úrokové sazby - úroky z vkladů.

- Srovnání hypoték - porovnání úrokových sazeb a poplatků hypotéky

- USD, americký dolar - převod měn na CZK, českou korunu

- Graf úrokových sazeb hypoték

- Úroková sazba hypotéky

- Srovnání půjček - sazby, podmínky, poplatky

- Sazba D57d, tarif D57d - elektřina

- ČEZ Prodej, a. s. Sazba D57d, tarif D57d

- Úrokové sazby ČNB

- Snížení amerických úrokových sazeb poslalo americký dolar vzhůru - i vůči české koruně

Benzín a nafta 01.01.2025

| Natural 95 35.5 Kč | Nafta 35.03 Kč |

Prezentace

27.12.2024 Stále více lidí investuje do bitcoinu.

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

Okénko investora

Ole Hansen, Saxo Bank

Šokující předpověď - Ceny elektřiny se zblázní a USA zdaní datová centra AI

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Okénko finanční rady

Lukáš Raška, Portu

Do důchodu v 67? Bez vlastního zajištění se tomu nevyhnete (2.1.2025)

Lenka Rutteová, Bezvafinance

Spotřebitelské půjčky rostou nejrychleji na jižní Moravě, jih Čech "zaostává"

Tomáš Vrňák, Ušetřeno.cz

Levnější elektřina, dražší suroviny: Svátky se prodraží hlavně kvůli máslu

Martin Thienel, Kalkulátor.cz

Vojtěch Šanca, Delta Green

Základ flexibility: začít šetřit můžete hned teď, třeba i v bytě

Martin Pejsar, BNP Paribas Cardif Pojišťovna

Ztráta zaměstnání vás může potkat nejen v předdůchodovém věku

Jiří Sýkora, Swiss Life Select

Aleš Rothbarth, Skupina Klik.cz

Umíme si chránit svůj majetek pojištěním? Průzkum ukazuje zajímavá čísla