Český trh obytných nemovitostí: včera, dnes a zítra

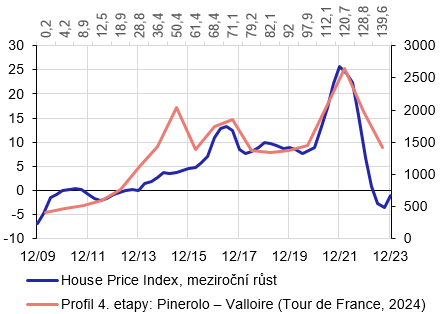

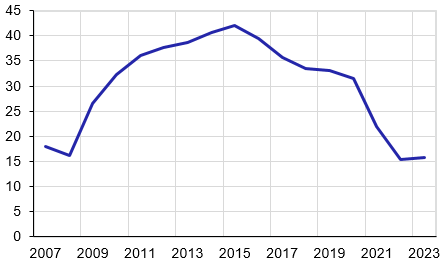

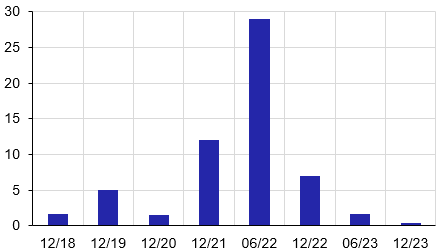

V posledních letech může domácí vývoj cen bydlení v mnohém připomínat napínavou horskou etapu na některém z ikonických cyklistických závodů: dlouhá táhlá stoupání, prudké výšlapy i zrádné sjezdy – a to vše za velkého zájmu médií i přihlížejících diváků a nemalých nervů pro přímé účastníky. Ceny bydlení po korekci vyvolané dopady globální finanční krize započaly dlouhou cestu vzhůru v roce 2013 (Graf 1).[1] Cenová dynamika pak přechodně zrychlila na přelomu let 2016 a 2017, ovšem skutečných výšin ceny dosáhly v roce 2021, kdy jejich růst v meziročním vyjádření výrazně přesáhl hranici 20 %. Na počátku druhé poloviny roku 2022 pak ceny vyšplhaly až ke svému vrcholu a následně zamířily k sestupu. Poslední dostupná data naznačují, že všeobecný pokles cen trval zhruba do poloviny roku 2023, a přestože v meziročním vyjádření ceny ke konci roku 2023 dále klesaly, celkově již došlo k jejich stabilizaci a obrat směrem vzhůru se zdá být více méně jistou skutečností.

Graf 1 – Vývoj cen obytných nemovitostí

(osa x dole: House Price Index, levá osa: meziroční růst v %)

(osa x nahoře: km, pravá osa: nadmořská výška)

Zdroj: ČSÚ; www.letour.fr

Počátek nové etapy ve vývoji cen nemovitostí a pravděpodobné zahájení nového růstového cyklu může být vhodným okamžikem ohlédnout se za nedávným obdobím a s výhodou zpětného pohledu posoudit, jak si ČNB v posledních letech při hodnocení dění na nemovitostním trhu vedla a jaký vývoj na trhu očekává v nejbližších čtvrtletích. Je to také příležitost blíže představit vybranou sadu ukazatelů, které ČNB v oblasti cen nemovitostí v souvislosti s dodržováním cíle finanční stability sleduje a publikuje. Jejich prostřednictvím může odborná i laická veřejnost získat jasnější představu o tom, jak o nemovitostním trhu ČNB přemýšlí a jakou informaci mají zveřejňované údaje uživatelům zprostředkovat.

Včera: projekce ČNB z června 2022

Mezi mediálně nejskloňovanější témata tradičně patří zejména výhledy dalšího vývoje cen nemovitostí. Není divu, neboť znalost budoucího směřování cen je důležitým podkladem pro strategická rozhodnutí domácností, podniků, ale i finančních a státních institucí. Pro ČNB je prognóza cen nemovitostí důležitá hned z několika důvodů. Na jedné straně ceny nemovitostí představují významný cenový okruh, který se promítá do celkové spotřebitelské inflace, na straně druhé očekávání ohledně jejich budoucího vývoje hrají zásadní roli při posuzování rizik pro finanční stabilitu, testování odolnosti segmentů finančního sektoru a nastavování nástrojů makroobezřetnostní politiky.

Pro tvůrce prognóz byl správný odhad, kam a jakým tempem se domácí ceny bydlení vydají, v posledních dvou letech opravdovým prubířským kamenem. Pro dokreslení kontextu připomeňme obnovení protipandemických opatření v Asii na začátku roku 2022, zahájení války na Ukrajině doprovázené nárůstem cen agrárních i energetických komodit, zhoršování globálních i domácích ekonomických výhledů a nebývalé vzedmutí inflačních tlaků. Nejistoty byly značné a existovala celá řada faktorů, které mohly ovlivnit další vývoj cen různými směry. V mediálním prostoru bylo možné v polovině roku 2022 nalézt poměrně pestrou paletu předpovědí. Našli bychom mezi nimi silně katastrofické hlasy, které věštily dramatické poklesy v řádu několika desítek procent, i hlasy očekávající mírnou korekci s rychlým návratem k růstu nebo předpovědi počítající s dlouhodobou stagnací. Našli bychom však také názory, že žádný prostor pro pokles cen bydlení neexistuje a ceny tak budou i nadále, byť mírnějším tempem pokračovat v růstu.

V kontextu těchto předpovědí je zajímavé podívat se, jaký vývoj v tomto období očekávala ČNB a nakolik se její Základní scénář vývoje cen nemovitostí v prostředí značných nejistot naplnil. K odhadu budoucích cen nemovitostí ČNB využívá několik alternativních modelů, přičemž dvakrát ročně jsou projekce na základě jednoho z nich publikovány ve Zprávě o finanční stabilitě.[2] Veřejnosti tyto projekce zprostředkovávají informaci, s jakými vstupy ČNB ve svých makroobezřetnostních úvahách i zátěžových testech pracuje, ale mohou také účastníkům trhu napomoct formovat očekávání o nejpravděpodobnějším budoucím vývoji na nemovitostním trhu.

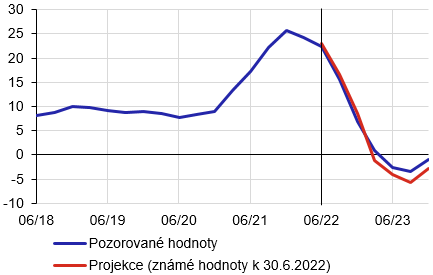

Graf 2 – Projekce cen – srovnání se skutečností

(meziroční růst HPI v %)

Zdroj: ČNB

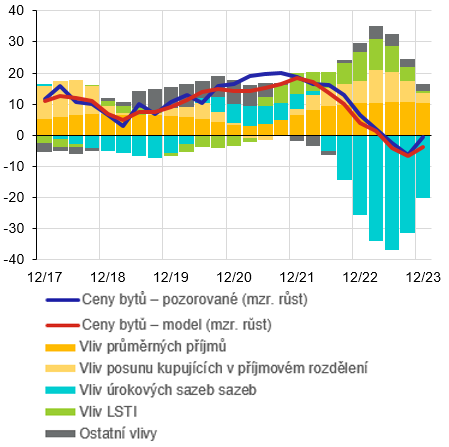

Graf 3 – Růst cen bytů a jeho příspěvky

(meziroční růst cen bytů v %, příspěvky v p. b.)

Zdroj: ČNB

Graf 2 srovnává projekci meziročního růstu indexu HPI založenou na datech známých k druhému čtvrtletí roku 2022 s následnou skutečností. Viděno zpětně, tehdejší základní scénář ČNB se poměrně přesně naplnil, a to jak z pohledu samotného časování sestupné fáze a následného oživování, tak z pohledu předpokládaného rozsahu celkového poklesu cen. Přestože následně přicházela z ekonomiky i trhu nemovitostí nová data, která postupně projekce dále zpřesňovala (revidovány byly i samotné hodnoty indexu HPI), hlavní příběh projekcí se s jejich příchodem již zásadně nezměnil a odpovídal později pozorované skutečnosti. Ve druhé polovině roku 2022 tak meziroční dynamika cen v souladu se scénářem začala prudce oslabovat a v polovině roku 2023 překmitla do mírně záporných hodnot, kde setrvávala až do konce roku 2023.

Vedle posouzení, jak přesně se predikce v posledních dvou letech naplňovala, je důležité také zpětně vyhodnotit, které faktory za pozorovaným cenovým vývojem v posledních letech stály a jak významný byl příspěvek každého z nich (Graf 3).[3] Optikou použitého modelu táhl v prostředí zpřísněných měnových podmínek ceny nemovitostí dolů vcelku nepřekvapivě nárůst úrokových sazeb u úvěrů na bydlení (modré sloupce). Jistým překvapením však pro někoho může být vysoká míra citlivosti cen nemovitostí na jejich změnu a značná výše jejich příspěvku k výkyvům v dynamice cen napříč cyklem.

Z dlouhodobého pohledu růst cen nemovitostí stimulují zejména nominální příjmy domácností, které ve srovnání s ostatními faktory rostou v čase poměrně stabilním tempem (tmavě žluté sloupce). Jejich růst v posledních dvou letech působil proti negativnímu vlivu rostoucích úrokových sazeb na ceny, byl jej však schopen kompenzovat jen z malé části. Vedle toho tak byl tlak na pokles cen tlumen sílící převahou domácností s nejvyššími příjmy na trhu (světle žluté sloupce), což se odráželo ve velmi rychlém růstu příjmů dokládaných v žádostech o úvěr, který významně převyšoval obecný růst nominálních příjmů v ekonomice (Tabulka 1). Bohatší domácnosti zároveň disponují vyššími finančními rezervami, které při nákupu nemovitosti použily k navýšení podílu vlastních zdrojů a relativnímu snížení potřebné výše čerpaného úvěru.[4] K zmírnění poklesu cen bydlení v reakci na nárůst úrokových sazeb přispěl i nárůst průměrné výše splátky úvěru vzhledem k příjmům (nárůst parametru LSTI, zelené sloupce), zatímco vliv zbylých faktorů byl v posledních dvou letech spíše zanedbatelný. Přesto se do vývoje cen částečně promítala rovněž změna průměrné doby splatnosti hypotečního úvěru a posuny v průměrné výměře nakupovaných bytů (šedé sloupce).

Tabulka 1 – Vybrané charakteristiky poskytovaných hypotečních úvěrů

(údaje za 4. čtvrtletí příslušného roku, vážený průměr, váhy odpovídají velikosti poskytnutého úvěru)

| 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 | |

|---|---|---|---|---|---|---|---|---|---|

| LTV (%) | 74,6 | 73,7 | 68,2 | 67,3 | 68,2 | 68,1 | 65,6 | 63,3 | 65,2 |

| LSTI (v %) | 25,4 | 25,3 | 25,5 | 25,8 | 25,0 | 26,5 | 27,9 | 29,2 | 30,1 |

| Splatnost úvěru (v letech) | 25,1 | 25,5 | 25,8 | 26,8 | 26,9 | 27,1 | 27,3 | 26,4 | 26,6 |

| Deklarovaný příjem v žádosti o úvěr (v Kč) | 43 644 | 48 552 | 52 344 | 55 233 | 61 747 | 63 601 | 71 669 | 83 035 | 85 084 |

Zdroj: ČNB

Dnes

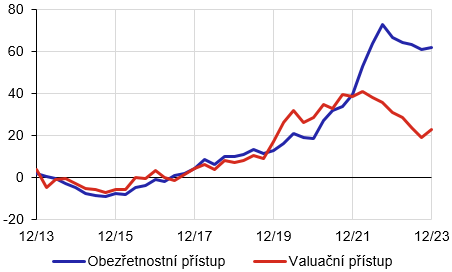

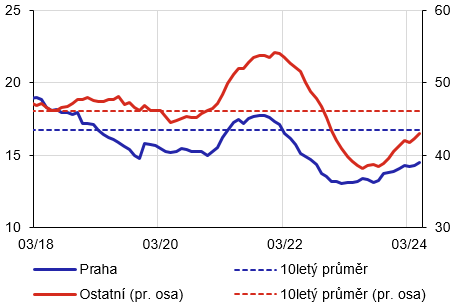

I přes nedávný pokles cen zůstala situace na nemovitostním trhu v prvních měsících roku 2024 z pohledu cen napjatá a vlastní bydlení je pro značnou část domácností obtížně dosažitelné. O tom svědčí hodnoty často využívaných ukazatelů příjmové dostupnosti, jako je poměr ceny nemovitosti a čistých příjmů domácností, ale i nadále vysoká míra nadhodnocení pohledem makroobezřetnostního přístupu[5] (Graf 4, modrá čára). Doplňkovým ukazatelem poukazujícím na silně napjatý trh nemovitostí z pohledu dostupnosti je odhad podílu domácností, které by při dluhovém financování dosáhly na „průměrný“ byt bez podstupování zvýšeného rizika budoucího nesplacení úvěru (Graf 5). Průměrné hodnoty sice nelze brát doslova, neboť neberou v úvahu značné regionální rozdíly v cenách nemovitostí i úrovni příjmů, celková tendence ve vývoji uvedeného podílu je však poměrně výmluvná. V neposlední řadě pak také segment investičních bytů nadále vykazuje známky přehřátí trhu nemovitostí ve vztahu k nájmům, což dokládá přetrvávající nadhodnocení měřené valuačním (investorským) přístupem (Graf 4, červená čára).

Graf 4 – Odhadované nadhodnocení cen bytů

(v %)

Zdroj: ČNB

Poznámka: Metodika používaných ukazatelů je představena v článku Plašil, M., Andrle, M. (2019): Hodnocení udržitelnosti cen rezidenčních nemovitostí, tematický článek o finanční stabilitě 1/2019, ČNB. Odhad nadhodnocení vychází z podzimní prognózy ČNB (ZoMP – podzim 2023).

Graf 5 – Podíl domácností, které by mohly realizovat nákup nemovitosti bez zvýšených rizik nesplacení úvěru

(v %)

Zdroj: ČNB

Pozn.: Procento domácností, kterým úroveň příjmů umožňuje splatit úvěr na pořízení bydlení o průměrné ceně a výměře v daném roce. Regionální rozdíly v úrovni příjmů a cen bydlení nejsou zohledněny. Je uvažován hypoteční úvěr s dobou splatnosti 25 let a parametrem LTV 80 %. Rozdělení čistých příjmů získáno ze šetření SILC.

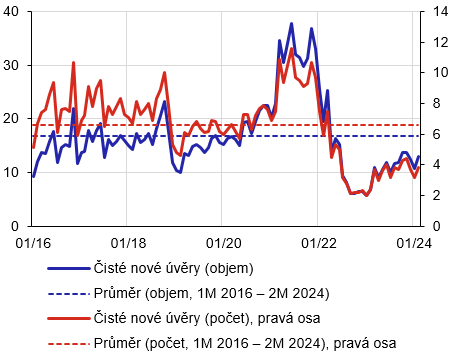

Významným faktorem přispívajícím k napětí na trhu nemovitostí je dlouhodobě nedostatečná výstavba nových bytů ve větších aglomeracích (zejména v Praze), resp. obecně nízká a značně nepružná nabídka nemovitostí. Ta brání dosažení společensky přijatelnější rovnováhy na trhu i při dočasném výraznějším snížení poptávky. Samotná poptávka pohledem hypotečního i nemovitostního trhu zůstává po svém poklesu i nadále do značné míry utlumená. Přestože od konce roku 2023 můžeme pozorovat signály počínajícího oživování, počty transakcí i objem nově čerpaných hypotečních úvěrů dosahují v dlouhodobém srovnání stále podprůměrných hodnot (Graf 6 a Graf 7).

Graf 6 – Převody bytových jednotek

(v tis. transakcí, roční klouzavé součty)

Zdroj: ČÚZK, Dataligence

Graf 7 – Počet a objem nových hypotečních úvěrů

(v mld. Kč, pravá osa: v tis. ks)

Zdroj: ČNB

Nedávný a aktuální vývoj je tak spojen s nízkým přítokem nových cyklických rizik pro finanční stabilitu, což ve smyslu zákonného mandátu ČNB odpovídá situaci, v níž bylo možné makroobezřetnostní politiku v oblasti hypotečního úvěrování částečně uvolnit. Během roku 2023 proto došlo k deaktivaci závazné horní hranice příjmově zaměřených úvěrových ukazatelů DSTI a DTI, které určují maximální výši dluhové služby, resp. výši dluhu k čistým příjmům žadatele o úvěr. I po tomto uvolnění však banky v souhrnu zůstaly poměrně obezřetné a nedocházelo k systémově významnému navýšení rizikových úvěrů. Další kroky makroobezřetnostní politiky v této oblasti ve střednědobém horizontu nicméně budou závislé na budoucím chování dlužníků a poskytovatelů hypoték.

Zítra

Ani v současnosti není v mediálním prostoru nouze o široké rozpětí předpovědí budoucího vývoje cen bydlení. Část ekonomů očekává znovunastartování překotného růstu, na druhé straně se však objevují i opačné názory, že nadále existuje potenciál pro pokles v rozsahu 20 až 30 %. Většinovým názorem pro rok 2024 nicméně je očekávání mírného růstu v řádu spíše nižších jednotek procent, přičemž do tohoto tábora lze zařadit rovněž projekci ČNB. Ta s přihlédnutím ke své jarní makroekonomické prognóze považuje za nejpravděpodobnější scénář pro rok 2024 pozvolné oživování nemovitostního i hypotečního trhu, se kterým je konzistentní překmit meziroční dynamiky indexu HPI do kladných hodnot v prvním čtvrtletí roku 2024[6] a následné zesílení zhruba k hranici 5 % na jeho konci (Graf 8). Na obdobných hodnotách by pak měla cenová dynamika setrvat také během celého následujícího roku. S tímto scénářem je konzistentní postupné mírné snižování úrokových sazeb u hypotečních úvěrů vlivem vývoje měnověpolitických sazeb, zlepšující se spotřebitelský sentiment a poměrně robustní růst nominálních příjmů domácností. Rychlejší růst bude tlumit proces uzavírání mezery nadhodnocení, který se bude projevovat návratem průměrných hodnot ukazatelů LTV a LSTI k dlouhodobějším úrovním i návratem části domácností s nižšími, byť stále velmi vysokými příjmy na trh.

Graf 8 – Projekce cen rezidenčních nemovitostí

(meziroční růst HPI v %)

Zdroj: ČNB

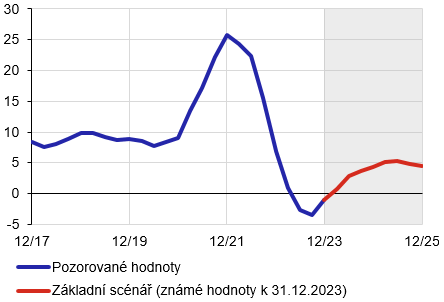

Graf 9 – Pravděpodobnost poklesu průměrných cen bytů o více než 10 % v průběhu dalších dvou let

(v %)

Zdroj: ČNB

Riziko pro naplnění Základního scénáře může zakládat výrazný útlum transakční aktivity ve druhé polovině roku 2022 a během roku 2023 (Graf 6). Ten může vést ke snaze velkého počtu domácností realizovat v okamžiku vnímaného cenového dna a klesajících úrokových sazeb odložený nákup bydlení, což přispěje k znovunastartování překotného růstu cen nemovitostí. I když tento scénář může za určitých okolností nastat (o tom více v následující části), ČNB ho ve svých makroobezřetnostních úvahách prozatím nepovažuje za nejpravděpodobnější vývoj pro nejbližší období.

Proti obnovení zesíleného cenového růstu mluví zejména výchozí vysoká úroveň úrokových sazeb i cen nemovitostí. Reakce cen nemovitostí na snížení sazeb z hypotečních úvěrů je při vysokých úrovních přeci jen o něco slabší, než když jsou sazby v ekonomice nízké. Vysoké ceny nemovitostí, na které nyní dosáhnou jen domácnosti s nejvyššími příjmy (Graf 5), pak citlivost na úrokové sazby dále výrazně zeslabují. Očekávané mírné snížení úrokových sazeb u úvěrů na bydlení zprvu umožní bezpečné dluhové financování nemovitosti poměrně nízkému dodatečnému procentu domácností, čímž se bude tlak na straně poptávky zvyšovat jen pozvolně. K zesílení poptávkových tlaků by tak muselo docházet prostřednictvím významného rozvolňování úvěrových standardů (zejména u požadavků na úroveň příjmů), které by umožnilo vstup na trh i dalším domácnostem. Výsledky šetření úvěrových charakteristik poskytovaných úvěrů zajištěných obytnou nemovitostí zatím takové tendence nenaznačují. Na místě je však jistá míra obezřetnosti a potřeba pečlivě sledovat změny v úvěrových standardech poskytovatelů hypoték v nadcházejícím období.

Když věci nejdou podle očekávání…

Jak praví klasik, předpovídání je obtížná disciplína, zvláště mají-li se předpovědi týkat budoucnosti. Tuto hořkou pravdu někdy zažil snad každý sportovní fanoušek, který si před začátkem turnaje vsadil na vítěze z úzké skupiny favoritů a po jeho skončení mu nezbývalo než nevěřícně kroutit hlavou. I ty nejjistěji vypadající předpoklady se čas od času zkrátka nenaplní a budoucnost se vydá zcela jiným směrem.

Jinak tomu není ani v případě cen nemovitostí. Výchozí prognóza představující nejpravděpodobnější scénář se vzhledem k existujícím nejistotám vždy bude více či méně odchylovat od pozdější reality a občas se ceny dokonce vydají i předem zcela nepředvídaným směrem.[7] Makroobezřetnostní orgány pak na rozdíl od sportovních fanoušků, kteří mohou vše vsadit na jedinou kartu, mají přímo v popisu práce zvažovat všechny, tedy i málo pravděpodobné scénáře a případně na ně za určitých podmínek reagovat prostřednictvím makroobezřetnostních nástrojů.

Pro finanční stabilitu je kritický zejména výrazný propad cen nemovitostí po období jejich delšího růstu doprovázeného zvýšeným čerpáním úvěrů na bydlení a nárůstem míry zadluženosti domácností. ČNB proto vedle nejpravděpodobnějšího či očekávaného vývoje cen nemovitostí odhaduje rovněž pravděpodobnost silnějšího poklesu cen a měří, jak silná cenová korekce by mohla v jednotlivých obdobích v případě krajně nepříznivého scénáře nastat.[8] Konkrétně pak ČNB v rámci Zpráv o finanční stabilitě publikuje pravděpodobnost poklesu cen nemovitostí o více než 10 % v průběhu následujících dvou let (Graf 9). Ta je důležitá mimo jiné pro posouzení možného rozsahu problémů spojených s poklesem hodnoty zástav a velikosti úvěrových ztrát v situaci zvýšených úvěrových selhání. Bez lpění na přesných desetinách či jednotkách procent je zřejmé, že tato pravděpodobnost se v průběhu poslední růstové fáze finančního cyklu prudce zvyšovala, a to až do poloviny roku 2022. Tehdy se ceny pohybovaly poblíž svého vrcholu a roční objem poskytnutých úvěrů na bydlení dosahoval rekordních hodnot. V tomto období se jevil propad o více než 10 % jako poměrně reálná, byť podle ČNB stále ne nejpravděpodobnější možnost.

Poté sledovaná pravděpodobnost začala postupně klesat a v aktuálních podmínkách je velmi nízká. To na jedné straně odráží skutečnost, že ceny už jistou korekcí prošly, což pravděpodobnost jejich propadu o dalších 10 % samo o sobě snižuje, na druhé straně se do snížení pravděpodobnosti promítají dříve uvedené faktory, jako je poměrně svižný nominální růst mezd v prostředí polevujících inflačních tlaků a probíhající proces snižování měnověpolitických sazeb. Ten se postupně promítá do poklesu úrokové míry u úvěrů na bydlení, která spolupůsobí na oživení aktivity na hypotečním i nemovitostním trhu a významně snižuje pravděpodobnost výraznějšího poklesu cen.

V této situaci mohou naopak postupně zesilovat faktory spojené s rychlejším než předpokládaným růstem cen a na důležitosti opět budou nabývat analýzy zaměřené na chování hypotečního a nemovitostního trhu v růstové fázi finančního cyklu. Přestože ČNB pravděpodobnost rychlejšího než předpokládaného růstu v současnosti pravidelně nepublikuje, posouzení všech možných alternativ budoucího vývoje je přirozenou součástí interní diskuze a v případě potřeby se mohou i tyto informace stát součástí veřejné komunikace ČNB. Podle stávajících odhadů se pravděpodobnost zvýšení meziroční dynamiky cen k hodnotám z přelomu let 2021 a 2022, které přesáhly 20 %, pohybuje hluboko pod hladinou 10 %, ovšem nejistota spojená s prognózou ve směru rychlejšího než předpokládaného růstu se podle odhadu zejména na delším horizontu prognózy postupně zvyšuje. Významnou roli zde sehrává mimo jiné i přetrvávající napětí z pohledu cenové dostupnosti a nedostatečná nabídka. ČNB však provádí analýzy trhu nemovitostí a hypoték pravidelně dvakrát ročně, což jí umožňuje na případný neočekávaný vývoj tohoto typu pružně a poměrně rychle reagovat prostřednictvím nástrojů makroobezřetnostní politiky, k nimž v této oblasti patří zejména úvěrové ukazatele.

[1] Měřeno široce pojatým indexem HPI (tzv. House Price Index), který zahrnuje vývoj cen bytů, rodinných domů i pozemků.

[2] Zveřejňované projekce jsou založeny na modelu výpůjční kapacity domácností. Ten vychází z předpokladu, že mezním kupujícím na trhu bydlení, který v konečném důsledku určuje transakční ceny, je likviditně omezená domácnost, která financuje nákup nemovitosti prostřednictvím hypotečního úvěru. Model předpokládá, že v krátkém a středním období je nabídka značně neelastická a ceny jsou ovlivňovány zejména poptávkovými faktory. Rozhodující vliv na ceny nemovitostí proto má výše úrokových sazeb u nových úvěrů na bydlení, vývoj čistých příjmů domácností a vývoj dalších charakteristik poskytovaných úvěrů i nakupovaných nemovitostí. Bližší popis viz: Andrle a Plašil (2019): Assessing House Prices with Prudential and Valuation Measures, IMF, Working Paper WP/19/59 a Plašil (2021): Designing Macro-Financial Scenarios: The New CNB Framework and Satellite Models for Property Prices and Credit, ČNB RPN No. 1/2021.

[3] Rozklad je proveden pouze pro segment bytů, u nichž dostupná data umožňují určit průměrnou cenu za metr čtvereční a průměrnou výměru nakupovaných bytů.

[4] V důsledku vstupu stále bohatších domácností schopných akceptovat dané ceny na nemovitostní trh rovněž citelně klesl celkový počet realizovaných transakcí na trhu.

[5] Problematice nadhodnocení se podrobně věnovaly dřívější blogové příspěvky, viz Plašil, M.: Předražené, nebo nadhodnocené? Co říká ČNB o cenách nemovitostí… a Gregor, J., Komárková, Z. a Kučera, A.: Nadhodnocení cen nemovitostí jako jedno z rizik hypotečního trhu. Není ale na škodu připomenout, že míra nadhodnocení nevypovídá o tom, zda jsou nemovitosti předražené či nikoli, ani nemá – jak je někdy mylně interpretováno – veřejnosti poskytovat vodítko, o kolik ceny v budoucnu poklesnou. Jejich primárním cílem je napomoci s identifikací případných rizik na trhu nemovitostí a ověřováním, zda jsou domácnosti, pro které by aktuální ceny implikovaly vysoká rizika budoucího nesplacení, přítomny na trhu.

[6] Nově příchozí data za první čtvrtletí roku 2024, která ČSÚ publikoval na začátku července, naplňování tohoto scénáře dále potvrzují.

[7] Příkladem může být období krátce po vypuknutí epidemie Covid-19, kdy došlo k uzavření řady provozů, v platnosti byla protiepidemická opatření a bylo zřejmé, že propad HDP bude značný. V této době se obecně předpokládalo, že ceny nemovitostí zaznamenají citelný pokles, jejich dynamika však naopak významně zrychlila. ČNB ve Zprávě o finanční stabilitě vydané na jaře 2020 na horizontu jednoho roku očekávala významné oslabení dynamiky cen, ale její setrvání v kladném teritoriu.

[8] Tento proces nelze zúžit na konstrukci silně zátěžového Nepříznivého scénáře, neboť u něj se pravděpodobnost jeho nastání explicitně nestanovuje a je využíván čistě pro ověření silné odolnosti testovaných sektorů.

Nemovitosti, reality - byty, domy

Poslední zprávy z rubriky Makroekonomika:

Přečtěte si také:

Obrázky na stránce

Příbuzné stránky

- Energie - vývoj cen energií na komoditních trzích

- Jaký je dnes mezinárodní den?

- Kdo má dnes svátek?

- Plyn - vývoj cen zemního plynu na komoditních trzích

- Dlouhodobý investiční produkt - novela zákona o kapitálovém trhu

- Kurzy ČNB - Kurzovní lístek České Národní Banky

- Kurzovní lístek Česká spořitelna, Kurzovní lístky bank

- Volná místa region Česká Lípa - Volná pracovní místa Česká Lípa

- Podnikání v České republice

- USD, americký dolar - převod měn na CZK, českou korunu

- Česká pošta - ceník poštovného 2020

- UAH, ukrajinská hřivna - převod měn na CZK, českou korunu

Prezentace

02.04.2025 Firmy a podnikatelé si loni půjčili 168…

14.03.2025 MacBook za polovinu. V Česku je nová služba,…

10.03.2025 Nejpopulárnější Samsung má nástupce.

?

Okénko pro podnikatele

Lukáš Novotný, Geis

Jakub Šulák, Forscope