Trhy napříč staletím a akciová sázka na „jistotu“

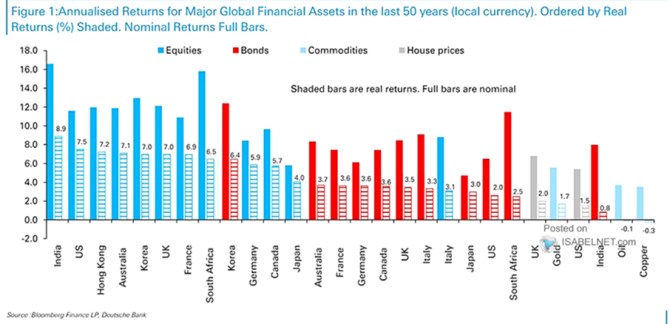

Který akciový trh přinesl za posledních padesát let nejvyšší návratnost? Jak si vedou různé trhy ve srovnání s dluhopisy a komoditami? A jak „bezpečné“ jsou akcie v závislosti na délce investičního období?

Následující graf ukazuje průměrné roční návratnosti na vybraných akciových trzích, k tomu přidává návratnost u dluhopisů, realit a některých komodit. Plné sloupce přitom ukazují návratnost nominální, šrafované reálnou. A vítězem této pomyslné soutěže je Indie, která za posledních padesát let nabídka více než 16 % roční nominální a 9 % reálnou návratnost. U akcií je pak na druhém konci spektra Japonsko a Itálie.

Zdroj: X

Minulý týden jsme tu v souvislosti s diverzifikací a aktivním/pasivním investování zabrousili i k efektivitě trhů. Padesát let by měla být teoreticky dost dlouhá doba na to, aby se aktiva svou návratností seřadila podle rizika. Ta rizikovější by tedy měla mít návratnost vyšší a ta méně riziková nižší. Graf ale z tohoto pohledu hovoří dost smíšenou řečí:

Je tu ona Indie, která jako rozvíjející se trh asi bude rizikovější. Ale za ní hned Spojené státy, které asi nebudou rizikovější, než Korea, či Jižní Afrika. A pak tu jsou japonské, či italské akcie vynášející cca stejně, či méně, než většina dluhopisových trhů. Ty tedy také moc neodpovídají tomu, že by trhy v delším období efektivně řadily návratnost podle rizika. Asi nejobvyklejší vysvětlení podobných „anomálií“ přitom bývá to, že ani padesát let není dost dlouhá doba na to, aby se ona efektivita plně projevila. Což může vést k otázce, jako dlouhé je „dlouhé“ období, u kterém se třeba u akcií hovoří docela často. – viz níže

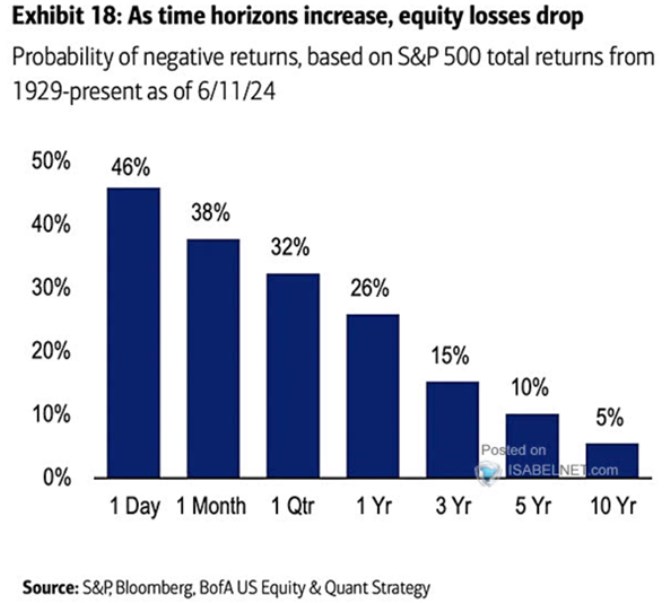

Čtenář si může všimnout i návratnosti vybraných komodit dost zaostávající za akciemi i dluhopisy. A ukázal bych i druhý související graf, který určitým způsobem popisuje rizikovost akcií. Tedy už jen těch amerických. Konkrétně v něm vidíme, jaká byla od roku 1929 pravděpodobnost ztrát v závislosti na délce investičního období:

Zdroj: X

Akcie tedy byly za posledních necelých sto let v průměru sázkou na téměř jistotu pokud byly drženy deset let. Jen v 5 % případů totiž pak přinesly ztráty. Dobré by ale bylo doplnit, že za těch deset let by „měly“ generovat návratnost odpovídající té požadované. Pokud by dosahovala například 10 % ročně, za deset let by měly generovat cca 160 % návratnost. A jde samozřejmě o jeden z mnoha grafů, u kterých stojí za připomenutí, že historie není budoucnost.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Akcie v ČR:

Přečtěte si také:

Příbuzné stránky

- Energie - vývoj cen energií na komoditních trzích

- Dlouhodobý investiční produkt - novela zákona o kapitálovém trhu

- Pivo, hazard, pleny a cigarety: Česká akciová sázka na jistotu?

- Nákupy akcií po prudším oslabení trhu – omyl, nebo sázka na jistotu?

- Reálná návratnost akcií napříč staletím

- Reálná návratnost akcií napříč staletím - Diskuze, názory, doporučení a hodnocení

- Reálná návratnost akcií napříč staletím - Diskuze, názory, doporučení a hodnocení

- Reálná návratnost akcií napříč staletím - Diskuze, názory, doporučení a hodnocení

- Akciové trhy v pondělí posilovaly napříč regiony - Covid v Pekingu, US PMI ve službách

- Akciové trhy rostly napříč regiony (Komentář)

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Radoslav Jusko, Ronda Invest

Inflace v listopadu 2024: Jakou investiční strategii zvolit?

Miroslav Novák, AKCENTA

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory