Téměř polovina Čechů má nějaký typ půjčky nebo úvěru. Častěji se jedná o lidi s vyššími příjmy

Hypotéky, spotřebitelské úvěry, půjčky od příbuzných nebo nebankovních institucí v současnosti splácí bezmála polovina produktivní české populace. Podle Indexu prosperity a finančního zdraví Čechů, který společně realizují Česká spořitelna, Evropa v datech a Sociologický ústav AV ČR, půjčky častěji využívají lidé s vyššími příjmy, kteří je využívají především na dlouhodobé výdaje, jako je například nákup auta nebo bytu. S exekučním řízením se osobně nebo alespoň v rámci jedné domácnosti setkala pětina Čechů. Pozitivním zjištěním je fakt, že již několik let v řadě se počet lidí v exekuci snižuje. Podle červnových dat Exekutorské komory počet lidí v exekuci za posledních pět let klesl o bezmála 20 %.

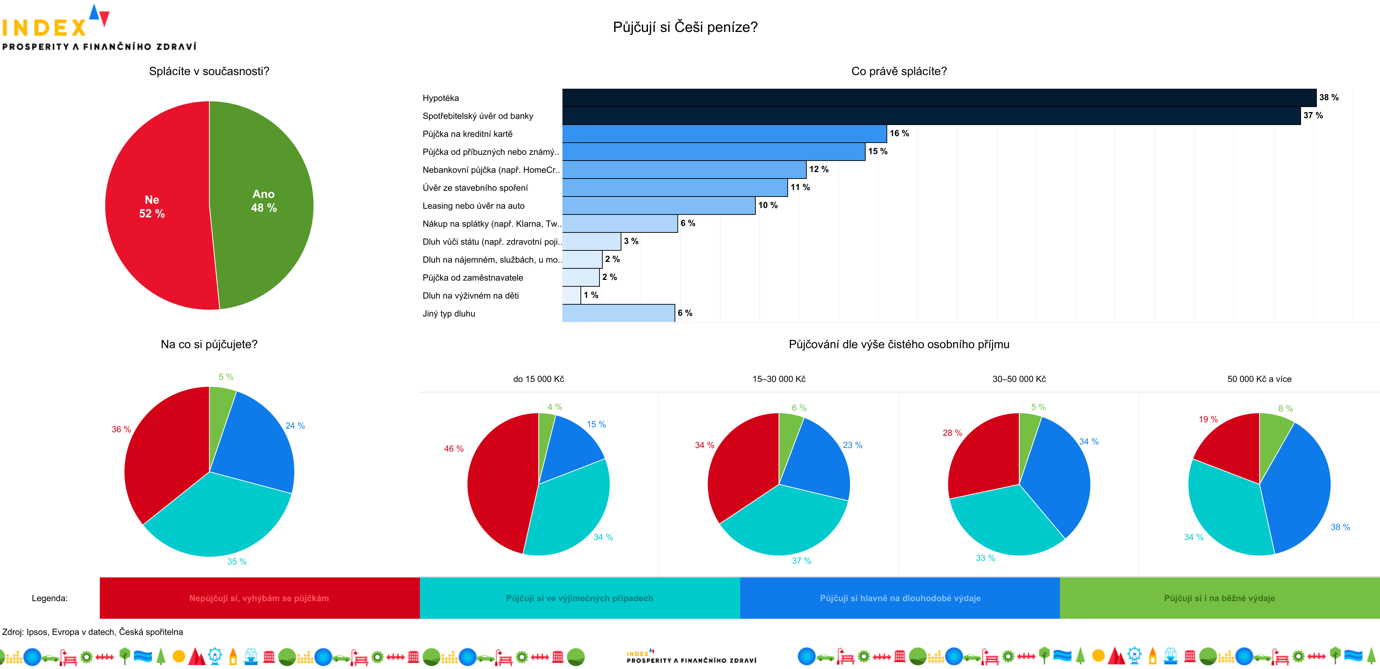

Stran využívání půjček se Češi dělí na dva přibližně stejně velké tábory – 52 % Čechů nemá v současnosti žádné úvěry, půjčené peníze či nedoplatky, zatímco 48 % Čechů ano. Nejčastěji jde o hypotéky, které čerpá na 38 % respondentů, a spotřebitelské úvěry od banky (37 %). Mnohem méně pak lidé využívají nebankovních půjček, leasingů nebo úvěrů ze stavebního spoření. Vyplývá to z výsledků nejnovějšího průzkumu Indexu prosperity a finančního zdraví Čechů, který realizovala v březnu agentura Ipsos na vzorku 1520 lidí ve věku 18–65 let.

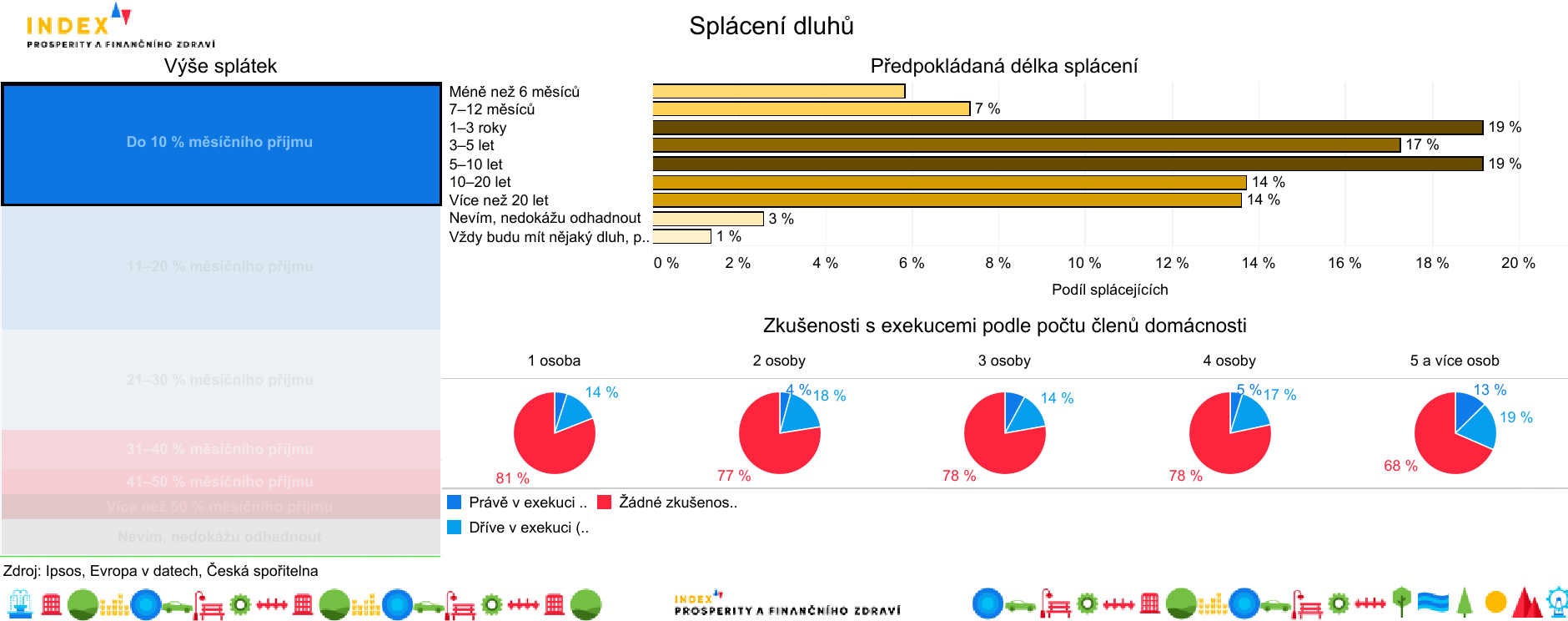

Do splácení svých dluhů Češi nejčastěji investují maximálně 20 % svého měsíčního příjmu. V případě 5,4 % případů však výdaje přesahují polovinu příjmů. Mezi těmito lidmi pak převažují ti, kteří mají potíže se svým příjmem vycházet. S tím se pojí i skutečnost, že nadpoloviční většinu příjmů do splácení častěji vynakládají ti, kteří si půjčují i na běžné výdaje. Až 14 % Čechů zároveň věří, že budou své dluhy splácet více než 20 let, a procento populace si myslí, že bude mít vždy nějaký dluh, půjčku nebo nedoplatek.

Infografika Půjčují si Češi peníze?

Lidé s vyššími příjmy využívají půjček častěji

Češi si půjčují nejčastěji tehdy, když potřebují pokrýt nějaký mimořádný výdaj. Takto půjčky využívá 35 % populace, což je velmi podobný podíl jako u těch, kteří si nepůjčují a půjčkám se cíleně vyhýbají. Čtvrtina populace si půjčuje hlavně na dlouhodobé výdaje, jako je nákup auta či bytu a jen zhruba 5 % Čechů půjčky využívá i na pokrytí běžných výdajů.

Tyto poměry se relativně zásadním způsobem mění, pokud přihlédneme k příjmům respondentů. S výší příjmu totiž roste i podíl těch, kteří si půjčují na dlouhodobé výdaje. Zatímco u lidí s čistým osobním příjmem do 15 tisíc si vůbec nepůjčuje 46 % respondentů, u těch s příjmem nad 50 tisíc už jde jen o 19 %.

Podle Lukáše Kulhavého, šéfa nezajištěných úvěrů v České spořitelně, by lidé měli před čerpáním půjček nejdříve zohlednit výši měsíčního rozpočtu. „V žádném případě nesmí měsíční splátka přesáhnout čistý příjem, neměla by ohrozit ani pravidelné platby jako nájem či energie. Splátka by neměla v rozpočtu nahradit pravidelné spoření, spoření na důchod či investování,“ říká Lukáš Kulhavý a dodává, že by se lidé měli na rozpočet dívat jednoduchým výdajovým pravidlem 50-30-20. Tedy, že 50 % náleží nezbytným výdajům, 20 % spoření či investicím, a splátka do výše 30 % příjmu by neměla rozpočet ohrozit. „V případě financování zásadních dlouhodobých investic, například do bydlení, nemusí být špatná ani splátka do 50 % příjmu. Zde je však opravdu potřeba zvážit účel a dopad na rodinný rozpočet,” dodává Lukáš Kulhavý.

Infografika Splácení dluhů

S exekucí se alespoň v rámci jedné domácnosti setkala víc než pětina Čechů

Neschopnost některých Čechů své dluhy vůbec splácet může v extrémních případech vést až k exekuci. Podle nejnovějších zjištění Indexu prosperity a finančního zdraví Čechů nejde o nijak výjimečnou situaci. Nyní nebo v minulosti se do exekučního řízení dostalo na 22,5 % Čechů nebo alespoň členů jejich domácností. „Mezi charakteristiky respondentů, jejichž domácnost se buď v minulosti nebo v současnosti dostala do exekučního řízení, nejčastěji patří nízké vzdělání, nízký příjem a nájemní bydlení. Nízká finanční gramotnost hraje také významnou roli, je však často spojována právě se zmíněnými charakteristikami,“ doplňuje Kamila Fialová ze Sociologického ústavu Akademie věd

Podle dat exekutorské komory však v průběhu let postupně klesá nejen celkový počet exekucí, ale i počet lidí, na které jsou exekuce uvaleny. Za posledních pět let se snížil počet fyzických osob v exekuci o téměř 156 tisíc, a v současnosti se pak podle nejnovějších dat z června 2024 jedná o 634 tisíc lidí. „Trend poklesu počtu exekucí či počtu exekucí vedených na fyzické osoby sledujeme již 8 let. Mezi klíčovými důvody vidíme úspěšné ukončování exekucí vymožením, zároveň dochází k zastavení bagatelních exekucí a exekucí bezvýsledných. Pouze okrajově se na tomto vývoji podílí i tzv. milostivá léta. V současné době jsme však svědky opačného vývoje, tedy zvyšování počtu fyzických osob, a to především z důvodu vysoké nezabavitelné částky, která fakticky znamená nemožnost provádění srážek ze mzdy, jež jsou jedním z nejefektivnějších způsobů vymáhání pohledávek,“ vysvětluje Jan Mlynarčík, prezident Exekutorské komory.

Češi splácejí své závazky včas. Do chvíle, kdy pokryjí jiné důležité položky

Na konci měsíce dokáže alespoň nějaké peníze ušetřit polovina české populace. Častěji jde o muže, obyvatele větších měst a jedince s vysokoškolským vzděláním, kteří si pomocí těchto prostředků vytvářejí krátkodobou finanční rezervu.

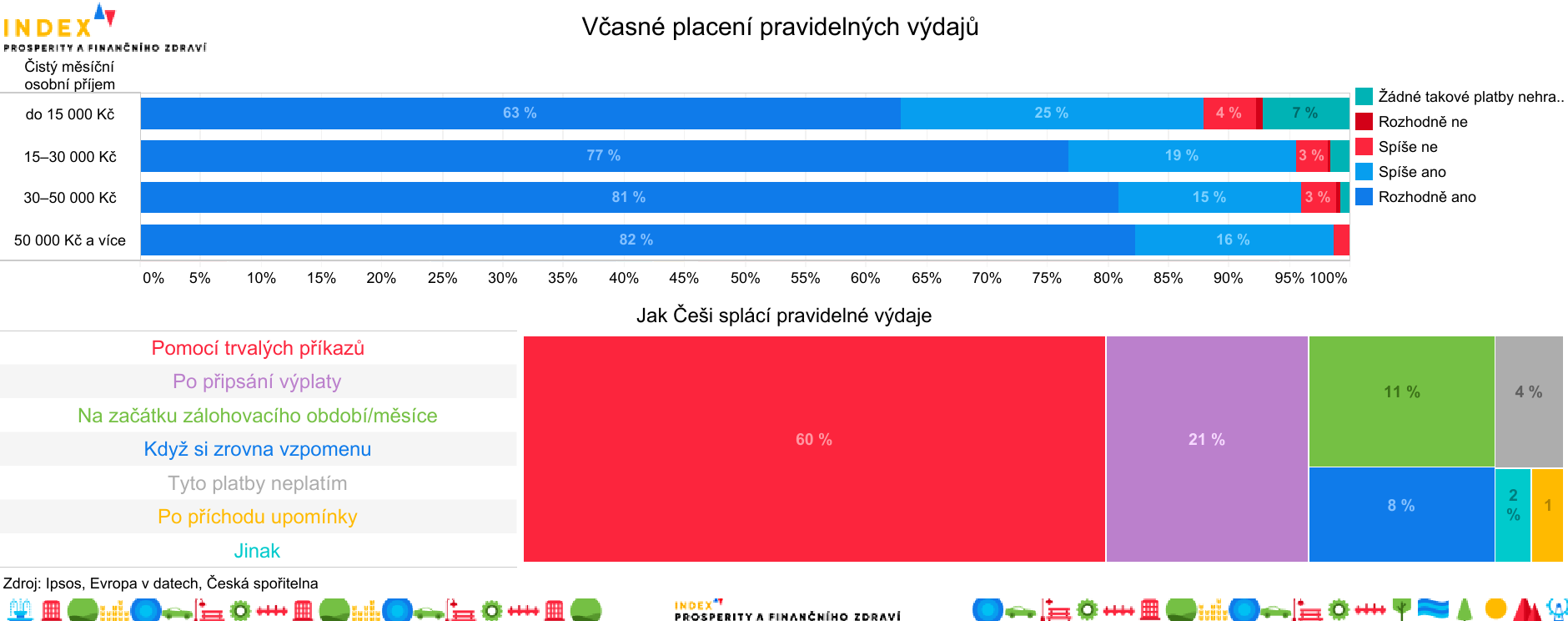

Problém nastává v momentě, kdy lidé vyčerpají krátkodobou i dlouhodobou finanční rezervu a nemají kam pro peníze sáhnout. „Když rezervy dojdou a omezování útrat nestačí, začínají se Češi zpožďovat i se splácením pravidelných běžných výdajů, jako jsou platby za energie nebo nájem,“ vysvětluje Tomáš Odstrčil, analytik Evropy v datech. „Podle výsledků našeho průzkumu však k takovému zpoždění dochází zřídka – zhruba v 6 % případů. Nejčastěji je to kvůli strachu z toho, že například po zaplacení energií nebudou mít peníze na jiné důležité položky,“ doplňuje Odstrčil.

Pravidelné platby řeší 60 % Čechů pomocí trvalých příkazů a pětina čeká na moment, kdy se jim na účtu objeví výplata. Na druhé straně je pak 8 % Čechů, kteří se platbami za nájem či energie zabývají „když si zrovna vzpomenou“ a jeden ze sta začíná platby řešit až po obdržení upomínky.

Infografika Včasné splacení výdajů

Poslední zprávy z rubriky Osobní finance:

Přečtěte si také:

Příbuzné stránky

- Srovnání půjček - sazby, podmínky, poplatky

- Kalkulačka splátky půjčky dle úroku

- Kdo má dnes svátek?

- Kdy má svátek Kateřina

- Podpora v nezaměstnanosti - máte nárok?

- Přídavky na děti - kdy máte nárok a kolik dostanete

- Výpočet důchodu - Jak vysoký budete mít důchod?

- Náhrada mzdy za karanténu nebo nemoc v roce 2020 - Kolik peněz dostanete za prvních 14 dnů?

- Sleva na manželku 2023 - 24.840 Kč. Slevu na manžela nebo manželku můžete uplatnit, pokud manželka / manžel nemá příjmy vyšší než 68.000 Kč.

- Téměř polovina Čechů (46 %) má půjčku, každý čtvrtý dlužník jich má 3 a více

- Téměř polovina Čechů (46 %) má půjčku, každý čtvrtý dlužník jich má 3 a více - Diskuze, názory, doporučení a hodnocení

- 4 z 10 Čechů mají zkušenost s nebankovní půjčkou, více než polovina si půjčila opakovaně

Prezentace

27.12.2024 Stále více lidí investuje do bitcoinu.

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

Okénko investora

Ole Hansen, Saxo Bank

Šokující předpověď - Ceny elektřiny se zblázní a USA zdaní datová centra AI

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Okénko finanční rady

Lukáš Raška, Portu

Do důchodu v 67? Bez vlastního zajištění se tomu nevyhnete (2.1.2025)

Lenka Rutteová, Bezvafinance

Spotřebitelské půjčky rostou nejrychleji na jižní Moravě, jih Čech "zaostává"

Tomáš Vrňák, Ušetřeno.cz

Levnější elektřina, dražší suroviny: Svátky se prodraží hlavně kvůli máslu

Martin Thienel, Kalkulátor.cz

Vojtěch Šanca, Delta Green

Základ flexibility: začít šetřit můžete hned teď, třeba i v bytě

Martin Pejsar, BNP Paribas Cardif Pojišťovna

Ztráta zaměstnání vás může potkat nejen v předdůchodovém věku

Jiří Sýkora, Swiss Life Select

Aleš Rothbarth, Skupina Klik.cz

Umíme si chránit svůj majetek pojištěním? Průzkum ukazuje zajímavá čísla