Souhrnná výkonnost - Vývoj ekonomiky České republiky - 1. čtvrtletí 2024 - Výkonnost odvětví

|

Celkový výkon odvětví mezikvartálně nadále stagnoval. Meziročně se mírně snížil. |

Hrubá přidaná hodnota (HPH) na počátku letošního roku mezikvartálně fakticky stagnovala (−0,1 %) a pokračovala tak v obdobném vývoji jako na konci loňského roku. Mírný růst výkonu většiny odvětví služeb byl kompenzován nepříznivým vývojem v průmyslu i stavebnictví. Meziročně se pokles HPH mírně prohloubil (na −0,7 %, nejhorší výsledek od vrcholu pandemie na počátku roku 2021). Z hlavních odvětví rostl výkon pouze v peněžnictví a pojišťovnictví (+4,9 %), k růstu celé ekonomiky nicméně přispěl pouze 0,2 p. b. Rozhodující roli měl pokles výkonu průmyslu (−1,5 %), jenž byl výsledkem nepříznivého vývoje jak zpracovatelského průmyslu, tak ostatních jeho částí. | |

|

Hrubá tuzemská produkce masa se meziročně zvýšila, takřka výhradně vlivem oživení výroby vepřového.

Spotřeba všech hlavních druhů masa rostla, a to

|

Dva roky trvající meziroční pokles fyzického objemu výroby masa na jatkách se loni ve 4. čtvrtletí zastavil a tento obrat potvrdilo i 1. čtvrtletí 2024 (+0,8 %). K letošnímu růstu přispělo takřka výhradně jen mírné oživení výroby vepřového (+2,1 %), u hovězího i drůbežího výroba na jatkách stagnovala. U mléka pokračoval dlouhodobý mírný růst produkce – přímý nákup mléka od producentů se meziročně zvýšil o 3,2 % (z toho samotný nákup mlékárnami o 3,8 %). Hrubá tuzemská produkce odpovídající celkovým dodávkám z českých chovů na jatka (v tuzemsku i zahraničí) se v 1. čtvrtletí meziročně zvýšila u vepřového masa o 3,8 %. Projevilo se posílení vývozu živých prasat k porážce (zejména na Slovensko a Maďarsko). U hovězího masa produkce naopak o 0,8 % klesla, zejména vlivem poklesu vývozu živých zvířat (např. do Německa i Rakouska) a došlo k mírnému nárůstu jejich dovozu. U drůbežího masa produkce stagnovala (+0,1 %), velmi mírný pokles výroby na tuzemských jatkách byl kompenzován vyšším exportem živých zvířat. Po započítání bilance dovozu a vývozu masa se předběžně kalkulovaná spotřeba masa meziročně zvýšila u všech tří druhů: u hovězího o 3,9 %, u vepřového o 3,2 % a u drůbežího o 8,9 %. Ovlivnila ji nejen vyšší produkce na našich jatkách, ale také zvýšený dovoz jak vepřového, tak drůbežího i hovězího. | |

|

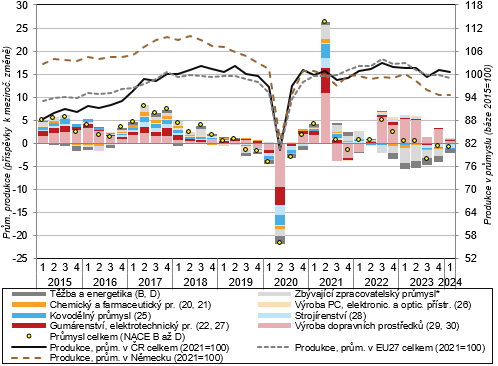

Většinu průmyslových odvětví stále limituje slabá poptávka a doznívající efekt zvýšených výrobních nákladů z období energetické krize. Průmyslová produkce se tak na počátku roku 2024 mezikvartálně mírně snížila. |

Průmysl v tuzemsku i v EU se na počátku letošního roku stále potýkal s utlumenou poptávkou. Na konci roku 2023 sice jeho výkon v Česku ožil, neboť produkce [1] mezikvartálně vzrostla o 1,9 % (nejvíce od sklonku roku 2020), avšak na tomto vývoji měla významný podíl pouze výroba dopravních prostředků s nejbližšími návaznými obory. Automobilový průmysl ale v následujícím kvartálu již neudržel velmi vysoké tempo výroby, jež zčásti ještě pramenilo z finalizace většího objemu zakázek nahromaděných z období ovlivněného narušením dodavatelským řetězců. Vzhledem k jeho vysoké váze [2] tak nebylo překvapivé, že výkon celého průmyslu se v 1. čtvrtletí 2024 mezikvartálně snížil o 0,7 %. Na druhou stranu produkce většiny energeticky náročných zpracovatelských oborů se díky postupnému zklidnění situace na energetických trzích již patrně odráží od svého dna. Např. výkon ve výrobě stavebních materiálů se po sedmi čtvrtletích nepřetržitých poklesů [3] letos na počátku roku mezikvartálně zvýšil skoro o 8 %. Výroba základních kovů, hutnictví a slévárenství je ovšem stále výrazně utlumená, a to nejen v Česku, ale také ve většině zemí EU. Se slabou poptávkou se nadále potýká i těžební průmysl a energetika. Výše uvedené vlivy vedly k tomu, že produkce celého průmyslu v 1. čtvrtletí za svým vrcholem z období předpandemické konjunktury (2. čtvrtletí 2019) mírně zaostala (o 1,7 %) [4] . | |

|

Za meziročním poklesem průmyslu stálo především strojírenství. Pokračující útlum produkce energetiky odrážel dopad nebývalé teplé zimy i přetrvávající slabé ekonomické aktivity většiny výrobních odvětví. Nadále se vytěžilo méně uhlí i stavebních materiálů. |

V 1. čtvrtletí 2024 se průmyslová produkce meziročně snížila o 0,9 %, pokles pokračoval třetí kvartál v řadě. Za tímto vývojem stála, stejně jako na konci loňského roku, především nižší produkce strojírenství (o 13 %, příspěvek k růstu −1,1 p. b.). Přetrvávající slabší důvěra podnikatelů v ekonomiku spolu se zhoršenou dostupností úvěrového financování (vlivem vysokých úrokových sazeb) podvazuje růst tuzemské soukromé investiční aktivity. Strojírenství ovšem aktuálně naráží i na slabší poptávku ze zahraničí. Výkon průmyslu citelně tlumila energetika (−0,5 p. b.), byť pokles produkce v ní oproti loňskému rekordnímu propadu [5] zmírnil na −5 %. Pokračující snižování výkonu ovlivnila v prvé řadě nižší produkce uhelných elektráren. Významně se nadále projevuje přetrvávající pokles tuzemské poptávky související letos především s nebývale vysokými teplotami ve druhé půli zimního období [6] . Roli ovšem stále hrála i celková snížená poptávka ve většině výrobních odvětví, což je důsledek přetrvávající slabé ekonomické aktivity. Naopak vliv úsporných opatření motivovaných vysokými cenami energií, jenž byl klíčový v letech 2022 i 2023, vyprchává [7] . S vývojem v energetice souvisí i pokračující řízený útlum v těžebním průmyslu. Dvojciferný pokles produkce zde pokračoval pátý kvartál v řadě, aktuálně činil meziročních 15 % (a proti růstu výkonu celého průmyslu působil −0,3 p. b.). Negativně se projevuje hlavně pokles ve stále méně rentabilní těžbě uhlí (−21 %), slabá domácí poptávka však stále limituje rovněž výkon v těžbě stavebních materiálů (−7,5 %). | |

|

Energeticky náročné obory hutnictví či kovodělného průmyslu čelily slabé poptávce i stále zvýšeným výrobním nákladům. |

Slabé poptávce i stále zvýšeným výrobním nákladům (ve vztahu k roku 2020 i 2021) čelily i na počátku letošního roku některé energeticky náročné obory. V základní kovovýrobě, hutnictví a slévárenství se produkce meziročně snížila desátý kvartál v řadě, aktuálně o 7,2 %. Firmám chyběla nejvíce zahraniční poptávka. Mírněji se snížil výkon také v kovodělném průmyslu (−1,2 %), kde lze však pozorovat náznak příznivějšího vývoje zahraniční poptávky. Na tuzemském trhu se navíc stále pozitivně projevují státní zakázky v dílčím segmentu zbrojní výroby. O 2,4 % se v 1. čtvrtletí snížila produkce ve výrazně proexportním i dovozně náročném a investičně orientovaném elektronickém průmyslu. V pozadí nadále stála oslabená zahraniční poptávka, ale nově i ustupující „boom“ rozvoje fotovoltaiky na domácím trhu. Mírný útlum celého odvětví přitom zřetelně předznamenal pokles meziročních temp dovozu výrobních komponent, patrný po většinu loňského roku. Přetrvávající recese v tuzemském stavebnictví ovlivňovala na počátku roku vývoj ve výrobě ostatních nekovových minerálních výrobků i v textilním průmyslu (skrze slabší poptávku v dominantním segmentu výroby technických textilií). V obou případech ale meziroční pokles výroby zmírňuje a v mezikvartálním srovnání je patrný náznak oživení. | |

|

Dařilo se výrobě motorových vozidel, jejich fyzická produkce byla rekordní. Rostl i výkon ve výrobě ostatních dopravních prostředků. |

Přestože meziroční růst produkce v automobilovém průmyslu zmírnil v 1. čtvrtletí na rovná 2 % (nejméně za posledních osm kvartálů), přispíval k vývoji celého průmyslu prorůstově ze všech jeho oborů stále nejvíce (+0,4 p. b.). Výrobci aut nadále profitovali ze solidního růstu domácí i zahraniční poptávky [8] . O dobré aktuální kondici celého odvětví svědčí rovněž údaje o fyzické produkci [9] , jakož i vysoké využití výrobních kapacit (to na počátku 2. čtvrtletí 2024 vystoupalo na 93,5 % a plně tak dorovnalo úroveň z vrcholu předpandemické konjunktury). Dařilo se rovněž výrobě ostatních (především kolejových) vozidel, v níž produkce i díky státním zakázkám v oblasti obrany vzrostla o 7,3 %. V dalších návazných oborech automobilového průmyslu produkce naopak letos spíše jen stagnovala, nicméně aktuální růst zakázek (hlavně v elektrotechnickém průmyslu) naznačuje příznivější vyhlídky. | |

|

Pozitivní obrat nastal v energeticky náročných provozech chemického

|

K významnému obratu došlo letos v chemickém průmyslu, kde produkce v 1. čtvrtletí meziročně vzrostla poprvé za posledních 1,5 roku (+5,4 %). Pozitivní vliv zde mělo posílení domácí poptávky. Oživení nastalo i v dalším energeticky náročném, avšak malém oboru – papírenském průmyslu. Produkce zde dokonce rostla ze všech průmyslových oborů nejvíce (+9,3 %). Pozitivní obrat naznačuje rovněž vyšší produkce v některých malých oborech orientovaných převážně na produkty krátkodobé spotřeby (potravinářský, nápojový a oděvní průmysl). Naopak dlouhodobě (prakticky bez narušení

| |

|

Graf č. 4 Příspěvky dílčích odvětví k meziroční změně průmyslové produkce v ČR (očištěno o kalendářní vlivy, reálně, v p. b.) a produkce v celém průmyslu v ČR, Německu a EU27 (sezónně očištěno, úroveň roku 2021=100, pravá osa) | ||

| ||

|

Poznámka: Tržby jsou uvedeny v běžných cenách. *Příspěvek zbývajícího zpracovatelského průmyslu zahrnuje i vliv celkové metodické diskrepance pramenící ze změny vah. Zdroj: ČSÚ, Eurostat | ||

|

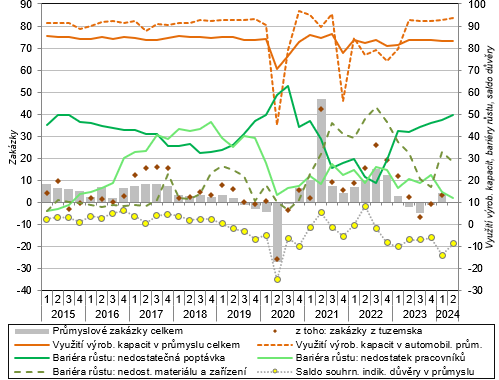

Pokles hodnoty průmyslových zakázek se v 1. čtvrtletí zastavil. Dařilo se zejména segmentu automotive a návazným oborům. Ve strojírenství a hutnictví však domácí i zahraniční poptávka nadále citelně klesala. |

Dynamika nových průmyslových zakázek potvrzovala na počátku roku mírné oživení. Zatímco po většinu loňského roku se nominální hodnota zakázek ve sledovaných průmyslových oborech [10] meziročně snižovala, v 1. čtvrtletí 2024 vzrostla o 4,1 %. To lze s ohledem na stagnaci cen průmyslových výrobců považovat za náznak budoucího hospodářského oživení celého odvětví. Mírný růst signalizovaly jak objednávky z tuzemska (+3,4 %), tak ze zahraničí (+4,5 %). Růst celkových zakázek byl stejně jako za posledních 1,5 roku nejvíce tažen vyšší poptávkou po motorových vozidlech (+12,9 %), dařilo se také návazné výrobě elektrických zařízení (+9,0 %). Pozitivní vyhlídky byly díky tuzemské poptávce patrné i u ostatních dopravních prostředků, ta má ovšem v tomto relativně menším odvětví značně volatilní charakter. Podobné platí rovněž o oděvním a papírenském průmyslu, kde k mírnému (zhruba 5%) růstu zakázek pomohla hlavně vyšší poptávka ze zahraničí. Řada nosných zpracovatelských oborů byla ovšem stále limitovaná slabou poptávkou. V hutnictví propadla meziročně téměř o pětinu, ve strojírenství takřka o desetinu. | |

|

Graf č. 5 Nové zakázky v průmyslu (nominálně, meziročně, v %) , využití výrobních kapacit v průmyslu, vybrané bariéry růstu* (v %, pravá osa) a saldo důvěry podnikatelů v průmyslu* (v p. b., pravá osa) | ||

| ||

|

* Využití průmyslových kapacit i bariéry růstu vyjadřují stav v prvním měsíci daného čtvrtletí, saldo důvěry podnikatelů je vztaženo ke druhému měsíci čtvrtletí. Zakázky jsou očištěny o kalendářní vlivy, ostatní ukazatele jsou sezónně očištěny. Podniky mohly uvést více hlavních růstových bariér současně. Zdroj: ČSÚ, Eurostat | ||

|

Důvěra podniků v průmyslu byla nadále nízká. Již skoro polovinu firem omezovala nedostatečná poptávka. Aktuální i očekávaný vývoj zaměstnanosti zůstává nepříznivý. Podniky v dubnu mírně zlepšily svá očekávání v oblasti výroby i vlastní ekonomické situace. |

Důvěra podnikatelů v průmyslu zůstávala již bezmála dva roky v negativním pásmu. Letos v únoru sestoupila nejníže od protipandemických uzávěr výroby (na jaře 2020). Následně sice došlo k mírnému zotavení, avšak i v dubnu setrvávala důvěra výrazně pod svým dlouhodobým průměrem (o 7,5 p. b.). Přestože u nákladových tlaků došlo ke stabilizaci (podniky v krátkodobém horizontu již téměř neplánují další zdražování své produkce) a do normálu se vrátil i objem naskladněných zásob, podniky napříč většinou odvětví stále limituje nedostatečná poptávka. Její role jako klíčové růstové bariéry od poloviny loňského roku roste (aktuálně omezuje již 50 % firem [11] ). Naopak nedostatek zaměstnanců sužoval jen 12 % podniků (nejméně za poslední čtyři roky). Firmy navíc plánují v nejbližším kvartálu lidi spíše propouštět (15 % oproti 7 % očekávajících zvyšování zaměstnanosti), což zapadá i do vývoje posledních měsíců (evidenční počet zaměstnanců v průmyslu se v 1. čtvrtletí 2024 meziročně snížil o rovná 2 %). Nicméně v krátkodobých očekáváních výroby i celkové vlastní ekonomické situace zavládl v dubnu (na rozdíl od počátku roku) mezi podniky velmi mírný optimismus. | |

|

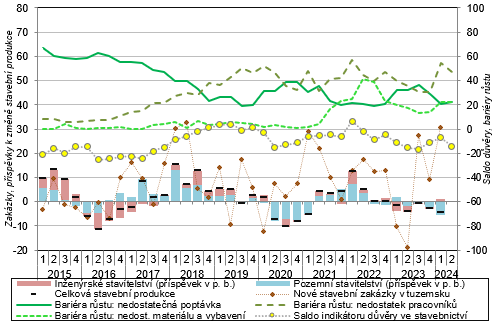

Výkon stavebnictví stále ovlivňovaly významné nákladové tlaky i slábnoucí soukromá investiční aktivita. |

Na stavebnictví i na počátku letošního roku působily přetrvávající nákladové tlaky. Byť ceny stavebních prací začaly po tříletém zvyšování od loňského podzimu meziročně mírně klesat, výraznějšímu poklesu realizovaných i očekávaných cen stavební výroby [12] bránil svižný růst nákladů práce ovlivněný chronickým nedostatkem zejména kvalifikované pracovní síly. Stále se projevovala i nízká investiční aktivita v soukromé sféře související se slabší důvěrou podniků i domácností v ekonomiku a zhoršenými možnostmi financování (např. kvůli přetrvávajícím zvýšeným úrokovým sazbám). Proti hlubšímu útlumu výkonu stavebnictví naopak působily veřejné investice [13] , včetně prostředků z rozpočtu EU určených na výstavbu i modernizaci dopravní infrastruktury či na snížení energetické náročnosti v oblasti bydlení. | |

|

Stavební produkce se meziročně snížila sedmý kvartál v řadě. V mezičtvrtletním pohledu ale došlo vlivem příznivého počasí k mírnému oživení. |

Stavební produkce [14] na počátku roku 2024 mezikvartálně vzrostla o 0,6 % a zastavila tak svůj pokles, jenž vyplnil většinu loňského roku. K letošnímu oživení zásadně přispělo nebývale teplé zimní období, které vedlo zejména v únoru [15] k razantnímu posílení v inženýrském stavitelství (a v menší míře i v ostatních segmentech celého odvětví). V 1. čtvrtletí 2024 zaostával výkon celého odvětví za vrcholem z období poslední konjunktury (3. čtvrtletí 2019) o 5,1 % (z toho pozemní stavitelství o rovných 8 %). Ve srovnání se stejným obdobím předcházejícího roku klesla stavební produkce o 4,3 % a snižovala se tak sedmý kvartál v řadě. K meziročnímu poklesu přispěla zejména výstavba budov. Relativně nejvíce ovšem klesl výkon v segmentu specializovaných stavebních činností (−9,5 %), které zahrnují např. kompletační a dokončovací elektroinstalační či instalatérské práce a jsou spíše doménou menších stavebních firem. Naopak v inženýrském stavitelství se po slabším loňském roce produkce v 1. čtvrtletí zvýšila o 4,9 %, zčásti i vlivem nižší loňské základny. | |

|

Graf č. 6 Příspěvky odvětví k meziroční změně stavební produkce (reálně, v p. b.),

| ||

| ||

|

Poznámka: Údaje o stavební produkci jsou očištěny o kalendářní vlivy. * Saldo důvěry podnikatelů i bariéry růstu jsou sezónně očištěny a vyjadřují stav ve druhém měsíci daného čtvrtletí . Podniky mohly uvést více hlavních bariér současně. Zdroj: ČSÚ, Eurostat | ||

|

Počet zahájených bytů dále klesal, objem výstavby byl v rámci 1. čtvrtletí nejnižší za posledních šest let. |

Ve výkonech pozemního stavitelství se v 1. čtvrtletí 2024 stejně jako po celý loňský rok negativně promítala utlumená bytová výstavba. Počet zahájených bytů se meziročně propadl o 15,1 %, když činil jen 8,1 tis. bytů (nejméně za posledních šest let). K letošnímu poklesu přispěly hlavně byty vzniklé úpravou ve stávajících bytových domech a také byty

| |

|

Pokračoval růst hodnoty stavebních povolení i nových tuzemských zakázek. Celková zásoba stavební práce vzrostla letos i díky oživení soukromých zakázek. |

Některé předstihové ukazatele ve stavebnictví mohou zavdávat mírnému optimismu. Orientační hodnota povolených staveb za 1. čtvrtletí 2024 meziročně vzrostla o 7,2 % (nepatrně více než ceny stavebních prací) a zvyšovala se pátý kvartál v řadě. Letošní výsledek příznivě ovlivnil březen, kdy bylo povoleno šest staveb s rozpočty nad 1 mld. V úhrnu za celý kvartál ovšem klesla hodnota povolení u výstavby bytových i nebytových budov a rovněž u dopravní infrastruktury. Ke zřetelnému oživení došlo v oblasti stavebních zakázek [16] . Hodnota nových tuzemských zakázek byla v 1. čtvrtletí meziročně skoro o více než 30 % vyšší a současně rostla třetí kvartál v řadě. Na aktuálním růstu se významně podílelo jak pozemní, tak inženýrské stavitelství. Celková zásoba dosud nerealizovaných zakázek byla na konci letošního března meziročně vyšší o 13,8 %, tradičně hlavně díky veřejným zadavatelům. Poprvé za posledních pět kvartálů se ovšem meziročně zvýšila i hodnota soukromých tuzemských zakázek. Naopak pokles u zahraničních zakázek trvá již dva a půl roku. | |

|

Pesimismus podnikatelů ve stavebnictví přetrvává. |

Přestože se celková důvěra podnikatelů ve stavebnictví letos během jara postupně mírně zhoršovala, negativní sentiment zde přesto není tak výrazný jako ve většině loňského roku . Stabilně zhruba čtvrtina firem hodnotí současnou poptávku jako nedostatečnou, krátkodobé výhledy v oblasti stavební činnosti, zaměstnanosti i vlastní ekonomické situace podniků zůstaly i letos v květnu mírně negativní. Klíčovou růstovou bariérou zůstává nedostatek zaměstnanců, což trvá s drobnými přerušeními již zhruba šest let. | |

|

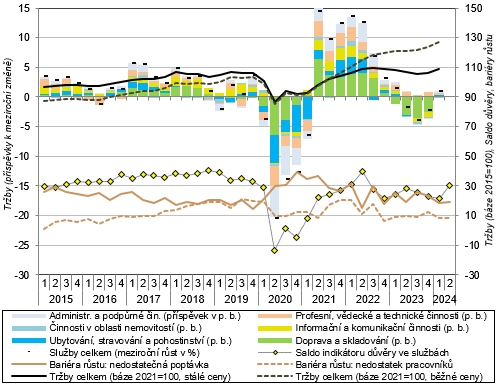

Mezikvartální pokles tržeb ve službách se na přelomu let 2023 a 2024 zastavil. Oživení poptávky nastalo téměř ve všech hlavních odvětvích služeb. |

Poptávka po službách pozvolna ožívala, což souvisí se zlepšenou kondicí celé tuzemské ekonomiky. Stabilizace hladiny spotřebitelských cen pomohla po delším období nastartovat růst reálných mezd zaměstnanců, což se odrazilo v příznivější finanční situaci domácností. Na služby působila letos pozitivně i mírně rostoucí podniková poptávka, jež byla po většinu loňského roku ještě dosti utlumená. Tržby ve službách [17] v poslední čtvrtině loňského roku mezikvartálně vzrostly o 0,6 % a zaznamenaly tak první posílení od 3. čtvrtletí 2022. V 1. čtvrtletí 2024 růst tržeb zrychlil na 2,2 % − tedy nejvíce za posledních sedm čtvrtletí. Na tomto oživení se podílela téměř všechna hlavní odvětví služeb, klíčovou roli měla ovšem doprava a skladování (+5,8 %). Celkové tržby ve službách se letos nacházely lehce nad úrovní z vrcholu poslední konjunktury v předpandemickém období (oproti 2. čtvrtletí 2019 byly vyšší o 1,6 % [18] ). | |

|

Na meziročním růstu tržeb v odvětví dopravy

|

Pozitivní obrat v poptávce po službách je patrný i v meziročním pohledu. Tržby zde po loňské recesi opět mírně vzrostly (+1,0 %). Výkon váhově nejvýznamnějšího odvětví dopravy a skladování ale vzrostl jen 0,5 % a přispěl k růstu služeb +0,1 p. b. Díky rozvoji cestovního ruchu rostly svižně zejména tržby leteckým dopravcům (+22,4 %), za maximální úrovní z období konjunktury 2015 až 2019 však stále o desetinu zaostávaly. Alespoň mírný růst poptávky ovšem pocítily takřka všechny druhy dopravy (vyjma potrubní dopravy). V pozemní dopravě mírně rostly výkony silniční dopravy, které částečně kompenzovaly pokles v železniční dopravě. V poštovních a kurýrních činnostech se tržby zvýšily poprvé za posledních šest kvartálů (+3,0 %), z velké části díky rychlejšímu oživení u internetových prodejů. Naopak ve skladování a vedlejších činnostech v dopravě pokles tržeb pokračoval (−1,8 %). | |

|

Růst počtu ubytovaných hostů v HUZ zrychlil. Rozvoj turismu nadále táhli zejména nerezidenti. Nezvykle teplé počasí

|

Mezi hlavními odvětvími služeb se tržby v 1. čtvrtletí meziročně nejvíce zvýšily

| |

|

Poptávka po pronájmu

|

Rozvoj turismu se v 1. čtvrtletí odrazil také ve svižně rostoucích tržbách cestovních agentur a kanceláří (+14,5 % meziročně), jejichž reálná výše již překonala úroveň z 1. čtvrtletí 2019. Tato oblast i letos zásadně ovlivnila růst tržeb v celém odvětví administrativní

| |

|

Mírně rostla poptávka po většině sofistikovanějších podnikových služeb. |

V profesních, vědeckých a technických činnostech, soustřeďujících typicky sofistikovanější služby pro podniky, meziroční růst tržeb letos zvolnil (na 1,7 %). Navzdory potížím ve stavebnictví přispěly k růstu celého odvětví architektonické a inženýrské činnosti (kde se tržby zvýšily o 3,2 %). Dlouhodobý růst poptávky zaznamenaly činnosti vedení podniků a poradenství v oblasti řízení. Ve srovnání s celým loňským rokem zrychlil růst tržeb v ostatních profesních, vědeckých a technických činnostech [22] (na +7 ,2 %, oproti roku 2019 však byla poptávka stále o více než 15 % nižší). Tržby v oblasti reklamy se mírně snížily, naopak poprvé od konce roku 2021 vzrostla poptávka v oblasti průzkumu trhu a veřejného mínění. | |

|

V dlouhodobě prosperujících informačních a komunikačních činnostech tržby pouze stagnovaly. |

V tradičně dynamickém odvětví informační a komunikační činnosti tržby v 1. čtvrtletí tržby meziročně spíše stagnovaly (+0,4 %) a navázaly tak na nevýrazné loňské výsledky . Nejvíce se zvýšila poptávka v tvorbě rozhlasových a televizních programů a vysílání (+10,6 %), k růstu celého odvětví ovšem přispěla zejména vyšší poptávka v dlouhodobě se rozvíjejících činnostech v oblasti informačních technologií ( zahrnujících např. programování či správu počítačového vybavení). Opačně působil především propad tržeb tzv. filmového a hudebního průmyslu ( − 39 %) [23] , který souvisel primárně s nepravidelnou fakturací (mohl být ovlivněn také nepřímými dopady delší stávky v Hollywoodu z konce loňského roku). S nižší poptávkou se vyrovnávaly také informační činnosti [24] , tržby zde klesly šestý kvartál v řadě (aktuálně o 1,1 %). Zhruba o 5 % se letos, obdobně jako za celý loňský rok, snížily tržby za vydavatelské činnosti a nacházely se tak mírně pod úrovní z počátku roku 2019. | |

|

Graf č. 7 Příspěvky dílčích odvětví k meziroční změně tržeb ve službách*

| ||

| ||

|

Poznámka: všechny údaje jsou sezónně očištěny, pouze příspěvky dílčích odvětví k růstu tržeb jsou očištěny jen o kalendářní vlivy. *Bez odvětví obchodu, peněžnictví, pojišťovnictví, vědy, výzkumu a veřejných služeb. .** Zahrnuje i finanční sektor. Saldo důvěry podnikatelů i bariéry růstu vyjadřují stav v prvním (bariéry růstu), resp. ve druhém měsíci daného čtvrtletí (saldo důvěry). Podniky mohly uvést více hlavních bariér současně. Zdroj: ČSÚ, Eurostat | ||

|

Cenová stabilizace v ekonomice vedla rychle ke zlepšení spotřebitelské důvěry. Posílil i optimismus obchodníků. Maloobchodní tržby mezikvartálně vzrostly již potřetí v řadě, úrovně z roku 2019 ale nedosáhly. |

Rovněž vývoj maloobchodu zaznamenal v posledních měsících pozitivní obrat. Jeho klíčovým předpokladem byl návrat spotřebitelské inflace do běžných růstových pásem spojený navíc s patrně dočasným, avšak relativně významným poklesem cen potravin. To spolu s dobrou kondicí trhu práce vedlo rychle k opětovnému růstu kupní síly domácností a zlepšení jejich celkové důvěry v ekonomiku. Ta vystoupala letos v dubnu nejvýše za poslední dva a půl roku a zároveň mírně překonala i dlouhodobý průměr (z období let 2003 až 2023). Souběžně s tím posiloval i optimismus obchodníků, úroveň jejich důvěry v ekonomiku tak byla v květnu nejvyšší za posledních dvanáct měsíců. K oživení maloobchodu přispělo rovněž znatelné oživení příjezdového cestovního ruchu. Tržby v maloobchodu [25] po sedmi čtvrtletích nepříznivého vývoje vykázaly již ve 3. čtvrtletí 2023 mírný mezikvartální růst (+0,7 %), jenž následně posiloval a na počátku letošního roku dosáhl 2,0 %. I přesto aktuální úroveň tržeb za svým předkrizovým maximem (ze 4. čtvrtletí 2019) skoro o 4 % zaostávala. | |

|

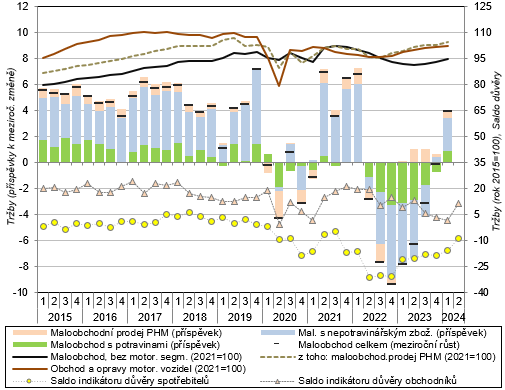

Graf č. 8 Příspěvky dílčích odvětví k meziroční změně tržeb v maloobchodu* (reálně, v p. b.), tržby v maloobchodu a v motoristickém segmentu obchodu** (reálně, úroveň roku 2021=100, pravá osa), saldo důvěry spotřebitelů i obchodníků*** (v p. b., pravá osa) | ||

| ||

|

* Tržby jsou očištěny o kalendářní vlivy. ** Tržby jsou sezónně i kalendářně očištěny. *** Salda důvěry jsou sezónně očištěna a vyjadřují stav ve druhém měsíci daného čtvrtletí. Zdroj: ČSÚ | ||

|

K meziročnímu růstu tržeb přispělo skoro z poloviny razantní oživení internetového prodeje.

V rámci specializovaných prodejen se nejvíce zvyšoval zájem

Tržby za potraviny rostly relativně nejvíce od konce roku 2019. |

V 1. čtvrtletí 2024 se maloobchodní tržby meziročně zvýšily o 3,9 % a zastavily tak pokles trvající téměř dva roky. K růstu přispěly veškeré významné segmenty maloobchodu. Klíčovou roli sehrál vyšší prodej nepotravinářského zboží (+5,2 %, příspěvek +2,5 p. b.) tažený v první řadě razantním oživením internetového a zásilkového prodeje (+15,2 %). Ten patrně absorbuje i část poptávky specializovaných kamenných prodejen (např. tržby za obchod s počítačovým a komunikačním zařízením v těchto prodejnách se v 1. čtvrtletí snížily o 4,7 %). Pouze lehce nižším tempem klesly také tržby za výrobky převážně pro domácnosti [26] . Jen minimální růst poptávky (po slabším loňském roce) registrovaly prodejny s výrobky a pro kulturu a rekreaci a také prodejny s oděvy, obuví a koženým zbožím [27] . Nejvíce v rámci specializovaných prodejen [28] rostly tržby za kosmetické a toaletní výrobky (+19,2 %) a dále za farmaceutické a zdravotnické zboží (+6,6 %), což jsou v obou případech produkty, u nichž se poptávka významně nesnížila ani během pandemického období. Tržby za potraviny se zvýšily relativně skromněji (+2,3 %, příspěvek k růstu celého maloobchodu činil +0,9 p. b.), i tak se jednalo o nejvyšší tempo od konce roku 2019. Růst poptávky byl zde koncentrován do velkých řetězců, neboť tržby menších specializovaných prodejen s potravinami (z nichž váhově nejvýznamnější sortimentní skupinu představují tabákové výrobky) se snížily o 2,1 % a klesaly osm kvartálů v řadě. Naproti tomu po loňském oživení, zčásti stimulovaném příznivější spotřebitelskou cenou, pokračoval růst poptávky po pohonných hmotách (v 1. čtvrtletí 2024 zde tržby posílily o rovná 4 % a k růstu maloobchodu přispěly +0,5 p. b.). | |

|

Mírný růst tržeb nastal ve všech částech motoristického segmentu obchodu. |

Tržby v motoristickém segmentu obchodu se v 1. čtvrtletí meziročně zvýšily o 2,5 % a obdobně jako PHM navázaly na své loňské oživení. Mírný růst poptávky se letos projevoval ve všech částech tohoto segmentu. Oproti 4. čtvrtletí 2017, kdy byl tento segment obchodu na svém vrcholu, byly letos jeho tržby nižší o 7,7 %, z toho v oblasti motocyklů (obchod, opravy a údržba) však tuto úroveň převýšily o více než desetinu. |

[1] Zahrnuje odvětví těžby a dobývání, zpracovatelského průmyslu a také energetiky (zde pojímané jako odvětví výroby a rozvodu elektřiny, plynu, tepla a klimatizovaného vzduchu). Všechna meziroční tempa produkce jsou očištěna o kalendářní vlivy, mezičtvrtletní tempa i o vliv sezónnosti.

[2] Na celkové hodnotě průmyslové produkce se toto odvětví v 1. čtvrtletí podílelo takřka celou pětinou.

[3] Za období od 2. čtvrtletí 2022 do 4. čtvrtletí 2023 se produkce v odvětví ostatních nekovových minerálních výrobků v úhrnu snížila

o 24 %. Srovnatelný propad zde přitom v novodobé éře nastal pouze během let 2008 až 2009.

[4] Za svým vrcholem z období let 2015 až 2019 letos v 1. čtvrtletí zaostávalo 17 z 25 hlavních průmyslových oborů – nejvíce těžba uhlí ( o 58 %), výroba základních kovů, hutní zpracování a slévárenství (−30 %), textilní průmysl a energetika (shodně −20 %)

a tiskárenství (− 19 %). Z větších oborů dále zejména chemický (−12 %) a strojírenský průmysl (−11 %) a kovovýroba (−5 %). Naopak nad předkrizovou úrovní produkce se aktuálně nacházela zejména výroba ostatních dopravních prostředků (+20 %), farmacie (+18 %), výroba motorových vozidel (+16 %), ostatní zpracovatelský průmysl (+15 %), elektrotechnický průmysl (+13 %), papírenský průmysl (+12 %), a z dalších oborů např. potravinářství (+4 %).

[5] Za celý rok 2023 se výkon energetiky snížil o 11,1 %, tedy zdaleka nejvíce ve srovnatelné řadě po roce 2000.

[6] Průměrná teplota ovzduší v ČR byla dle Českého hydrometeorologického úřadu v únoru o 6,1 stupně Celsia vyšší než dlouhodobý průměr (z období let 1991–2020), v březnu o 3,8 stupně a v lednu o 0,9 stupně.

[7] Dle předběžných údajů Energetického regulačního úřadu se fyzická spotřeba zemního plynu v ČR v 1. čtvrtletí 2024 snížila o 4,3 % (meziroční pokles nastal jedenáctý kvartál v řadě). Spotřeba přepočtená na dlouhodobý teplotní normál se ovšem mírně zvýšila (+0,5 %), k nárůstu zde předtím došlo naposledy ve 2. čtvrtletí 2021.

[8] Dle Evropského sdružení výrobců automobilů vzrostly za leden až duben 2024 počty registrací nových osobních aut v EU meziročně o 8 %, ještě svižnější dynamiky přitom vykázal segment elektrických vozidel.

[9] Dle Sdružení automobilového průmyslu bylo za první čtyři měsíce letošního roku v Česku vyrobeno 531 tis. osobních automobilů (meziročně o 14 % více a současně 7 % více než v rekordním roce 2017). Kromě března byla letos dosud výroba v rámci shodných měsíců dokonce nejvyšší v historii. Na rozdíl od předchozích let se vyznačovala nebývalou rovnoměrností (ve všech měsících výroba mírně překročila 130 tis. vozů), což naznačuje výrazné zklidnění v oblasti dodavatelských řetězců. K meziročnímu poklesu naopak došlo ve výrobě elektrických vozidel (vč. vozů s hybridním pohonem), které se zatím letos na celkové produkci osobních automobilů podílely 7,5 % (o rok dříve 12,1 %). Meziroční posílení výroby bylo naopak zaznamenáno u výrobců ostatních druhů silničních motorových vozidel.

[10] Zjišťování zakázek probíhá jen ve dvanácti zpracovatelských odvětvích vyrábějících převážně na zakázku, s dlouhodobějším výrobním cyklem a s většími zásobami zakázek. Meziroční tempa zakázek jsou očištěna o kalendářní vlivy, mezikvartální tempa také o vliv sezónnosti.

[11] Podniky mohou uvést více růstových bariér současně.

[12] Dle konjunkturálních průzkumů z května 2024 očekávala růst cen vlastní produkce (v horizontu tří měsíců) stále více než třetina tuzemských stavebních podniků. Šlo jednoznačně o nejvyšší podíl mezi všemi hlavními odvětvími. Zatímco v těchto odvětvích inflační tlaky již z velké části vyprchaly, ve stavebnictví se vlivem delšího výrobního cyklu projevuje vyšší setrvačnost.

[13] Např. kapitálové výdaje státního rozpočtu ČR vzrostly letos od ledna do dubna meziročně o 4 % (na 55 mld. korun). Státní fond dopravní infrastruktury počítá na celý letošní rok s celkovými výdaji ve výši 150 mld. korun, což je jen nepatrně méně než v rekordním loňském roce (151 mld.).

[14] Údaje o stavební produkci jsou ve stálých cenách, meziroční tempa jsou očištěna o kalendářní vlivy, mezičtvrtletní též o vliv sezónnosti.

[15] Jednalo se o nejteplejší únor zaznamenaný na území ČR v dostupné řadě od roku 1961 s rekordně vysokou odchylkou průměrné měsíční teploty vzduchu od normálu 1991–2020 (+6,1 °C) a minimálním výskytem mrazivých dní (žádný den v únoru neklesla průměrná denní teplota pod +2 °C). Teplotně nadprůměrné (byť mírněji) byly i všechny ostatní měsíce letošní zimy.

[16] Zakázky jsou sledovány pouze u podniků s 50 a více zaměstnanci.

[17] Bez obchodu, peněžnictví, pojišťovnictví, vědy, výzkumu a veřejných služeb. Všechny údaje za tržby ve službách jsou ve stálých cenách, meziroční data jsou očištěna o kalendářní vlivy, mezičtvrtletní jsou očištěna o sezónní vlivy (včetně vlivu počtu pracovních dnů).

[18] Z hlavních odvětví za úrovní z 2. čtvrtletí 2019 zaostávaly letos tržby nejvíce v ubytování, stravování a pohostinství (−14,2 %)

a v administrativních a podpůrných činnostech ( – 8,0 %). Oproti tomu tuto úroveň překonaly zejména informační a komunikační činnosti

(+11,2 %) a činnosti v oblasti nemovitostí (+4,5 %).

[19] Meziroční růst u přenocování byl tažen takřka výhradně hotely (kde jich přibylo o 10,5 % - nejvíce 5* - o 15,7 %). Naopak celková poptávka v penzionech se vlivem poklesu počtu tuzemských hostů mírně snížila (−1,6 %). V kempech byl počet přenocování vyšší skoro o polovinu. Regionálně klesla celková poptávka v 5 krajích (nejvíce v Libereckém – o 5 %), z významné části vlivem úbytku domácí klientely v horských oblastech. Naopak v Praze počet přenocování vzrostl o 18,4 %, v některých krajích podpořilo poptávku

i pořádání významných sportovních akcí (MS v cyklokrosu v Táboře a MS v biatlonu v Novém Městě na Moravě). Na Vysočině tak meziročně přibylo přenocování o 20 % (z toho nerezidentů o 44 %).

[20] K růstu počtu přenocování nerezidentů přispěla v 1. čtvrtletí 2024 tradičně dominantní skupina hostů z Německa (jejich poptávka vzrostla meziročně o 15,3 %), silně rostla i klientela ze Španělska (+61 %) a Itálie (+30 %). Mezi nejvýznamnějšími národnostmi vykázali pokles přenocování jen Ukrajinci (−12 %), z dalších podstatnějších skupin klesl zájem z Ruska a Nizozemska. I přes nepříznivou geopolitickou situaci počet hostů i přenocování Izraelců vzrostl o více než desetinu.

Proti 1. čtvrtletí 2019 se letos v Česku ubytovalo o 3,2 % hostů více, ale počet přenocování zaostal za touto předpandemickou úrovní

o 1,5 % (u zahraničních hostů o 7 %, u těch z Česka byl však vyšší o 3,9 %). Počet zahraničních hostů zaostával za rokem 2019

o 65 tis. (−3,2 %), hlavně vlivem nižšího počtu hostů z Ruska (−121 tis, −93 %), z Číny (−69 tis., −76 %) a Jižní Korey (−42 tis., −48 %)

a Japonska (−15 tis., −55 %). Přibylo naopak zejména Němců (+94 tis. +23 %), Slováků (+36 tis., +25 %), z významnějších skupin pak Italů (+17 %) a Španělů (+13 %). Z návštěvníků ze zemí EU zaostávali nejvíce Švédové a Finové (shodně okolo 40 %) a dalších šest států (např. Francie o 15 %).

[21] K poklesu tržeb zde došlo i při vysokém růstu počtu pracujících cizinců v ČR. Na něm se v posledních dvou letech významně podíleli uprchlíci z Ukrajiny. Vzhledem ke statutu dočasné ochrany, který byl těmto osobám přiznán, je jejich zaměstnávání v tuzemsku administrativně jednodušší (oproti ostatním skupinám migrantů z tzv. třetích zemí) a ti tak mohou snáze nalézt práci „napřímo“ (bez zprostředkovatele). Kromě výše uvedeného se na poklesu tržeb může podílet i snížená poptávka pracovních agentur ze strany klíčových výrobních odvětví procházejících recesí (průmysl a stavebnictví).

[22] Toto dílčí odvětví, v němž hrají významnou roli drobní podnikatelé, zahrnuje především zprostředkovatelské činnosti, návrhářské, překladatelské a fotografické služby nebo činnosti stavebního dozoru.

[23] Podstatně lépe si vedl segment filmové distribuce. Dle údajů Unie filmových distributorů klesly letos od ledna do dubna hrubé nominální tržby provozovatelů tuzemských kin meziročně o 2,6 %. Celková návštěvnost se analogicky snížila o 5,9 %, naopak počet odehraných představení narostl o 5,2 %. Ve srovnání se stejným obdobím rekordního roku 2019 ovšem letos stále scházely bezmála dvě pětiny diváků

a více než čtvrtina tržeb.

[24] Zahrnují zejména činnosti webových portálů, zpravodajských tiskových kanceláří a agentur či zpracování dat a hosting.

[25] Všechna meziroční tempa tržeb za maloobchod jsou uvedena ve stálých cenách a očištěna o kalendářní vlivy, mezičtvrtletní tempa jsou očištěna o sezónní vlivy (včetně vlivu počtu pracovních dnů). Maloobchod zahrnuje odvětví CZ-NACE 47.

[26] Ty zahrnují především železářské zboží, stavebniny, barvy, sklo, potřeby pro kutily, elektrospotřebiče, elektroniku, nábytek, svítidla, koberce či bytový textil.

[27] Poptávku v obou těchto kategoriích specializovaných prodejen silně poznamenaly restrikce během pandemického období. Ve srovnání s počátkem roku 2019 byly např. aktuální tržby za oděvy, obuv a kožené zboží stále nižší o celou pětinu.

[28] Mimo specializované prodejny již třetí rok v řadě (vyjma krátkodobého poklesu loni ve 2. čtvrtletí) svižně rostly tržby v malém segmentu ostatního maloobchodu s převahou nepotravinářského zboží (letos v 1. čtvrtletí o 18,2 %). Ten zahrnuje typicky menší provozovny orientované na prodej různorodého drobného zboží, zpravidla ve slevových akcích.

Poslední zprávy z rubriky Makroekonomika:

Přečtěte si také:

Příbuzné stránky

- Průměrná mzda - vývoj průměrné mzdy, 2020, Vývoj výše průměrné mzdy v Kč

- HDP 2020, vývoj hdp v ČR, Vývoj HDP meziročně v %

- Zprávy Kurzy.cz - ekonomika, akcie, koruna, euro, dolar, zprávy ze světa.

- Ekonomika - Makroekonomika ČR 2020, data, novinky

- Podnikání v České republice

- innogy Česká republika a. s. - cena plynu, ceník plynu 2020

- Elektřina - ceny a grafy elektřiny, vývoj ceny elektřiny 1 MWh - 1 rok - měna EUR

- Stříbro - ceny a grafy stříbra, vývoj ceny stříbra 1oz - 1 rok - měna USD

- Česká spořitelna, a. s. - euro, vývoj kurzu měny

- Nezaměstnanost v ČR, vývoj, rok 2020, Míra nezaměstnanosti v %

- Ropa Brent - ceny a grafy ropy Brent, vývoj ceny ropy Brent 1 barel - 1 rok - měna USD

- Platina - ceny a grafy platiny, vývoj ceny platiny 1oz - 1 rok - měna USD

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory