Na býčím trhu se platí prémie za příběhy o budoucnosti, na medvědím trhu existuje diskont za současnost

Jim Chanos v obsáhlém rozhovoru pro Bloomberg hovořil o tom, proč je podle něj na trhu potřeba těch, kteří sází na pokles cen akcií. Prezentoval svůj pohled na nyní probírané odměny Elona Muska, spekulace retailových investorů a také uvedl pár společností, které podle něj nemají dobrou perspektivu. A Goldman Sachs a Deutsche Bank ukazují své predikce vývoje inflace v americké ekonomice. Přinášíme pravidelné Perly týdne:

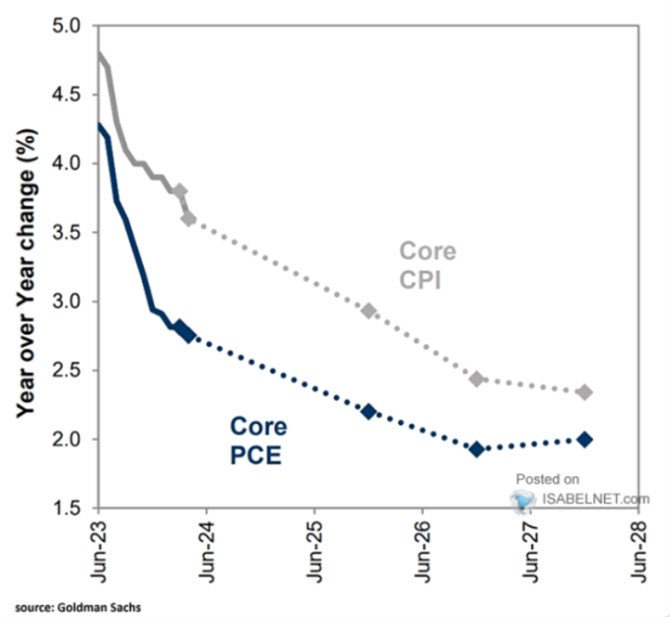

Inflační předpovědi Goldman Sachs a Deutsche bank: Podle Goldman Sachs by se měla jádrová inflace měřená indexem spotřebitelských cen ještě v roce 2027 pohybovat v USA znatelně nad 2 %. Inflace měřená výdaji na osobní spotřebu, na kterou se zaměřuje centrální banka, by měla podle predikcí Goldman Sachs klesnout k 2 % na přelomu let 2025 a 2026, pak by ale měla mít tendenci k mírnému růstu:

Zdroj: X

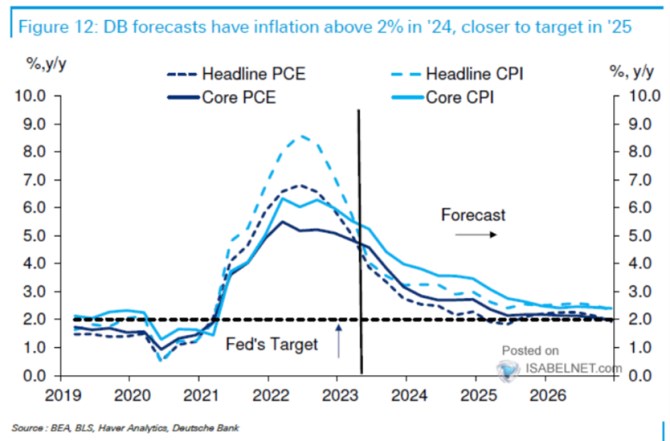

Druhý graf ukazuje předpovědi Deutsche Bank. Podle nich by se jádrová i celková CPI inflace měla držet nad 2 %, ale PCE inflace by se již v první polovině příštího roku měla dostat velmi blízko cíle Fedu:

Zdroj: X

Spekulace bují, shortařů je třeba více než kdy jindy: Známý investor Jim Chanos se specializuje na krátké pozice, tedy na sázky na pokles cen akcií. Ty přitom podle Bloombergu postupně ztrácejí na atraktivitě, což Chanos obecně připisuje dlouhodobému býčímu trhu. K němu podle něj mimo jiné přispěla i politika americké centrální banky. K tomu dodal, že nyní je trh vysoce spekulativní. Nejvíce ke spekulacím tíhnul v roce 2021, „nyní se tomuto roku začíná blížit.“ Důkazem má být dění kolem tzv. meme akcií. Chanos ve vztahu ke spekulacím také uvedl, že ta není jediná, kdo „může tisknout“. Samotná Wall Street totiž dovede „vytvářet cenné papíry, pokud je po nich poptávka.“

Investor míní, že akciový trh táhne nahoru obvykle jen menší skupina úspěšných firem. Většina akcií za průměrem zaostává či dokonce z trhu mizí, protože firmy jsou neúspěšné. I proto podle něj dává smysl otevírat vedle dlouhých pozic i ty krátké, které jsou sázkou na pokles cen akcií. Je bublinou i umělá inteligence? Na to investor odpověděl, že nemá tušení. Jednu poznámku ale měl: Americká ekonomika po prasknutí internetové bubliny rostla zhruba deset let přibližně o 3 % ročně. Šlo přitom o období, kdy již internet výrazně měnil životy lidí. Deset let před prasknutím bubliny přitom americké hospodářství rostlo v podstatě stejným tempem. „Celkově tedy internet neměl na růst žádný vliv, ale měl velký dopad na jednotlivé firmy.“

Internet jako přelomová technologie tedy výrazně ovlivnil fungování společnosti a měnil chod korporátního sektoru, ale na makroekonomické úrovni se neprojevoval. I u umělé inteligence by se podle Chanose dalo čekat, že změní dění na úrovni jednotlivých firem a odvětví, „budou tu vítězové a poražení.“ Investoři by se přitom neměli honit za trendy a příběhy, „které jsou upřímně řečeno někdy hloupé.“ K tomu Chanos dodal, že například stará datová centra nejsou kompatibilní s čipy vhodnými pro umělou inteligenci. Společnosti, které je provozují, jsou tak příkladem firem, které na umělou inteligenci doplatí.

Chanos odpovídal na dotaz týkající se spekulací některých retailových investorů na meme akciích. Podle něj s výjimkou společnosti GameStop ze svých předchozích vrcholů prudce korigovaly a pro drobné investory se tak staly pohromou. „Za takovými věcmi se nechcete honit, pokud za nimi nestojí dobrý fundament.“ Obecně pak lze říci, že „na býčím trhu se platí prémie za příběhy o budoucnosti, na medvědím trhu existuje diskont za současnost.“

Chanos se podle svých slov na trhu pohybuje už 45 let, nyní v oblasti shortování podle něj dělá velmi dobrou práci řada lidí, „včetně těch z Hindenburg Research.“ Chanos se sice nikdy nevěnoval tomu, že by otevíral krátké pozice a zároveň by se aktivně snažil poukazovat na chyby společností. Na Hindenburgu se mu ale líbí jeho důraz na fundament firem. Na trhu se přitom podle investora nyní nachází mnoho firem, „které hrají s investory nekalé hry.“ Je proto dobré, pokud na to někdo poukazuje a věnuje se odhalování takových praktik. „Shortaře potřebujeme více než kdy jindy.“

Příkladem obchodního modelu, který nefunguje, jsou podle investora solární společnosti zaměřující se na rezidenční trh. Tedy „umístění panelů na něčí střechu a jejich pronájem“. Firmy jako SunRun se tak podle Chanose snaží přesvědčit investory o něčem, co není pravda, a používají k tomu účetní konstrukce. „Je to jen účetní příběh,“ míní Chanos. K tomu je „zmaten počtem restaurací, které se obchodují za šílené valuace.“ Jde přitom o odvětví, které se nenachází ve strukturálním růstovém trendu a přitom tu lze najít firmy, které se obchodují za padesátinásobek toku hotovosti. Co Tesla?

Podle Chanose by měli akcionáři Tesly schválit odměnu Elona Muska, protože by se mělo dodržovat to, co se domluvilo. K tomu dodal, že když se už dříve díval na dohodu týkající se odměny, nechápal, proč je strike price u opcí nastavena na stále stejnou hodnotu 23 dolarů. V dohodě tak nebylo reflektováno to, že pokud má šéf Tesly dostávat další části odměny, musí cena akcií Tesly dál růst na nové cenové úrovně.

Podle Chanose je nastavení dohody podobné, jako kdyby aktiva nějakého hedge fondu nejdříve prudce posílila, ale pak klesla, nicméně fond by požadoval stále svou odměnu, protože v jednu chvíli dosahoval velkých zisků. Akcionáři Tesly tak udělali v této oblasti chybu, „strike price u každé tranše měla být nastavena na cenu, na které byla v danou chvíli akcie.“ „Nicméně dohoda je dohoda, i když tahle je pro akcionáře hodně nákladná.“

V souvislosti s Teslou a nyní probíranými odměnami Elona Muska pak investor zmínil, že podle něj jsou programy odměn založené na akciích a opcích celkově problematické, protože mohou vést k nežádoucímu chování vedení firem. Mimo jiné proto, že „podporuje hru s upravovanými zisky, což je jen další z účetních her.“

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Energie - vývoj cen energií na komoditních trzích

- Dlouhodobý investiční produkt - novela zákona o kapitálovém trhu

- Býčí a medvědí trhy: V posledních letech sázka s krátkým horizontem

- Pět „valuačních“ pravidel pro býčí a medvědí trh

- Přehled býčích a medvědích trhů

- Jak definovat býčí a medvědí trh a pomoci investorům se rozhodnout?

- Přehled býčích a medvědích trhů

- Ani medvědí, ani býčí trh, nýbrž klokaní! - takový bude trend roku 2003 podle odborníků z BNP Paribas

- Jak definovat býčí a medvědí trh a pomoci investorům se rozhodnout?

- Býčí vzedmutí na medvědím trhu

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Radoslav Jusko, Ronda Invest

Inflace v listopadu 2024: Jakou investiční strategii zvolit?

Miroslav Novák, AKCENTA

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory