Kapitulace medvědích scénářů (Perly týdne)

V Morgan Stanley došlo k obratu a banka po dlouhé době nehovoří o tom, že americké akcie by měly klesnout. Proč došlo k takovému posunu? A jak dnes vidí pravděpodobnost recese trhy a Goldman Sachs?

Obrat Morgan Stanley: Stratég Morgan Stanley Michael Wilson se po dlouhou dobu držel svého medvědího scénáře pro americký akciový trh, nyní ale zvýšil svůj cíl pro index S&P 500. Ten by podle experta měl na konci roku uzavírat na 5400 bodech. Wilson na Bloombergu vysvětloval, že u něj nedošlo k velkému názorovému obratu. Podle něj existuje pro další vývoj několik relevantních scénářů, jen se nyní zdá být relevantnější ten, který koresponduje s uvedeným cílem pro akciový trh. Celkově přitom „nikdo nic neví“.

Wilson míní, že investoři a jeho klienti se zase tak moc nestarají o cíle pro celý trh, zajímá je spíše výběr jednotlivých akcií. Na této rovině si pak podle něj jeho firma vede dobře. K tomu dodal, že stále věří, že americké hospodářství se nachází v pozdní fázi cyklu a tomu by měl odpovídat výběr akcií. Konkrétně to znamená zaměřit se na „kvalitu“. Morgan Stanley tak kvůli svému odhadu vývoje cyklu dává přednost sektoru běžné spotřeby před sektorem zboží dlouhodobé spotřeby. A k tomu doporučuje utility.

Stratég poukázal na valuace amerického trhu, kdy se poměr cen k ziskům pohybuje u 21, což je z historického hlediska velmi vysoko. Investoři by se tak měli ptát, zda jde o valuace férové. Kdyby ekonomika mířila k hladkému přistíní a dalšímu poklesu inflace, mohlo by tomu tak být. I pak by ale valuace byly férové a trh by nemohl růst díky jejich další expanzi, míní expert. Odpovědí na podobná dilemata pak jsou „velké kvalitní firmy“. Určitou část portfolia může investor směřovat k menším firmám, ale mělo by jít jen o malou část.

V Morgan Stanley nedošlo v rámci nového cíle pro akciový trh ke změně očekávaných zisků obchodovaných firem. K posunu došlo na úrovni valuací. Předtím totiž ekonomové banky čekali jejich pokles, nyní počítají s tím, že „zůstanou vysoko“. Takový pohled se mimo jiné zakládá na mimořádně uvolněné fiskální politice. Politika monetární pak podle Wilsona není nijak zvlášť utažená, v systému se totiž stále nachází hodně likvidity. Téma udržitelnosti fiskální politiky by přitom mohlo být brzdou i pro akcie.

Wilson připomněl podzim minulého roku, kdy rostly výnosy vládních dluhopisů, protože docházelo ke zvyšování časové prémie. Trhy se podle experta v té době stavěly proti fiskální strategii americké vlády, ale v současnosti „to není problém“. Neví se ovšem, zda se časová prémie nezačne v budoucnu zase zvyšovat. Fiskální disciplínu přitom podle experta nevykazuje ani jedna z hlavních politických stran. Fiskální expanze by tak měla pokračovat bez ohledu na výsledek podzimních voleb. Trhy nyní problém s jejím financováním nevidí, a to je jeden z důvodů, proč se akcie obchodují s tak vysokým valuačním násobkem.

Stratég uvedl, že předchozí predikce počítaly s PE mezi 17 a 18, nyní se zakládají na současných valuacích kolem 21. On sám by přitom podle svých slov dokázal hovořit o relevantním scénáři pro obě varianty, a dokonce i pro ještě vyšší valuace. „Problém spočívá v tom, že nevíme.“ Trh bude přitom podle něj více určovat pohyb násobků než případná překvapení na straně ziskovosti obchodovaných společností. Ty by mohlo mimo jiné výrazněji ovlivnit dění na dluhopisových trzích, viz výše.

K fiskální politice americké vlády a ke snahám o reindustrializaci expert uvedl, že zhruba z poloviny jde o re-shoring a pak o zelené energie. Jsou to témata, kterých se vyšší vládní výdaje týkají bez ohledu na výsledek voleb, i když se směr může změnit, například v oblasti energetiky.

Ekonomice podle stratéga nečekaně pomohla rovněž imigrace. Ta je také jedním z témat, u kterých volby mohou přinést výraznější změnu. Tento pozitivní šok se totiž může změnit v šok negativní pro trh práce v případě, že by volby vyhrál Trump. Výsledek voleb je přitom nyní podle experta 50/50.

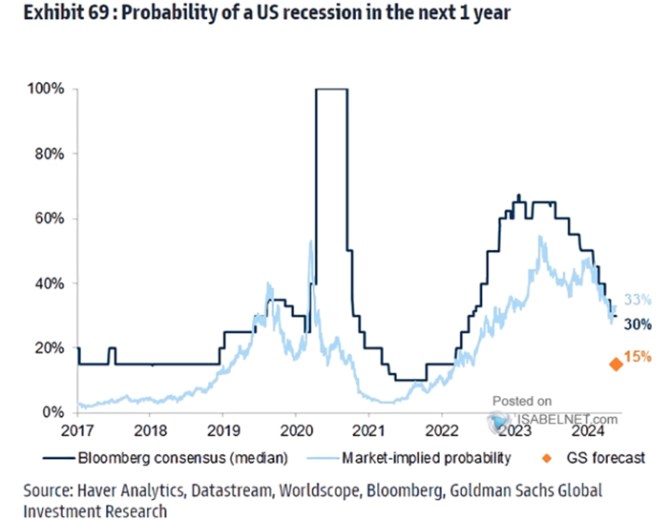

Pravděpodobnost recese: Goldman Sachs v následujícím grafu ukazuje vývoj pravděpodobnosti recese tak, jak ji vidí konsenzus, trhy a ekonomové této banky. V posledních týdnech dochází k poklesu vnímané pravděpodobnosti, Goldman Sachs ji ale stále vidí jako výrazně nižší než konsenzus i trhy:

Rané fáze býčího cyklu? Na Bloombergu byl zase hostem Andrew Slimmon z Morgan Stanley Investment Management. Ten je podle svých slov s vývojem na trzích v letošním roce spokojen. Znát je podle něj „kapitulace zastánců medvědích scénářů“. Ke kapitulaci ale zatím nedošlo na straně peněz, které sedí na peněžním trhu. Podle experta totiž řada investorů považuje výnosy kolem 5 % za atraktivní. Jde přitom o nízká očekávání, která jsou symptomem rané fáze býčího cyklu. V pozdějších fázích se očekávání zvedají a peněžní trhy je již naplnit nedokážou. Investoři se tak více obracejí k akciovému trhu a tento mechanismus by podle experta mohl zafungovat i v současném cyklu.

Slimmon míní, že na akciový trh by mohl další investory přitáhnout jeho pokračující růst. K tomu je na něm „hodně akcií, které mají rozumné valuace.“ Ekonomika přitom nejeví známky zpomalení a dobře si vedou cyklické sektory. Tomu by tak nebylo, pokud by ekonomika šla dolů. Poslední inflační čísla vypadají pozitivně a trhy tak opět uvažují o poklesu sazeb, což zase prospívá růstovým titulům relativně k hodnotovým. To by se ale mohlo podle experta změnit, očekávání poklesu sazeb by mohla opět ubírat na intenzitě a přijít by mohl zase příklon k hodnotě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Svátky tento týden - kalendář jmen

- Největší vzestupy a poklesy kurzu kryptoměn za týden

- Medvědí scénář pro rok 2023 je mrtvý a sazby výrazně dolů? (Perly týdne)

- Perly týdne: Několikaletý medvědí trh, rakouská pevnost Evropa a náš tah na branku elektromobility

- Perly týdne: Medvědí trh v nedohlednu, investory zlobí zisky a nás Huawei

- Perly týdne: Investorům došly peníze a medvědí akcie letos krutě trestají

- Nejhorší medvědí scénář podle Morgan Stanley. S&P500 na 800 bodech

- Zprávy o zlatě - Medvědí scénář pro zlato

- Býčí vs. medvědí scénář na rok 2017

- Medvědí scénář pro zlato

Prezentace

12.02.2025 iPhone 16 Pro za 699 Kč! Nová služba nemá v…

29.01.2025 Xiaomi má nový bestseller. Je extrémně nadupaný a

28.01.2025 České firmy stále častěji místo banky…