Koho nejvíc bolí vyšší výnosová křivka?

Klíčové body

- Americká výnosová křivka se posunula vzhůru.

- Nejcitlivěji na vyšší sazby reagují akcie malých a středních podniků.

- Rizikem zůstává menší počet snížení sazeb v letošním roce, než v prognóze odhaduje Fed.

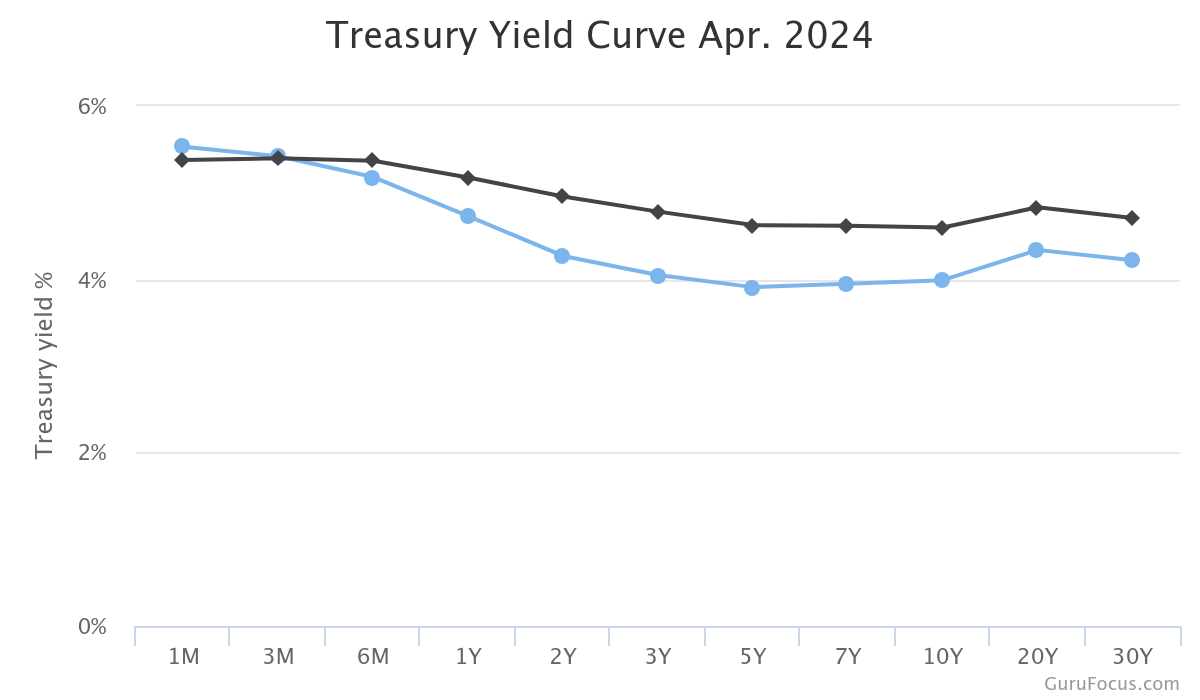

Americké výnosy během letošního roku rostou podél celé výnosové křivky. Dvouletý výnos vzrostl o zhruba 63 bodů, desetiletý o bezmála 67. Rostou i reálné výnosy měřené protiinflačními dluhopisy. Výnos pětiletého instrumentu vzrostl o 40 bodů, u desetiletého jsme o 48 bodů výše.*

Výnosová křivka se napřímila z titulu většího nárůstu delších sazeb (modrý graf je výnosová křivka v lednu, černý z dubna).

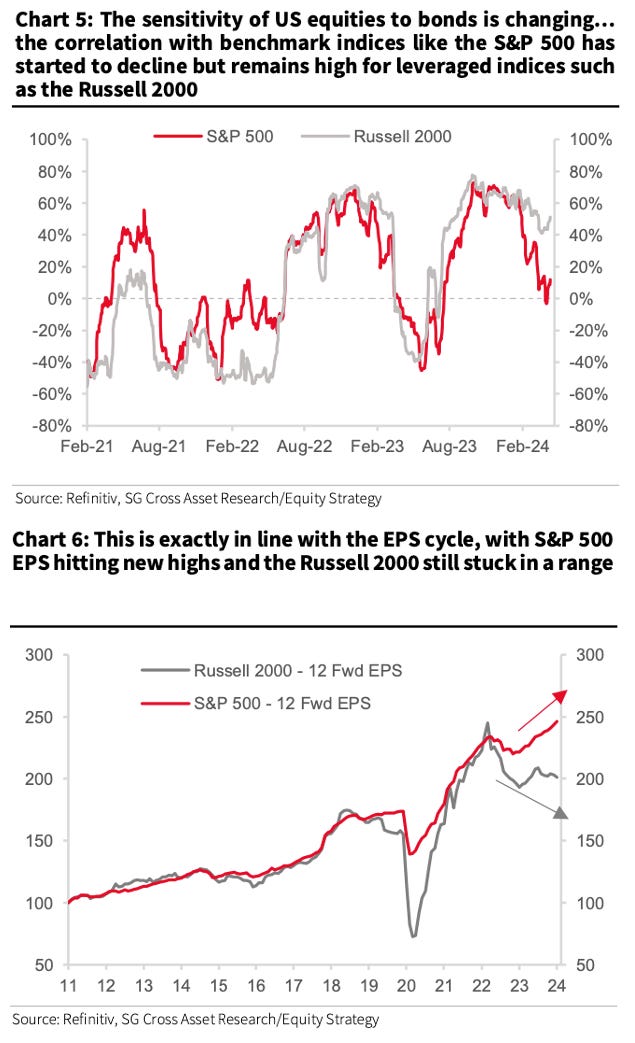

Co se týče dopadu rostoucích výnosů, mnohem větší jsme pozorovali u menších firem oproti těm větším. Jak ukazuje graf od Societe Generale, citlivost akcií na vývoj dluhopisů se v průběhu posledních let měnila. Pozitivní korelace výrazně oslabila u hlavních akciových indexů, jako je S&P500. U indexů sledujících menší společnosti, jako je index Russell 2000, jsme sice oproti vrcholu z druhé poloviny loňského roku níže, avšak stále na relativně vysokých úrovních.

To odpovídá i výhledům zisků na akcii, které u indexu S&P500 rostou, zatímco u meších firem vidíme náznak poklesu.

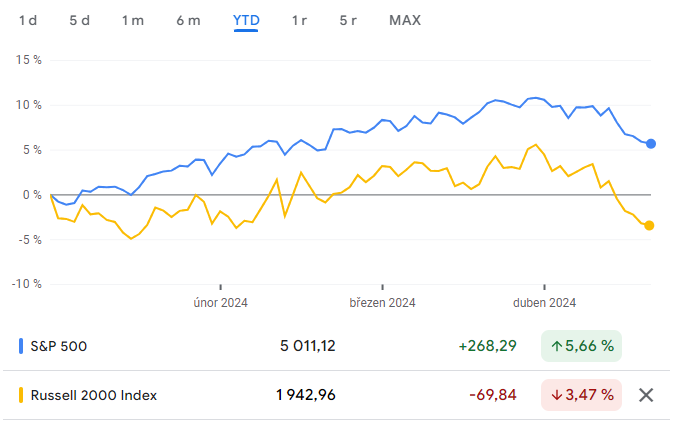

Vše se následně promítá v samotném výkonu obou indexů. Zatímco S&P500 si za letošek připsal růst o více než 5,5 %, index Russell 2000 klesl o zhruba 3,5 %.

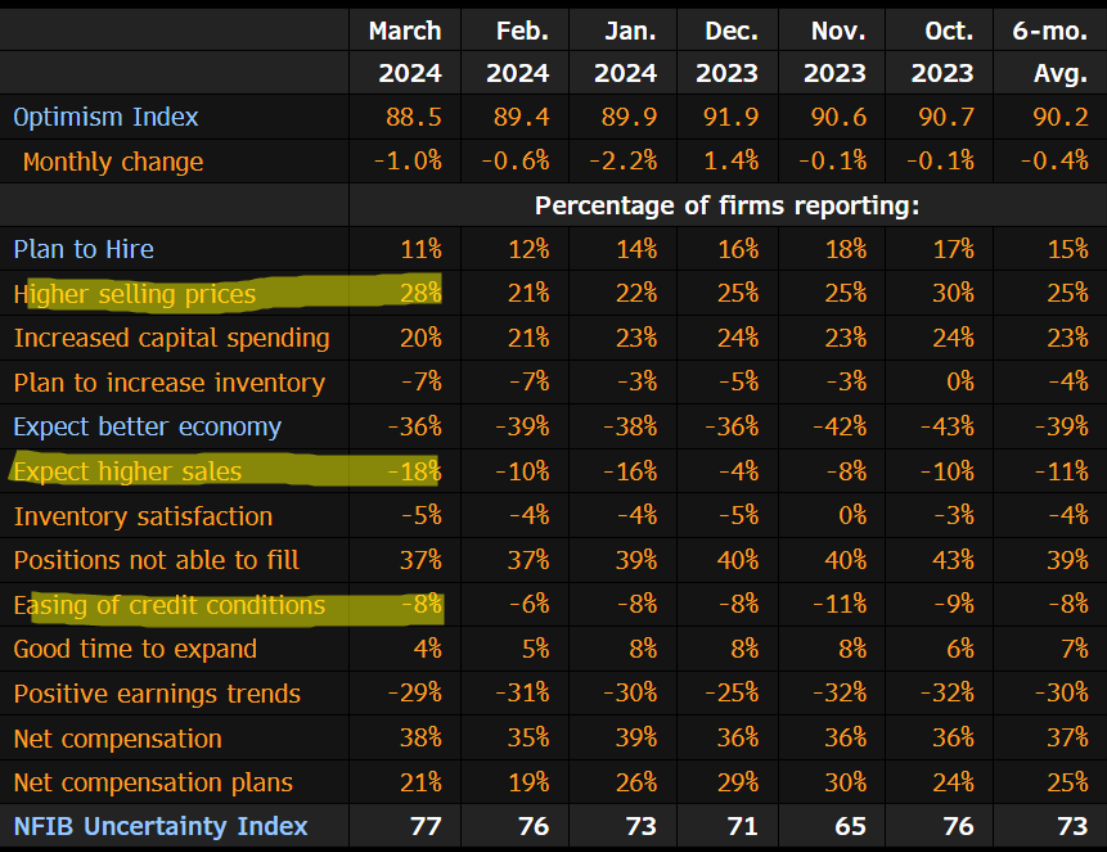

Z průzkumů, jako je NFIB index optimismu malých a středních podniků, v poslední době nepřichází příliš pozitivních zpráv. Index má za sebou tři měsíce poklesu. Březnové vydání ukázalo zhoršení o většiny komponentů. Očekávání ohledně zlepšení ekonomické situace nejsou pozitivní, výhled vyšších tržeb se zhoršil, stejně tak výhled přísnějších úvěrovacích podmínek. U výhledu cen jsme se pak posunuli směrem vzhůru.

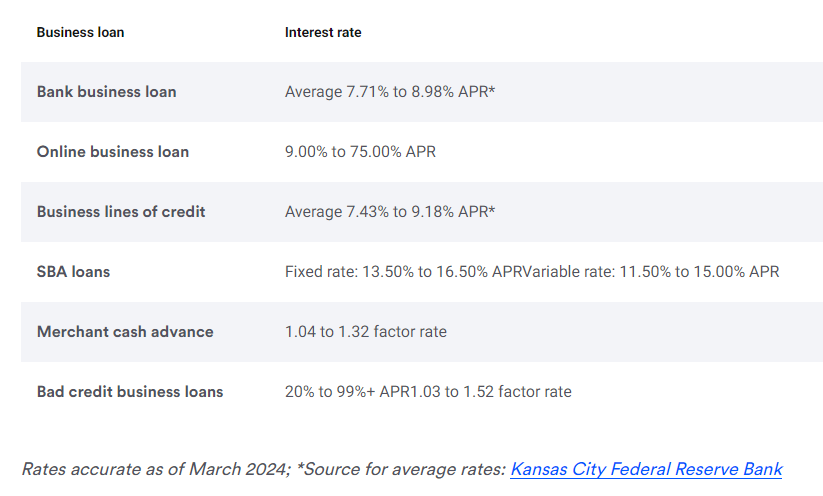

S ohledem na výše zmíněné vidíme, že pod tlakem jsou především malé a střední podniky. Klíčovým aspektem je v jejich případě závislost na bankovním financováním. Banky zpřísnily úvěrovací podmínky a zvýšily sazby. Podle serveru Bankrate se průměrná sazba podnikového úvěru pohybuje od 7,7 % do necelých 9 %. Pokud jste ale malý podnik, který využije vládní agenturu U.S. Small Business Administration zprostředkovávající úvěry, dostáváme se až na dvouciferné hodnoty.

Bude-li s ohledem na vývoj inflace potvrzeno, že americké sazby zůstanou vyšší po delší dobu, tlaky na menší a střední podniky nezmizí. Aktuální tržní výhled úroků měřený vývojem futures sazby SOFR ukazuje snížení sazeb v letošním roce o zhruba 40 bodů. V příštím roce pak o necelých 65 bodů. Úroky by se tak na konci roku 2025 měly držet mezi 4,25-4,5 %, zatímco prognóza Fedu pracuje hodnotami kolem 4 %. Rizikem přitom zůstávají vyšší tržní sazby. Nelze totiž vyloučit, že za situace perzistentí inflace se může tržní výhled úroků ještě změnit, a to směrem k menšímu počtu snížení sazeb ze strany americké centrální banky.

*Hodnoty ze čtvrtka 18.4.2024.

Text byl původně napsáno pro rubriku Big Expert webu Kurzy.cz.

VÝHLED PRO DNEŠNÍ DEN

Dolar se aktuálně v online směnárně RoklenFx obchoduje vůči euru za středový kurz 1,0646 EURUSD, dolarový index se pak nachází na hodnotě 106,08 bodu. Během dne by se kurz EURUSD měl pohybovat v rozmezí od 1,0614 do 1,0723 EURUSD.

Koruna se aktuálně v online směnárně RoklenFx obchoduje vůči euru za středový kurz 25,27 EURCZK, vůči dolaru pak za středový kurz 23,74 USDCZK. Dle naší predikce by se kurz vůči euru měl držet v rozmezí 25,20 až 25,32 EURCZK, ve dvojici s dolarem od 23,52 do 23,81 USDCZK.

Průměrný nominální kurz, zveřejňovaný ECB, by měl dle použitých modelů s vysokou pravděpodobností spadat do zmíněného intervalu. Predikce měnových kurzů jsou založeny na modelu časových řad, který zohledňuje nejen předchozí hodnotu kurzu, ale i jeho minulou volatilitu. Pro přesnější určení budoucí volatility je do modelu zakomponován také faktor zveřejňování makroekonomických dat. Model je schopen určit, kdy lze očekávat zvýšenou či sníženou volatilitu směnného kurzu.

Disclaimer: Tento článek má pouze informativní charakter a neslouží jako investiční doporučení dle zákona č. 256/2004 Sb., o podnikání na kapitálovém trhu. Při zpracování tohoto článku autor vycházel z veřejně dostupných zdrojů. Za případné chyby v textu nebo v datech nenesou společnosti Roklen Holding a.s. ani Roklen360 a.s. žádnou zodpovědnost.

Zdroj: RoklenFx, Bloomberg, Reuters, Financial Times, ECB, Fed, ČNB, CME, TradingView

Portál Roklen24.cz je exkluzivní server o ekonomice, financích a investicích, který poskytuje aktuální ekonomické zpravodajství, real-time data, grafy, analýzy, názory, videa a rozhovory.

Portál Roklen24.cz je exkluzivní server o ekonomice, financích a investicích, který poskytuje aktuální ekonomické zpravodajství, real-time data, grafy, analýzy, názory, videa a rozhovory.