Sazby a kapitálové trhy v USA a v Evropě ve scénáři utlumenějšího růstu a tvrdohlavější inflace

Commerzbank to v Evropě ani v USA nevidí letos ně nějaký růstový boom a inflace podle ekonomů této banky zůstane poněkud tvrdohlavě nad cílem ve výši 2 %. Co by takový scénář implikoval pro sazby centrálních bank a kapitálové trhy?

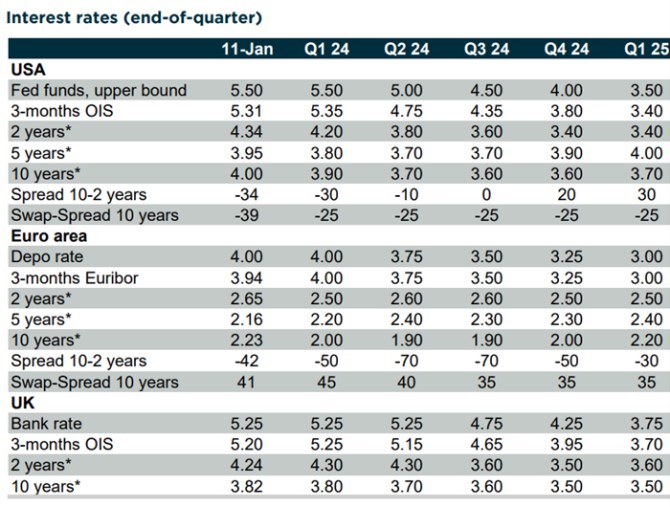

Jak vidíme v následující tabulce, podle Commerzbank půjdou sazby v USA dolů ve druhém čtvrtletí letošního roku, na jeho konci by se měly pohybovat u 4 %. A v prvním čtvrtletí příštího roku už by měly být na 3,5 %. Nevím, zda ekonomové této banky nepřehodnocují svůj pohled po posledních inflačních číslech, ale oficiálně tedy stále hovoří o poměrně razantním poklesu sazeb.

Jak jsme viděli v pátek, u inflace v USA v CB čekají určitou tvrdohlavost a neochotu klesat pod 3 %. Zároveň CB hovoří o scénáři, kdy se růst americké ekonomiky dostane k úrovni 1 % a to letos i v příštím roce. Celý příběh doplněný o popsaný vývoj sazeb se pak z mého pohledu dá shrnout tak, že Fed by začal klást větší důraz na růst. Jinak řečeno, pokles inflace o další cca jeden procentní bod až na cíl ve výši 2 % už by nebyl pro centrální banku tak důležitý, aby kvůli němu ekonomiku ještě brzdila více (aktivně, či pasivně). Vybavuje se mě v této souvislosti teze pana El-Eriana, který už před řadou měsíců hovořil o neformálním zvýšení inflačního cíle právě k 3 %.

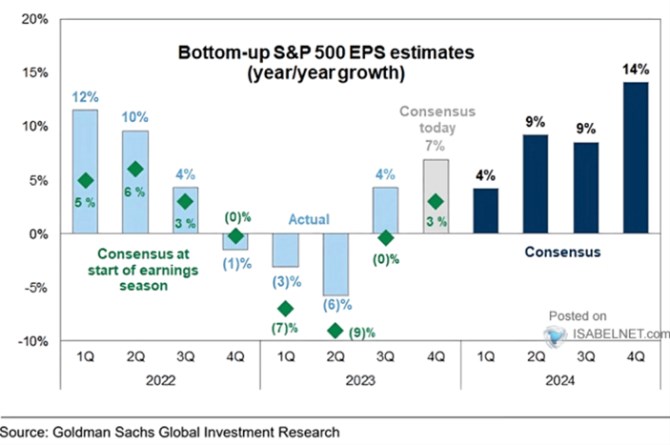

U Spojených států tabulka také hovoří o poklesu výnosů desetiletých vládních dluhopisů, který je pro akcie z hlediska fundamentu mnohem důležitější, než vývoj sazeb. Nejde ale o samotné výnosy, ale i jejich vývoj relativně k tempu růstu ekonomiky, respektive zisků. U zisků přitom současný konsenzus hovoří o nabírající růstové dynamice – viz následující graf. A dovolím si napsat, že za tímto konsenzem/scénářem není ekonomický vývoj podobný něčemu, o čem hovoří CB.

Zdroj: X

Predikce CB také implikují deinverzi americké výnosové křivky, ke které by mělo dojít tak, že pokles výnosů dvouletých dluhopisů bude mít větší tempo, než pokles desetiletých. V eurozóně by měl být v tomto scénáři pokles sazeb mírnější, křivka by měla zůstávat v inverzi a výnosy desetiletých dluhopisů v Německu se budou stále nacházet hluboko pod jejich americkými protějšky. Což z hlediska valuací akcií ukazuje, o co vyšší jsou růstová očekávání v USA (americké valuace jsou i přes vyšší výnosy dluhopisů mnohem výše).

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Přečtěte si také k úrokovým sazbám

Poslední zprávy z rubriky Makroekonomika:

Přečtěte si také:

Příbuzné stránky

- Inflace - 2020, míra inflace a její vývoj v ČR , Meziroční inflace v %

- Dlouhodobý investiční produkt - novela zákona o kapitálovém trhu

- Úrokové sazby - úroky z vkladů.

- Srovnání hypoték - porovnání úrokových sazeb a poplatků hypotéky

- Graf úrokových sazeb hypoték

- Úroková sazba hypotéky

- Srovnání půjček - sazby, podmínky, poplatky

- Zvláštní sazba daně, § 36 - Zákon o daních z příjmů č. 586/1992 Sb.

- Úrokové sazby ČNB

- Energie - vývoj cen energií na komoditních trzích

- Koronavirus v Evropě

- Plyn - vývoj cen zemního plynu na komoditních trzích

Prezentace

17.03.2025 Firmy a podnikatelé si loni půjčili 168…

14.03.2025 MacBook za polovinu. V Česku je nová služba,…

10.03.2025 Nejpopulárnější Samsung má nástupce.