Scénáře pro trhy v roce 2024 podle Fidelity

Nikdy jsem nespravoval peníze tak, že bych přesně věděl, co se stane za 12 měsíců. Můžu mít osobní názor, ale dobré investování vyžaduje disciplínu, otevřenou mysl a připravenost reagovat na měnící se skutečnosti, říká Andrew McCaffery, globální CIO společnosti Fidelity International. Jaké scénáře má připravené pro letošní rok?

Porozumět velkým ekonomickým, sociálním nebo politickým změnám je často možné až ve fázi, kdy jsou již v plném proudu a kdy jsou pevně zakotveny nové trendy. Aktuálně se nacházíme v první fázi dramatické změny režimu – od nízké inflace a stále klesajících úrokových sazeb k něčemu jinému. Ono „něco jiného“ s sebou přinese větší ekonomickou volatilitu, riziková prémie za držbu aktiv proto bude vyšší. Očekáváme, že sazby budou mít tendenci růst a výnosy z akcií budou v jednotlivých zemích a regionech mnohem diferencovanější.

V tomto prostředí považuji za užitečnější uvažovat o různých scénářích: směrech, kterými by se ekonomiky a trhy mohly ubírat. Spolu s kolegy jsme odhadli, jak pravděpodobné podle nás jednotlivé scénáře jsou, což nám umožňuje se připravit s předstihem a v průběhu vývoje si pak všímat signálů, které daný výsledek buď podporují, nebo vyvracejí, a podle toho se přizpůsobit.

Rok 2024 bude opravdu zajímavý. Po celém světě proběhne výjimečná série voleb, a to na pozadí obnoveného zájmu o fiskální politiku. Snahou politiků je udržet vysoké rozpočtové deficity a různé formy vládních intervencí. Trhy ovšem začnou za tyto výdaje požadovat vyšší cenu. Značnou pozornost budeme také věnovat nákladům kapitálu, a to nejen u firem, ale také u států, přičemž zabývat se budeme nejen tím, co v krátkodobém horizontu způsobí úrokové náklady.

Nejvýznamnější volby budou samozřejmě ve Spojených státech. Ty jsou již dlouho cílem bezpečných investic a místem k uložení výnosů z obchodních přebytků, což pomáhá financovat veřejné i soukromé výdaje. Zdá se, že ve světě přesouvání výroby a klesající čínské poptávky po americkém zboží slábne takzvaná „přehnaná výsada“, spojená s vydáváním světové rezervní měny. Tyto trhliny by se mohly v roce 2024 snadno prohloubit a pro Federální rezervní systém představovat pokušení pozastavit, nebo dokonce zrušit měnová opatření, např. kvantitativní zpřísňování.

Čínský cyklus je v jiné fázi, což má důsledky pro ostatní asijské ekonomiky, které mohou těžit z čínské poptávky. Předkládaný výhled pro rok 2024 představuje možné scénáře vývoje i zde. Podobně jako západní ekonomiky se dále přizpůsobuje konci jedné éry a začátku jiné i Japonsko.

Snad největší posun představuje snaha o vybudování udržitelnějšího světa a úsilí politických činitelů, kteří se snaží přimět společnosti a investory, aby se dále orientovali na přechodovou ekonomiku. Zapojení sítě regulačních orgánů a odvětvových skupin prostřednictvím „celosystémového řízení“ bude důležité nejen v roce 2024, ale i v dalších letech, proto je tomuto tématu věnována pozornost i v předkládaném výhledu.

Svět je vždy nejistý. Toto období však patří mezi ty, kdy není přehnané hovořit o „změně režimu“. Investoři budou v roce 2024 muset zůstat pohotoví a být připraveni na zvraty, které vývoj přinese.

Cyklická recese

Podle Fidelity International je 60procentní pravděpodobnost, že tento scénář nastane

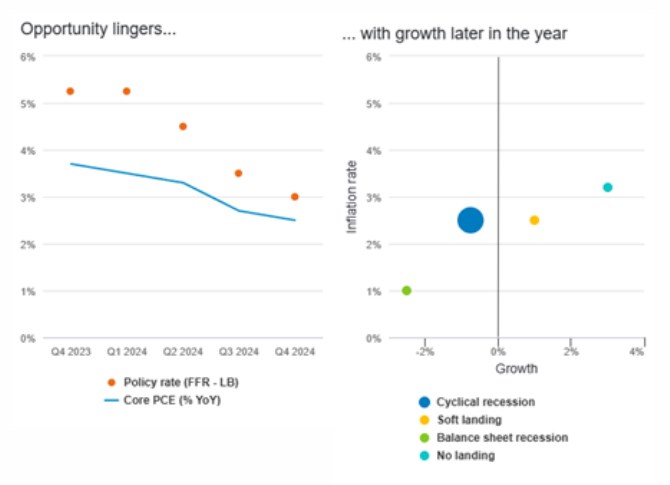

Cyklická recese by znamenala mírný hospodářský pokles, po němž by na konci roku 2024 nebo na začátku roku 2025 následoval návrat k růstu. Inflace by se po určitou dobu držela na zvýšených úrovních, než by se vrátila k původnímu cíli, čemuž by odpovídaly “vyšší úrokové sazby po delší dobu”. Až později by centrální banky přistoupily k jejich snížení. Toto je nyní základní scénář společnosti Fidelity International.

Graf 1: Cyklická recese: Inflace klesá k cíli – sazby ji po prvních problémech na trhu práce budou následovat

Zdroj: Fidelity International, říjen 2023.

Shrnutí: V našem základním scénáři by cyklická recese přinesla nižší hospodářský růst, který by mohl dopadnout zejména na společnosti s nižší tržní kapitalizací nebo společnosti nabízející zbytné zboží. Zájem by byl o akcie (mimo nekvalitní nebo menší tituly), zatímco v oblasti fixně úročených instrumentů by se pozornost nadále soustředila na vysoce kvalitní dluhopisy s krátkou dobou splatnosti.

- Určitá opatrnost panuje ohledně cyklických sektorů a určitých regionů z pohledu geografického.

- Kvůli perzistentní inflace preferujeme inflačně vázané dluhopisy, ačkoli z následného poklesu sazeb budou těžit spíše standardní dluhopisy.

- Potenciálně zlatý scénář pro investice do nemovitostí

Multi-asset

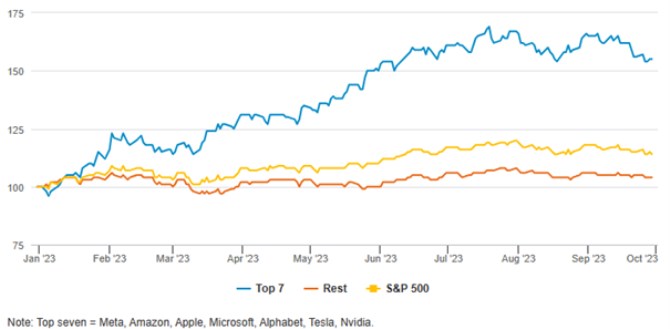

Cyklická recese představuje mírně rizikový scénář, který by stále nabízel dobré příležitosti pro investory, kteří umějí vybírat mezi sektory a lokalitami. Investoři by se neměli bát držet některé akcie, protože v pozdějším období roku trhy předpokládají hospodářské oživení. Obzvláště pozitivně by měly reagovat americké akcie (vyhnout se však nekvalitním a malým titulům). Atraktivně vypadají zejména akcie se střední kapitalizací a velká část indexu S&P 500, která letos nedosáhla ale výkonnosti akcií skupiny "Magnificent Seven" (Alphabet, Amazon, Apple, Meta, Microsoft, Nvidia a Tesla). Ocenění u amerických, dobře fungujících firem se solidními růstovými vyhlídkami vypadá přiměřeně. Společnosti s nízkou tržní kapitalizací by se na druhé straně mohly dostat do problémů v případě zpomalení nebo recese vzhledem k jejich urgentnější potřebě refinancování dluhu.

Graf 2: Sedm velkolepých akcií vede výkonnost indexu S&P 500

Zdroj: Fidelity International, říjen 2023.

Odtud naše preference hrát ve scénáři recese na vysoce kvalitní akcie a dluhopisy proti těm nízké kvality. Problém s refinancováním se v našem základním scénáři promítá i do preference dluhopisů investičního stupně a high yield emitentů s vyšším ratingem.

Dále očekáváme, že inflace v cyklické recesi zůstane po určitou dobu vyšší, než klesne zpět k cíli, a proto bychom v tomto scénáři upřednostňovali dluhopisy indexované na inflaci (nabízející "reálné výnosy") před nominálními dluhopisy. Trhy již zaceňují návrat inflace k cíli, ale investoři očekávají, že k tomu budou zapotřebí velmi vysoké reálné výnosy. V tomto scénáři by reálné výnosy klesaly ruku v ruce s návratem k růstu a v souladu s očekáváním centrálních bank.

Na některé rozvíjející se trhy jsme “long” bez ohledu na scénář vzhledem k atraktivnímu ocenění a individuálním ekonomickým cyklům, ale naše preference se lehce mění v závislosti na konkrétním scénáři. V případě recese představují trhy s dobrými defenzivními vlastnostmi Indie a Indonésie, které jsou navíc méně synchronizované s globálním cyklem. Upřednostňujeme také některé dluhopisy rozvíjejících se trhů v místních měnách (s kurzovým zajištěním) z důvodu poklesu globálních úrokových sazeb a absence výraznějších růstových problémů, které by poškozovaly důvěryhodnost nejvýznamnějších emerging markets.

- Henk-Jan Rikkerink, globální ředitel divize Solutions and Multi-Asset

Pevný výnos

Náš scénář cyklické recese počítá s inflací nad konsensem v první polovině roku 2024. Očekávali bychom, že série proinflačních překvapení přinese další vítr do plachet dluhopisům vázaných na inflaci. Bylo by to podobné jako v letech 2020/2021, kdy inflace zrychlila a inflačně vázané dluhopisy se splatnosti od jednoho do deseti let překonaly výkonnost standardních dluhopisů o přibližně 15 %. Pozitivní inflační překvapení by naznačovala slabší období pro standardní dluhopisy v první polovině roku 2024, a proto bychom v tomto scénáři upřednostnili inflačně vázané dluhopisy se střední dobou splatnosti.

Pokud výnosové křivky všech hlavních měn setrvají v inverzi, doporučili bychom opatrnějším investorům jako slušnou alternativu fondy peněžního trhu, které nabízejí vyšší výnosy než státní dluhopisy, a to téměř bez rizika. Zde by měly pomoci centrální banky, které zůstávají v nejvyšší pohotovosti před trvalejší inflací. Dobře by mohly fungovat také vysoce kvalitní dluhopisy s krátkou dobou splatnosti (například v britských librách).

Dobrým obdobím pro dluhopisy by měla být druhá část roku 2024, kdy očekáváme rychlejší než očekávané snižování sazeb ze strany amerického Federálního rezervního systému. Pro investory s vyšší tolerancí k riziku se stanou nominální výnosy na cyklických maximech v určitém okamžiku neodolatelné a nabídnou lepší betu, než dluhopisy vázané na inflaci, byť správné načasování tohoto obchodu bude mimořádně obtížné.

- Steve Ellis, globální investiční ředitel pro fixní výnosy

Soukromé úvěry (Private credit)

V období cyklické recese bychom se zaměřili na další snižování rizika a posun k úvěrování dlužníků s nejsilnějšími rozvahami. Vzhledem k očekávanému obratu ve vývoji úrokových sazeb bychom očekávali určitý support na straně valuace.

Na trhu seniorních zajištěných úvěrů bychom upřednostňovali defenzivní sektory a firmy s obchodními modely s nízkými kapitálovými výdaji a transparentní ziskovou trajektorií. Zaměřili bychom se na společnosti, které mají spíše smluvní tržby, a také na ty, které budou disponovat pravděpodobně stabilnějšími cashflows, jako jsou firmy z oblasti zdravotnictví, technologií a podnikových služeb. Náklady na dluhovou službu by se začaly snižovat ruku v ruce s poklesem úrokových sazeb.

V tomto scénáři doporučujeme nadvážit jak strukturované úvěrové strategie, tak strategie přímého úvěrování, se zvláštním zaměřením na úvěrování defenzivních a B2B sektorů. Cyklická recese vyžaduje konzervativní přístup k výběru úvěrů, abychom se vyhnuli firmám s nadměrným zadlužením, a zaměřili se na společnosti, u nichž můžeme přímo ovlivnit strukturu byznysu.

V nejnižším segmentu trhu je již nyní zaceněno velké riziko poklesu. S příchodem cyklické recese tím pádem může nastat chvíle pro realokaci do zajímavých aktiv s nižším ratingem, která trh přehnaně vyprodal – ideálně jakmile bude oživení nadosah.

- Michael Curtis, vedoucí oddělení privátních úvěrových strategií

Akcie

Současné konsenzuální ziskové prognózy vypadají pro tento scénář příliš optimisticky, takže bychom očekávali tlak na jejich snížení. Vyplatilo by se hledat levné akcie na trzích, jako je Evropa a Japonsko, kde valuace zdaleka nepočítají s žádnou recesí. Japonsko je nyní vlastníkům akcií obzvláště nakloněno díky řadě reforem corporate governance. Očekávali bychom navíc posílení jenu, pokud by došlo ke snižování úrokových sazeb jinde ve světě.

V případě cyklické recese bychom byli opatrní v případě evropských cyklických společností, např. z odvětví průmyslu, ale očekávali bychom, že najdeme příležitosti mezi finančními podniky, které jsou oceněny atraktivně. V cyklické recesi se obvykle daří také titulům podobným dluhopisům, jako jsou utility, základní spotřební zboží a zdravotnictví.

Velké Británii by se v tomto scénáři nedařilo, protože zhruba pětinu trhu tvoří energetické a těžební společnosti, které by zpomalením hospodářského růstu utrpěly. Upřednostňovali bychom mezinárodní společnosti, zejména vysoce kvalitní, na širší ekonomice nezávislé tituly s pravidelnými tržbami a cenotvornou silou, díky nimž se udrží nad vodou i v horších podmínkách. Tyto podniky lze hledat v několika odvětvích, od spotřebního zboží po počítačový software.

V tomto scénáři by mohl nastat zajímavý vývoj na akciích s malou a střední kapitalizací. Tyto společnosti byly v roce 2023 zasaženy, když se potýkaly s vyššími úrokovými sazbami, a zlevnily tak v poměru k odhadům svých budoucích zisků (i když určitá nervozita ohledně jejich schopnosti tyto odhady naplnit přetrvává). Pokud na začátku roku přijdou další ekonomické problémy, pak by se small-cap akcie mohly dostat pod tlak, ale jakmile se dostaví určitá úleva v podobě poklesu úrokových sazeb, mohou mít menší akcie naopak větší růstový potenciál. Na rozdíl od velkých technologických společností, které v roce 2023 táhly svou výkonností celý trh, nejsou menší společnosti oceněny podle dokonalého scénáře a mohly by tak nabídnout širší bezpečnostní polštář.

- Ilga Haubelt, vedoucí oddělení akcií pro Evropu; Martin Dropkin, vedoucí oddělení akcií pro Asii a Tichomoří

Nemovitosti

Cyklická recese představuje v mnoha ohledech ideální scénář pro nemovitosti, protože nízká inflace je pro nemovitosti obvykle pozitivní. Navíc pokud pokles cen nemovitostí je již za námi (zejména v Evropě, a zvláště ve Velké Británii) a úrokové sazby taktéž dosáhly svého vrcholu, pak by zde měl být určitý potenciál ke zhodnocení. Na evropských trzích již mezi nabídkou a poptávkou panuje rovnováha, a rok 2024 by se tedy podle tohoto scénáře měl pro nemovitosti ukázat jako silný.

Je důležité si uvědomit, že kromě měnících se makroekonomických podmínek trh s nemovitostmi zápasí rovněž se strukturální změnou a přechází z období udržitelných příjmů do období udržitelného růstu. Dříve se ve světě téměř nulových úrokových sazeb investovalo do nemovitostí především kvůli jejich výnosu (zejména ve srovnání s třídami aktiv, jako jsou dluhopisy). Nyní bychom u nemovitostí čekali návrat k jejich tradiční roli "hybridní" třídy aktiv kombinující udržitelný příjem s kapitálovým růstem podobně jako u akcií.

-Neil Cable, vedoucí oddělení investic do evropských nemovitostí

Zdroj: Fidelity International

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Státní svátky 2024

- Kalendář jmen 2024 - svátky

- Prázdniny 2024/2025 nezveřejněny

- Státní svátky Prosinec 2024

- Kalendář jmen Listopad 2024 - svátky

- Kalendář jmen Prosinec 2024 - svátky

- Kalkulačka OSVČ 2024 (za rok 2023) - výpočet daně, sociálního a zdravotního pojištění

- Zvýšení důchodu 2024 - kalkulačka: důchod 18.000 Kč se od června 2023 zvýší o 722 Kč.

- Ošetřovné 2024 - kalkulačka: celkem 6.399 Kč za 9 dnů ošetřovného při příjmu 40.000 Kč. O 27 Kč více než vloni.

- Nemocenská 2024 - kalkulačka: lidé s příjmy nad 41.000 Kč si na nemocenské letos mírně polepší.

- Aktuální změny ve výpočtu čisté mzdy v roce 2024. O kolik se vám zvýší čistá mzda?

- Minimální mzda 2024

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory