Stále více se zdá, že Fed to dokáže. Bude záležet na důvodu poklesu sazeb (Ned Davis Research) (video)

Ed Clissold z Ned Davis Research poukázal na CNBC na to, že americký akciový trh již poměrně dlouho nepřekonal předchozí vrchol. Historie přitom podle stratéga ukazuje, že po takových obdobích přichází posilování trhu. Bývá to tedy spíš začátek dalšího dlouhodobějšího růstu, než aby šlo o známky medvědího trhu.

Stratég připomněl, že už dlouhou dobu se hovoří o recesi, ale stále více se zdá, že „Fed to nakonec dokáže“. Tedy že americká centrální banka bude schopná dosáhnout snížení inflace bez toho, aby přišel ekonomický útlum a výraznější zhoršení situace na trhu práce. Určitá skepse ohledně hladkého přistání se na trhu dá podle experta stále pozorovat. Pokud tedy bude růst pravděpodobnost tohoto scénáře, může to být impuls pro to, aby se na akciový trh zaměřilo více investorů.

Clissold se domnívá, že reakce akcií na snižování sazeb bude do značné míry záležet na důvodu poklesu sazeb. Pokud by jím totiž byla větší pravděpodobnost recese, bylo by to něco jiného než pokles inflace kombinovaný s hladkým přistáním. V minulosti v případech podobných tomu druhému akcie znatelně rostly. K investiční strategii pak expert uvedl, že jeho společnost nyní preferuje akcie malých firem před společnostmi velkými. Co je důvodem?

Stratég uvedl, že pro akcie menších společností je nejlepší fází cyklu doba, kdy se ekonomika dostává z recese. K tomu nyní sice nedochází, ale tento segment trhu se nějaký čas choval, jako kdyby ekonomika v recesi skutečně byla. Teď už pár měsíců dosahuje zisků a podle experta tomu tak může ještě nějaký čas být. Pokud by ale investoři chtěli akcie malých firem nakupovat s tím, že je budou držet dlouhodobě, „může být lepší počkat až na recesi v dalším cyklu.“

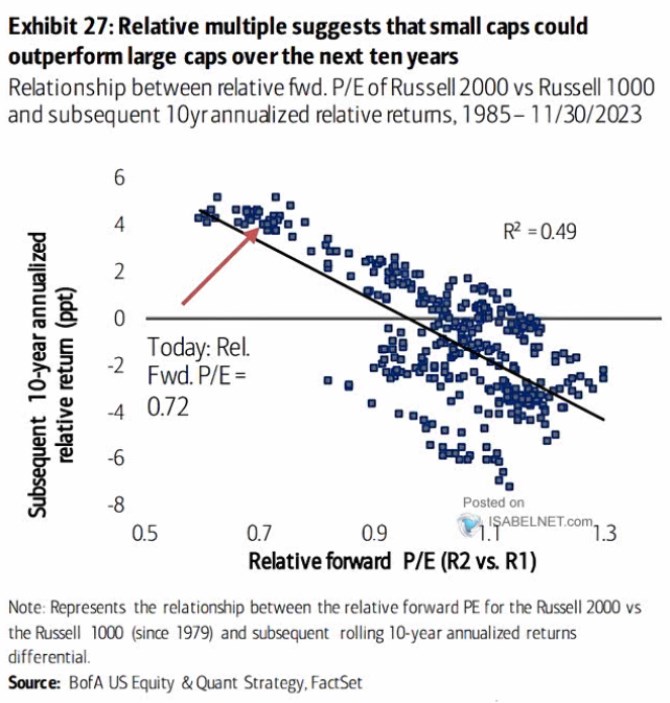

Malým firmám se v následujícím grafu věnuje i Bank of America. Zde jsou jejich relativní valuace porovnané s relativní návratností v následujících deseti letech (index Russell 2000 vs. index Russell 1000). BofA píše, že nízké relativní valuace malých firem nyní naznačují, že jejich návratnost by v následujících deseti letech mohla být vyšší než u akcií větších firem:

Zdroj: CNBC, X

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Přečtěte si také k úrokovým sazbám

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Prezentace

27.12.2024 Stále více lidí investuje do bitcoinu.

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

Okénko investora

Ole Hansen, Saxo Bank

Šokující předpověď - Ceny elektřiny se zblázní a USA zdaní datová centra AI

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Okénko finanční rady

Lukáš Raška, Portu

Do důchodu v 67? Bez vlastního zajištění se tomu nevyhnete (2.1.2025)

Lenka Rutteová, Bezvafinance

Spotřebitelské půjčky rostou nejrychleji na jižní Moravě, jih Čech "zaostává"

Tomáš Vrňák, Ušetřeno.cz

Levnější elektřina, dražší suroviny: Svátky se prodraží hlavně kvůli máslu

Martin Thienel, Kalkulátor.cz

Vojtěch Šanca, Delta Green

Základ flexibility: začít šetřit můžete hned teď, třeba i v bytě

Martin Pejsar, BNP Paribas Cardif Pojišťovna

Ztráta zaměstnání vás může potkat nejen v předdůchodovém věku

Jiří Sýkora, Swiss Life Select

Aleš Rothbarth, Skupina Klik.cz

Umíme si chránit svůj majetek pojištěním? Průzkum ukazuje zajímavá čísla