Američané stále více nakupují na dluh. Na kreditních kartách vůbec poprvé překročily dluhy bilion dolarů

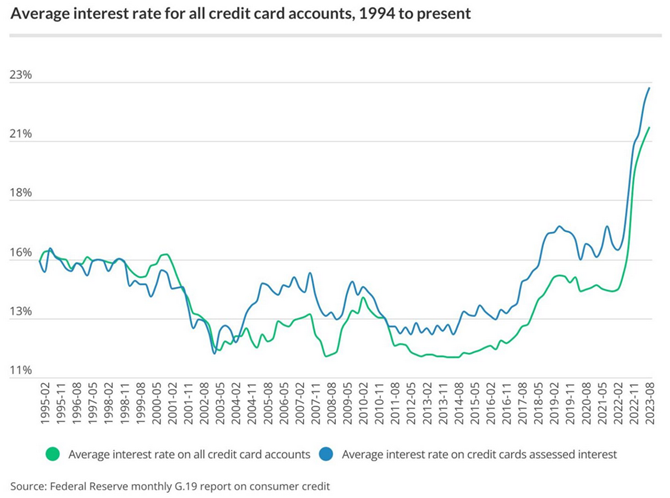

Přestože na kreditních kartách v USA dosahují úrokové sazby nejvyšších úrovní za téměř 40 let, chuť využívat danou drahou platební metodu neklesá. Nesplacené zůstatky na kreditních kartách letos poprvé v historii překročily 1 bilion dolarů, tedy v přepočtu zhruba 22,5 bilionů korun. Přitom tento týden se průměrná úroková sazba, resp. RPSN dostala na 20,72 %. Přestože Fed avizoval obrat na jím stanovených úrokových sazbách, obrat u zmiňovaných kreditních karet zatím evidentně není na pořadu dne. Prosinec je již 22 měsícem v řadě, kdy se u nově nabízených kreditních karet RPSN zvýšilo. Dle průzkumné společnosti Lendingtree, sledující zhruba 200 nejoblíbenějších kreditních karet v USA od více než 50 vydavatelů, na v průměru 24,59 %.

Vysvětlivka: RPSN (Roční Procentní Sazba Nákladů) - Udává procenta z dlužné částky, které musí spotřebitel zaplatit za období jednoho roku v souvislosti s jejich čerpáním, tedy veškeré náklady, které jsou s půjčkou spojeny.

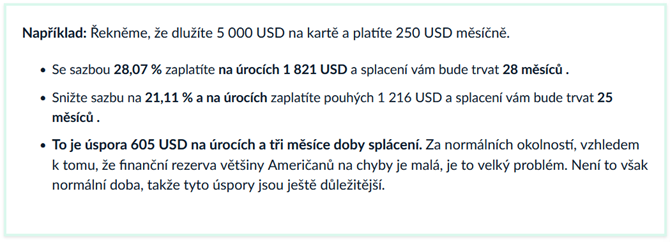

Pokud má klient v USA velmi dobrý kredit, může očekávat RPSN v průměru 21,11 %. V opačném případě však v průměru 28,07 %. Na trhu jsou zkrátka vidět u kreditních karet sazby již i nad 30% hranicí. Zatímco při „nulových“ sazbách Fedu v září 2019 měla pouze 2 % ze zhruba 200 sledovaných kreditních karet RPSN 29,99 % či vyšší, v současnosti již 39 % karet.

Finanční instituce se zkrátka snaží vyššími sazbami udržet svou ziskovost, když roste delikvence nesplácení, potažmo dluhy. Další vývoj je pro ně těžko předvídatelný. Každopádně než Fed začne snižovat sazby, obrat čekat nelze. Zkrátka v nejbližších měsících daný trh bude v USA ještě čelit výzvám. Vést může ke snížení spotřebitelské poptávky, tedy tlaku na ekonomiku.

Na druhou stranu kreditní karty jsou pro poskytovatele byznysem s potencionálními výraznými maržemi. Připomenout lze, že Fed minulý týden ponechal základní úrokové sazby na 22letém maximu 5,25-5,5 %. Poskytovatelé kreditek tak vlastně mohou v hrubém vyjádření inkasovat 4 až 5násobek. Ale také nemusí. Stačí totiž, aby klient čistě jen využil tzv. bezúročného období a dluh na kreditní kartě včas v termínu splatil. Nezaplatí pak ani korunu, resp. dolar navíc. Tedy vlastně využije výhod, které kreditní karty skýtají. Možnost získat většinou až na zhruba 7týdnů finanční prostředky na své nákupy zdarma. Navíc často další výhody. Ať už různorodé připojištění, slevy na kupované zboží či služby, tak často i přímo procentní část z útrat.

U nás není problém standartně získat u banky 0,5% z každé utracené částky přes kreditní kartu. Například z měsíčních 20 tis. korun tak 100 korun. Tedy za rok 1 200 korun. Občas se objevují nabídky, kdy novým klientům banky nabízejí po nějakou dobu 2% sazbu. Tedy v uvedeném příkladě lze již hovořit o možné měsíční úspoře/bonusu 400 Kč. U nás se úrokové sazby, resp. RPSN v případě „špatného“ pro klienta tedy nevýhodného využívání karty pohybují okolo zhruba 25 %. V porovnání s USA lze říci, že příp. změna jejich výše není u nás až v takové míře provázaná s nastavením úrokových sazeb ze strany ČNB.

Je relativně stabilní. Jak možno vidět níže z grafického přehledu, sazby u kreditek v USA se v posledních letech nejednou pohybovaly pod 13%. Nutno uvést, že k zdražení pak přispěly také tamní legislativní změny za Baracka Obamy, které měly ochránit spotřebitele. Nicméně ve svém důsledku se to odrazilo na vyšších sazbách. Každopádně u nás se v „levných dobách“ u nejlepších nabídek na trhu sazba pohybovala u 20 %.

Zdroj grafu: Lendingtree

Tak jako tak, pokud není uživatel schopen útraty z kreditní karty splácet v určeném termínu, a tedy vlastně tak plně využívat její výhody, měl by se poohlédnout po jiných možnostech úvěrování. Banky nabízejí ať už o něco levnější kontokorent na běžném účtu, tak především spotřebitelské úvěry. Oproti kreditce lze v těchto případech na nákladech ušetřit zhruba polovinu. V případě Američanů je však kreditka standartním nástrojem, navzdory tomu, že bezúročné období využívají jen minimálně. A jak patrno níže z uvedeného příkladu, přitom za to výrazně platí.

Poslední zprávy z rubriky Úvěry, půjčky:

Přečtěte si také:

Příbuzné stránky

- Státní dluh - Vývoj výše státního dluhu

- Dolar, Americký dolar USD, kurzy měn

- Dolar, Australský dolar AUD, kurzy měn

- Dolar, Kanadský dolar CAD, kurzy měn

- Zprávy Kurzy.cz - ekonomika, akcie, koruna, euro, dolar, zprávy ze světa.

- USD, americký dolar - převod měn na CZK, českou korunu

- Američané stále více nakupují na dluh. Na kreditních kartách vůbec poprvé překročily dluhy bilion dolarů

- Průměrný Američan dluží na kreditní kartě 3 600 USD. Čím chudší, tím větší je dluh - Diskuze, názory, doporučení a hodnocení

- Průměrný Američan dluží na kreditní kartě 3 600 USD. Čím chudší, tím větší je dluh - Diskuze, názory, doporučení a hodnocení

- Veřejný dluh USA poprvé překonal hranici 34 bilionů dolarů

- Zahraniční dluh ČR stoupl na 1,513 bilionu, vyšší jsou i dluhy domácností a podniků

- Dluh už přesáhl 3 biliony. Připravme se na zhoršení ratingu a dražší splácení dluhu. A to jsou naprosto vyhozené peníze

Prezentace

27.12.2024 Stále více lidí investuje do bitcoinu.

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

Okénko investora

Ali Daylami, BITmarkets

Petr Lajsek, Purple Trading

Mgr. Timur Barotov, BHS

Jakub Petruška, Zlaťáky.cz

Olívia Lacenová, Wonderinterest Trading Ltd.

Od slunečního světla do hlubin: Skrytý zdroj kyslíku, který vyvolává kontroverze

Jiří Cimpel, Cimpel & Partneři

Svět se mění: 4 klíčové výzvy, na které musíte připravit své děti

Ole Hansen, Saxo Bank

Šokující předpovědi - Ceny elektřiny se zblázní a USA zdaní datová centra AI

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky