Hrubá přidaná hodnota ČR během druhého i třetího čtvrtletí 2023 klesla. Výkon ekonomiky nedosáhl úrovně z roku 2019

Výkonnost odvětví - Vývoj ekonomiky České republiky - 3. čtvrtletí 2023

Údaje z nabídkové strany ekonomiky naznačují, že i během dosavadní části letošního roku balancovalo tuzemské hospodářství na hraně recese. Zatímco na jeho počátku celková hrubá přidaná hodnota (HPH) [1] díky většině služeb i stavebnictví mezikvartálně mírně rostla (+0,5 %), během 2. i 3. čtvrtletí se shodně snížila o 0,4 %. Projevil se zde pokles výkonu zpracovatelského průmyslu i uskupení obchod, doprava, ubytování a pohostinství. Celková HPH tak ve 3. čtvrtletí stále o 1 % zaostávala za vrcholem z předpandemické konjunktury z roku 2019. Za 1. až 3. čtvrtletí HPH stále mírně rostla (+0,4 %), k čemuž přispěl nejvíce zpracovatelský průmysl (+0,5 p. b.), který profitoval z dobrých výsledků výroby dopravních prostředků. V rámci služeb podpořila vývoj HPH většina hlavních odvětví – hlavně informační a komunikační činnosti (+0,5 p. b.) a veřejné služby [2] (+0,2 p. b.). Přetrvávající útlum spotřeby domácností vyústil v pokles HPH v uskupení obchod, doprava, ubytování a pohostinství (o 1,4 %), jenž nastal poprvé po třech letech. Výrazně se letos snížil výkon ve stavebnictví (−2,7 %), za úrovní HPH z roku 2019 zaostal o pětinu. Růst HPH v ekonomice byl ovšem nejvíce tlumen pokračujícím propadem výkonu těžby a energetiky (příspěvek −0,5 p. b., při útlumu odvětví o 20 %). V primárním sektoru pokračoval pokles HPH (−2,0 %), byl však mírnější než v letech 2021 a 2022, kdy celý sektor zásadně ovlivnila rychle klesající těžba dřeva. V samotném zemědělství pokračoval druhým rokem v řadě pokles výroby masa, naopak dlouhodobý trend posilování výroby mléka přetrval [3] . U většiny hlavních plodin došlo sice k meziročnímu poklesu úrody [4] , i tak lze letošní sklizeň považovat za dobrou (u některých obilovin či olejnin dokonce za nadprůměrnou).

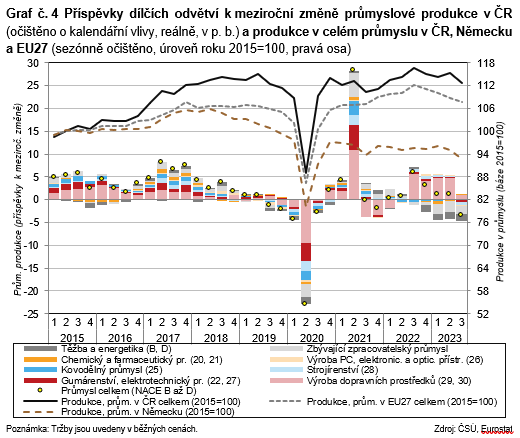

Mezikvartální oživení průmyslu ve 2. čtvrtletí 2023 bylo dočasné.Následně došlo k plošnému útlumu produkce

Průmysl letos prochází fází cyklického útlumu, jehož počátek lze vystopovat již v polovině roku 2022. Sílící nákladové tlaky spojené s prudkým růstem cen energií a dalších vstupů (i nejistoty ohledně jejich vývoje) byly umocněny slábnoucí poptávkou v klíčových exportních teritoriích doprovázených nepříznivým vývojem spotřeby domácností i soukromé investiční aktivity. To mělo dopad zejména na energeticky náročné průmyslové obory. Situaci dočasně zlepšovalo oživení v automobilovém průmyslu, který postupně finalizoval větší objem zakázek nahromaděných z období, kdy plynulost výroby vázla kvůli narušeným dodavatelským řetězcům. V letošním 2. čtvrtletí se dokonce mezikvartální růst průmyslové produkce [5] krátkodobě obnovil (+0,8 %). Ovšem slabý výkon průmyslu v září se odrazil na celém 3. čtvrtletí, během nějž se produkce snížila – nejvíce za poslední dva roky (−2,3 %). Na tom se podílela především výroba dopravních prostředků, k útlumu ovšem došlo téměř ve všech zpracovatelských oborech. Aktuální objem produkce celého průmyslu tak opět klesl pod úroveň dosaženou na vrcholu poslední konjunktury (v závěru minulé dekády).

[1] Údaje o HPH jsou vyjádřeny ve stálých cenách a v očištění o sezónní a kalendářní vlivy.

[2] Zahrnují skupinu veřejná správa a obrana, vzdělávání, zdravotní a sociální péče.

[3] Přímý nákup mléka od producentů vzrostl (v naturálním vyjádření) za 1. až 3. čtvrtletí 2023 meziročně o rovné 1 %. Na 3,5% poklesu výroby masa na jatkách ve stejném období se zásadně podílela nižší výroba vepřového (−6,7 %), v menší míře i drůbežího (−1,7 %). Naopak u hovězího masa došlo k mírnému růstu (loňská základna byla však nízká – výroba tehdy klesla na pětileté minimum). Za poklesy výroby stály rostoucí náklady prvovýrobců (krmiva, energie), zčásti i nižší poptávka spotřebitelů (vlivem prudkého růstu cen v obchodech). Ceny prvovýrobců u hovězího a drůbežího masa se po prudkém loňském růstu letos stabilizovaly, naopak u vepřového dál strmě rostly (zčásti šlo o ovšem o „kompenzaci“ velmi nízkých cen z roku 2021).

[4] Poslední letošní odhad (k 30. 9.) potvrdil dobrou sklizeň hlavních zemědělských plodin. Sklizeň všech obilovin je odhadována na 7,93 mil. tun při výnosu 6,0 t/ha. Meziročně je sklizeň nižší o 3,4 %, 5letý průměr ale převyšuje (+1,3 %). Velmi dobrá byla hlavně úroda pšenice překračující nejen 5letý průměr (+6,9 %), ale nepatrně i loňskou sklizeň. Naopak kukuřice na zrno se letos urodilo nejméně za posledních 5 let (a za dlouhodobým průměrem úroda zaostala o čtvrtinu). K citelnému poklesu došlo u pícnin, sklizeň v předchozích letech u nich však patřila k nadprůměrným. Kukuřice na zeleno se letos urodilo meziročně o 14,3 % méně, vojtěšky a jetele o 22 % méně. Hlavně díky nárůstu osevních ploch se sklidilo více řepky (meziročně +10,9 %). Úroda většiny ostatních olejnin sice meziročně klesla, ale díky rozšiřování ploch osevů se sklizeň drží nad úrovní dlouhodobého průměru. Cukrové řepy se sklidilo meziročně o 7,2 % méně. Negativní dopad sucha a horka na úrodu cukrovky částečně eliminovaly následné srpnové deště, slunné a teplé září. Vlhčí srpen zčásti pomohl mírně vylepšit původně pesimistické odhady sklizně brambor. I tak je jejich úroda meziročně o 18,6 % nižší, podobně zaostává i za víceletým průměrem (zčásti i kvůli poklesu ploch). Naopak trend rozšiřování osevů pomáhá úrodě luskovin. U hlavních druhů zeleniny (cibule, květák, zelí, rajčata) je letošní úroda meziročně významně vyšší (a zpravidla převyšuje i 5letý průměr). Úroda mrkve byla ale slabší (meziročně o 10 %). U chmele lze letos (po velmi špatném loňském roce) očekávat mírně nadprůměrnou sklizeň.

[5] Zahrnuje odvětví těžby a dobývání, zpracovatelského průmyslu a také energetiky (zde pojímané jako odvětví výroby a rozvodu elektřiny, plynu, tepla a klimatizovaného vzduchu). Všechna meziroční tempa produkce jsou očištěna o kalendářní vlivy, mezičtvrtletní tempa i o vliv sezónnosti.

V 1. pololetí udržovaly mírný meziroční růst produkce v průmyslu zejména investičně náročné obory. Ve 3. kvartálu se však výkon průmyslu znatelně snížil

Nepříznivý vývoj produkce celého odvětví je letos zřejmý i v meziročním srovnání. Zatímco v 1. i 2. čtvrtletí si průmysl udržel velmi mírný růst (okolo 1 %), v následujícím kvartálu se jeho výkon snížil o 3,5 % (a docílil tak nejslabšího tempa od nucených přerušení výroby v období na počátku pandemie ve 2. čtvrtletí 2020). Významný vliv zde měl fakt, že k vývoji průmyslu přestaly pozitivně přispívat některé významné investičně náročné obory (strojírenství, výroba počítačů, elektronických a optických přístrojů), i to, že během léta citelně zvolnil meziroční růst ve výrobě motorových vozidel i v návazném oboru elektrotechniky. Za 1. až 3. čtvrtletí 2023 průmyslová produkce nepatrně klesla (−0,4 %), především vlivem útlumu v energetice (příspěvek −1,2 p. b, při propadu odvětví o 12,3 %). Za nižší výrobou elektřiny stál z drtivé části hlubší útlum u parních (−21,6 %) a paroplynových elektráren (−8,4 %), velmi mírně se snížila i produkce jaderných elektráren (−0,7 %). Vedle pravidelných odstávek výrobních zařízení souvisel výkon celé energetiky s očekávaným poklesem tuzemské poptávky [6] . V ní se projevily dopady opatření směřující k úsporám spotřeby elektřiny, zemního plynu i tepla na straně domácností i firem, nižší poptávka po energiích v podnicích vlivem poklesu výrobní činnosti, ale i příznivé klimatické podmínky [7] .

Útlum energeticky vysoce náročných oborů letos pokračoval. V těžbě a dobývání se produkce za tři čtvrtletí meziročně propadla o 13,8 %, dvouciferný pokles nastal jak v klíčovém oboru těžby uhlí, tak i v těžbě stavebních materiálů. Na citelný pokles poptávky reagovala rovněž výroba stavebních materiálů, jejíž produkce se propadla nejvíce ze všech průmyslových oborů (−18,1 %), a k poklesu celého průmyslu přispěla 0,8 p. b. Se slabšími výkony stavebnictví souvisí i změna poptávky po technických textiliích, jež se odrazila v téměř 12% poklesu produkce v celém textilním průmyslu. S hlubokým útlumem domácí i zahraniční poptávky se potýkalo hutnictví, jehož výkon letos propadl o sedminu a snižoval se druhým rokem v řadě. O více než desetinu klesla produkce také v chemickém průmyslu. Vysoký růst výrobních nákladů druhý rok v řadě poznamenal také výkon gumárenství a plastikářství. Vzhledem k jeho vazbě na rozvíjející se výrobu motorových vozidel zde ale produkce klesala mírněji (−4,6 %). Diverzifikované odvětví kovodělného průmyslu si vedlo lépe, když letos stejně jako za celý loňský rok registrovalo jen mělký pokles (o 2 %). Útlum energeticky náročných segmentů zde mohl být zčásti kompenzován růstem zbrojní výroby.

Nižší poptávka se letos odrážela rovněž ve většině menších zpracovatelských oborů. V tiskárenství tak produkce propadla za tři čtvrtletí meziročně o 17,1 %. Vlivem ústupu kůrovcové kalamity klesala produkce v dřevozpracujícím průmyslu letos zatím pomaleji (−6,5 %) než v roce 2022. V návazném energeticky náročném papírenském průmyslu se výkon snížil o 8,2 %, v nábytkářství zasaženém především slabším odbytem v zahraničí pak dokonce o 14,2 % [8] . Klesající spotřeba [9] tuzemských domácností se odrazila v nižší produkci nápojového (−3,4 %) či potravinářského průmyslu (−3,3 %, v rámci 1. až 3. čtvrtletí šlo o nejhorší tempo od krizového roku 2009). Omezování „zbytných“ výdajů domácností v reakci na propad reálných výdělků letos zastavilo oděvnictví (−3,2 %) [10] , které se loni slibně zotavovalo, i dlouhodobě rozvíjející se obor ostatní zpracovatelský průmysl (−3,6 %, nejslabší tempo od roku 2009) [11] . Osm výše uvedených menších zpracovatelských oborů přispělo v 1. až 3. čtvrtletí k poklesu průmyslu 0,9 p. b.

[6] Dle údajů energetického regulačního úřadu se letos za tři čtvrtletí hrubá tuzemská spotřeba elektřiny meziročně snížila o 5,9 % a prohloubila svůj pokles z předchozího roku (−1,5 %). K úspoře došlo letos u všech hlavních kategorií spotřeby – nejvíce u domácností (o 4,7 %, za dva roky dokonce o 13,2 % ), nejméně u velkoodběratelů (−3,9 %). Citelně, byť mírněji než loni, klesla v 1. až 3. čtvrtletí i celková spotřeba plynu (vyjádřená v m3) v ČR – meziročně o 12,1 % (po přepočtu na teplotní normál o 10,3 %). Znatelné snížení spotřeby nastalo u všech hlavních kategorií odběratelů, nejvyšší bylo u domácnosti, které odebraly meziročně o 14,2 % plynu méně (za dva roky o 30,7 % méně), nejmenší pokles pak u velkoodběratelů (−10,6 %, za dva roky ale 29,9 %). K celkovému meziročnímu poklesu spotřeby elektřiny i plynu došlo dosud letos ve všech měsících (leden až září). Aktuální data za 1. pololetí 2023 ukazují i na plošný meziroční pokles spotřeby tepla (vyjádřené v TJ) – v domácnostech o 3,1 %, v odvětví obchodu, službách, školství, zdravotnictví o 6,9 %, v průmyslu o 11,9 %.

[7] Průměrná teplota ovzduší v ČR vystoupala letos v lednu i září nad dlouhodobý normál o 3,4 stupně, v únoru i březnu o 1,5 stupně.

[8] Za výrazným útlumem tohoto odvětví stojí i vyšší srovnávací základna. Na počátku roku 2022 zde dosáhl objem produkce rekordní úrovně (ve srovnatelné řadě od roku 2001).

[9] Několikaletý růst spotřeby potravin v ČR (vyjádřený v naturálních jednotkách) se zastavil již v roce 2022. Celková spotřeba potravin na jednoho obyvatele v roce 2022 činila 793 kg a byla meziročně nižší o 32 kg, když klesla na úroveň posledních předcovidových let. Proti roku 2021 se spotřebovalo méně mléka a mléčných výrobků, masa, vajec, tuků, brambor, ovoce i zeleniny. Po deseti letech se zastavil růst spotřeby masa (relativně nejvyšší pokles nastal o hovězího).

[10] Za celý rok 2022 vzrostla v tomto odvětví produkce o 13 %. Spolu s kožedělným a obuvnickým průmyslem šlo o nejvyšší růst mezi hlavními průmyslovými obory.

[11] Tento obor zahrnuje (vedle váhově dominantní skupiny výroby lékařských a dentálních nástrojů a potřeb) také výrobu her, hraček, hudebních nástrojů, sportovních potřeb či klenotů a bižuterie.

Přestože automobilový průmysl v 1. až 3. čtvrtletí navýšil svou produkci meziročně o 17,8 % [12] a ve směru růstu průmyslu přispěl 3,3 p. b., poklesu celého průmyslu nezabránil. V samotném 3. čtvrtletí ovšem růst v tomto odvětví zvolnil na 4,7 % a proti úrovni z letošního 2. čtvrtletí se dokonce snížil (−5,2 %) [13] . I tak převyšoval úroveň z předkrizového vrcholu (2. čtvrtletí 2021) o více než desetinu. Rozvoj výroby automobilů dokládají i údaje o fyzické produkci [14] . Zlepšení dříve váznoucích dodávek některých výrobních komponentů se odrazilo citelným zvýšením využití výrobních kapacit automobilového průmyslu. To na počátku 2., 3. i 4. čtvrtletí 2023 přesáhlo 92 % (společně s petrochemií bylo nejvyšší ze všech hlavních zpracovatelských oborů) a vrátilo se na svou předkrizovou úroveň.

Především vlivem domácí poptávky se dařilo odvětví výroby ostatních (zejm. kolejových) dopravních prostředků. I díky finalizaci významných dlouhodobých zakázek z konce 1. pololetí produkce za tři čtvrtletí meziročně vzrostla o 15,3 % (prorůstový příspěvek k celému průmyslu ovšem činil „jen“ 0,3 p. b). Rozvoj výroby dopravních prostředků podpořil i návazné odvětví elektrotechnického průmyslu (+3,3 %). Růst produkce se naopak téměř zastavil ve váhově významném odvětví strojírenství (+0,4 %) a také ve výrobě počítačů, elektronických a optických přístrojů (+1,0 %), kde se od loňského roku odrážel dynamicky rostoucí trh v oblasti fotovoltaiky. Obě odvětví zasáhla slabší zahraniční poptávka, což se v letošním 3. čtvrtletí projevilo poklesem jejich produkce (v případě strojírenství poprvé od konce roku 2020). Naopak ze stabilní poptávky z tuzemska i zahraničí mohly profitovat některé relativně menší zpracovatelské obory – hlavně farmaceutický průmysl (kde produkce za tři čtvrtletí vzrostla zhruba o desetinu druhý rok v řadě) a také opravy strojů a zařízení.

Zatímco na počátku letošního roku rostly nominální tržby průmyslových podniků [15] meziročně ještě dvouciferným tempem, ve 3. čtvrtletí se snížily o 3,5 % (bez významnějšího rozdílu mezi tempy za domácí tržby a ty z přímého vývozu) a klesly tak poprvé po bezmála třech letech. Slábnoucí tempo tržeb lze zčásti připsat vlivu odeznívajícího cenového růstu na straně výrobců (zejména ve zpracovatelském průmyslu), současně ale vypovídá také o poklesu tuzemské i zahraniční poptávky. Růst cen průmyslových výrobců byl ve 3. čtvrtletí již jen mírný (1,3 %) a tržby tak klesly ve více než polovině průmyslových oborů (nejvíce v hutnictví, o 26 %). V jiných oborech postižených poklesem reálné poptávky se však tržby díky přetrvávajícímu cenovému růstu navýšily (v těžbě uhlí a stavebních materiálů, v potravinářství, výrobě nápojů, oděvnictví a obuvnictví). Ze zpracovatelských oborů registrovaly větší než 10% růst tržeb výrobci ostatních dopravních prostředků a odvětví opravy strojů a zařízení.

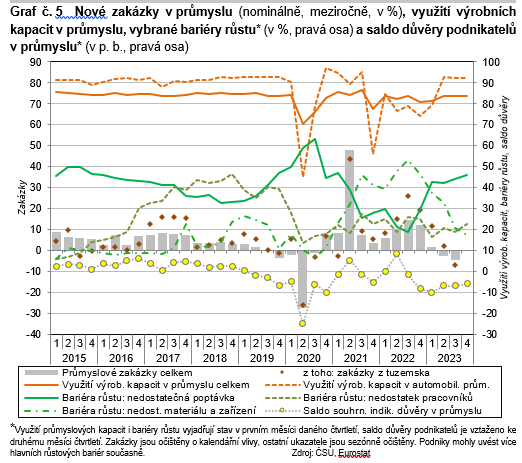

Dynamika nových průmyslových zakázek potvrzovala přetrvávající slabou poptávku. Nominální hodnota zakázek ve sledovaných průmyslových odvětvích [16] se letos ve 2. čtvrtletí meziročně snížila o 2,8 %, v následujícím období již o 4,7 %. Rychleji klesla domácí poptávka [17] , která ještě loni významně pomáhala tlumit negativní dopady nastupující energetické krize. Nepříznivé vyhlídky se stále týkaly energeticky náročných oborů. V hutnictví či chemickém průmyslu byla ve 3. čtvrtletí hodnota zakázek ve srovnání se 3. čtvrtletím loňského roku o pětinu nižší. Ve strojírenství i výrobě počítačů a elektronických a optických přístrojů se během letošního léta zastavil růst poptávky. Ta se naopak stále mírně zvyšovala v elektrotechnice a výrobě motorových vozidel. Nejpříznivější vyhlídky držela stále farmacie, kde více než 10% růst zakázek přetrvával šestý kvartál v řadě. Signály zvýšené poptávky zde byly patrné z tuzemska i ze zahraničí.

[15] Jde o tržby z průmyslové činnosti. Meziroční tempa tržeb jsou očištěna o kalendářní vlivy.

[16] Zjišťování zakázek probíhá jen ve dvanácti zpracovatelských odvětvích vyrábějících převážně na zakázku, s dlouhodobějším výrobním cyklem a s většími zásobami zakázek. Meziroční tempa zakázek jsou očištěna o kalendářní vlivy, mezikvartální tempa také o vliv sezónnosti.

[17] Ve 3. čtvrtletí klesly nové tuzemské zakázky meziročně o 7,2 % a pokles v mezikvartálním srovnání registrovaly počtvrté v řadě.

Důvěra podnikatelů v průmyslu se od letošního jara zhoršovala pod vlivem nepříznivých hospodářských výhledů v klíčových exportních destinacích. V září dosáhla tříletého minima a pohybovala se zřetelně v negativním pásmu. Narůstající pesimismus úzce souvisel se zhoršeným hodnocením u poptávky, krátkodobých očekávání vlastní výroby, hospodářské situace podniku i zaměstnanosti [18] . V říjnu a listopadu se celková důvěra zvýšila (a vrátila se na úroveň z přelomu let 2022 a 2023). Narostl počet podniků očekávajících zvýšení výroby a současně klesly stavy zásob hotových výrobků, jež byly ještě během léta nezvykle vysoké. Podniky však ani na sklonku roku neopustil pesimismus ohledně současné poptávky (zejména té zahraniční). Za nedostatečnou ji považoval každý čtvrtý a 46 % podniků (nejvíce v letošním roce) uvedlo, že pro ně nedostatečná poptávka představuje významnou bariéru růstu [19] . Nedostupnost materiálu a zařízení limitoval již pouze šestinu podniků (nejméně za poslední tři roky), nedostatek pracovníků pak zhruba každý pátý podnik (v některých průmyslových oborech se však stále jednalo o klíčovou rozvojovou bariéru [20] ).

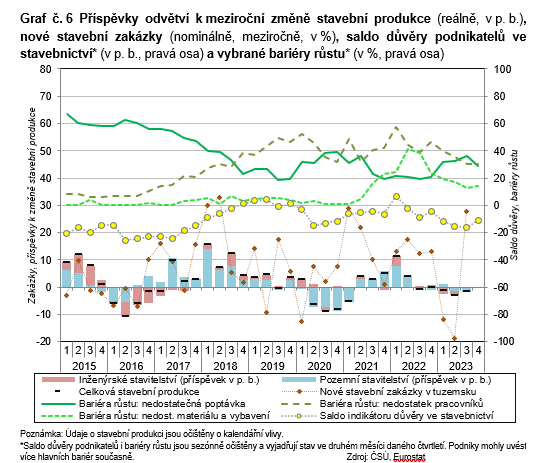

Stavebnictví letos v 1. až 3. čtvrtletí stále ovlivňovaly přetrvávajícími nákladové tlaky i slábnoucí investiční aktivita v soukromé sféře. Ačkoli meziroční růst cen stavebních materiálů zmírňoval (v září dokonce již ceny po více než třech letech nepatrně klesly), citelnějšímu poklesu realizovaných i očekávaných cen stavební výroby [21] bránil svižný růst pracovních nákladů ovlivněný chronickým nedostatkem (zejména kvalifikované) pracovní síly. Zhoršená finanční situace domácností spolu se sníženou dostupností hypoték [22] zásadně ochladily loňský boom realitního trhu. Proti hlubšímu útlumu výkonu stavebnictví naopak působily veřejné investice [23] , resp. sílící příliv prostředků z rozpočtu EU určený na výstavbu i modernizaci dopravní infrastruktury či na snížení energetické náročnosti v oblasti bydlení.

Trend vývoje stavební produkce [24] byl zatím letos mírně sestupný. Ta sice v 1. čtvrtletí mezikvartálně rostla o 2,4 % (zčásti díky velmi mírné zimě), v následujícím kvartálu se však o rovná 3 % snížila, když srovnatelně slabšího výkonu docílily jak pozemní, tak inženýrské stavitelství. Ve 3. čtvrtletí pokles celého odvětví zmírnil na 1,5 % a v samotném inženýrském stavitelství došlo dokonce k lehkému oživení. Stavební produkce za 1. až 3. čtvrtletí meziročně klesla o rovná 2 %, z drtivé části vlivem inženýrského stavitelství, kde se výkon propadl o 4,6 % (zčásti vlivem vyšší loňské základny, zejména z počátku roku). V pozemním stavitelství produkce klesla mírněji (−1,1 %), tento obor byl však výrazněji utlumen v období pandemie. Ve 3. čtvrtletí tak letos produkce v obou hlavních oborech stavebnictví za shodným obdobím předkrizového roku 2019 zaostávala o více než 7 %.

[18] Ty přetrvávají od loňského října. To se již začalo projevovat na „tvrdých“ datech – evidenční počet zaměstnanců v průmyslu se ve 3. čtvrtletí 2023 meziročně snížil o 1,6 % (v úhrnu od počátku letošního roku o 1,2 %).

[19] Podniky mohly uvést více bariér současně. Bariéry jsou očištěny o vliv sezónnosti. Slabá poptávka představovala zásadní růstový limit především pro většinu energeticky náročných průmyslových oborů (hutnictví, výroba stavebních hmot, gumárenství a plastikářství, dřevozpracující a papírenský průmysl), dále pro textilní či nápojový průmysl. Tuto bariéru uvedl i vysoký podíl podniků ve výrobě elektrických zařízení.

[20] U nedostatku zaměstnanců šlo o strojírenství, kožedělný i obuvnický průmysl či výrobu dopravních prostředků (mimo automobily).

[21] Dle konjunkturálních průzkumů z letošního listopadu očekávalo růst cen vlastní produkce (v horizontu tří měsíců) stále bezmála 40 % tuzemských stavebních podniků. I přes postupný pokles, který je však mírnější než v průmyslu, šlo o nejvyšší podíl mezi všemi hlavními odvětvími.

[22] Ta souvisela s poklesem reálných příjmů domácností i s vysokými úrokovými sazbami hypoték (jejichž úroveň se během letošního roku příliš nezměnila). Situaci by v nejbližší době mohlo zlepšit omezení regulací. Od ledna 2024 přistoupila ČNB k deaktivaci některých limitů pro poskytování hypotečních úvěrů (poměr celkové výše dluhu, resp. výše dluhové služby k ročnímu čistému příjmu domácnosti).

[23] Např. kapitálové výdaje státního rozpočtu ČR vzrostly letos od ledna do listopadu meziročně o 22 %, resp. o 32,4 mld. korun.

[24] Údaje o stavební produkci jsou ve stálých cenách, meziroční tempa jsou očištěna o kalendářní vlivy, mezičtvrtletní též o vliv sezónnosti.

V pozemním stavitelství je současné ochlazení poptávky nejzřetelněji zachyceno v oblasti zahajované bytové výstavby. Počet bytů od ledna do září meziročně propadl o sedminu (na 27,3 tis., na tříleté minimum). Pokles měl plošný charakter (i v krajském pohledu), růstový trend se zachoval jen v okrajových segmentech výstavby (nástavby k bytovým domům, adaptace nebytových budov). Vlivem vysokých finančních nákladů i nedostatku pracovníků (hlavně v menších stavebních firmách) došlo k meziročnímu propadu (o 30 %) u rodinných domů – počet zahájených bytů zde byl nejnižší za posledních osm let (11,2 tis.). Počet dokončených bytů vlivem vysoké rozestavěnosti z předchozích let dosud letos klesl jen mírně (−3,5 %), četnost bytů v rodinných (13,5 tis.) i bytových domech (9,0 tis.) se od výstavby z éry všeobecného stavebního „boomu“ (2008 až 2009) příliš nelišila .

Některé předstihové ukazatele však aktuálně vyznívají pro stavebnictví lépe. Orientační hodnota povolených staveb vzrostla v září meziročně o 11 % (po zohlednění vývoje cen a odečtení staveb nad 1 mld. korun o 2,5 %) a o desetinu byla vyšší i v kumulaci od počátku roku 2023 [25] . Hodnota nových tuzemských zakázek (u stavebních firem nad 50 zaměstnanců) ve 3. čtvrtletí meziročně vzrostla o 27,9 % (po výrazném téměř 16% poklesu v 1. pololetí 2023 – nejvyšším od krizového roku 2012 ). Celková zásoba dosud nerealizovaných zakázek byla letos na konci září rovněž vyšší (o 3,8 %), pouze však díky veřejným zadavatelům. Rezervoár soukromých zakázek totiž po celý letošní rok citelně klesal (meziročně okolo 10 %).

V červenci 2023 klesla celková důvěra podnikatelů ve stavebnictví pod dlouhodobý průměr (2003–2022) a pesimismus zároveň dosáhl takřka šestiletého maxima. Tento stav přetrvával také během podzimu. V listopadu došlo k dílčímu zlepšení ve většině sledovaných konjunkturálních ukazatelů, celková důvěra i tak zůstala meziročně slabší. I přes převažující nepříznivý pohled na současnou poptávku hodnotily stavební firmy svou aktuální ekonomickou situaci stále pozitivně, v půlročním výhledu však dále převládal mírný pesimismus. Negativní výhledy ve stavební činnosti i zaměstnanosti se oproti předchozím letošním měsícům zmírnily ( evidenční počet zaměstnanců ve středních a větších stavebních podnicích ovšem meziročně stále mírně rostl). Hlavní růstové bariéry zůstaly neměnné [26] – okolo 30 % firem limitovala nedostatečná poptávka (nejvíce v pozemním stavitelství), obdobný podíl byl sužován nedostatkem pracovních si (zejména v segmentu specializovaných stavebních činností, kde hrají důležitou roli malé a střední firmy).

[25] V růstu nominální hodnoty povolení se odrážela vyšší očekávaná aktivita firem v oblasti změn dokončených staveb (ve všech klíčových směrech výstavby) a též nová výstavba inženýrských (primárně dopravních) staveb. Naopak hodnota povolení u nové výstavby bytů propadla o 16 % (na 96 mld. korun – nejnižší úroveň za poslední tři roky).

[26] Podniky mohly uvést více bariér současně.

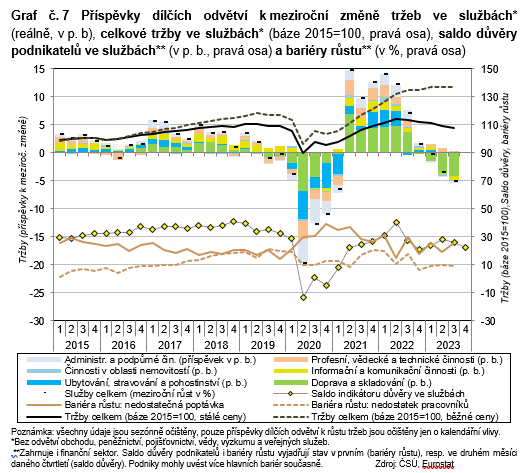

Poptávka po službách byla i během letošního roku nadále utlumená. Ačkoli potenciál jejího oživení se po odeznění pandemie v některých segmentech služeb (např. v cestovním ruchu) zatím zcela nevyčerpal, podstatnější roli hrálo to, že u řady jiných oblastí se projevila tendence tuzemských domácností k omezování „zbytných“ výdajů. Dopady vysokého růstu cen v ekonomice zasáhly rovněž podnikovou sféru, což vedlo i ke zvýšené potřebě optimalizace výrobních nákladů (např. u podpůrných a administrativních činností). Tržby ve službách [27] letos na samém počátku roku mezikvartálně klesly o 0,9 %, ve 2. i 3. čtvrtletí se následně snížily o dalších 1,5 %, resp. 1,3 %. Pokles tržeb tak přetrvával již pátý kvartál v řadě, na čemž mělo zásadní podíl odvětví dopravy a skladování. Zřetelné oslabování poptávky bylo letos patrné také v administrativních a podpůrných činnostech. Celkové tržby ve službách se v průběhu letošního roku opět vrátily pod úroveň roku 2019 (ve 3. čtvrtletí za ním zaostávaly o 2,3 % [28]).

V úhrnu za 1. až 3. čtvrtletí 2023 se tržby ve službách meziročně snížily o 2,9 % (k jejich poklesu došlo poprvé po dvou předchozích letech). Z drtivé části se na tom podílelo klíčové odvětví dopravy a skladování (příspěvek −3,0 p. b.), jehož tržby propadly o 9,6 % (sice méně než za vrcholu pandemie, ale podobně jako v roce 2009). Projevil se zde především pokles ve skladování (vč. vedlejší činností v dopravě), jenž dosáhl 13,6 % (z toho ve 3. čtvrtletí 17,6 %). Útlum výkonu průmyslu i stavebnictví doprovázený nižším obratem zbožového zahraničního obchodu [29] se odrazil i v nižších výkonech nákladní dopravy (silniční i železniční). Pozitivně se naopak v tržbách pozemní dopravy projevily vyšší výkony osobní dopravy na železnici spojené s výraznějším posílením přeshraniční dopravy, ale i rozvojem regionální dopravy (modernizace tratí, zapojování nových oblastí do systémů integrované dopravy). Meziročně vzrostly i výkony vnitrostátní veřejné autobusové dopravy, ale podobně jako v ostatních druzích osobní dopravy zatím zaostaly za „předcovidovou“ úrovní (mj. i vlivem většího rozšíření práce z domova). Pokračující zotavování příjezdového cestovního ruchu podpořilo tržby v letecké dopravě. Mírně se zvýšily rovněž tržby ve vodní dopravě. Naopak poštovní a kurýrní činnosti utržily meziročně o 3,9 % méně. Výkony zde klesají druhým rokem v řadě, což lze z velké části připsat dopadu poklesu poptávky v oblasti dříve se silně rozvíjejících internetových prodejů.

Tržby v ubytování, stravování a pohostinství vzrostly za tři letošní čtvrtletí meziročně o 3,9 %. Svižnější tempo vykázal segment ubytování (+9,1 %), téměř výhradně však díky nižší srovnávací základně, neboť v mezikvartálním pohledu se zde totiž růst tržeb letos zastavil [30]. Meziroční růst počtu příjezdů i přenocování hostů v HUZ v Česku však pokračoval, byť tempo postupně sláblo – jak u domácí, tak zahraniční klientely. Ve 3. čtvrtletí přijelo do Česka 7,9 mil. hostů, meziročně o 7,9 % více. Celková poptávka po cestovním ruchu v ČR poprvé překonala předkrizovou úroveň – oproti 3. kvartálu 2019 přijelo o 4,3 % hostů více [31] , počet jejich přenocování byl vyšší o 2,4 % (z toho u zahraničních hostů však poptávka stále o více než desetinu zaostávala). Segment stravování a pohostinství více ovlivňovala slábnoucí kupní síla tuzemských domácností a tržby zde letos za 1. až 3. čtvrtletí meziročně posílily jen o 2,2 %.

V odvětví informační a komunikační činnosti tržby se v 1. až 3. čtvrtletí 2023 meziročně snížily (o 0,7 %), poprvé v tomto období od roku 2013 [32] . K letošnímu poklesu přispěla zejména slabší poptávka v informačních činnostech [33] , klesly rovněž tržby vydavatelům či v tzv. filmovém a hudebním průmyslu [34] . V dlouhodobě rostoucích činnostech v oblasti IT (zahrnujících např. programování či správu počítačového vybavení) nebo v telekomunikacích tržby letos stagnovaly (v samotném 3. čtvrtletí se mírně snižovaly). Mírný, ale stabilní růst poptávky přetrvával letos v odvětví profesní, vědecké a technické činnosti. Za tři čtvrtletí zde tržby vzrostly o 2,2 %, když se dařilo takřka všem oborům. Nejvíce tak rostly tržby právním a účetnickým činnostem (+3,6 %), k růstu celého odvětví ale nejvíce přispěly architektonické a inženýrské činnosti (+2,9 %), kde se poptávka zvyšovala navzdory potížím ve stavebnictví. Po slabším loňském roku letos mírně ožila poptávka v oblasti reklamy, v kontrastu s tím pokračoval pokles v oblasti průzkumu trhu a veřejného mínění.

Odvětví administrativní a podpůrné činnosti, poskytující často méně sofistikované služby převážně pro podniky, registrovalo v 1. až 3. čtvrtletí 2,3% pokles tržeb. Cyklický útlum poptávky zde nastal ve většině oborů. Ten byl patrný především v oblasti pronájmu a operativního leasingu, kde nejvíce klesaly tržby za stroje, zařízení a nákladní automobily, ale rovněž za výrobky pro osobní potřebu a převážně pro domácnost. Poptávka klesla také v oblasti bezpečnostních a pátracích činností nebo u úklidových činností. Pracovním agenturám se propadly tržby dvojciferným tempem druhý rok v řadě [35] (proti roku 2019 byly letos v 1. až 3. čtvrtletí nižší o více než třetinu). Dařilo se naopak cestovním agenturám a kancelářím, kde letos tržby díky příznivému vývoji v jarních i letních měsících za tři čtvrtletí meziročně vzrostly o 6,4 % a v létě téměř dorovnaly úroveň z roku 2019.

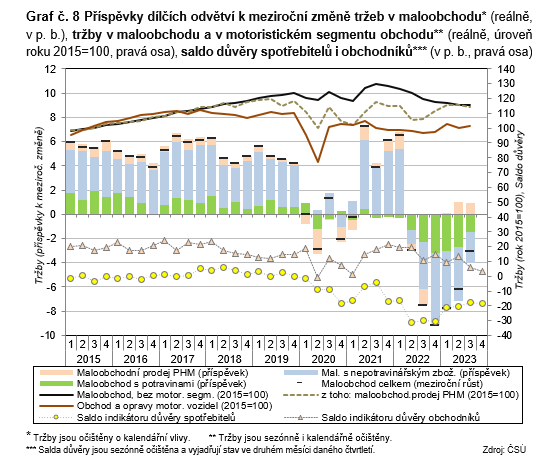

Maloobchod se stále potýkal s utlumenou poptávkou, která vyvěrala z pokračujícího poklesu reálných příjmů domácností i slabé spotřebitelské důvěry v ekonomiku [36] . Dílčí pozitivní vliv měl rostoucí počet spotřebitelů (díky příchodu uprchlíků z Ukrajiny i postupnému zotavování turismu), naopak negativně působily stále častější výjezdy tuzemských domácností na přeshraniční nákupy [37] . Ve 3. čtvrtletí 2023 se tržby v maloobchodu [38] mezikvartálně snížily o 0,2 % a pokračovaly tak v poklesu poosmé v řadě (z velké části kopírovaly trend celkových výdajů domácností na konečnou spotřebu). Délka i hloubka poklesu tržeb [39] neměla ve srovnatelné časové řadě (po roce 2000) obdoby. Přestože se tržby v nominálním vyjádření letos meziročně zvyšovaly takřka ve všech segmentech maloobchodu a jejich výše se zpravidla nacházela na historických maximech pro tato čtvrtletí, reálné tržby za celý maloobchod odpovídaly ve 3. čtvrtletí úrovni z počátku roku 2018 (z toho u potravin pouze z konce roku 2014). Na nepříznivý vývoj poptávky reagovali s odstupem i podnikatelé v obchodu a důvěra v tomto odvětví tak klesla letos v říjnu na nejnižší úroveň od jara 2021 [40] .

Za 1. až 3. čtvrtletí se maloobchodní tržby meziročně snížily o 5,7 % [41] . K tomu nejvíce přispěla nižší poptávka v segmentu nepotravinářského zboží (−4,0 p. b., při poklesu tržeb o 7,5 %). Opačně působily v první řadě vyšší tržby prodejců pohonných hmot (+6,2 %), které však tlumily pokles celého maloobchodu jen silou 0,7 p. b. Ve slabší poptávce po nepotravinářském zboží se nejzřetelněji projevil více než 14% propad tržeb za výrobky převážně pro domácnost (zahrnující hlavně železářské zboží, barvy, sklo, potřeby pro kutily, elektro, nábytek a svítidla). Významný byl také meziroční pokles tržeb internetových prodejců (−5,1 %), k němuž došlo druhým rokem v řadě [42] . Méně letos utržili i prodejci oděvů, obuvi a koženého zboží (−6,5 % [43] , proti roku 2019 poptávka zaostala skoro o čtvrtinu). Mírněji klesly meziročně tržby specializovaným prodejnám s počítačovým a komunikačním zařízením či s farmaceutickým a zdravotnickým zbožím (proti roku 2019 však v nich byly vyšší o více než desetinu). Dařilo se prodejcům kosmetických a toaletních výrobků, kde tržby meziročně vzrostly o 1,5 % [44] . Třetí rok v řadě se zvýšila poptávka v malém segmentu ostatního maloobchodu v nespecializovaných prodejnách (zahrnujícího typicky menší provozovny orientované na prodej různorodého drobného zboží, zpravidla ve slevových akcích). Prodejci potravin utržili meziročně o 6,6 % méně (v rámci 1. až 3. čtvrtletí šlo o nejhlubší pokles ve srovnatelné řadě od roku 2000). Slabší poptávku zde pocítily jak velké řetězce, tak malé specializované prodejny (v nichž mají nejvyšší váhu prodejci tabákových výrobků a také masa a masných výrobků).

Na růstu tržeb v motoristickém segmentu obchodu v 1. až 3. čtvrtletí (+3,9 % meziročně) se podílela zejména vyšší poptávka po motorových vozidlech, což souviselo s relativně příznivou situací celého automobilového průmyslu v Česku i EU. Snížily se naopak tržby za obchod s díly a příslušenstvím či za obchod, opravy a údržbu motocyklů. Oproti roku 2019 byly letos tržby v celém motoristickém segmentu obchodu stále mírně nižší (o 7,0 %) a zaostaly ve všech oborech (nejvíce v obchodu s díly a příslušenstvím).

[35] K poklesu tržeb zde došlo i při vysokém růstu počtu pracujících cizinců v ČR. Na něm se v posledních dvou letech významně podíleli uprchlíci z Ukrajiny. Vzhledem ke statusu dočasné ochrany, který byl těmto osobám přiznán, je jejich zaměstnávání v tuzemsku administrativně jednodušší (oproti ostatním skupinám migrantů z tzv. třetích zemí) a ti tak mohou snáze nalézt práci „napřímo“ (bez zprostředkovatele). Kromě výše uvedeného se na poklesu tržeb v letošním roce může podílet i snížená poptávka po agenturních pracovnících ze strany klíčových výrobních odvětví procházejících recesí (např. průmyslu).

[36] Pesimismus tuzemských spotřebitelů se oproti loňskému podzimu (kdy byl nejvyšší od konce 90. let) sice zmírnil, i tak se důvěra domácností v listopadu 2023 nacházela o desetinu pod dlouhodobým průměrem. Obavy lidí z cenového růstu se letos během jara z velké části rozpustily (na podzim se opět zvýšily, byť jen mírně) a strach z nezaměstnanosti klesl pod dlouhodobý průměr. Většina domácností nicméně stále očekávala, že jejich finanční situace, stejně jako celková hospodářská situace v Česku, se v nejbližších

12 měsících zhorší. Lidé tak stále zůstávali opatrní v oblasti plánování velkých nákupů (zejména zboží dlouhodobé spotřeby či investic).

[37] Zvlášť příhodné podmínky k těmto nákupům skýtalo letos jarní období, a to díky souběhu poklesu cen pohonných hmot a velmi příhodnému kurzu koruny vůči euru i polskému zlotému.

[38] Všechna meziroční tempa tržeb za maloobchod jsou uvedena ve stálých cenách a očištěna o kalendářní vlivy, mezičtvrtletní

i meziměsíční tempa jsou očištěna o sezónní vlivy (včetně vlivu počtu pracovních dnů). Maloobchod zahrnuje odvětví CZ-NACE 47.

[39] Ve srovnání se 3. čtvrtletím 2021, kdyby se objem tržeb nacházel na absolutním maximu, byla jejich současná úroveň o více než o 10 % nižší. Srovnatelně ve shodném období klesla i kupní síla průměrných mezd.

[40] Stav zásob zboží na skladech zůstával od léta nezvykle vysoký. Počet firem hodnotících pozitivně svou aktuální ekonomickou situaci se letos v listopadu čtvrtý měsíc v řadě snížil, výrazný optimismus ohledně vývoje v nejbližším období ale podniky neopouštěl (zlepšení situace v nejbližším pololetí očekávalo 43 % firem, zhoršení jen 9 %).

[41] Se slábnoucí poptávkou se potýká i maloobchod v EU. Mezikvartální pokles tržeb ve 3. čtvrtletí 2023 (−0,3 %) zde nastal již pošesté v řadě. Za 1. až 3. čtvrtletí se tržby meziročně snížily o 2,2 %, k poklesu došlo v 19 členských státech – k nejvyššímu ve Slovinsku (−10,8 %), Maďarsku (−9,3 %) a Estonsku (−8,7 %). Maloobchod v ČR registroval šestý nejvyšší pokles mezi státy EU (u potravin pak čtvrtý nejvyšší). Výraznější hlubší propad než v Unii nastal v ČR u nepotravinářského zboží (−7,5 % vs. −1,1 %). Naopak růst tržeb za pohonné hmoty byl v ČR spolu se Slovenskem v EU nejvyšší. Objem tržeb ve 3. čtvrtletí 2023 v celém maloobchodu byl oproti roku 2019 v EU vyšší o 3,6 %, z toho v Rumunsku o 18 %, v Polsku o 21,5 %. Za předpandemickou úrovní naopak zaostával jen v osmi státech – nejvíce v ČR

(−5,5 %), Belgii (−4,3 %) a Itálii (−4,0 %). Souhrnný ukazatel spotřebitelské důvěry v ČR se přitom významně neodlišoval od důvěry v celé EU.

[42] Situace se zlepšila ve 3. čtvrtletí 2023, kdy se meziroční pokles tržeb zastavil (+0,5 %). Velmi mírné oživení poptávky je zde patrné

i z mezikvartálních temp, a to již od počátku letošního roku.

[43] Z toho ve 3. čtvrtletí 2023 činil pokles dokonce 11,8 %. To lze zčásti vysvětlit slabými tržbami v září, kdy spotřebitelé vlivem přetrvávajícího velmi teplého počasí odkládali nákupy podzimních kolekcí oblečení i obuvi.

[44] Z toho ve 3. čtvrtletí tempo růstu tržeb vystoupalo na 7,8 % a jejich objem dosáhl v tomto období absolutního maxima v celé řadě od roku 2000 (jako v jediném z hlavních sledovaných segmentů maloobchodu).

Poslední zprávy z rubriky Makroekonomika:

Přečtěte si také:

Prezentace

30.10.2024 Pochybujete o crowdfundingu? Vsaďte na lepší…

30.10.2024 Hra o trhy: Jak volby a globální napětí ženou…

16.10.2024 Aby i v zimě nohy zůstaly v teple

Okénko investora

Olívia Lacenová, Wonderinterest Trading Ltd.

Starbucks v červených číslech: Přinese vize nového generálního ředitele oživení?

Petr Lajsek, Purple Trading

Mgr. Timur Barotov, BHS

Jakub Petruška, Zlaťáky.cz

Americké prezidentské volby za dveřma. Jaký vliv bude mít výsledek na žlutý kov?

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Radoslav Jusko, Ronda Invest

Kámen úrazu – někteří potřebují půjčky na pokrytí běžných potřeb, jiní spoří ale neinvestují

Miroslav Novák, AKCENTA

Ali Daylami, BITmarkets

Trump vs. Harris: komu majitelé kryptoměn coby voliči dají radši hlas?