Průměr čistého jmění domácnosti byl necelých 3,4 mil. Kč v roce 2021, resp. 3,8 mil. Kč v roce 2022 - Finanční situace domácností - 2021 a 2022

Přílohy

-

⇩ 160077-23.pdf

Zveřejněno dne: 15.12.2023

Data jsou platná ke dni zveřejnění publikace.

FINANČNÍ SITUACE DOMÁCNOSTÍ

Lidé a společnost

V Praze dne 15. prosince 2023

Kód publikace: 160077-23

Č. j.: CSU-015501/2023-62

Zpracoval: Odbor šetření v domácnostech (ČSÚ) a Odbor ekonomického výzkumu (ČNB)

Kontaktní osoba: Ing. Táňa Dvornáková, e-mail: tana.dvornakova@czso.cz infoservis@czso.cz

© Český statistický úřad, Praha, 2023

Obsah

Seznam tabulek

Tabulka 1. Počet vyšetřených domácností ve FSD 2020, 2021 a 2022 ........................................... 6

Tabulka 2. Vybrané charakteristiky domácností v letech 2021 a 2022 ............................................ 8

Tabulka 3. Podíl domácností ČR podle vybraných druhů majetku (v %) ....................................... 10

Tabulka 4. Podíl domácností ČR s vybranými finančními produkty (v %) ...................................... 10

Tabulka 5. Hodnota majetku domácností ČR v letech 2021 a 2022 (v tis. Kč) ............................... 11

Tabulka 6. Podíl domácností ČR s úvěrem nebo půjčkou v letech 2021 a 2022 (v %) .................. 12

Tabulka 7. Dluhy domácností ČR v letech 2021 a 2022 (v tis. Kč) ................................................ 12

Tabulka 8. Čisté jmění domácností ČR podle počtu členů v letech 2021 a 2022 (v tis. Kč) ........... 14

Tabulka 9. Čisté jmění domácností ČR podle právní formy užívání bytu (v tis. Kč) ....................... 14

Tabulka 10. Čisté jmění domácností ČR podle velikosti obce (v tis. Kč) ........................................ 15

Tabulka 11. Čisté jmění domácností ČR podle příjmových kvintilů (v tis. Kč) ................................ 15

Tabulka 12. Čisté jmění domácností ČR podle kvintilů čistého jmění (v tis. Kč) ............................ 16

Seznam grafů

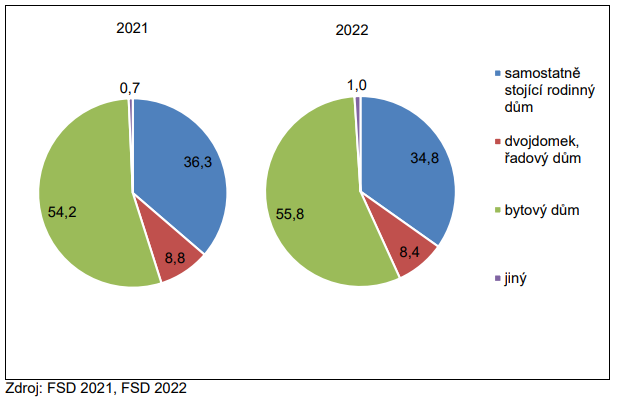

Graf 1. Podíly bydlení domácností ČR podle druhu domu (v %) ...................................................... 9

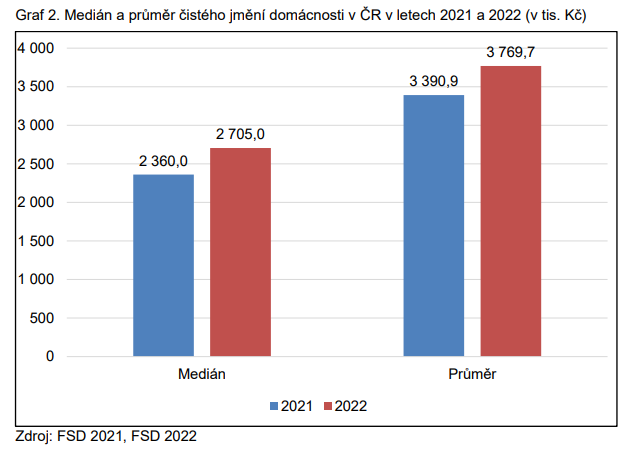

Graf 2. Medián a průměr čistého jmění domácnosti v ČR v letech 2021 a 2022 (v tis. Kč) ............ 13

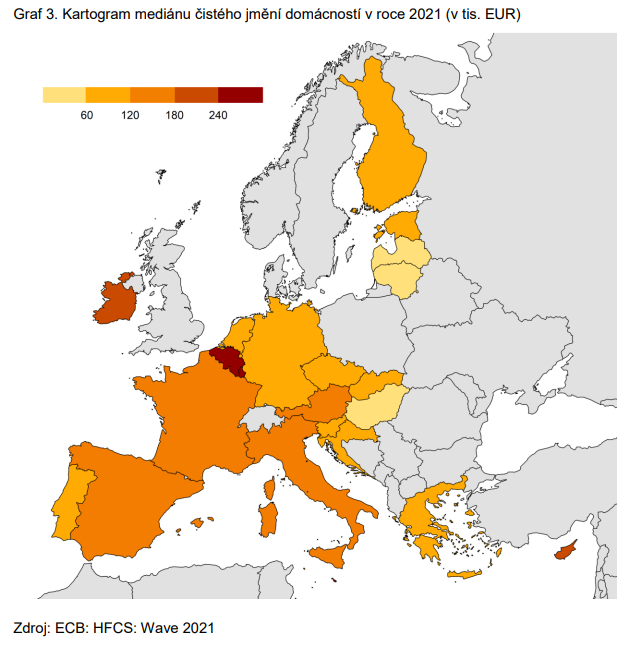

Graf 3. Kartogram mediánu čistého jmění domácností v roce 2021 (v tis. EUR) ........................... 17

Graf 4. Kartogram průměru čistého jmění domácností v roce 2021 (v tis. EUR) ............................ 18

Graf 5. Medián a průměr čistého jmění domácností v EU v roce 2021 (v tis. EUR) ....................... 19

Použité zkratky

| CAPI | Computer Assisted Personal Interviewing |

| ČNB | Česká národní banka |

| ČR | Česká republika |

| ČSÚ | Český statistický úřad |

| ECB | European Central Bank |

| FSD | Finanční situace domácností |

| HFCS | Household Finance and Consumption Survey |

| PAPI | Pen and Paper Interviewing |

| SILC | Statistics on Income and Living Conditions |

| SR | Slovenská republika |

| SRÚ | Statistika rodinných účtů |

1 Metodická část

Výběrové šetření Finanční situace domácností (FSD) provádí Český statistický úřad (ČSÚ) ve spolupráci s Českou národní bankou (ČNB) od roku 2020. Šetření je koordinováno Evropskou centrální bankou jako Household Finance and Consumption Survey (HFCS) a probíhá ve tříleté periodicitě ve státech s měnou euro a v několika dalších zemích (ECB 2023a, ECB 2023b).

Výsledkem FSD jsou jedinečné údaje, které nelze zjistit jiným způsobem než přímým dotazováním v domácnostech. Česká verze šetření probíhá každoročně a získané údaje jsou využívány jak na národní úrovni institucemi jako jsou ČNB nebo ČSÚ, tak i na mezinárodní úrovni.

Šetření FSD si klade za cíl zmapovat situaci českých domácností z hlediska jejich finančních a majetkových poměrů. Z výsledných údajů se získává mimo jiné i ukazatel tzv. čistého jmění, ke kterému je vedle zjištěných příjmů domácností potřeba znát také odhad hodnoty jejich majetku. Výsledky mají poskytnout podklad pro posouzení chování domácností v souvislosti s tím, jaké používají nástroje finančního trhu, jaká je celková míra jejich zadlužení a jak je jejich majetek zatížen případnými půjčkami a úvěry. Další předností je, že výsledná data z tohoto zjišťování jsou z hlediska metodologie mezinárodně srovnatelná, a je proto možné sledovat výsledné ukazatele napříč eurozónou.

Podobně jako šetření Statistika rodinných účtů (SRÚ) probíhá FSD formou integrace do šetření Životní podmínky, které je národní verzí šetření European Union – Statistics on Income and Living Conditions (dále jen SILC), tj. na podsouboru domácností náhodně vybraných pro šetření SILC.

1.1 Výběr domácností

Výběr domácností pro FSD se odvozuje ze čtyřletého panelu šetření SILC, jehož jednotkou zjišťování je byt. Při první návštěvě (1. vlna) byly do šetření zahrnuty hospodařící domácnosti a jejich členové, kteří měli ve vybraném bytě obvyklé bydliště. Při opakovaných návštěvách se šetřily pouze domácnosti, které zahrnovaly tzv. panelové osoby, tj. osoby vyšetřené při 1. vlně zjišťování.

Pro šetření FSD jsou oslovovány v průběhu celého roku domácnosti ze všech krajů České republiky. Jednotkou zjišťování je hospodařící domácnost, která byla úspěšně vyšetřena při šetření SILC na 4. vlně.

1.2 Zjišťování údajů v domácnostech, pořízení dat

Zjišťování údajů probíhalo formou osobního rozhovoru tazatele s respondentem, kdy tazatel využíval k zápisu odpovědí buď elektronický dotazník v notebooku, tzv. CAPI (Computer Assisted Personal Interviewing), nebo papírový dotazník, tzv. PAPI (Pen and Paper Interviewing), který posléze přepsal do elektronické verze. Na úrovni krajů zajišťovali pracovníci oddělení terénních zjišťování sehrání dat včetně jejich kontroly. V ústředí ČSÚ byla propojena data z dotazníků, na kterých byly provedeny závěrečné superkontroly, editace včetně imputací chybějících hodnot a závěrečné centrální zpracování.

Rozhovor k šetření FSD většinou probíhal současně s návštěvou související s šetřeními SILC nebo SRÚ, méně často byl rozhovor uskutečněn jako samostatná návštěva.

Obsahem dotazníku FSD byly otázky týkající se hypoték či úvěrů na nemovitosti a jiných úvěrů a půjček, které domácnost případně splácí (spotřebitelské úvěry, nákupy zboží na splátky, leasing na automobil, dluhy na kreditní kartě apod.). Předmětem zjišťování bylo dále vlastnictví majetku a jeho odhadovaná hodnota, například nemovitosti, automobily a jiné dopravní prostředky, cennosti, případně hodnota firmy či podílu na podnikatelské činnosti. Dotazník se dále zaměřil na využívání a hodnotu finančních produktů (bankovní účty, stavební spoření, penzijní připojištění, podílové fondy, cenné papíry apod.).

1.3 Počet domácností ve FSD

Publikované výsledky za rok 2021 jsou zpracované z celkového počtu 3 122 hospodařících domácností sledovaných v letech 2020 a 2021, výsledky za rok 2022 jsou zpracované z celkového počtu 3 155 hospodařících domácností sledovaných v letech 2021 a 2022. Důvodem je dosažení reprezentativního vzorku domácností pro následná třídění výstupů. Konkrétní počty jsou uvedené v Tabulce 1.

Tabulka 1. Počet vyšetřených domácností ve FSD 2020, 2021 a 2022

| 2020 | 2021 | 2022 | |

| Počet vyšetřených domácností | 1 571 | 1 551 | 1 604 |

| Podíl vyšetřených domácností (%) | 76,2 | 76,4 | 77,7 |

Zdroj: ČSÚ

1.4 Přepočet dat na úhrn populace, korekce a dopočty

Výběr pro FSD tvořil podsoubor výběru domácností ze šetření SILC, jehož výsledky byly tudíž použity jako opora pro dopočty. Významná míra non-response, ovlivněná navíc návratností v rámci šetření SILC z předchozích let, narušila složení konečného datového souboru, z něhož byly výsledky FSD zpracovány.

Limitujícím faktorem pro způsob dopočtů, resp. konstrukci přepočítacích koeficientů, byl však omezený rozsah souboru domácností.

Samotné dopočty zahrnovaly eliminaci úplné non-response, tj. přiřazení korekčních koeficientů pro jednotlivé domácnosti s ohledem na jejich zastoupení ve vzorku FSD ve vztahu k populačním odhadům ze SILC. Pro výpočet vah byla použita iterační metoda kalibrace vah, přičemž jako opora sloužily základní odhady úhrnů podle SILC (počet domácností, osob celkem, pracujících členů, vyživovaných dětí, nepracujících důchodců a nezaměstnaných osob), včetně vybraných charakteristik používaných k třídění domácností v publikovaných výstupech:

§ 4 skupiny domácností podle postavení osoby v čele (zaměstnanci s nižším / vyšším vzděláním, samostatně činní, důchodci bez pracujících členů);

§ 4 skupiny domácností podle právní formy užívání bytu (vlastní rodinný dům, byt v osobním vlastnictví, družstevní byt, pronajatý byt);

§ 2 skupiny domácností podle počtu vyživovaných dětí (bez dětí nebo s dětmi);

§ 5 skupin domácností podle velikosti obce;

§ 5 skupin domácností podle čistého peněžního příjmu na osobu (kvintily).

Uvedený postup napravuje především sociální strukturu domácností, současně však eliminuje i s tím související deformaci příjmového rozdělení.

Pro třídění domácností podle příjmové úrovně (kvintilů) byl každé domácnosti přiřazen za příslušný rok čistý peněžní příjem zjištěný v šetření SILC (tj. za předchozí rok). Do zpracování za rok 2021 (resp. 2022) byly zahrnuty rovněž údaje za domácnosti ze souboru za rok 2020 (resp. 2021). Ceny nemovitostí a ceny dopravních prostředků byly odpovídajícím způsobem přepočteny pomocí průměrných (klouzavých) meziročních indexů cen nemovitostí, resp. cen osobních automobilů.

2 Analytická část

2.1 Vybrané charakteristiky domácností

Pro základní třídění hospodařících domácností byly vybrány následující charakteristiky:

§ počet členů domácnosti;

§ velikost obce;

§ druh domu;

§ forma vlastnictví.

Tyto charakteristiky (viz Tabulka 2) jsou dále využity jako třídící hlediska čistého jmění uvedeného v kapitole 2.4.

V letech 2021 a 2022 bylo v ČR přibližně 4,5 milionu hospodařících domácností. V těchto domácnostech žilo zhruba 10,2 milionu osob, průměrná velikost domácnosti ve sledovaných letech byla 2,3 osoby.

Tabulka 2. Vybrané charakteristiky domácností v letech 2021 a 2022

| 2021 | 2022 | |||

| počet (v tis.) | podíl (v %) | počet (v tis.) | podíl (v %) | |

|

Domácnosti celkem |

4 496,1 | 100,0 | 4 490,2 | 100,0 |

|

podle počtu členů domácnosti |

||||

| 1 | 1 329,5 | 29,6 | 1 435,9 | 32,0 |

| 2 | 1 466,6 | 32,6 | 1 436,4 | 32,0 |

| 3 | 808,9 | 18,0 | 746,0 | 16,6 |

| 4 | 700,1 | 15,6 | 687,9 | 15,3 |

| 5 a více | 191,0 | 4,3 | 184,0 | 4,1 |

|

podle velikosti obce |

||||

| 1 105,9 | 24,6 | 1 123,4 | 25,0 | |

| 947,4 | 21,1 | 950,6 | 21,2 | |

| 988,9 | 22,0 | 990,9 | 22,1 | |

| 1 453,9 | 32,3 | 1 425,3 | 31,7 | |

|

podle druhu domu |

||||

|

samostatně stojící rodinný dům |

1 632,7 | 36,3 | 1 561,7 | 34,8 |

|

dvojdomek, řadový dům |

395,1 | 8,8 | 378,1 | 8,4 |

| bytový dům | 2 436,3 | 54,2 | 2 504,2 | 55,8 |

| jiný | 32,0 | 0,7 | 46,2 | 1,0 |

|

podle formy vlastnictví |

||||

| 2 825,9 | 62,9 | 2 835,4 | 63,2 | |

|

vlastnictví s hypotékou |

572,2 | 12,7 | 530,9 | 11,8 |

|

pronájem a ostatní formy užívání |

1098,0 | 24,4 | 1 123,9 | 25,0 |

V obcích nad 50 tis. obyvatel bylo více než 30 % domácností, zbylé domácnosti jsou v podstatě rovnoměrně rozděleny do ostatních velikostních skupin. Nadpoloviční většina domácností bydlela v bytových domech, další velká část domácností (okolo 35 %) obývala samostatně stojící rodinné domy (viz Graf 1). U domácností v ČR převládalo vlastnické bydlení. Zhruba 75 % domácností bydlelo ve vlastním bytě či domě a pouze cca 25 % domácností využívalo nájemního bydlení nebo jiných forem užívání.

Graf 1. Podíly bydlení domácností ČR podle druhu domu (v %)

2.2 Majetek domácností a jeho složky

Dle mezinárodně srovnatelné definice je majetek domácnosti složen z finančních a nefinančních aktiv. Mezi nefinanční (tj. reálná) aktiva patří nemovitosti, dopravní prostředky, cennosti a majetek související s podnikáním nebo jinou samostatně výdělečnou činností.

V Tabulce 3 jsou uvedeny v % podíly hospodařících domácností v rozdělení podle vlastnictví svého hlavního bydlení, vlastnictví alespoň jedné další nemovitosti a vlastnictví alespoň jednoho dopravního prostředku. V letech 2021 a 2022 tři čtvrtiny domácností bydlely ve vlastním domě či bytě. Z toho přibližně 16 % domácností mělo toto hlavní bydlení zatížené hypotékou nebo jiným úvěrem. Další nemovitost vlastnilo zhruba 23 % domácností. Alespoň jeden dopravní prostředek vlastnilo přibližně 70 % domácností.

Tabulka 3. Podíl domácností ČR podle vybraných druhů majetku (v %)

| 2021 | 2022 | ||

| Vlastnictví hlavního bydlení domácnosti | 75,6 | 75,0 | |

| 16,8 | 15,8 | ||

| Vlastnictví jiné nemovitosti | 22,6 | 23,0 | |

| Vlastnictví dopravního prostředku | 69,8 | 71,1 |

Další složkou majetku domácnosti jsou finanční aktiva. Za finanční aktiva se považují všechny formy vkladů a spoření, hodnota cenných papírů, prostředky investované v investičních nebo kapitálových životních pojištěních a v podílových a podobných fondech, dále dlouhodobé úspory v hotovosti, alternativní měny, kryptoměny apod.

Tabulka 4. Podíl domácností ČR s vybranými finančními produkty (v %)

| 2021 | 2022 | ||

|

Vklady [2] |

94,4 | 95,4 | |

| Podílové fondy | 8,0 | 8,2 | |

| Cenné papíry (dluhopisy, akcie) 3 | 5,2 | 6,4 | |

| Penzijní připojištění | 62,7 | 60,3 | |

| Investiční nebo kapitálové životní pojištění | 16,1 | 16,0 |

V případě vkladů se jedná o domácnosti, které mají uložené prostředky na běžných nebo spořicích bankovních účtech, na stavebních spořeních a na termínovaných vkladech nebo vkladových listech. V letech 2021 a 2022 bylo takových domácností přibližně 95 % (viz Tabulka 4).

Podíl domácností, které měly uložené prostředky na penzijních připojištěních, byl mírně nad 60 %, u investičních nebo kapitálových životních pojištění byl 16 %. Vlastnictví cenných papírů, mezi něž patří veřejně obchodovatelné akcie a jakýkoli druh státních či firemních obligací/dluhopisů či směnek, uvedlo 6 % domácností.

V Tabulce 5 jsou uvedeny mediány a průměry majetku hospodařících domácností v ČR. Medián celkového majetku domácností v roce 2021 činil 2,6 mil. Kč a v roce 2022 dosáhl 2,9 mil. Kč. Vyšší hodnoty průměrného majetku domácností (3,6 mil. Kč v roce 2021, resp. 3,9 mil. Kč v roce 2022) než prostřední hodnoty (mediánu) způsobuje menší počet „bohatších“ domácností.

Tabulka 5. Hodnota majetku domácností ČR v letech 2021 a 2022 (v tis. Kč)

| Medián | Průměr | |||

| 2021 | 2022 | 2021 | 2022 | |

| Celkový majetek | 2 550,0 | 2 920,0 | 3 563,6 | 3 942,5 |

| v tom: | ||||

|

reálná (nefinanční) aktiva |

2 140,0 | 2 575,0 | 3 109,8 | 3 454,0 |

|

finanční aktiva |

230,0 | 250,0 | 453,8 | 488,5 |

Z celkového majetku domácností tvořila převážnou část (přibližně 88 %) reálná (nefinanční) aktiva, zbytek tvoří finanční aktiva. Růst reálných (nefinančních) aktiv mezi roky 2021 a 2022 byl způsoben především růstem cen nemovitostí, růst finančních aktiv byl způsoben zejména nemožností „utrácet“ v důsledku restrikcí ke COVID-19.

2.3 Dluhy a jejich složky

Celkové dluhy domácností jsou složeny z hypotečních dluhů na nemovitosti[3] a z ostatních dluhů. Mezi hypotéky se zařazují i jiné úvěry na nemovitosti (např. úvěry ze stavebního spoření). Jedná se pouze o hypotéky/úvěry zajištěné příslušnou nemovitostí. Do ostatních dluhů patří různé druhy bankovních půjček (např. spotřebitelské úvěry), nebankovní půjčky, nesplacené zůstatky na kontokorentech, nesplacené částky na kreditních kartách, půjčky od příbuzných nebo známých a jiné půjčky. Leasing se do ostatních dluhů, tedy ani do celkových nepočítá; je uveden v samostatné kategorii plateb za leasing a nevstupuje do výpočtu čistého jmění.

V Tabulce 6 jsou uvedeny podíly domácností, u nichž se vyskytl hypoteční dluh na hlavní bydlení, resp. na jinou nemovitost, a které byly jinak zadluženy. Jakýkoliv dluh uvedla více jak pětina domácností. Hypotéku na hlavní bydlení mělo přibližně 11 % všech domácností. Ostatní dluhy se vyskytují u cca 12 % domácností (viz Tabulka 6).

Tabulka 6. Podíl domácností ČR s úvěrem nebo půjčkou v letech 2021 a 2022 (v %)

| 2021 | 2022 | ||

| Dluhy celkem | 24,2 | 21,3 | |

| Hypotéka na hlavní bydlení | 11,6 | 10,9 | |

| Hypotéka na jinou nemovitost | 2,0 | 1,6 | |

| Ostatní dluhy | 13,9 | 11,6 |

V následující Tabulce 7 jsou hodnoty mediánu a průměru u příslušných dluhů rozlišeny podle toho, zda se vztahují ke všem domácnostem, nebo jen k těm s příslušným dluhem. Celkové dluhy všech domácností vyjadřují, jaký dluh připadá na každou českou domácnost, tzn. u mediánu je nulová hodnota, protože více než polovina domácností nemá žádný dluh. Celkové dluhy zadlužených domácností se vztahují k domácnostem, které mají nějaký dluh, přičemž dluhy se pak dělí na hypoteční dluhy a ostatní dluhy. Hypoteční dluhy domácností s hypotékou vyjadřují, kolik zbývá doplatit, aby domácnost splatila svou hypotéku. Ostatní (nehypoteční) dluhy domácností se týkají těch domácností, které mají nějaký jiný dluh, než je hypotéka či úvěr na stavební spoření.

Tabulka 7. Dluhy domácností ČR v letech 2021 a 2022 (v tis. Kč)

| Medián | Průměr | |||

| 2021 | 2022 | 2021 | 2022 | |

| Celkové dluhy všech domácností | 0 | 0 | 172,6 | 175,9 |

| Celkové dluhy zadlužených domácností | 350,0 | 400,0 | 714,3 | 827,7 |

| Hypoteční dluhy domácností s hypotékou [4] | 837,0 | 976,6 | 1 086,4 | 1 238,1 |

|

Ostatní (nehypoteční) dluhy domácnostní s ostatními dluhy |

96,0 | 100,0 | 204,1 | 216,5 |

Průměrný dluh české domácnosti v roce 2021 činil 172,6 tis. Kč (resp. 175,9 tis Kč v roce 2022). U zadlužené domácnosti průměrný dluh v roce 2021 dosáhl 714,3 tis. Kč (resp. 827,7 tis. Kč v roce 2022). Prostřední hodnota (medián) dluhu zadlužených domácností činila přibližně polovinu průměrných hodnot, což znamená, že menší část domácností má podstatně vyšší dluhy.

Průměrná nesplacená částka hypotečního dluhu u domácností s hypotékou v roce 2021 činila 1,1 mil. Kč (resp. 1,2 mil. Kč v roce 2022). Meziroční růst byl způsoben vyšší cenou nemovitostí i rostoucí úrokovou mírou hypotečních úvěrů. Medián hypotečního dluhu domácností s hypotékou byl o něco nižší než průměrná hodnota, ale tento rozdíl nebyl nijak významný.

Průměrná částka ostatních (nehypotečních) dluhů u domácností, které tyto dluhy měly, činila mezi roky 2021 a 2022 přibližně 210 tis. Kč, medián byl kolem 98 tis. Kč.

2.4 Čisté jmění

Čisté jmění domácnosti se vypočítává jako celkový majetek minus celkové dluhy. Medián čistého jmění domácnosti činil v roce 2021 více než 2,3 mil. Kč a v roce 2022 dosáhl hodnoty 2,7 mil. Kč. Průměr čistého jmění domácnosti byl necelých 3,4 mil. Kč v roce 2021, resp. 3,8 mil. Kč v roce 2022 (viz Graf 2). Vyšší průměrná hodnota než prostřední hodnota (medián) znamená, že v ČR existuje menší část výrazně „bohatších“ domácností.

Graf 2. Medián a průměr čistého jmění domácnosti v ČR v letech 2021 a 2022 (v tis. Kč)

Z Tabulky 8 je zřejmé, že čisté jmění domácnosti (a to jak podle mediánu, tak i podle průměru) úměrně roste s počtem členů domácnosti. Zatímco medián čistého jmění u jednočlenných domácností činil mezi roky 2021 a 2022 přibližně 1,6 mil. Kč (u průměru přibližně 2,4 mil. Kč), u 4 a více členných domácností činil 3,8 mil. Kč (resp. 4,8 mil. Kč).

Tabulka 8. Čisté jmění domácností ČR podle počtu členů v letech 2021 a 2022 (v tis. Kč)

| Medián čistého jmění | Průměr čistého jmění | |||

| 2021 | 2022 | 2021 | 2022 | |

| Počet členů domácnosti | ||||

| 1 | 1 440,0 | 1 710,0 | 2 284,1 | 2 548,1 |

| 2 | 2 500,0 | 2 950,0 | 3 660,4 | 4 074,4 |

| 3 | 2 633,0 | 3 149,0 | 3 792,1 | 4 119,1 |

| 4 | 3 205,0 | 4 080,0 | 4 134,9 | 4 933,5 |

| 5 a více | 3 687,0 | 4 056,0 | 4 600,3 | 5 156,4 |

Čisté jmění českých hospodařících domácností je dáno především vlastnictvím bytu nebo domu, ve kterém domácnost bydlí (viz Tabulka 9). V roce 2022 dosáhl medián čistého jmění domácností žijících ve vlastním bydlení (včetně družstevního vlastnictví) bez hypotéky i s hypotékou přibližně 3,5 mil. Kč, zatímco u domácností bydlících v pronájmu byl pouze 200 tis. Kč. Podobně tomu bylo u průměru, kde čisté jmění domácností bydlících ve „vlastním“ dosáhlo 4,7 mil. Kč v roce 2022, kdežto u domácností bydlících v pronájmu jen 659 tis. Kč. Rozdíly mezi roky 2021 a 2022 byly způsobeny především růstem cen nemovitostí, kdy se při menším počtu nových hypoték kupovaly především dražší byty a domy.

Tabulka 9. Čisté jmění domácností ČR podle právní formy užívání bytu (v tis. Kč)

| Medián čistého jmění | Průměr čistého jmění | |||

| 2021 | 2022 | 2021 | 2022 | |

|

Vlastnictví bez hypotéky (včetně družstevního vlastnictví) |

3 200,0 | 3 670,0 | 4 349,9 | 4 828,1 |

| Vlastnictví s hypotékou | 2 547,7 | 3 449,6 | 3 863,3 | 4 703,4 |

| Pronájem a ostatní formy užívání | 160,0 | 200,0 | 676,9 | 658,5 |

Čisté jmění domácností podle velikosti obce bylo nejvyšší v největších obcích (městech s 50 tis. a více obyvateli), kde medián v roce 2022 dosáhl 3,5 mil. Kč a průměr 4,8 mil. Kč (viz Tabulka 10). Poté následují nejmenší obce (do 2 tis. obyvatel) a nejnižší hodnoty jsou pak v obcích s 10 až 50 tis. obyvateli. Souvisí to se sídelní strukturou, kde se velká část obcí s 10 až 50 tis. obyvateli nachází ve strukturálně postižených regionech (Severozápadní Čechy a Moravskoslezsko), v nichž obecně převažuje bytový fond s nižší hodnotou, než mají např. domy v příměstských oblastech či byty v krajských městech.

Tabulka 10. Čisté jmění domácností ČR podle velikosti obce (v tis. Kč)

| Medián čistého jmění | Průměr čistého jmění | |||

| 2021 | 2022 | 2021 | 2022 | |

| Obce do 1 999 obyvatel | 2 584,0 | 2 783,0 | 3 342,7 | 3 518,4 |

| Obce s 2 000 - 9 999 obyvateli | 2 264,0 | 2 372,0 | 3 007,3 | 3 198,6 |

| Obce s 10 000 - 49 999 obyvateli | 1 765,0 | 2 310,0 | 2 496,5 | 3 120,4 |

| Obce s 50 000 a více obyvateli | 2 780,0 | 3 547,0 | 4 286,0 | 4 800,2 |

Čisté jmění domácností roste též s výší jejich příjmů. Rozdělení domácností podle příjmových kvintilů v Tabulce 11 ukazuje, že medián čistého jmění v roce 2022 v 1. kvintilu dosahoval pouze 1,2 mil. Kč, zatímco v 5. kvintilu činil 5,5 mil. Kč. Podobně tomu bylo u průměru, který v 1. kvintilu činil 1,9 mil. Kč, zatímco v 5. kvintilu dosáhl 6,8 mil. Kč.

Tabulka 11. Čisté jmění domácností ČR podle příjmových kvintilů (v tis. Kč)

| Medián čistého jmění | Průměr čistého jmění | |||

| 2021 | 2022 | 2021 | 2022 | |

| Nejnižších 20 % | 1 061,0 | 1 240,0 | 1 705,3 | 1 882,3 |

| Druhých 20 % | 1 672,0 | 1 832,0 | 2 193,3 | 2 421,8 |

| Třetích 20 % | 2 230,0 | 2 604,5 | 2 817,3 | 3 216,4 |

| Čtvrtých 20 % | 2 935,0 | 3 506,2 | 4 008,1 | 4 528,4 |

| Nejvyšších 20 % | 4 405,0 | 5 465,0 | 6 234,5 | 6 805,6 |

Rozdělení čistého jmění domácností podle kvintilů čistého jmění vykazuje vyšší nerovnost ve srovnání s příjmovými kvintily. Zatímco pětina nejchudších domácností má průměrné čisté jmění v řádu 140 tis. Kč v roce 2022, čisté jmění pětiny nejbohatších domácností přesahovalo v roce 2022 v průměru 10 mil. Kč (viz Tabulka 12). Nízké čisté jmění domácností v prvním kvintilu je způsobeno také vysokou mírou zadluženosti, srovnatelnou s hodnotou reálných a finančních aktiv.

Tabulka 12. Čisté jmění domácností ČR podle kvintilů čistého jmění (v tis. Kč)

| Medián čistého jmění | Průměr čistého jmění | |||

| 2021 | 2022 | 2021 | 2022 | |

| Nejnižších 20 % | 89,0 | 110,0 | 107,4 | 140,4 |

| Druhých 20 % | 1 185,0 | 1 320,0 | 1 169,4 | 1 314,6 |

| Třetích 20 % | 2 360,0 | 2 710,0 | 2 373,7 | 2 727,2 |

| Čtvrtých 20 % | 3 785,0 | 4 405,0 | 3 847,8 | 4 456,8 |

| Nejvyšších 20 % | 7 020,0 | 8 185,0 | 9 458,8 | 10 230,8 |

2.5 Mezinárodní srovnání

Mezinárodní srovnání čistého jmění v rámci EU je k dispozici za rok 2021 (ECB 2023c), který byl referenčním rokem ECB. V Grafu 3 lze pozorovat, že medián čistého jmění českých domácností v roce 2021 dosáhl 97,3 tis. EUR, přičemž se nachází mezi Slovenskem (97,0 tis. EUR) a Portugalskem (99,6 tis. EUR). Domácnosti ČR se tak řadily k těm zemím EU, kde domácnosti vykazují nižší hodnotu čistého jmění. Nejnižší hodnoty dosáhl medián čistého jmění domácností v Lotyšsku (31,3 tis. EUR), naopak nejvyšší hodnotu vykazuje Lucembursko (717,7 tis. EUR).

Graf 3. Kartogram mediánu čistého jmění domácností v roce 2021 (v tis. EUR)

Průměr čistého jmění domácností v EU (Graf 4) vykazuje podobné výsledky jako medián, avšak Německo, Finsko a Itálie se posunuly do vyšší škály stupnice. Nejnižší hodnota byla opět u Lotyšska (73,0 tis. EUR), nejvyšší u Lucemburska (1 269,7 tis. EUR). V ČR činil průměr čistého jmění domácnosti 138,9 tis. EUR.

Graf 4. Kartogram průměru čistého jmění domácností v roce 2021 (v tis. EUR)

V Grafu 5, který znázorňuje medián a průměr čistého jmění domácností v EU v roce 2021, byly záměrně vynechány údaje za Lucembursko, které jsou ve srovnání s ostatními zeměmi EU extrémně vysoké (viz Graf 3 a 4) a graf by se tak stal nepřehledným.

Medián čistého jmění domácností na Slovensku, v ČR, Portugalsku, Finsku, Nizozemí a Německu se pohybuje okolo 100,0 tis EUR. Je to způsobené především vyšším poměrem vlastnického bydlení v ČR (i v SR) než v pronájmu, které převažuje v zemích západní Evropy. Země západní Evropy pak vykazují průměr čistého jmění domácností přibližně dvakrát (Německo třikrát) vyšší než je medián, což u nich znamená podstatně menší počet výrazně „bohatších“ domácností a dále významně vyšší ceny nemovitostí.

Graf 5. Medián a průměr čistého jmění domácností v EU v roce 2021 (v tis. EUR)

6 Graf neobsahuje hodnotu Lucemburska.

Literatura (Odkazy)

1. European Central Bank (2023a). Household Finance and Consumption Survey:

Methodological report for the 2021 wave. Statistics Paper Series No 45. [Household Finance and Consumption Survey: Methodological report for the 2021 wave (europa.eu)]

2. European Central Bank (2023b). Household Finance and Consumption Survey: Results from the 2021 wave. Statistics Paper Series No 46. [Household Finance and Consumption Survey: Results from the 2021 wave (europa.eu)]

3. European Central Bank (2023c). The Household Finance and Consumption Survey: Wave

2021. Statistical tables. [HFCS Statistical Tables - Wave 2021 - July 2023 (europa.eu)]

Poslední zprávy z rubriky Makroekonomika:

Přečtěte si také:

Obrázky na stránce

Prezentace

02.04.2025 Firmy a podnikatelé si loni půjčili 168…

14.03.2025 MacBook za polovinu. V Česku je nová služba,…

10.03.2025 Nejpopulárnější Samsung má nástupce.