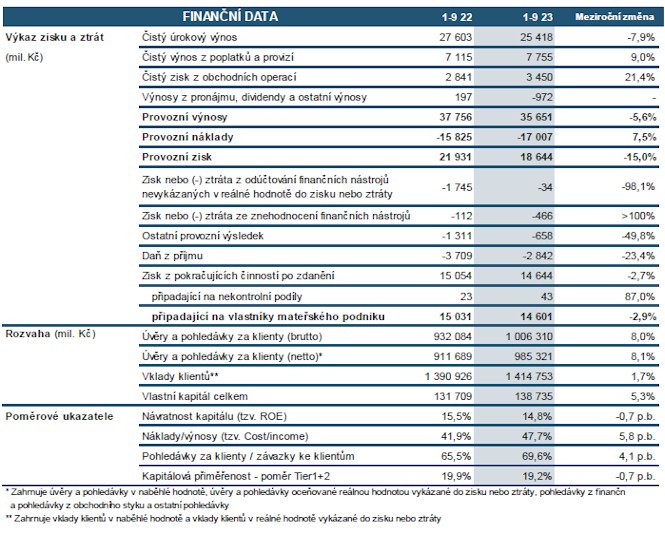

Česká spořitelna vykázala k 30. září

2023 neauditovaný konsolidovaný

čistý zisk počítaný podle mezinárodních standardů pro finanční výkaznictví (IFRS) ve výši 14,6 mld.

Kč. Provozní

zisk dosáhl 18,6 mld.

Kč.

„Finanční i

obchodní výsledky České spořitelny zůstávají velmi

dobré. Ve 3. čtvrtletí

roku 2023 dosáhla

Spořitelna pozoruhodného milníku – objem úvěrového portfolia vůbec poprvé v historii přesáhl tisíc

miliard korun. Zcela zásadní přitom je, že i při rostoucím objemu poskytovaného financování vykazuje naše portfolio excelentní zdraví a nedochází k navyšování podílu problémových

úvěrů. Nic na tom nemění ani úspěšná

akvizice úvěrového portfolia

Sberbank, která podpořila náš úvěrový

růst a navíc pomohla posílit stabilitu domácího

bankovního trhu, a také připravovaná

akvizice spotřebitelských úvěrů Hello

bank. Dokazuje to, že náš strategický koncept založený na posilování finančního zdraví klientů funguje. S ohledem na makroekonomický vývoj a jeho

prognózy je ale nezbytné, abychom dále důsledně pracovali na posilování naší vlastní efektivity,“ uvedl Ivan Vondra, člen představenstva

České spořitelny zodpovědný za finanční řízení, v hodnocení

výsledků Banky za první tři čtvrtletí

2023.

Česká spořitelna očekává, že

HDP bude v

roce 2023 téměř stagnovat, jelikož nízká poptávka domácností bude ve druhé polovině

roku 2023 doprovázena ochlazením zahraniční poptávky. Od

roku 2024 se však očekává postupné zlepšování ekonomického vývoje, a to díky oživení domácí i zahraniční poptávky.

Konsolidovaná bilanční suma dosáhla k 30. září

2023 výše 1 878,2 mld.

Kč a ve srovnání s objemem bilanční sumy k 31. prosinci

2022 vzrostla o 14,5 %. Vývoj na aktivní

straně bilance byl zapříčiněn především

růstem úvěrů bankám. Pasivní

strana bilance byla ovlivněna vklady klientů spolu s vklady od

bank.

Hrubý objem klientských

úvěrů Skupiny ČS byl pozitivně ovlivněn akvizicí

Sberbank CZ a meziročně

vzrostl o 8,0 % na 1 006,3 mld.

Kč. Portfolio

úvěrů domácnostem se v meziročním srovnání zvýšilo o 8,7 % na 634,9 mld.

Kč, díky

hypotékám fyzickým osobám (+9,6 %),

úvěrům poskytnutých

Stavební spořitelnou (+7,2 %) a

spotřebitelským úvěrům (+8,6 %). Objem

úvěrů korporátním subjektům meziročně

vzrostl o 6,4 % na 367,2 mld.

Kč, zapříčiněný nárůstem u velkých korporací (+4,8 %), malých a středních podniků (+8,2 %) a financování komerčních

nemovitostí (+9,6 %).

Závazky ke klientům

vzrostly v meziročním porovnání o 1,7 % na 1 414,8 mld.

Kč, což bylo způsobeno

růstem vkladů domácností na 932,1 mld.

Kč (+1,3 % meziročně) a vkladů korporátní klientely na 324,2 mld.

Kč (+9,8 % meziročně). Vklady klientů veřejného sektoru poklesly v meziročním srovnání o 9,9 % na 158,4 mld.

Kč, což bylo zapříčiněno krátkodobými transakcemi.

Podílové fondy vzrostly o 47 mld.

Kč (+27,1 % meziročně) na 223 mld.

Kč, což odráží poptávku klientů.

K 30. září

2023 byl celkový počet klientů Finanční skupiny ČS 4,5

milionu, z nichž digitální

bankovnictví využívalo téměř 2,2

milionu.

Celkový vlastní

kapitál k 30. září

2023 vzrostl na 138,7 mld.

Kč, což bylo o 0,7 % více než na konci

roku 2022. Celkový

kapitálový poměr za Skupinu

České spořitelny k 30. září

2023 dosáhl 19,2 %, což bylo značně

nad minimálním regulatorním

kapitálovým požadavkem (16,7 %).

Provozní

zisk České spořitelny klesl v 1.-3. čtvrtletí

2023 meziročně o 15,0 % na 18,6 mld.

Kč, vlivem kombinace nižších provozních

výnosů a vyšších provozních nákladů. Provozní

výnosy se snížily v meziročním porovnání o 5,6 % v důsledku vyšších úrokových nákladů vyplacených za vklady a ztrátou z odúčtování finančních nástrojů vykázaných v reálné hodnotě do

zisku nebo ztráty.

Celkové provozní náklady se meziročně zvýšily o 7,5 % na 17,0 mld.

Kč v 1.-3. čtvrtletí

2023, což bylo způsobeno zejména vlivem nárůstu nákladů na zaměstnance a ostatních správních nákladů.

Růst nákladů na zaměstnance (+8,2 % meziročně) byl tažen převážně navýšením

mezd a zaměstnaneckým akciovým programem v kombinaci s vyšším počtem

zaměstnanců v důsledku

akvizice Sberbank. Vyšší náklady na

marketing, IT, náklady na provoz a náklady spojené se

zaměstnanci vedly spolu s vyšším

příspěvkem do Fondu

pojištění vkladů v 1. pololetí

2023 k

růstu ostatních správních nákladů (+7,5 % meziročně). V porovnání s 1.-3. čtvrtletím

2022 vzrostly odpisy o 4,4 % vlivem strategických

investic do digitalizace. V důsledku výše uvedeného vývoje se poměr provozních nákladů a

výnosů (

Cost/Income Ratio) meziročně zvýšil na 47,7 % z 41,9 % v 1.-3. čtvrtletí

2022.

Výsledek ze znehodnocení finančních nástrojů (tj. saldo tvorby opravných položek a

rezerv na úvěrová rizika) v 1.-3. čtvrtletí

2023 představoval tvorbu opravných položek ve výši -0,5 mld.

Kč, odrážející výbornou kvalitu úvěrového portfolia a jednorázovou tvorbu opravných položek k převzatým

úvěrům Sberbanky v 1. pololetí

2023.

Ostatní provozní

výsledek ve výši -0,7 mld.

Kč zahrnuje zejména ostatní

výnosy a náklady nepřímo související s hlavní provozní činností Skupiny. Zlepšení provozního

výsledku v meziročním srovnání o 49,8 % bylo zapříčiněno především nižším

příspěvkem do Fondu pro řešení

krize v

roce 2023.

Celkový počet vydaných aktivních

platebních karet ČS se meziročně zvýšil o 6,9 % a dosáhl 3,6

milionu kusů, přičemž z tohoto počtu představovaly kreditní karty 179,5 tisíc kusů. Objem transakcí uskutečněných kartami

České spořitelny během 1.-3. čtvrtletí

2023 u obchodníků se ve srovnání s 1.-3. čtvrtletím

2022 zvýšil o 13,8 % na 306,6 mld.

Kč. Počet bankomatů a platbomatů

České spořitelny meziročně poklesl o 27 na 1 689 kusů.