Americká vláda hraje proti Federálnímu rezervnímu systému

Krátkodobá úleva za cenu budoucích potíží. To je způsob, kterým americká vláda neutralizuje snahy Fedu.

Americká vláda drží svoji ekonomiku nad vodou za využití reverzních repo trhů (RRP). Jedná se o krátkodobé řešení, jež by mohlo být produktem populistického uvažování před dalšími volbami v USA. Jako domino se toto rozhodnutí může časem vrátit a způsobit v budoucnu dočasné potíže Spojeným státům. Americkému Federálnímu rezervnímu systému (Fed) navíc komplikuje boj s inflací i vedlejší jev úrokových sazeb, který v tomto prostředí paradoxně lehce stimuluje ekonomiku.

Vyšší klíčová úroková sazba centrální banky obyčejně vede k tomu, že instituce s větším peněžním obnosem (fondy či větší společnosti) a banky se rozhodnou uložit si své prostředky do centrální banky (RRP). Ta jim totiž touto zvýšenou úrokovou sazbou krátkodobě úročí jejich vklady. Kvůli tomu banky a další finanční instituce, které půjčují peníze zdraží výdej nového dluhu, protože bezrizikové uložení peněz v centrální bance je pro ně zkratka atraktivnější než rizikovější půjčka klientům. Z toho vyplývá důležitý poznatek: vyšší úrokové sazby jsou tudíž příležitostí pro ty, jež mají peníze a zátěží pro ty, kteří peníze potřebují (což je obyčejně většina firem a spotřebitelů). Navíc vyšší sazby snižují poptávku po dlouhodobém státním dluhu, čímž se zvyšuje atraktivita investic do dluhopisových instrumentů, oproti ostatním alternativám.

Vyšší sazby mají i stimulační efekt

Vyšší sazby mohou paradoxně stimulovat ekonomiku za určitých podmínek, a to dvěma způsoby: čím bohatší jsou firmy a spotřebitelé v ekonomice (čím více mají volné likvidity) tím více peněz se přesune do peněžního trhu za účelem úročení těchto prostředků za vyšších sazeb. Ovšem úroky z toho jsou extra vydělané peníze, které jsou nyní připraveny ke spotřebě. To je přímý způsob stimulace ekonomiky, jakožto jakýsi poboční efekt vyšších sazeb.

Nepřímá stimulace je přes vládní deficit. Finanční systém tak jak je dnes typický u rozvinutých zemí a téměř po celém světě se vyznačuje vysokým zadlužením jednotlivých států. Vysoká zadluženost vládních institucí se časem prohlubuje a vede k dluhové spirále, kdy dluh je splácen novým dluhem. V této spirále se nachází většina vyspělých států a jejich dluh již nějakou dobu nemůže být realisticky splacen. Vyšší úrokové sazby vedou k tomu, že nový dluh vládních institucí musí být dražší, aby přilákal kapitál. To vede k vyšším úrokovým nákladům těchto států, což vede ke zvýšené emisi nového dluhu (zpravidla více, než je potřeba na pokrytí těchto zvýšených úrokových nákladů). Vlády se tak zadlužují rychlejším tempem a tyto nové peníze poté stimulují ekonomickou aktivitu. To je navíc v současnosti umocněno vysokou inflací, která vede k všeobecně vyšším nákladům a nižším příjmům z daní.

Fiskální politika hraje proti sazbám

Z výše uvedeného plyne, že vládní expanzivní fiskální politika nyní ztěžuje práci centrálním bankám ve snaze dosáhnout stabilní 2% inflace. Vládní prostředky tedy vedou k posílení spotřebitelů a tento stimul se pak rozšiřuje dále do celé ekonomiky. Za účelem ukotvení inflace je ale obyčejně zapotřebí období bolesti, kdy spotřebitel je donucen k menším útratám a konzervativnějšímu zacházení s finančními prostředky.

Kdo ale kupuje tento dluh?

Samozřejmě vyšší zadlužení vlády je možné jenom díky existující poptávce investorů po dluhopisových instrumentech. Tato poptávka se přirozeně odvíjí od atraktivity dluhopisů neboli jejich výnosů, které vláda garantuje. Jak je tedy možné, že letos americké akciové trhy výrazně rostly, zatímco americká vláda emitovala nové dluhopisy závratným tempem? Odkud se bere všechna tato likvidita?

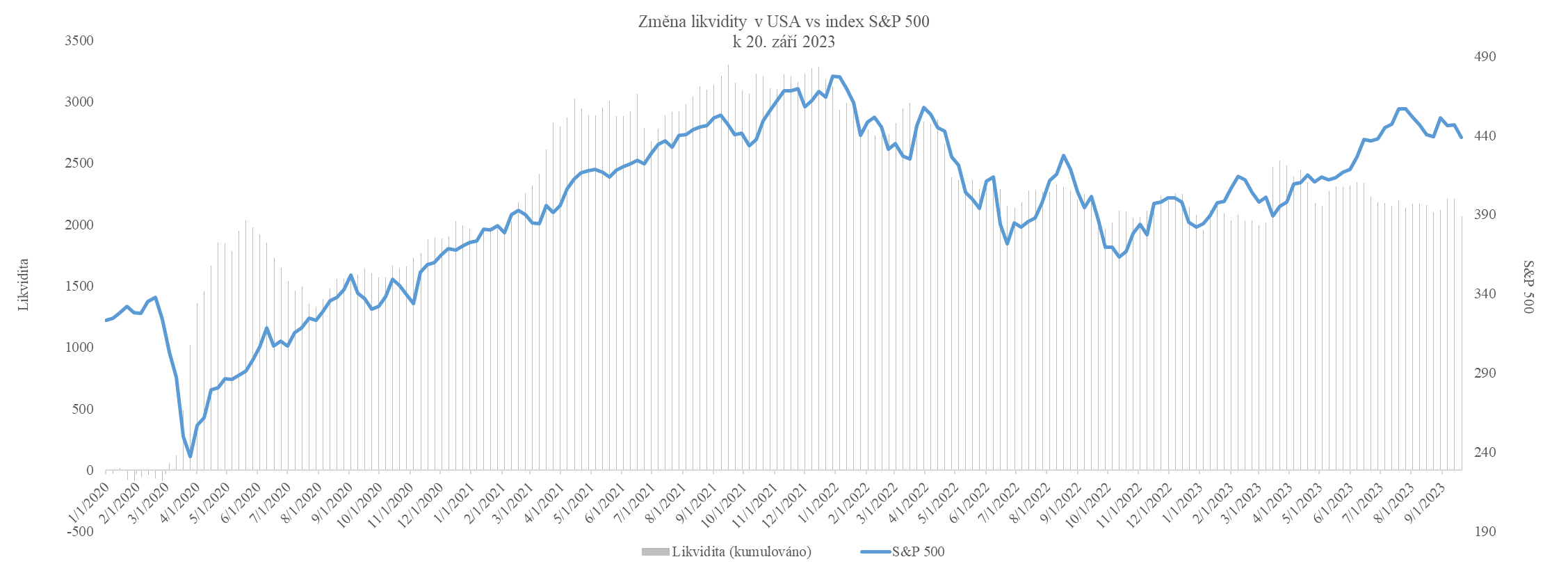

Během roku 2022 došlo k rapidnímu úbytku likvidity z oběhu, a to výrazně pocítily americké akciové trhy. Reverzní repo trh amerického Fedu (RRP) vzrostl v prvních 9 měsících 2022 o 0,8 bilionů dolarů a státní kasa USA byla doplněna o 0,65 bilionů dolarů v prvních 5 měsících. RRP využívají především instituce s velkým objemem hotovosti, kterou uloží do Fedu a ten jím tyto vklady úročí úrokovou sazbou. V reakci na rostoucí úrokové sazby objem RRP výrazně vzrostl v průběhu let 2021 a 2022. Celkově tedy v první polovině roku 2022 z oběhu odteklo zhruba 1,45 bilionů dolarů. Americký akciový index S&P 500 v reakci spadl až o 24 %.

Nyní od července americká vláda znovu emituje dluhopisy, čímž by z oběhu měla stahovat likviditu, což kontrastuje s divoce rostoucím akciovým trhem v letošním roce. Likvidita v oběhu ale neklesá, ba naopak mírně roste. Trik je v tom, že americká vláda chytře emitovala dluhopisy s krátkou splatností (pokladniční poukázky) s výnosem lehce vyšším, než co Fed nabízí na RRP a nabídla to především aktérům na tomto trhu. To vedlo k tomu, že většina nákupců těchto nových pokladničních poukázek bylo z trhu RRP. Tím pádem nedošlo k odtoku likvidity z ekonomiky (tedy prostředků investorů mimo RRP) a akciové trhy měly volný prostor pro růst s tím, jak vláda pokračuje s průběžnou stimulací ekonomiky. Tím se vysvětluje růst celkové likvidity i přesto, že americká vláda doplnila od července letošního roku do státní kasy více než 0,66 bilionů dolarů.

Krátkodobá úleva za cenu budoucích potíží?

Samozřejmě emise dluhopisů za vyšších

úrokových sazeb znamená, že se úrokové náklady Spojených států zvýší, což

nadále přiživuje spirálu splácení dluhu dluhem. Tímto způsobem

se americké vládě podařilo výrazně neutralizovat účinky vysokých úrokových sazeb. Vláda to může pokračovat využívat i nadále, ale má to háček.

RRP trh není bezedný a v současnosti

hostí 1,4 bilionů USD, což je zhruba o 0,8 bilionů méně, než začala nová vládní

emise. Teoreticky tedy může pokračovat americká vláda stimulovat ekonomiku i v průběhu

roku 2024, kdy jsou v USA volby.

Druhý háček je v tom, že složení amerického dluhu musí být vyvážený. Nelze pouze emitovat krátkodobé dluhopisy, emise nového dluhu se tedy musí diverzifikovat napříč výnosovou křivkou. Zde může nastat problém. Pokud úrokové sazby budou na vyšší úrovní po delší dobu a americká vláda bude donucena emitovat dluhopisy s dlouhodobější splatností, již pravděpodobně nebude moci tuto novou likviditu čerpat z RRP trhu. RRP trh není zainteresován v dlouhodobých dluhopisech, které zpravidla vynáší méně než RRP operace. Mohl by být zainteresován pouze pokud věří, že úrokové sazby jsou na spadnutí, nebo pokud americká vláda začne nabízet vyšší výnosy i na dlouhodobějších dluhopisech. To by mohlo vést ke skutečnému odtoku likvidity z oběhu a výraznému růstu výnosů na dluhopisech s delší splatností, včetně referenčních 10letých dluhopisů. Generální ředitel JPMorgan Chase – Jamie Dimon se netají tím, že se připravuje na prostředí, kdy tyto referenční dluhopisy mohou vynášet 5 - 6 % (nyní 4,5 %). Navíc kvůli této odolnosti americké ekonomiky upozorňuje, že klíčová úroková sazba může vyrůst až na 7 %. Také hedge fond, který založil známý investor Ray Dalio ve svém výzkumu upozorňuje, že pokud bude americká ekonomika příliš odolná a neprojeví známky oslabení v dalších kvartálech, může to vést k pokračujícímu růstu úrokových sazeb. Výnosnější dluhopisy a vyšší sazby jsou velmi špatnou kombinací pro nacenění rizikových aktiv. Likvidita může trhy před realitou chránit jen dočasně.

Zdroj: FRED, BHS

Mgr. Timur Barotov

analytik BHS

Pracuje na pozici analytika u obchodníka s cennými papíry BH Securities a.s., kde odpovídá za tvorbu prognóz a analýzu prostředí na kapitálových trzích s převážným zaměřením na americké trhy. Vystudoval magisterský obor financí na Institutu ekonomických studií Univerzity Karlovy a věnuje se investování již od počátku svých studií. Mezi jeho profesní zkušenosti se řadí i poradenství v oblasti fúzí a akvizic a projektová analytika týkající se valuací společností.

BH Securities a.s.

BH Securities je licencovaný obchodník s cennými papíry a člen Burzy cenných papírů Praha a.s. Společnost byla založena v roce 1993, krátce po vzniku kapitálového trhu v České republice.

Dnes je BHS jedním z nejvýznamnějších nebankovních obchodníků s cennými papíry na českém kapitálovém trhu a individualizované investiční služby bez změny jména či přístupu poskytuje kontinuálně již téměř 30 let.

BHS nabízí široké portfolio investičních služeb. Vedle obchodování na kapitálových trzích jsou to především správa aktiv a individuálních portfolií (asset management), fondy kvalifikovaných investorů, emise a obchodování s dluhopisy, podílové fondy či investiční zlato.

Více informací naleznete na: www.investice.cz/ nebo na: www.bhs.cz.

Poslední zprávy z rubriky Okénko investora:

Přečtěte si také:

Prezentace

30.10.2024 Pochybujete o crowdfundingu? Vsaďte na lepší…

30.10.2024 Hra o trhy: Jak volby a globální napětí ženou…

16.10.2024 Aby i v zimě nohy zůstaly v teple

Okénko investora

Olívia Lacenová, Wonderinterest Trading Ltd.

Starbucks v červených číslech: Přinese vize nového generálního ředitele oživení?

Petr Lajsek, Purple Trading

Mgr. Timur Barotov, BHS

Jakub Petruška, Zlaťáky.cz

Americké prezidentské volby za dveřma. Jaký vliv bude mít výsledek na žlutý kov?

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Radoslav Jusko, Ronda Invest

Kámen úrazu – někteří potřebují půjčky na pokrytí běžných potřeb, jiní spoří ale neinvestují

Miroslav Novák, AKCENTA

Ali Daylami, BITmarkets

Trump vs. Harris: komu majitelé kryptoměn coby voliči dají radši hlas?