Obnovení růstu reálných mezd a zlepšení tuzemské poptávky (Měsíční předpovědi)

Růst nominálních mezd podle našeho odhadu ve druhém letošním čtvrtletí zpomalil na 8,5 % y/y a 1,7 % q/q. Ještě výrazněji se však zmírnila dynamika spotřebitelských cen, a průměrná reálná mzda tak mezičtvrtletně vzrostla o 1,3 %. Tím podle nás započal trend postupné kompenzace hlubokého propadu kupní síly zaměstnanců z posledních dvou let. V souladu se zlepšením reálných příjmů domácností a s ohledem na jejich vysokou úroveň nahromaděných úspor očekáváme, že pokračovalo postupné oživení spotřebitelské poptávky. Ve výsledku tak pro červenec předpovídáme další mírné meziměsíční zvýšení maloobchodních tržeb. Naopak k nepatrnému meziměsíční poklesu pravděpodobně došlo v případě průmyslové produkce, kde se projevil vliv celozávodních dovolených. Očekáváme, že inflace v srpnu opět klesla, a to z 8,8 % na 8,2 % y/y. Zatímco ceny potravin a regulované ceny pravděpodobně zaznamenaly další meziměsíční pokles, ceny pohonných hmot výrazně rostly. Jádrová inflace podle našeho odhadu v srpnu zpomalila z 6,8 % na 6,0 % y/y. ČNB podle nás bude držet úrokové sazby beze změny až do konce roku a příští rok začne s jejich rychlým snižováním.

Reálné mzdy se odrazily ode dna

Odhadujeme, že průměrná nominální mzda ve druhém letošním čtvrtletí vzrostla meziročně o 8,5 % po růstu o 8,6 % zaznamenaném v prvním čtvrtletí. Zpomalení očekáváme také u mezičtvrtletní mzdové dynamiky, která podle nás dosáhla 1,7 % q/q (po sezónním očištění) po 2,9 % o čtvrtletí dříve. Vzhledem k tomu, že ale ještě rychleji zvolnil růst spotřebitelských cen, kupní síla průměrné mzdy se podle našeho odhadu během Q2 23 zvýšila po sezónním očištění o 1,3 % q/q, což by bylo její nejvyšší tempo růstu od Q2 21. Zvyšování reálných mezd bude podle nás pokračovat i ve zbytku letošního roku, zčásti jako kompenzace jejich hlubokého propadu v předchozích dvou letech. V průměru za celý rok ale ani námi očekávaný růst nominální mzdy o více než 9 % na pokrytí 11% inflace znovu stačit nebude.

Dosud odolný růst průmyslové výroby se v červenci zřejmě přerušil

Navzdory negativní náladě v průmyslu vyplývající z průzkumů sentimentu byla tuzemská průmyslová výroba ve Q2 23 silná. Podle dat národních účtů za druhé čtvrtletí vzrostla hrubá přidaná hodnota (HPH) ve zpracovatelském průmyslu mezičtvrtletně o 1 %, což přispělo +0,3 pb ke zmírnění celkového poklesu HPH v národním hospodářství o 0,2 % q/q. Ostatní odvětví průmyslu, především tedy energetika, naopak růst významně brzdily, zřejmě v souvislosti se snahou firem a domácností o energetické úspory. Po robustním růstu o 0,9 % m/m v červnu očekáváme, že průmyslová produkce v červenci meziměsíčně mírně klesla o 0,2 % v důsledku celozávodních dovolených; částečně se pak bude jednat o korekci předchozích značných nárůstů v některých odvětvích. Největší domácí producent aut v posledním červencovém týdnu pozastavil výrobu. To pokračovalo i na začátku srpna a mělo by se odrazit ve slabší produkci v obou měsících. Červnová výroba aut dle dat ČSÚ v reálném vyjádření dosáhla druhé nejvyšší úrovně v historii časové řady, lepší byl už jenom letošní březen. Odhadujeme, že výroba aut zůstala silná díky realizaci nevyřízených objednávek. Červenec a srpen jsou běžně spojeny s vyšší mírou nejistoty a volatility průmyslové výroby vlivem efektu dovolených. Mimo jiné čekáme, že v některých odvětvích došlo ke korekci předchozího silného růstu, např. výroba ve farmaceutickém průmyslu vzrostla meziměsíčně o 14,5 % a 19,6 % v květnu a červnu.

I přes mírné zlepšení PMI a důvěry v průmyslu podle ČSÚ se oba indikátory nachází poblíž nejnižších hodnot od začátku pandemie. Subindex prvně zmíněného průzkumu hodnotící výrobní podmínky v červenci nepatrně vzrostl o 0,2 b. na 40,9 b. Stále však platí, že průzkumy výrazně přeceňují slabost průmyslové výroby, která nadále těží z postupné realizace dosud nevyřízených objednávek. V posledních měsících navíc došlo ke stabilizaci vývoje nových zakázek, což dokládá i nepatrné zlepšení v hodnocení stavu zakázek vyplývající z konjunkturálního průzkumu ČSÚ. V Německu reálný objem nových zakázek v květnu a červnu dokonce výrazně rostl, a to o 6,2 % a 7,0 % m/m. Podle našeho odhadu produkce zpracovatelského průmyslu v červenci klesla o 0,5 % m/m. Nejistotu kolem červencového údaje navíc zhoršují pokračující plánované odstávky jaderných bloků JE Dukovany. V meziročním vyjádření očekáváme, že průmyslová výroba vzrostla o 0,8 % y/y (WDA, NSA).

Pozvolné oživení spotřebitelské poptávky by mělo pokračovat

Očekáváme, že maloobchodní tržby bez prodejů aut nadále mírně rostly. Podle našeho odhadu byly v červenci reálné tržby meziměsíčně vyšší o 0,5 % po červnovém růstu o 0,3 % m/m. Spotřebitelský sentiment sice ve srovnání s loňským rokem zaznamenal v minulých měsících významné zlepšení – hlavně vlivem nižších obav z růstu cen – i tak ale zůstává jeho úroveň vysoce podprůměrná a v podstatě odpovídá lokálním minimům z dob pandemie. Zatímco reálný objem finančních prostředků plynoucích do státního rozpočtu z výběru daně z přidané hodnoty indikuje nárůst maloobchodních tržeb, data transakcí platebními kartami naopak ukazují na jejich pokles. To jen dokládá přetrvávající vyšší míru nejistoty ohledně dalšího vývoje spotřebitelské poptávky. K oživení spotřeby domácností by podle nás mělo přispět obnovení mezičtvrtletního růstu reálných mezd, k čemuž podle našeho odhadu došlo již v letošním druhém čtvrtletí. Spolu s pokračujícím svižným růstem nominálních mezd se na tom podílel i rychlý ústup inflace. Domácnosti navíc stále disponují velkým množstvím nahromaděných úspor. K určité míře oživení maloobchodních tržeb nabádá rovněž jejich aktuálně nízká úroveň. Předchozí propad byl neobvykle strmý, když v červnu reálný objem tržeb bez prodejů aut odpovídal zhruba polovině roku 2018. Dobrou zprávou je, že v květnu se tento pokles zastavil a od té doby již dochází k růstu, zatím však pouze velmi pozvolnému. Růstový potenciál motoristického segmentu se v předchozích měsících pravděpodobně z velké části vyčerpal a lze předpokládat, že poptávku po nových vozech aktuálně tvoří zejména firmy. Pro červenec tak očekáváme zhruba meziměsíční stagnaci maloobchodních tržeb za prodej aut, stejně jako tomu bylo v červnu. Jejich úroveň by tak byla obdobná té z roku 2015. Ve výsledku odhadujeme, že růst celkových maloobchodních tržeb jen mírně zrychlil z červnových 0,2 % m/m na 0,3 % v červenci. Meziročně by však celkové maloobchodní tržby měly být nižší o 1,4 %, bez prodejů aut pak o 3 % (WDA, NSA).

Levnější potraviny, ale dražší pohonné hmoty

Meziroční růst spotřebitelských cen podle našeho odhadu v srpnu zpomalil z 8,8 % na 8,2 %. Centrální banka očekává 8,5 % y/y. Pokles meziroční inflace tedy podle nás pokračoval, jeho tempo však bylo oproti předchozím měsícům nižší. Působení vysoké srovnávací základny loňského roku postupně odeznívá. V srpnu navíc došlo k významnému zdražení pohonných hmot. Jejich ceny podle našeho odhadu vzrostly meziměsíčně o více než 7 %. Vliv na to měl nárůst ceny surové ropy, oslabení eura i koruny, stejně tak ale i opětovné zvýšení spotřební daně z nafty. V případě cen potravin očekáváme zrychlení jejich meziměsíčního poklesu v reakci na zlevňování na straně zemědělských a potravinářských výrobců. Stejně jako v červenci se podle nás mírně snížily také regulované ceny. V těch se začínají se zpožděním promítat nižší ceny energetických komodit, i když prozatím ve velmi omezené míře. K první vlně většího poklesu regulovaných cen by mělo dojít v září, kdy výrazné zlevnění energií ohlásila společnost PRE, váhově významný dodavatel elektřiny pro domácnosti. Další větší vlnu zlevňování pak očekáváme na přelomu roku. Jádrová inflace v meziměsíčním sezonně očištěném vyjádření podle našeho odhadu v srpnu zvolnila na 0,17 % po dočasném zvýšení na 0,26 % v červenci. V anualizovaném vyjádření by se tak její výše měla stále pohybovat poblíž dvouprocentního cíle ČNB, když spotřebitelská poptávka zatím zůstává velmi utlumená. Meziroční jádrová inflace ve výsledku pravděpodobně zpomalila z červencových 6,8 % na srpnových 6 %. Do konce letošního roku se celková meziroční inflace podle naší prognózy udrží poblíž 8 %. V září sice pravděpodobně dojde i vlivem zmíněného částečného zlevnění energií pro domácnosti k poklesu pod tuto úroveň, v říjnu však inflace opět zrychlí, když bude působit statistický efekt loňského zavedení úsporného tarifu. Zatímco tak v letošním roce očekáváme inflaci v průměrné výši 11 %, v příštím roce by podle nás mělo dojít k výraznému snížení na průměrných 1,3 %.

Úrokové sazby ČNB zůstanou beze změny až do konce roku

Česká národní banka bude podle nás držet úrokové sazby beze změny až do konce letošního roku, zatímco v příštím roce očekáváme jejich rychlé snižování. Dostatečný pokles inflace a její jasné směřování ke dvouprocentnímu cíli centrální bankéři uvádějí jako nezbytnou podmínku pro úvahy o možném snižování úrokových sazeb. Podle základního scénáře prognózy ČNB se však bude meziroční inflace ke konci letošního roku ještě pohybovat poblíž 8 % a výrazně klesne až v příštím roce, kdy by se již měla nacházet v blízkosti dvouprocentního cíle (tento profil je tak obdobný tomu, jaký ukazuje naše prognóza). Bankovní rada ve své komunikaci navíc stále akcentuje proinflační rizika. První snížení repo sazby čekáme v únoru, a to o 50 bb. V polovině příštího roku by se měla dostat na 5 % a na jeho konci klesnout na 4 %. Toto relativně rychlé snižování by měl umožnit zlom ve vývoji inflace. Důvodem však budou především levnější energie. Námi očekáváné oživení domácí poptávky ve druhé polovině letošního roku ale povede k tomu, že jádrová inflace bude v roce 2024 v průměru činit 3,9 %. Podobně centrální banka v příštím roce předpovídá jádrovou inflaci na 3,5 %, zároveň tedy nad horní mezí tolerančního pásma inflačního cíle. Důraz na jádrovou inflaci v komunikaci ČNB může ukazovat na to, že bankovní rada by mohla vliv nižších cen energií částečně výjimkovat. Neutrální hladiny tří procent by tak repo sazba měla podle naší prognózy dosáhnout až na konci roku 2025. Detailně naši prognózu popisujeme v publikaci Ekonomické výhledy: https://bit.ly/CEO_3Q23_CZ. Rizika naší prognózy úrokových sazeb ale hodnotíme jako vychýlená směrem k možnosti dřívějšího a rychlejšího poklesu. V tomto směru by působilo rychlejší odeznívání inflace či pokračující utlum poptávky a ekonomiky v letošním druhém pololetí. V centru pozornosti by tak měly být další čísla inflace a její struktura, stejně tak i vývoj tržeb v oblasti maloobchodu a služeb. V souladu s tím centrální banka na srpnovém zasedání uvedla, že další kroky měnové politiky budou závislé na nově zveřejněných ekonomických datech (výsledky posledního zasedání ČNB jsme komentovali zde: https://bit.ly/CNB_Aug23_CZ).

Tyto zprávy pro vás vytváří Investiční bankovnictví KB.

Více zpráv k tématu Mzdy

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Průměrná mzda - vývoj průměrné mzdy, 2020, Vývoj výše průměrné mzdy v Kč

- Mzda, mzdy - Aktuální informace ke mzdám a platům

- Mzda za dovolenou 2020 - Kolik dostanete? Záleží na hrubé mzdě a počtu dnů dovolené.

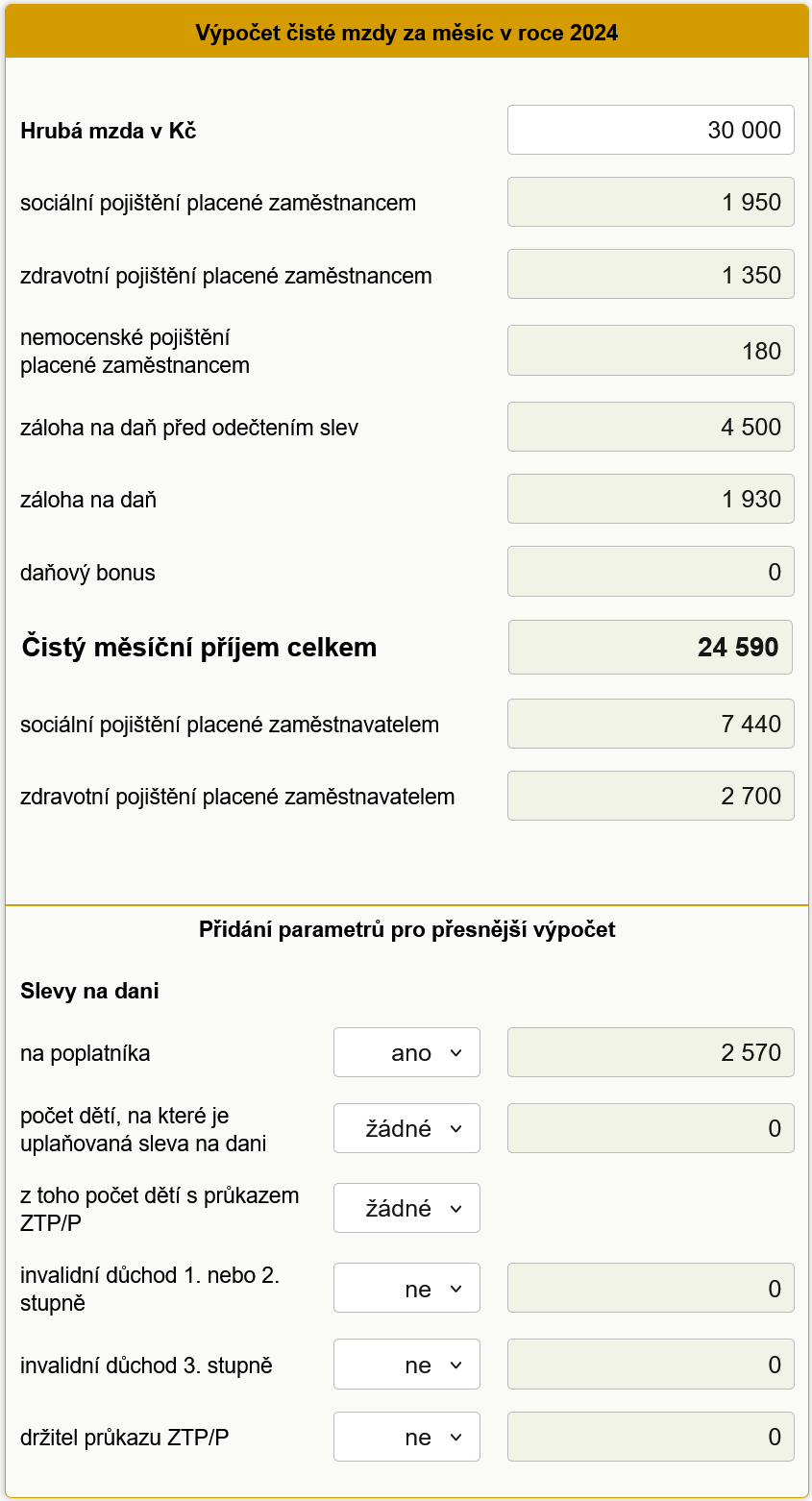

- Výpočet čisté mzdy v roce 2021 i v předchozích letech, změny v roce 2021

- Kalkulačka online 2021 i 2020 - čistá mzda, hypotéky a další kalkulačky

- Mzdová kalkulačka 2020 - kalkulačka čisté mzdy

- Minimální mzda v roce 2021, 2020 i v minulosti, vliv na zaručenou mzdu

- Náhrada mzdy za karanténu nebo nemoc v roce 2020 - Kolik peněz dostanete za prvních 14 dnů?

- Zaručená mzda 2021 a 2020

- Stravenky a mzda 2020 - Jsou pro vás stravenky výhodnější než zvýšení mzdy?

- Rychlé a jednoduché porovnání mzdy a příjmů OSVČ

- Aktuální změny ve výpočtu čisté mzdy v roce 2023. O kolik se vám zvýší čistá mzda?

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Okénko finanční rady

Tomáš Vrňák, Ušetřeno.cz

Levnější elektřina, dražší suroviny: Svátky se prodraží hlavně kvůli máslu

Martin Thienel, Kalkulátor.cz

Iva Grácová, Bezvafinance

10 nejlepších dárků na poslední chvíli, které skoro nic nestojí, ale mají hodnotu na celý život

Vojtěch Šanca, Delta Green

Základ flexibility: začít šetřit můžete hned teď, třeba i v bytě

Marek Pokorný, Portu

Martin Pejsar, BNP Paribas Cardif Pojišťovna

Ztráta zaměstnání vás může potkat nejen v předdůchodovém věku

Jiří Sýkora, Swiss Life Select

Aleš Rothbarth, Skupina Klik.cz

Umíme si chránit svůj majetek pojištěním? Průzkum ukazuje zajímavá čísla