Býk nebo medvěd? Je to jedno. Čekají investiční svět další propady, nebo můžeme propadnout optimismu?

Index největších amerických společností S&P 500 vzrostl od začátku letošního roku zhruba o 17 % a o více než 25 % už tak překonal loňské říjnové minimum. Trh se tím technicky dostal z medvědí do býčí fáze.

Přesto Mike Wilson, investiční ředitel banky Morgan Stanley, v červnu prohlásil, že medvěd stále žije a investoři by se měli připravit na další propady. Ráciem za Wilsonovou úvahou je tvrzení, že tržní očekávání ziskovosti společností jsou příliš vysoko. Až u 70 % společností v indexu S&P 500 je trhem očekávaná (a v ceně promítnutá) ziskovost alespoň 20 % nad úrovní před covidovou pandemií. Očekáváme-li však pokles inflace, měli bychom očekávat také pokles zisků společností, což bude vytvářet tlak na obchodovanou cenu jejich akcií.

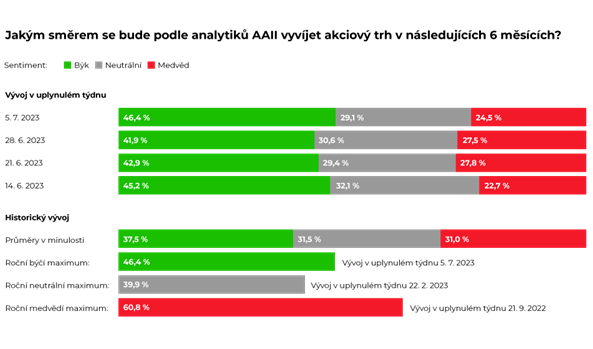

Na rozdíl od Morgan Stanley jsou však investoři vesměs optimističtí – index sentimentu amerických investorů (AAII Sentiment Survey: www.aaii.com/sentimentsurvey) ukazuje, že 46,4 % dotázaných očekává další růst a 24,5 % respondentů se kloní k medvědím vyhlídkám. Ve srovnání s dlouhodobým průměrem tak zřetelně převažuje optimismus a na cenách to je vidět.

(Zdroj: American Association of Individual Investor0s0)

Medvědi zní chytře, ale býci vydělávají peníze

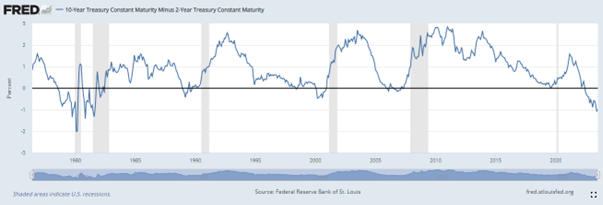

V krátkodobém či střednědobém horizontu lze najít dostatek pádných argumentů pro obě strany. Medvědí investor jistě vidí, že 90 % zmíněného letošního výsledku S&P 500 je taženo zhruba desítkou technologických společností podnikajících v oblasti AI. Tyto firmy zatím úspěšně využívají vlnu, kterou rozjel populární nástroj ChatGPT. Stejně tak tento investor sleduje pokles peněžní zásoby v americké ekonomice, která typicky znamená tlak na pokles cen akcií. Doplňujícím argumentem pro důvod být obezřetný je kreditní trh, a to zejména výnosy dlouhodobých a krátkodobých státních dluhopisů. Došlo-li historicky k jejich inverzi (situace, kdy jsou výnosy krátkodobých dluhopisů vyšší než výnosy těch dlouhodobých), jednalo se o předzvěst ekonomické recese. K tomuto převrácení výnosové křivky došlo v dubnu 2022 a situace stále trvá (viz https://fred.stlouisfed.org/series/T10Y2Y).

(Fred.stlousfed.org)

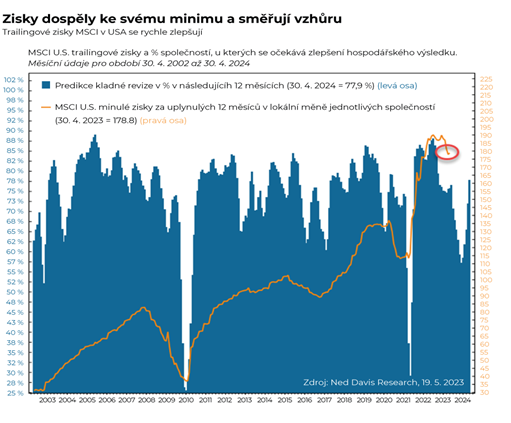

Býci na druhé straně vidí neméně pozitivních signálů. Například setrvale klesající inflace (byť v Evropě i v USA je stále vysoká) může být důvodem k optimistickým vyhlídkám, a to v souvislosti s pravděpodobností blížícího se snižování základních úrokových sazeb centrálními bankami. Pracovní trh v Americe se po pandemii rychle ozdravil a nadále roste, což se projevuje i na hospodářském růstu jako takovém.

Na obrat vzhůru poukazují také data maloobchodních tržeb, výroby i nemovitostního trhu, který si v USA prochází korekcí. V řadě dalších sektorů došlo k podobné korekci už v loňském roce a ty nyní nabízí atraktivní valuace. V kontextu toho, že 78 % společností zahrnutých v indexu S&P 500 překonalo svými zisky (viz www.carsongroup.com/insights/blog/two-more-bullish-pieces-of-evidence/) očekávání analytiků, to řadu investorů přesvědčilo o návratu růstového trendu.

Je čas nakupovat nebo naopak prodávat?

Trhy statisticky přejí trpělivým a čas je investorův spojenec. Málokdo dokáže úspěšně časovat trh a predikovat sled událostí tak, aby byl v těch správných pozicích. Pouze hrstce investorů se tuto strategii podařilo uplatnit dlouhodobě a své úspěchy konzistentně opakovat.

Historie nám říká, že medvědí trh se opakuje průměrně každých 5 let, trvá v průměru 286 dnů a zaznamená průměrný propad o 35 %. Průměrný býčí trh oproti tomu trvá 1011 dnů a přinese průměrné zhodnocení o 114 %. Investor s 50letým investičním horizontem proto může očekávat přibližně 10 medvědích trhů, a to i přesto, že za posledních 94 let rostly akciové trhy 77 % času.

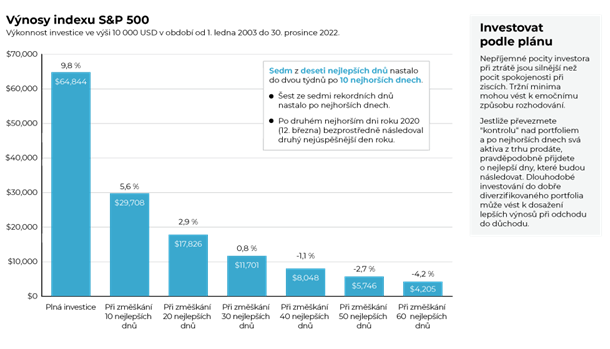

Bez trpělivosti, snahou o časování vstupů a výstupů, lze portfoliu uškodit a přijít tak o nejrůstovější fáze trhu, což má výrazný dopad na dlouhodobou ziskovost investice (viz am.jpmorgan.com/us/en/asset-management/adv/insights/retirement-insights/guide-to-retirement/guide-to-retirement-slides/guide-to-retirement-investing/gtr-impact/).

(Zdroj: J.P. Morgan Asset Management)

Prošvihnutí 10 nejziskovějších dnů by mělo v posledních 19 letech za výsledek pokles ročního výnosu portfolia o více než 40 %, a to z 9,8 % na 5,6 % p.a. Za pozornost stojí fakt, že v datech výše jsou promítnuty události jako je Velká recese z let 2007 až 2015, covidová pandemie i medvědí trh z roku 2022.

Vedle diverzifikace, investičního horizontu a znalosti historie je nejsilnější zbraní investora správný výběr investiční strategie. Ta by měla zohlednit jeho vztah k riziku, unést tržní výkyvy a zajistit mu, že jednotlivými medvědími trhy propluje bez úhony, i za cenu krátkodobých propadů. Výnosy bez rizika neexistují, ale existuje celá řada úrovní rizik, které si může investor pro své dlouhodobé investování zvolit. Nechce-li si své portfolio řídit sám, může využít profesionálních správců s licenci k obhospodařování majetku klientů. Pro dlouhodobé investice může být vhodný například Investiční program ivy, který díky svému rozložení mezi různé třídy aktiv cílí na roční výnos 6 – 8 % s výrazně nižší kolísavostí, než kterou vykazují akciové trhy.

Patrik Novotný

Investiční stratég Colosseum, a.s.

Colosseum

Colosseum, a.s . je ryze český obchodník s cennými papíry působící na trhu od roku 1997. Produktové portfolio zahrnuje investiční program ivy, který přináší vyvážené portfolio s orientací na optimalizaci výnosů a rizika a řadí se mezi nejúspěšnější produkty svého druhu na trhu. Vedle toho Colosseum poskytuje službu TOP ETF, která klientům zprostředkovává pravidelné investice do ETF jednoduše. Colosseum je distributorem nemovitostního fondu NEMO, který prostřednictvím investic do prémiových českých kancelářských budov nabízí stabilní výnos, který v roce 2023 cílí na 8 % p.a. Objem investic u společnosti Colosseum dosahuje téměř jedné miliardy korun.

Více informaci na: www.colosseum.cz

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Měřítko - měřítko mapy. Co znamená měřítko na mapě a kolik kilometrů v reálu je jeden centimetr na mapě

- Zprávy Kurzy.cz - ekonomika, akcie, koruna, euro, dolar, zprávy ze světa.

- Akcie ve světě - hodnoty indexů

- Kdy můžete do předčasného důchodu a o kolik peněz přijdete?

- Akcie ve světě

- Akcie ve světě - grafy indexů

- Sleva na poplatníka 2023 - 30.840. Kč. Slevu může uplatnit zaměstnanec i OSVČ. Sleva zůstává stejná jako v roce 2022.

- Zlato - aktuální cena zlata, investiční zlato

- Kalkulačka online 2021 i 2020 - čistá mzda, hypotéky a další kalkulačky

- Podílové fondy, investiční společnosti

- Investiční zlato 1 unce

- Investiční zlato - prodej zlata

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory